現状の金融政策はそのまま継続されることが発表されていた2023年4月当時(現在とは違う内容です)、メディアや世論のなかには「日銀は金融政策を変更しようとしている」とするものがありました。しかし、それは当時から本当に信ぴょう性のある内容だったのでしょうか?

今回は、中央銀行の方向性について理解するために必要な視点を、2023年4月の日銀金融政策決定会合を用いたケーススタディとして、プロのファンドマネージャーがお教えします。

投資での資産形成をお考えの方も、既に投資を始められている方も、ご自身の知識と照らし合わせながらご覧ください。

(Fund Garage編集部)

日米中央銀行の真意

メディア報道の内容とは異なる市場の動き

先週の株式市場は、日米市場ともに所謂「メディア報道」に刷り込まれた「相場観」で見ていたら、恐らく毎日チグハクしたものを感じられたのではなかろうか。

お約束の「金融不安」や「金融危機」といったワードは、相変わらず多くの記事やニュースで使われている。

米国経済の先行きについては、「リセッション(景気後退)」を危惧する悲観トーンがかなり演出され始めている。

日本では、植田新総裁率いる日銀が「YCC(イールド・カーブ・コントロール)の撤廃」や、「異次元緩和の『副作用』を取り除くために金融政策を変える」と言い出したかのような報道もなされた。

しかし現実には、これらのメディア報道で解説されるメディア等の解釈と、日米資本市場の動きはほとどリンクしていない。だからこそ、とてもチグハクな感じがするのだろうと思われる。

では、実際の市場の動きはどのようなものであったのか。

市場を動かしていたのは、市場参加者の冷静なマクロ判断と、米国企業から先行して始まった決算発表の内容だ。

米国債券市場の動きがそれを証明していると言える。また、その状況理解に立脚した投資スタンスに立つと、日米株式市場の大きな流れ(投資環境)も分かりやすくなる。

さらに、冒頭で言った「メディア報道」のなかには、肩書に市場関係者(例:エコノミスト、ストラテジストやヘッジファンドなどの運用会社の社員など)がインタビューなどに応じた形のコメント類も含まれる。

もちろん、その多くは適切な意見を元々は発していたのだろうと推察するが、上手にメディアに「切り抜き」をされてしまっている。

いずれにしても、日銀の金融政策の方向性については少なくとも日銀が28日午後に発表した内容と、それに続いて15時30分から1時間行われた植田新総裁の記者会見を聞けば、その真意は理解できるはずだ。

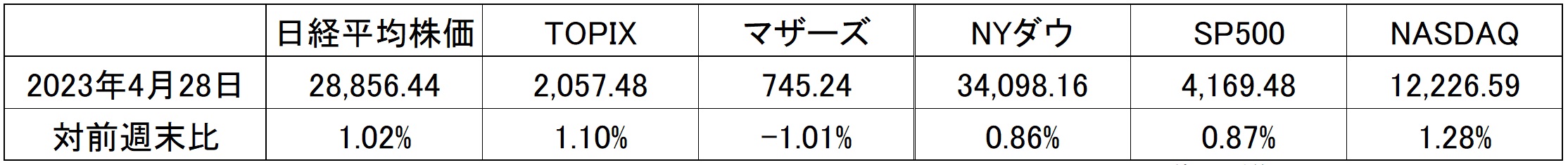

先週主たる市場(合理的に動く)が、下記のようにポジティブなパフォーマンスで終わったことがそれを示している。

日銀の金融政策決定会合を正確に理解する

植田日銀新総裁の初陣ともなった4月の日銀の金融政策決定会合で、現状の金融政策は想定通り、そのまま継続されることが発表された。

まずは、その発表文書をご自身で確認いただきたい。そこには単純明快に、「長短金利操作(イールドカーブ・コントロール)」と「資産買入れ方針」について全員一致で決定した内容が書いてある。(PDFファイル「金融政策決定会合20230428」)

ただ何としてもYCC撤廃を主張したい、あるいは日銀の方向転換を予測してきた人たちは、この事実を素直に受け入れられないで、在りもしない行間を読み下そうと必死なようでもある。

たとえば最後の段落で、

3.わが国経済がデフレに陥った1990 年代後半以降、25 年間という長きにわたって、「物価の安定」の実現が課題となってきた。その間、様々な金融緩和策が実施されてきた。こうした金融緩和策は、わが国の経済・物価・金融の幅広い分野と、相互に関連し、影響を及ぼしてきた。このことを踏まえ、金融政策運営について、1年から1年半程度の時間をかけて、多角的にレビューを行うこととした

と記されたものに、色々と都合の良い解釈をつけたいようだ。ただ、その多くは植田新総裁の記者会見でほとんど全て否定されている。

ただ誤解無きように付け加えると、中央銀行総裁の発言は、そのひとつひとつが極めて重要であり、何か言質を取りたい記者を前に、そもそも常に断定的な言い回しは避けるというのが常識だ。

だからこそ食い下がって、入れ代わり立ち代わり同じような質問が繰り返されるのだが、初陣の植田総裁はのらりくらりとかなり上手に泳がれている。その様子は、下記の動画でご覧いただける。

ただ全編1時間以上あるため、時間がない方でも、できれば最後の「1:05:02」あたりから始まる「フリーの記者の横田一※」という人の質問は聞いてみて欲しい。

※「2017年の第48回衆議院議員総選挙直前に小池百合子東京都知事から「排除」発言を引き出したことで知られる」らしい人物(Wikiベース)

実は本来、この人は最後の質問者として指名はされていないはずなのだが、その質問内容から、なぜ日銀が「金融政策を緩和から引き締めに転じるべき」と(多くのメディア等が)主張したいのか、その本質を垣間見ることができるから面白い。簡単に言って仕舞えば自民党政権に批判的な政治思想だ。

無論私は、政治的な思想に基づくものと、それに立脚する「べき論」からの議論を(国会内などで)することを、そしてそのビューや見解に基づく投資判断を個人的に行うことを、悪いと言うつもりは毛頭ない。

ただ、そもそも批判ありきでロジックが変に歪んでいたり、こじつけであったりするようなものは、一般の投資家は正しく見極めたうえで排除しないかぎり投資判断では失敗する、ということを忘れてはならない。なぜなら、やはり市場はその評価を合理的・論理的に行うからだ。

歴史上の事実として、旧民主党政権時代、日本の株価は世界の上昇トレンドに完全に置いてきぼりを食らった。良いか悪いかという議論ではなく、単純に海外投資家がその経済政策を全く評価せず、日本市場が蚊帳の外に置かれたからだ。

その後、アベノミクスが始まり、黒田バズーカによって、株価は1万円前後から3万円をつけるまで戻した。為替も極端な円高が修正された。

政治思想は市場関係者が議論するものではないが、逆に市場での出来事も政治的な意図で議論すべきではないのだ。なぜなら、現在の日本株の売買主体は国内投資家ではなく、海外投資家であり(以前のFG Free Report『アメリカの商習慣は市場に通ずる』を参照)、そもそも「資本主義の総本山」が株式や債券などの資本市場だからだ。

日本のイールド・カーブは正常化しているという事実

例えば、論点にあがりやすいイールド・カーブの歪みについて取り上げてみよう。

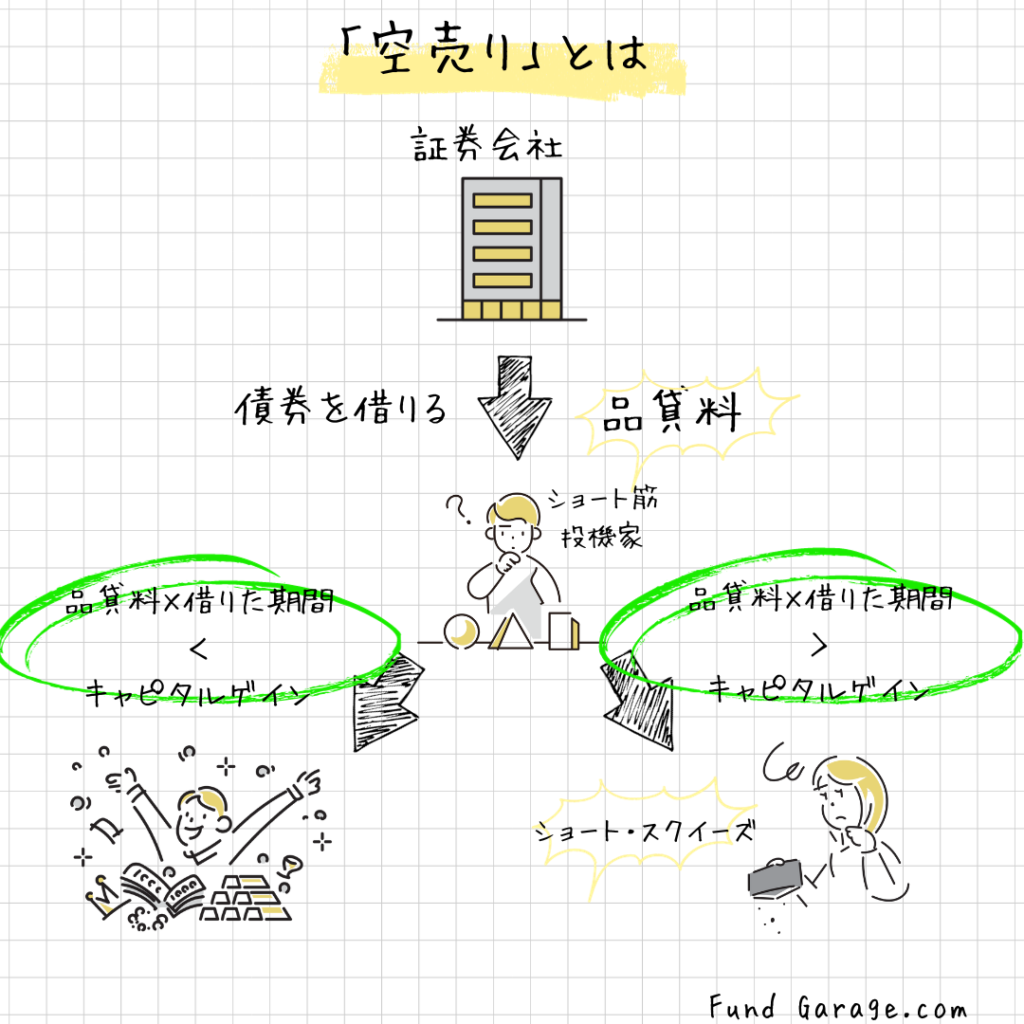

一時期、確かに投機筋であるヘッジファンド勢が「日本国債の空売り」を仕掛けたことで、日本のイールド・カーブが歪になったことがあった。(イールドカーブの歪みとヘッジファンドの動きについての詳しい解説は、『FG Free Report 日銀のイールドカーブコントロール修正は何を意味するか』を参照。)

だが当時お伝えした通り、ヘッジファンドが「空売り」をするには、日本国債を保有する誰かから債券を借りてこないと不可能であり、その際の「品貸料」を引き上げると簡単に市場価格はスクイーズ(空売りの買戻し)をさせることもできる。(以下の図を参照。)(品貸料や国債貸出料の一部引き上げについては、『FG Free Report 日米中央銀行の政策とメディア報道』を参照。)

なぜなら前述の通り、そもそも日本の国債は海外投資家が保有していない(保有比率は約7%前後)からだ。さらに、現在のイールド・カーブは正常化している。

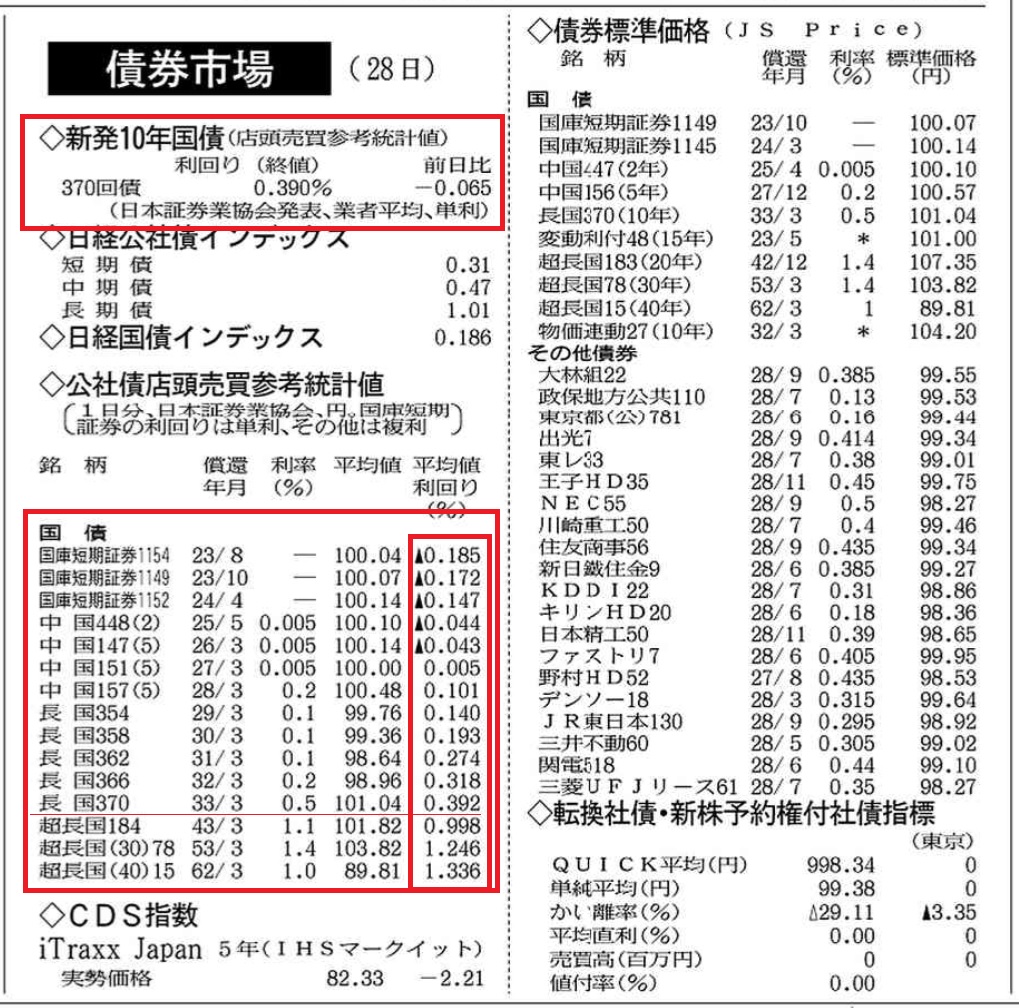

日本国債のイールド・カーブが歪になっているか、それとも歪んでいる(これをYCCの副作用とした)かは、実は個人投資家でも日経新聞の朝刊で毎日確認することができる。

下段赤枠の中の右側の数値を見ると、縦に上から残存期間順にその「平均値利回り」が並んでいる。

基本的に、残存期間が長期になるほど金利が高くなるのが「順イールド」と呼ばれる正常な状態(現在の米国は長短逆転の「逆イールド」状態で異常とも言える)であり、絶対値は低いながらも、現在の日本国債は綺麗な順イールドを形成していることが見て取れる。

また新発10年国債の利回りは0.390%と、YCCでの変動幅上限の0.50%には突き当たっていないこともよくわかる。

つまり、日銀はYCCがために、現在は買い支えてはいないということだ。

景気浮揚させたい日銀、景気失速させたいFRB

重要なことは、日米中央銀行の基本的な現状認識と、目指している方向性の違いについて、一次情報から理解することだ。これは時折、都合の良いように論点がすり替えられているようにも感じる。

まず、両国経済にとって、足許の「物価高」というのは共通の悩みの種であり、要らぬインフレ(2%以上)を中央銀行は何とか排除し、コントロールしようとしているのは同じだ。

しかし、その原因となる背景や構図が違う以上、同じ金融政策のスタンスを取ることはあり得ない。それこそ前述の、「順イールドの日本」と「逆イールドの米国」という事実がそれを端的に証明している。

植田総裁の質疑応答の答えの中にも出てくるが、

〈日本〉 企業が賃上げを行えるよう、景気を下支えて企業収益を高めるようになることを志向

〈米国〉 景気を(リセッション覚悟で)冷まし、労働市場の引き締まりを緩め、賃金上昇を抑え込むことでインフレを克服

しようとしている。この違いは明確だ。

日米のインフレ構造の違い(日本のコスト・プッシュ型、米国のディマンド・プル型)については、『FG Free Report CPI(消費者物価指数)と金融政策』で詳しく解説しているので、理解を深めたい方はぜひご参照いただきたい。

金融環境を引き締めれば、企業は資金調達に困ることから企業活動は停滞し、逆に緩めれば、企業は資金調達をし易くなり企業活動は高進する。

だが最近よく耳にするのは、

- 「日本は金融を引き締める方向にして円安を止め、輸入物価を押さえることで、インフレを克服すべき」

- 「米国は急激な利上げと金融不安に基づく銀行の貸し出し姿勢の慎重化のために、資金調達がし辛くなり、リセッション(景気後退)に向かっている」

という、現実とは相反するものだ。

しかし、よく考えてみてほしい。

もし、今の日本で金融を引き締めれば(利上げやYCCの撤廃など)、円安は暫し落ち着くかも知れないが、むしろ浮上しかけた日本の景気は停滞し、リセッション(景気後退)に陥り、強いてはコントロール不可能な円安トレンドに戻るかもしれないのだ。

なぜなら、企業の資金調達が難しくなるということは、企業活動を減速させるからだ。それはすなわち、日本企業の賃上げ余地をも小さくすることを意味する。

一方、米国の中央銀行であるFRBの考えは、労働人口の奪い合い(低失業率・新規失業保険申請件数の減少・非農業部門雇用者数の増加などが示している)が招いている賃金上昇によるインフレを食い留めたいというものだ。

したがって、景気減速を示すマクロデータが発表されることは現状ハッピーな話であり、現時点ではまだそれはFRBが期待する水準にまでは届いていない。

いよいよ今週のFOMCで、FRBがどういう現状認識を米国の金融システムに対して抱いているかがアップデートされる。前回のFOMCでは多少の金融不安を加味しても、0.25%の利上げが行われた。

まとめ

今回はケーススタディとして2023年4月の金融政策決定会合の発表を取り上げ、

- 「金融不安」や「景気後退」といったようなメディア報道が目立つなかでも市場は合理的に動く。

- 政治思想は市場関係者が議論するものではないが、逆に市場での出来事も政治的な意図で議論すべきではない。

- 日銀の「金融政策決定会合」や、FRBの「FOMC Press Release」などの一次情報から、各中央銀行の金融政策の背景と方向性は正確に理解する必要がある。

- 小難しいツールを使わずとも、イールドカーブの状態などは日経新聞でも確認できる。

という内容を中心にお話ししてきた。

私たちがほぼ毎日、目にするメディア報道は、不安を煽るようなもので溢れており、必ずしも正しいとは限らない(たとえそれが市場関係者の言葉であってもだ)ということを念頭に置いて投資を行ってほしい。

いつまで経っても、「金融危機」や「日銀は利上げをすべき」という意見は絶えないが、現実的に考えて日銀のYCCは撤廃されないし、急激な利上げもない。なぜなら、今の日本が金融引き締めを行えば、景気は後退し円安も今以上に進むことが容易に想像できるからだ。

それに、「日本も米国に倣うべき」という意見も非論理的である。なぜなら、米国と日本では国力の差はもちろん、インフレの構造が全く異なるからだ。

中央銀行の伝えたい内容は正確に理解しておき、その背景も知っておく必要があることが、今回のレポートでの学びになっていれば幸いだ。

編集部後記

こちらは、Fund Garageプレミアム会員専用の「プレミアム・レポート」の再編集版記事です。

公開から半年以上経った記事になりますので、現在の情勢とは異なる部分がございます。当時の市場の空気と、普遍的な知見を皆様にお届けできれば幸いです。

また、こちらは無料版記事のため、最新の情報や個別企業の解説についてはカットしております。

<FG Free Report では割愛>となっている箇所に関心をお持ちになられた方は、是非、下記ご案内よりプレミアム会員にお申し込みください。

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。

これは投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。

勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。