ポートフォリオの概況

2021年4月の月間パフォーマンス

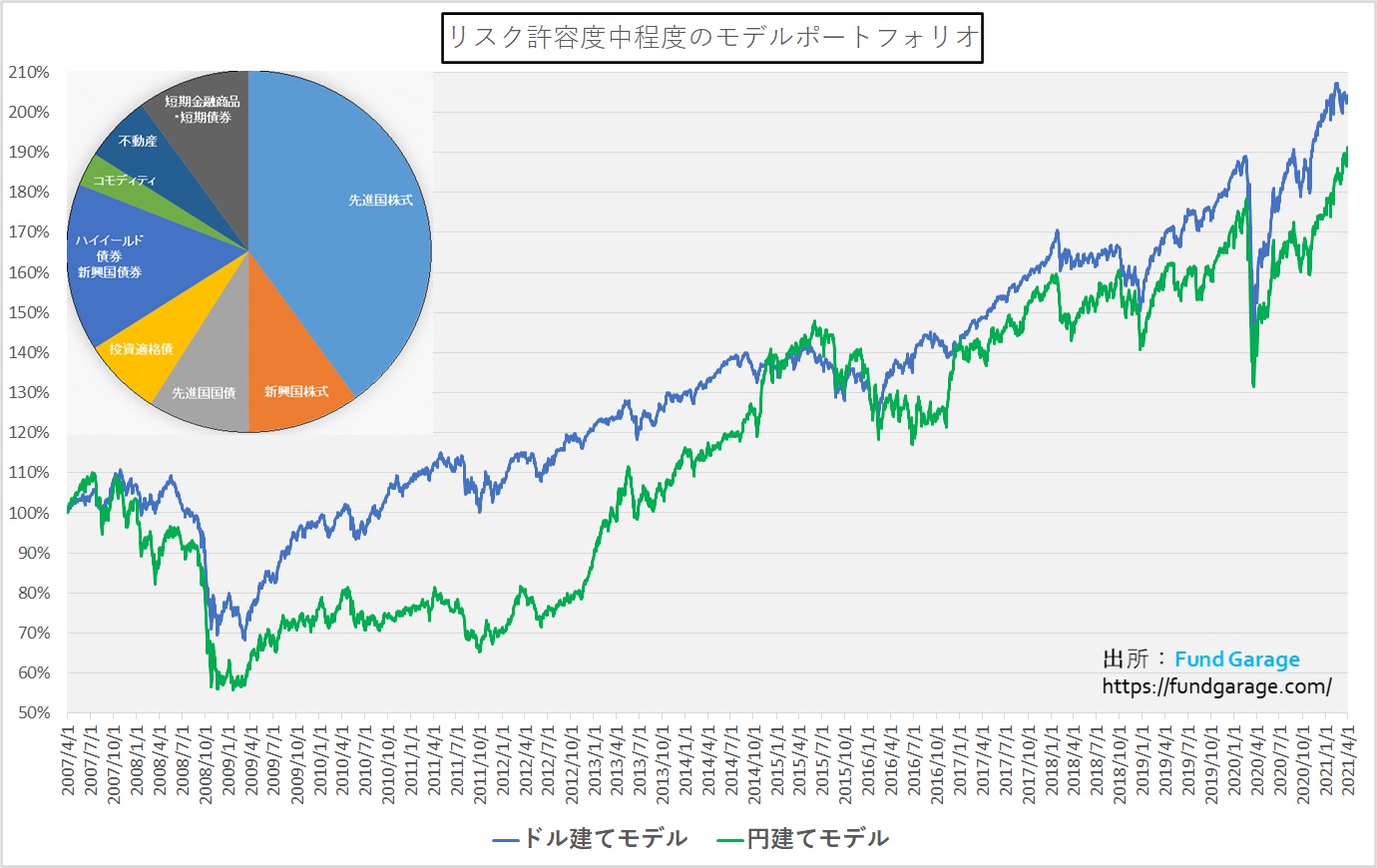

「リスク中程度のモデル・ポートフォリオ」の2021年4月末までのパフォーマンスは、ドル建てポートフォリオで設定来が月末212.14%(設定来年率5.48%複利)となり、2021年年初来のパフォーマンスは絶対値でプラス5.79%、2020年年初来のパフォーマンスは絶対値でプラス14.88%となりました。円建てポートフォリオは4月末時点で195.95%ですから、2021年年初来のパフォーマンスは絶対値でプラス11.39%、2020年年初来のパフォーマンスはプラス15.18%となります。ドル建てと円建てポートフォリオのパフォーマンス差は為替が要因です。さすがにかなり楽観的な見通しに支えられて上昇してきた米国長期金利が低下したこともあり、4月は僅かに円高(△1.58%)が進みましたので、その分が剥落した形になります。ただ総合的に見れば充分なパフォーマンスかと思われます。4月末時点ではドル円は108.95円台(前月末は110.70円)です。

単月のパフォーマンスはドル建てポートフォリオがプラス+4.06%、円建てポートフォリオはプラス+2.42%となりました。現時点、アセット・アロケーションの変更の必要性は考えていません。

Sell in May(5月に売れ)は本当か?

投機家ですか?投資家ですか?

市場には実に多種多様なスタンスの市場参加者がいる。機関投資家もいれば、個人投資家もいる。ファンダメンタルズ重視の人もいれば、テクニカル重視の人もいる。アルゴリズム取引の人もいれば、一切現物投資をせずにデリバティブ取引だけの人もいる。自己資金の範囲内でリスクを取る人もいれば、借入金を利用したレバレッジ取引がメインの人もいる。そうした人達の瞬間瞬間の総意がその時々の市場価格であり、それ自体は実は割安でもなければ、割高でも無い。単に安いと思った人が買いを入れ、高いと思った人が売りを入れ、それらが出会った均衡点というだけだ。

株価に限らず、市場取引のモノの値段は短期的には需給で決まる。買いたいと思う人が多くて買い注文が沢山あれば値段は上がり、売り注文の量が買い注文の量を上回れば値段が下がる。その需給状況だけを分析して売買する手法も勿論存在する。買い注文が増えそうか、売り注文が増えそうか、世の中の雰囲気、流布されている情報の大勢はどうかなどをAIのDeep Learningを使って分析して投資をする方法もある。成り行き注文の動向だけを解析して売買に乗る方法だってある。今やネット証券のシステムが顧客独自のプログラム取引を受け入れる時代、需給要因を片方に加速させる方法は幾らでもある。

猫はネズミを食べたいのではなく、ネズミが動くから本能的に手を出し捕まえるとも聞く。同じように、株価が動くから、その動く株価に反射的に飛び乗る本能的な手法もある。これらはどれもファンダメンタルズ分析の結果としての売買ではない。テクニカルであり、サイコロジカルであり、反射的でさえある。

4月中旬から始まった米国企業の決算発表を皮切りに、例年通り、2021年3月期決算、或いは1-3月期四半期決算の発表が始まった。各社が実績を開示し、今期の見通しなどを説明する。そしてそれを市場コンセンサスと比較する。企業側の発表内容が市場コンセンサスよりも上振れていれば買い、下振れていれば売りとする人もいる。ただ今年の市場の特徴は市場コンセンサスを上回る好決算を発表したとしても、必ずしもそれで単純に株価が上昇するわけではない。どうやら市場が得意とする言い訳セリフ「材料出尽くし」という話になる場合の方が良いようだ。

さて、ご自身の投資方針に似たものはこの中にあるだろうか?また自分でやってみたい投資方針、或いはそれはおかしいと思う投資方針など、一度考えてみるのも無駄なことではない。寧ろ、自分の得意とする、或いは志向する投資方針を見定めずに、軸足がフラフラとブレる方が余程悪い。そういう人はなかなか投資で成功するのは難しい。

2021年5月中旬現在のファンダメンタルズをチェックしてみる

企業決算の状況は総じて好調だ。少なくとも「右肩上がりのビジネス・トレンド」がそこにあるとFund Garageでいつも取上げている分野については、曇り以上に晴れがある。決算発表を聞いて「あちゃー」と焦りを感じたものは無い。寧ろその逆だ。「お、凄いね」と感じさせてくれるものが多い。

一方で、今年よく聞く市場解説に「市場コンセンサスに届かなかった」というものがある。決算発表後に株価が下がったものに対して、その解説として一般的にされている。確かに、もし本当に「市場コンセンサス」に基づいて株価が形成されているのだとしたら、それに届かなければ一旦利益確定、そしてポジションの圧縮というのは当然の帰結だ。どこにも間違えは無い。

今年の初め頃に市場を席巻した「ポストコロナ」を見据えた極端な楽観論と同様な見立ても現在の市場にはある。インドや隣接するネパールやパキスタンは変異株であるインド株の猛威の前に大変なことになっているが、全世界の動向はワクチン効果や厳格なロックダウン効果などもあって、改善傾向が明らかになっている(「世界の新型コロナウイルス感染動向・国別データの分析」を参照)からだ。そして昨年のこの時期は経済の落ち込みが激しかったこともあり、市場コンセンサスを上回る景気回復を示唆する経済統計も散見され始めている。

一方で、米国の雇用統計の様に、市場コンセンサスを下回る内容のものも散見される。ただ市場は総じて楽観論を再び支持しているようで、結果としての金利の微変動に一喜一憂している。

はてさて、ここで一度考えてみるべきだ。「市場コンセンサス」とはいったい何なのか?エコノミストやストラテジストの方々に怒られるかも知れないのを覚悟で敢えて言えば、どうだろう、雇用統計などの景気・経済統計で市場の専門家と称するそうした人達の見通しは、昔から正しい(近似していた)ことの方が間違っていた(離れていた)ことよりも多かっただろうか?実は経験上から言わせて貰えば、僅差であることも含めて、市場コンセンサス通りに結果発表がなったことは思いの外、少ない筈だ。

勿論、優秀なエコノミストやストラテジストの中には殆ど毎回ズバリ的中しているという凄腕もいるだろうが、多くは予想が殆ど毎回外れている。そしてその驚きを隠さずに「サプライズ」だと宣われて、さも事実の方がおかしいようなトーンのコメントを発するエコノミストやストラテジストなどがいる。でも、何のことは無い、格好つけて「サプライズ」だなどと言って見ても、その実態は予想が外れただけの事だ。余りに毎回そうだと「この人はどんな分析・予想手法を使っているのか?」と訝しんでしまう。はっきり言えば、鉛筆を舐めている預言者のような方法、つまり「勘」に近い人が結構いるのを知っている。

企業決算についてはどうだろう。少なくともその企業の担当をしているアナリストならば、少なくとも前期の実績ぐらいは当てて欲しいものだ。近頃では3か月毎の四半期決算のタイミングで予想が当たっていたかの答え合わせが行えて、当然それまでの誤差修正も出来から、その後のフォローアップ取材を含めれば、普通に考えて本人の「予測」で勝負する部分は僅か1か月から2か月分程度の実績値だけだ。

そして今期のガイダンス(見通し)について。実はこれを的中させるのは実績予想に比べて遥かに極めて難しいものだ。何らかの会社で社長業、或いは経営企画に類する職種、更に営業戦略部のようなところに所属されたことがあれば分かると思うが、自社の先々の売り上げ見通しを予測することは本当に難しく困難な作業であり、或いは相当適当にならざるを得ないと言わざるを得ない。何故なら、ビジネスの基本は相手がいるからだ。顧客の心理が分からなければ、正確な予想など出来る訳がない。すなわち、相手が自社商品やサービスを買うなり、契約をしてくれるなり、何らかの収益貢献をしてくれない限り、売上計画などは全て絵に描いた餅でしかないからだ。消費者の心理など簡単には掴めないからだ。恋愛で相手の気持ちが分からずにヤキモキするのに等しいとも言える。

たとえば、夕食の食材に「お肉」を買おうと思ってスーパーに行ったら、物凄く美味しそうな「お刺身の盛り合わせ」がSALEになっていたために、お肉料理の事などすっかり忘れて夕食がお刺身に変ったなどと言う事は、どこの家庭でも頻繁に起こる筈だ。それほど消費者の気持ちは変わり易く移ろい易い。AIを使って収益予想モデルを作れば良いのではと思われるかも知れないが、ことはそんなに単純ではない。

企業の内部者でも、それも社長などの経営陣でさえも、それほどまでに難しいことを、果たして外部のアナリストがきちんと予測出来るかと言えば、それは期待する方が実際には無理がある。単純なことだ。例えば日本電産の永守会長(76歳)が創業時から長年積み重ねてきた経営経験を元に承認した事業見通し以上に正確な同社の今期の予想数値を、30代、40代の社外のアナリストが計算することが出来るのかどうかということだ。もし可能ならば、そのアナリストがCEOになった方が良いかも知れない。

だが、経営の考え方、商品力や技術力、他社優位性、或いは新規事業の立ち上げ方のうまさなど、外部のアナリストだからこそ出来る企業の将来予測は沢山ある。だが、収益予想の細かい数字を正確に当てることは事実上不可能だ。だからこそ、市場コンセンサスを多少上回ったとか、下回ったということにどんな意味があるのだろうか。四半期決算の数値など短期の動向に目くじらを立てる必要など、実はどこにもない。

もうひとつ決算を見て行く上での大事なポイントがある。それがその企業が置かれている立場の理解だ。例えば前期実績として素晴らしい利益を計上して、今期の見通しについても、半導体不足などものともせずに「自信あり!」とするトヨタ自動車。もしここで、自動車部品のTier1サプライヤーであるデンソーがトヨタと一緒になって「今期も行けます。凄い事になります!」などと言えば、まず値引き交渉の猛烈な荒しに晒される。系列だ、非系列だなど関係無い。

同じことが電子部品メーカーなどについても言える。腹の中では別の事を考えていても、仮に村田製作所などが積極的な自信満々な今期見通しなどを発表すれば、それは格好の値引きネタとなる。ただでさえ、アップルなどはコストに厳しいのだから。企業経営者は自社の株価が値上がりすることを勿論期待するが、それ以上に、ビジネス自体を円滑に行い、収益性重視で毎期を走りたいと考えるのが普通だ。余程特別な理由でも無い限り、部品メーカーなどの縁の下の力持ちは最初から大風呂敷は拡げないのは道理だ。競合他社に手の内を見せないという意味合いもある。だがそれでも「市場コンセンサスを下回った」などと報じられる。それを「市場見通しの立て方自体が間違っている」とは誰も指摘しない。

この歪な世界にこそ、実は投資で勝つヒントが沢山隠されている。だからこそ常日頃から「簡単、冷静に市場動向を読み解く方法。天邪鬼の奨め」という記事のようなことをお伝えしている。きっと何かのヒントになるだろう。

長期金利が上昇しているからハイテク株が売られる

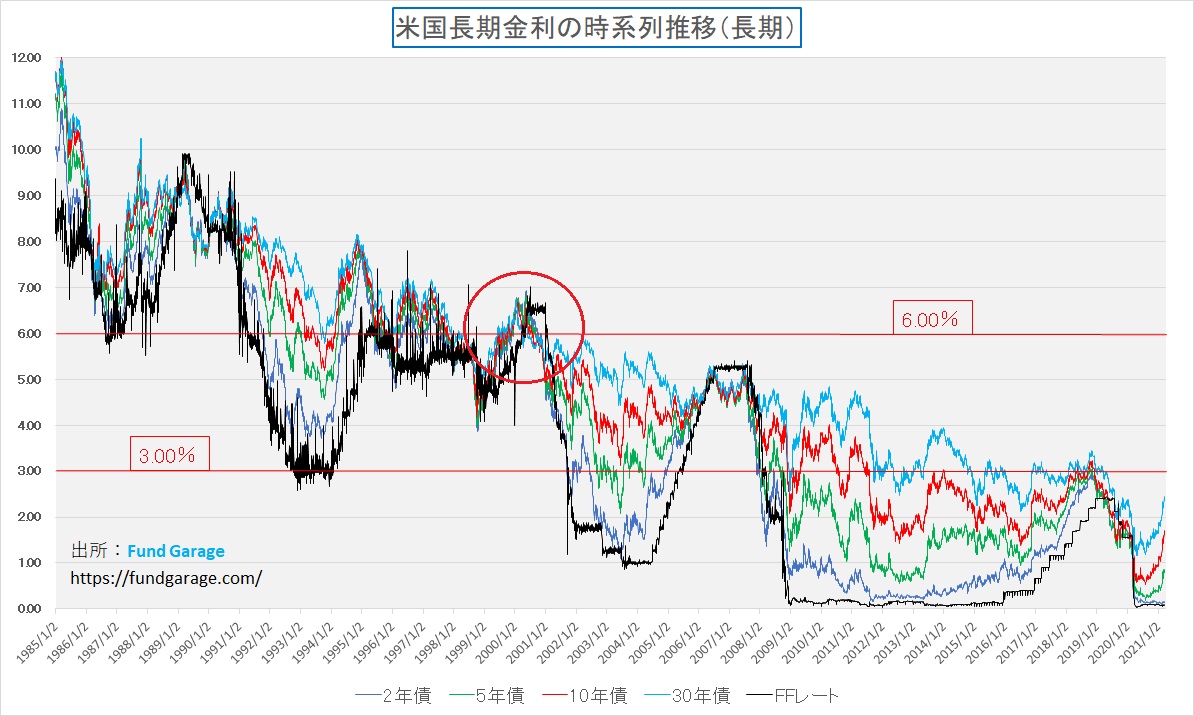

これは過去にも論じたが事が何度かあるが、ドットコムバブル(2000年前後)の時の米国金利は長短押しなべて約6%前後だ。あの頃に値上がりした銘柄はハイテク銘柄では無かったのだろうか?つまりグロース銘柄、高プレミアム株、ハイ・バリュエーション銘柄では無かったのかということだ。

そもそも長期金利が上昇しているというが、どれほど上昇しているのかを最初に確認しておこう。定性的な表現で「金利が急騰して株価が売られました」という解説するのは余りに扇情的過ぎるから。言葉遣いで煽られてはいけない。

これはNY市場(現地5月12日)の直近数値まで入れた長短金利のチャートだ。この数日は確かに上昇しているが、目くじら立てる程に上昇しているとは思えないが如何だろうか。パンデミックが始まる直前、或いは少し後ぐらいの水準でしかない。

僅かなこの期間だけを見た人はそれでも納得してくれないかも知れない。そこで1985年からの金利トレンドを確認するためのチャートが下記だ。これならば、今の絶対水準感がヒストリカルな位置づけとしても掴めるはずだ。因みに「ドットコムバブル」と呼ばれた頃に赤丸を付けて置いた。

長期金利が上昇すると、なぜグロース銘柄は売られないとならないのか、その根拠はなんだろうか?

恐らくそうした理屈を唱える根拠は株価算定根拠に配当割引モデルやディスカウント・キャッシュ・フロー割引モデルなど、何らかの割引理論を使って現在価値を算定しようとすることにヒントを得ているだろうと思う。そこまで考えずに、単に金利上昇でプレミアムが剥落すると根拠もなく考えている例も多々あるとも思う。それでも構わないのだが、現時点の金利変動のレベル(絶対値は10年債で数bps)でどれだけ株価に影響すると思っているのか。6%に対しての10bpsと、1.6%に対する10bpsでは変化率が違うという理論建ては正しい?

ポストコロナはコロナ以前の生活様式・就労スタイルに復帰する?

確かにインドの状況を含めて、ワクチンの効果から世界の新型コロナウイルスの感染拡大の状況はダウントレンドに入ってきたのが見て取れる。実に喜ばしいことだ。ただ当然新規感染者の数がゼロになったわけではない。更に言うならゼロになるかも分からない。(いずれの場合も、我が国は蚊帳の外なのが情けない)

そして確かなことは、いつどこで感染するかわからない緊張状態と「STAY HOME」と呼ばれた時間が、既に世界中で丸1年以上続いているという事だ。一部の投資銀行などでは社員を職場に復帰させるという話もあるが、昔のように完全フルタイムでオフィス勤務に戻る訳では無い。同じようにバンバン出張して飛び回るわけでも無い。第一、既にオフィス・フロアーを大家さんに返却してしまって減らした金融機関が沢山ある。社員が戻る場所が無いという事だ。

もし、ポストコロナがある程度早期に訪れたとして、その時、世界の人々は元の暮らしに戻るだろうか?この一年間以上の間に好むと好まざるにかかわらずに強制的に変えられた生活様式の部分もある筈だが、中には新たな生活様式・就労方法の方が優れていると考えられているものは沢山ある筈だ。

その代表格が「通勤時間からの解放」だろう。実際シリコンバレーと呼ばれるサンフランシスコからサンノゼまでエリア、サンフランシスコ・ベイエリアなどに住んでいた人達は、この一年間でオレゴン州など全く違った遠い州に移り住んだりしている。それが米国の住宅業界の活況を源泉だ。新築も中古住宅も飛ぶように売れたという。確かに「リモートワーク」や「在宅勤務」を全ての人が「好ましい」と思っている訳では無い。中には「出社してこそ」と思っている人もいるし、「在宅は嫌だ」と思っている人もいるのは確かだ。日本のリモートワークの普及状態、通勤電車の混み込み具合などからはそうした状況が垣間見える。だが、世界的に言えば、多くのアンケート結果などを見ても、出社とリモートを混在した「ハイブリット型」が一番好ましいと思っている人の方が圧倒的に多い。

またこの一年間で急激に加速したのは、実はITのインフラ環境だ。何事もなく自然体で進んでいたら、もう少しスローテンポであったかも知れない時代の変化、例えばDX(デジタルトランスフォーメーション)と呼ばれる流れは強引なまでにプッシュされて前へ進んだ。世界中で半導体不足が叫ばれるようになったのも、どこかの業種が需要予測の目測を誤ったからではなく、想定外の早さでDXが加速したからだ。

人間の歴史が証明していることは、人間の欲望は決してあと戻りしないということ。一度手に入れた利便性を手放すことはしないということ。そして常にそれらをより便利に、より使い易く、そしてより高機能・高性能になるように進歩させるという事だ。固定電話がワイヤレス電話になり、そして携帯電話、スマホへと進んだ事実が端的な例だろう。途中、多くの賢者が「そこまでは不要だ」と語ったが、悉くその予想は外れて時代は前に進んできた。

株式の本源的価値は解散価値

株式の値段、株価は短期的には需給で決まる。これは全く否定出来ないし、する必要もない。だが長期的には企業収益の積み重ねによる解散価値の膨張が株価を支える。赤字のまま、全く利益を計上する見通しもない状態が続くのなら、その株価は理想買いの時を過ぎれば売られて当然。最後は債務超過になって解散価値がゼロになる株式に値段をつける訳にはいかないからだ。

だが、利益が出る限り、その結果として解散価値が膨らむ限り、その株式の値段は当初想定されたより時間は掛かっても上がる。だから分析すべきは利益が出るようになるのか、いつ頃から利益が出るようになるのか、どの程度利益が出て来るのか、その出方は加速するのかということだ。1998年頃から2000年頃までのamazon.comの評価を見てみたら良い。ボロカスに否定した人は山のように居た。だがその先々までを見通せた人だけが、1,000倍では効かない投資利益を挙げることが出来た。

今は正にそうした事に匹敵する、或いはそれ以上に大きな変革が世界を揺さぶっている時だ。必要なのは変化を見極め、それを前向きに受け入れて信じる力かも知れない。「株は5月に売れ」という伝説を鵜呑みに信じているだけでは、投資で成功することは難しいかも知れない。