株式投資をする方であれば誰しも、「いつ買って、いつ売ればいいのだろう?」と悩んだ経験はあるでしょう。また、これから投資活動に挑戦したいと思い立ったとき、「確実に利益を得られるのだろうか?」という不安はつきものです。では、チャンスを逃さないためにはどうしたらよいのでしょうか。今号では、そんなお悩みをプロのファンドマネージャーが解決していきます。

投資での資産形成をお考えの方も、既に投資を始められている方も、ご自身の知識と照らし合わせながらご覧ください。

(Fund Garage編集部)

市場予想は市場予想、ビジネス・トレンドの流れを掴もう

先週の日米株式市場を確認してみよう

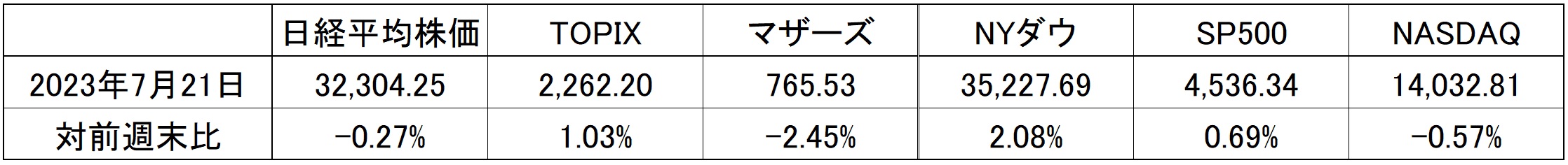

先週(7/23当時)の株式市場は、市場ごとのパフォーマンス相違よりも、株価指数の計算ロジックの違いがまざまざと印象を違える結果となった。

下の表に歴然と示されているように、「日経平均株価 v.s. TOPIX」「NYダウ v.s. ナスダック総合」と、共に同じ国の株式市場でありながらプラスマイナスの方向感すら違うのは面白い。

やはり、よりポートフォリオのパフォーマンス実態を示すのは、「時価総額加重平均型」の株価指数だと言える(上記4つの中では、TOPIXとナスダック総合)。

なお、「時価総額加重平均」と「単純平均(ダウ式平均)」の違いについての分かりやすい説明は、以前の無料記事『日経平均とTOPIXの違いから日本株について考える(6月19日号抜粋)』を参照。

米国株下落の要因:「新規失業保険申請件数の減少」「米金利上昇と円安」「グロース、ハイテク株の売り」

先週の市場の動きは、パズルを解くようにロジカルに考えられる。以下の2つに注目してみよう。

- 「NYダウ v.s. ナスダック総合」

- 円安の進行

20日に発表された米新規失業保険申請件数は、前週比0.9万件減少し、市場予想の中央値だった24万件を下回る22.8万件となった。

これを受け、米国景気の先行きに対する警戒感が後退して、長期金利が上昇した。(失業者が少ない⇒企業は雇用を続けられる経営状況であるということ。)

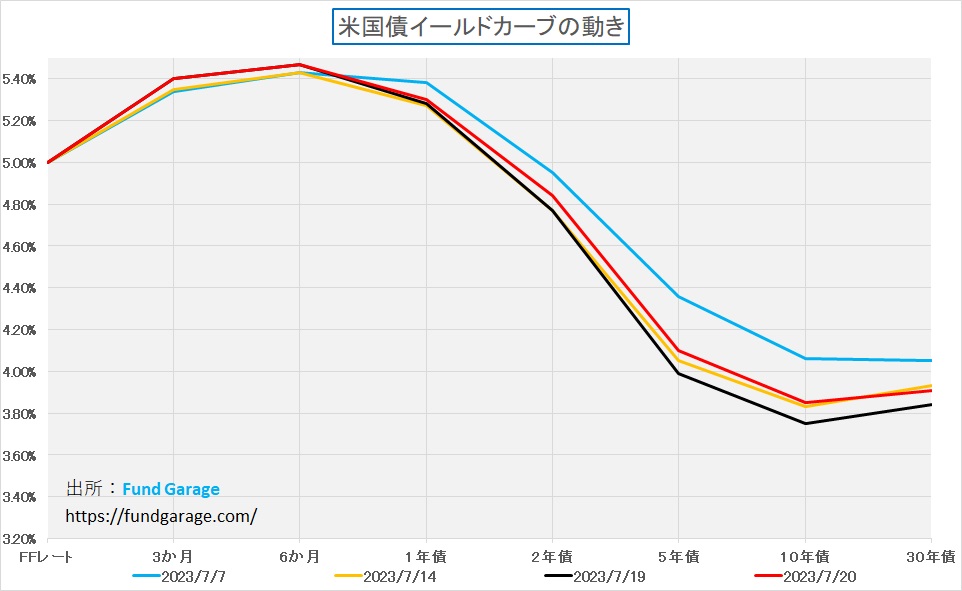

そしてそれに金利、特に先々の景気見通しを示す長期金利が敏感に反応した。下のイールドカーブを見れば明らかな通り、今月は短期金利の変動よりも長期金利の変動の方が大きかった。

では、なぜこのように敏感に反応したのか?

それは、同週に開催されるFOMCを前に市場は、+0.25%の利上げは完全に覚悟の上していた。しかし、米景気の先行きに関しては方向感のコンセンサスができあがっていないためである。

だからこそ、マクロデータを見る度に、安堵したり、不安になったりして金利が上下している。

先週はそんな不安の最中で、景気の先行き見通しについて「やや明るい」と受け止められる雇用関連のデータが発表されたのだ。そして米国の長期金利が上昇(3.750%→3.850%)した。

この明るい景気見通しと長期金利の上昇が、NYダウを押し上げたと考えられるだろう。

一方でNASDAQ、こちらは一言でいうならば、金利上昇による所謂「グロース銘柄」全体に売りが拡がったことで下落した思われる。更に、テスラ(TSLA)とネットフリックス(NFLX)の決算が、FOMCを前にした利食い売りに拍車をかけたこともあるだろう。

加えて、今週24日より前に効力が発効する、ナスダック100指数のスペシャル・リバランス(※)を前にした時価総額上位銘柄への売りも、下落加速要因のひとつと考えられる。

これがNASDAQが下落し、NYダウが上昇した理由だ。

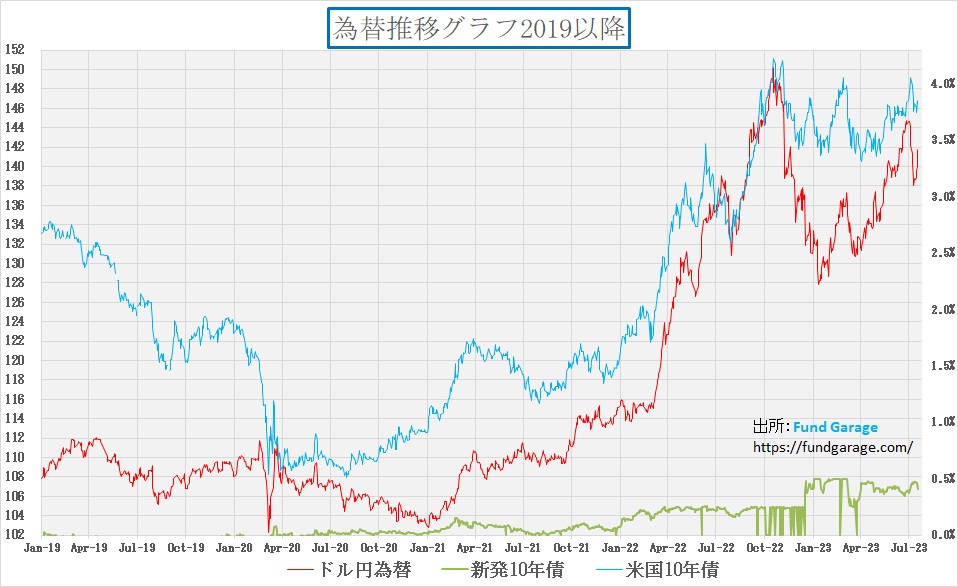

更に一方、そんな米国の長期金利が上昇(3.750%→3.850%)する中で、日本の長期金利は低下(0.475%→0.410%)した。

このいうに、金利差が拡大したことによって円安が進んだのである。

米金利の変動幅が10bp(1bpは0.01%)に対し、日本のそれは5.5bpに過ぎないが、敏感に動いたようだ。

※…スペシャル・リバランスとは、ナスダックの構成銘柄の中で最もウエイトの重い5銘柄を対象に行われる、資産配分調整のこと。なお、その5銘柄とは、Apple、Microsoft、Amazon、Nvidia、Tesla。加重平均型のナスダックは、上位銘柄のウエイトを引き下げることでそれらへの過度な集中を防ぎ、100の構成銘柄全体のバランスをとっている。そのため今回、ナスダックの指数変動に連動するようにポートフォリオを組んでいるパッシブ・ファンドは、上位銘柄を売ることで調整を余儀なくされたと考えられる。

投資収益を上げるにはどうすればよいか?

以上のように、先週の株価変動は概ねすべてが予想通りの展開であり、またロジカルに説明できるものだ。

ただ、これらはジグソーパズルをするかの如く、全てのピースが揃っていないと完成しない絵でもある。

確かにテスラ(TSLA)とネットフリックス(NFLX)は決算発表を受けて値下がりしたが、直近の値上がりを考えれば、ある意味では短期筋に利食いタイミングの口実を与えたに過ぎないとも取れる。

というのも、テスラは、「BEVの充電プラグのデファクト・スタンダードとなるかも知れない」という材料も含めて上昇してきた背景がある。そしてネットフリックスは、「アカウントの共有制限による収益性向上を期待して上昇してきた」という背景があり、共に大きく上昇してきた事実がある。

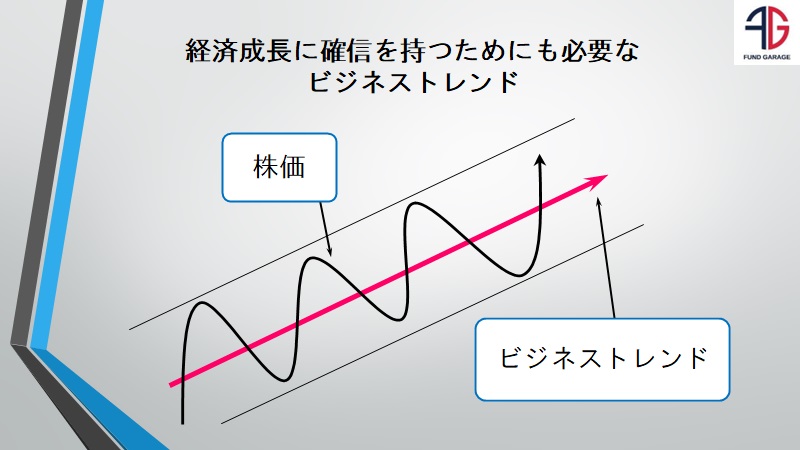

大きな右肩上がりのビジネス・トレンドの中でも、短期的には需給で上昇する時もあれば下落する時もある。

つまり短期的に売られただけの時は、正に「買いの好機」と捉えることができるだろう。

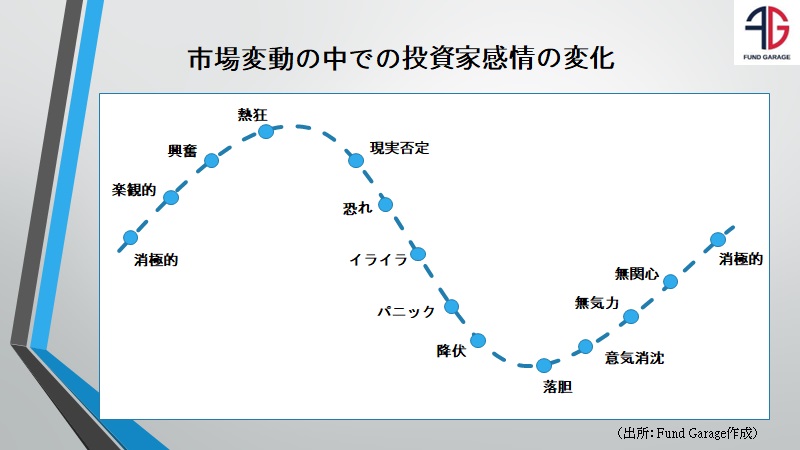

下の図で示すように、仮に右肩上がりのビジネス・トレンドがあったとしても、短期的な上昇波動の頂点で買ってしまい、下落波動の中の底界隈で手放してしまえば投資収益は上がらない。

ただ一般的には、「少し下がったら買おう」と思っている投資家の多くが、実際に株価が下がってくると買いの手を引っ込めてしまう、というのも真実だ。

これは、行動経済学的にも説明されている人間の基本的な行動原則であるようだが、これを克服する方法は実は簡単なことでもある。

それは、「時間を味方につける」という考え方だ。下図を見てほしい。

上記の図で示した投資家心理は、たとえ職業投資家であるファンドマネージャーとて同じである。

「これはいける」と思って投資したあと、下がることなく一本調子で値上がりが続く、なんて銘柄はまず存在しない。

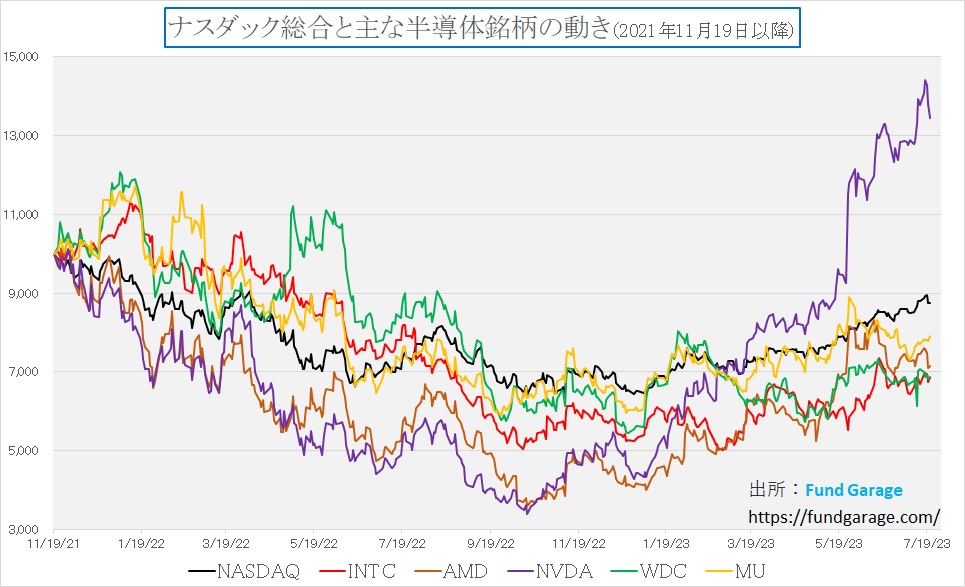

例えば話題のエヌビディア(NVDA)も、ナスダック総合が史上最高値をつけた2021年11月19日に投資を開始していれば、正にそのタイミングは上記の図で言えば「興奮」して、「熱狂」の最中ということになる。

しかし、実際にはその1年後には当初を100とした場合に、約35の水準にまで下落している。まさに「パニック」であり、「降伏」と「落胆」の状態もあったはずだ。

そして今では、約140前後の水準にまで上昇している(下図をご参照)。

実はこのエヌビディア(NVDA)、最初にプレミアム・レポートでご紹介した2019年2月15日の値段は39ドル34セントに過ぎない。

それからまだ5年も経過していないが、既に10倍(テンバガー、ten-bagger)の域に到達している。

もちろん、ここまでの成功例は多くあるわけではないが、重要なことは、これまでに幾度となく「熱狂」もあれば、「落胆」もあったということだ。

ただ都度都度、ビジネス・トレンドが右肩上がりかどうかを確認することで、難を逃れて買いの好機を捉えられたおかげで、現在がある。

そしてまた、「AI」に関するドラマは「Just the beginning」に過ぎないということも重要だろう。

先日もあるセミナーで「ChatGPTを使ったことがある方」と尋ねてみたところ、殆ど手が上がらなかったのが事実だ。

正に、「インターネット革命」と呼ばれたドラマが始まった頃に状況は類似している。

当時も自宅でインターネット環境を整えている人は少なく、だからこそ、毎年のサンクスギビングデーのあと、ブラックフライデーに続いて、翌月曜日がサイバーマンデーと呼ばれるようになった。

それは会社に出社して、漸く誰もがネットショッピングができるようになるので、殺到したからだ。

つまり、「市場予想は、市場予想でしかない」ということを忘れずに、地道に右肩上がりのビジネス・トレンドを追い続け、淡々と投資活動を続けていくことがカギとなる。

まとめ

今回の記事では、以下のことを中心に解説しながら、上手な株式投資判断の方法をお伝えした。

- 先週の株式市場は、市場ごとのパフォーマンス相違よりも、「時価総額加重平均型か、単純平均型か」という、株価指数の計算ロジックの違いが浮き彫りになる結果となった。

- 今回の米国株低下の要因として、「米新規失業保険申請件数の減少(=失業者の減少)」「長期金利の上昇」「金利差による円安」「グロース株とハイテク株の売り」が挙げられる。

- 右肩上がりのビジネス・トレンドの中でも、短期的に見ると需給で上昇する時もあれば下落する時もある。(エヌビディアの例が顕著である。)

- 長期的に地道に「時間を味方につける」ことが、好機を逃さないための秘訣である。

基本的にはロジカルに説明でき、右肩上がりのビジネス・トレンドを捉えられている中でも、短期的な需給による波はあるということを忘れてはならない。

そして、その中でも粘り強く投資を続け、時間を味方につけた長期投資を行うこと(=市場予想に振り回される必要はない)こそが、このビジネス・トレンドを捉えた長期的に納得のいく投資に繋がる。

今後もぜひこの無料版レポート(半年前の情報ですが普遍的な知識を得るのに役立ちます)、あるいは有料版レポート(よりタイムリーで多角的な情報が得られます)を継続的にご覧いただき、一緒に投資活動をしていきましょう。

編集部後記

こちらは、Fund Garageプレミアム会員専用の「プレミアム・レポート」の再編集版記事です。

公開から半年以上経った記事になりますので、現在の情勢とは異なる部分がございます。当時の市場の空気と、普遍的な知見を皆様にお届けできれば幸いです。

また、こちらは無料版記事のため、最新の情報や個別企業の解説についてはカットしております。

<FG Free Report では割愛>となっている箇所に関心をお持ちになられた方は、是非、下記ご案内よりプレミアム会員にお申し込みください。

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。

これは投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。

勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。