みなさんは、「半導体」と聞いて具体的に何を思い浮かべるでしょうか。パソコンに関わるようなものだけでも、CPU・GPU・メモリー・HDD・SSDなど様々な種類があります。さらに、製造工程も多岐に渡るため、「半導体関連銘柄」とひとくくりにするのは、投資判断を誤る危険性につながります。今回は、「半導体関連銘柄」を専門とするプロのファンドマネージャーが、その見方と注意点をお伝えします。

投資での資産形成をお考えの方も、既に投資を始められている方も、ご自身の知識と照らし合わせながらご覧ください。

(Fund Garage編集部)

右肩上がりのビジネス・トレンド——これからの半導体業界

プレミアムレポートでは、毎号『右肩上がりのビジネス・トレンド』として、最近の注目すべき市場動向・株式を取り上げ、投資家のみなさまにご紹介している。

今回のFG Free Reportは、「半導体関連銘柄」について解説していきたい。

特に、2024年に入って日経平均は大きく伸びているのはみなさまご存じだろう。

この要因は、NVIDIAやAMDなどアメリカのNASDAQに引きずられて日本の「半導体関連銘柄」が伸びているからだ。

しかし、そもそも「半導体」とは一体何を指すのか、どのような役割を果たすのかということについて、投資家やメディアは正しく認識できているだろうか。

今回のレポートで詳しく解説していこう。

インテルの情宣活動に引きずられる半導体銘柄

2021年2月15日に新CEOとしてインテル(INTC)に復帰したパットゲルジンガーCEOは、半導体業界ひいては投資界においても多くの混乱の種となっている。

しかし、2010年代前半までは、間違いなくインテルは世界の半導体の巨人だった。

常に最先端のCPUを開発し、そして自らの製造プロセス工場を置いて、他社を寄せ付けない技術力で世界の半導体業界をリードしていた。

かたや、今や「飛ぶ鳥を落とす勢い」という程度の表現では物足りなくなったエヌビディア(NVDA)でさえ、当時はCPUの演算負荷負担を、画像処理の計算部分だけであれば引き受けることができるという、言ってしまえば「一部下請け」でしかない存在だった。

そして、アドバンスド・マイクロ・デバイス(AMD)は、エヌビディアと同じ画像処理の計算部分の下請け処理用GPUも作るし、CPUも全世界市場シェアで8割以上を握るインテルの後塵を大量に被りつつも、必死で追い付こうとしている半導体メーカーだった。

メーカーと言っても、AMDもエヌビディア同様、既に自社では半導体製造プロセス工場を持たず、その部分はTSMC(台湾積体電路製造)に製造委託をしていた。

実は、かつてAMDは自社で半導体プロセス工場を持ち、チップ作りも自ら行っていたが、技術進歩と共に途方もない金額に膨れ上がる設備投資資金を賄うことに窮し、自社の製造プロセス部門はスピンオフして袂を分かつ決断をした。

それがグローバル・ファンダリー(GFS)で、今なお最先端品ではないが半導体製造請負企業として頑張っている会社となった。

そしてここで登場したのが、「EUV(極端紫外線)露光装置」だ。

微細化が進んだ半導体製造は、EUVを利用しないことにはもはや物理学的にも製造不可能、とまで言われた。

インテルの失敗の要因は、オランダASML社(EUVのシェア世界一)の露光装置を採用せず、自社技術とニコン製の露光装置に固執したことだったと言えるだろう。

こうして、微細化が進まなければ電力消費効率も計算能力も適わず、年々歳々、TSMCに製造委託している他のファブレス(=ファブリック・レス、工場を持たない)半導体企業に、インテルは水をあけられるようになっていった。

そんな苦境の最中のインテルに、財務畑出身の前CEOと入れ替わる形で、元インテルの開発者でもあったパットゲルジンガー氏が返り咲いたのが2021年2月15日だ。

元インテルのCTOでもあった彼のCEO返り咲きは、投資家の期待をかなり集め、歓迎された。何故なら、インテルのボトルネックこそが、当時(と言っても2,3年前の話に過ぎない)のハイテク業界の発展にブレーキを掛けてることになっていたからだ。

正直、かく言う私も「これで大好きなインテルに再び花が咲く」と思った。

そしてその期待に添うべく、3月に行われたパットゲルジンガー新CEOはインテルの新ロードマップを説明し、そのプレゼンテーションは往年のインテルらしいとても見事なものだった。

言うまでもなく、ウォール街を虜にしたが、物語はそこまでだった。

伝統のインテルの技術ロードマップは、かつては正しき道標だったのだが、常に当初発表よりも予定が遅れるようになった。

当然、決算でも市場コンセンサス予想を下回ることが常態化した。

最早パットゲルジンガーCEOが何を言っても、「モノを早く見せて」というのが市場のコンセンサスとなった。

その傍らで、AMDはTSMCと組んで破竹の勢いで躍進し、従来はシェアが殆ど獲得できていなかったデータセンターのサーバー向けCPUの市場を占有する勢いとなり、コンシューマー向け分野でもインテルの牙城を突き崩し始めた。

その後、同社はノートパソコン向けのCPU市場にも参入、「インテル入ってる」というコピーが沁みついたコンシューマーにもどんどん訴求出来るようになった。

だがまだまだ、それでもインテル神話は根強い。

パソコンのCPUと言えば「インテル・Coreシリーズ」と思っている人は多いし、実はこれ、投資の世界にも厳然として残っている先入観・刷り込みとなっている。

それこそがかつての王者インテルが長年かけて築き上げてきたブランド価値であり、その凄さの証でもあるのだが、こと投資という意味では、若干困りものとなってきているように思われる。

それこそが、「インテルの上手なプロモーションに振り回される人が多い」ということだろう。

「半導体関連銘柄」という括りにご用心

さて、ひとくちに半導体と言っても、その種類と役割はさまざまだ。だから、十把一絡げに「半導体」と括ることには問題点がある。

それはどういう意味か。少しわかりやすく説明しよう。

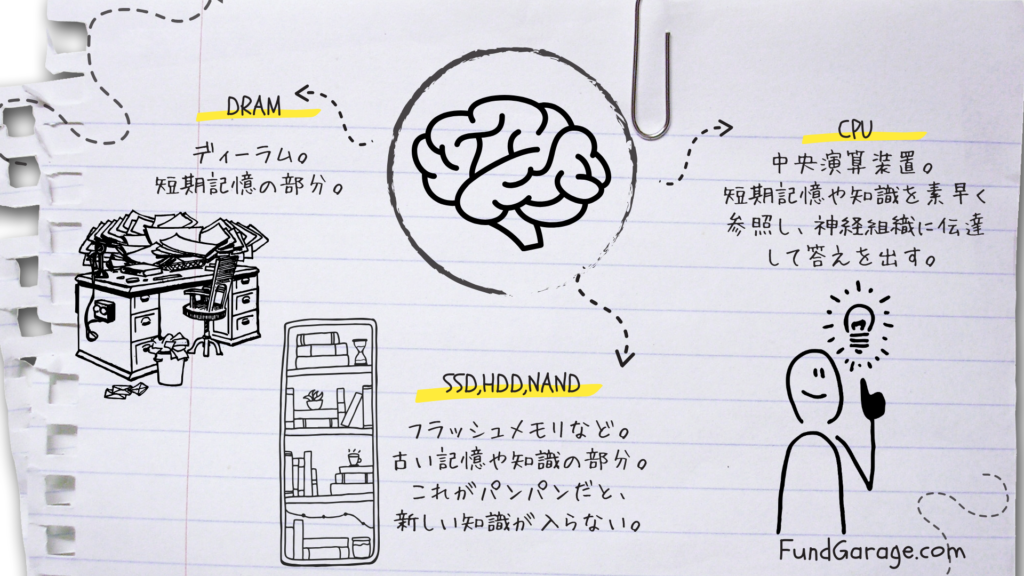

人間の脳は、短期記憶(DRAMなどのメモリーに相当)や、古くてしっかり脳に記憶したデータ(SSDやHDDに相当)を素早く参照しながら、それらを使って論理演算することで答えを出している。

この場合、脳のどこに必要な記憶が貯蔵されているのか、それを搔き集めるように神経組織に指示を出しながら、それらを駆使して論理演算から答えを出す役が、所謂「CPU(中央演算装置)」の役割だ。

CPU自体は殆ど記憶を留めることはできず、CPUの回路の中にあるのは僅かなキャッシュメモリーと呼ばれる超極短期の記憶保持回路だけだ。

思案に耽る時に資料を拡げる場所に喩えられるデスクの面積がDRAMの量であり、資料をしまっておく本棚に喩えられるのがSSD(フラッシュメモリー(NAND))などのストレージ容量だと言えば、AIが進歩すればするほどに、どれだけメモリー半導体のニーズが急増するかは想像いただけるのではないかと思う。

仮に、短期記憶が取り出し難かったり、SSDの中のどこに格納してあるかに戸惑ったりしたら、認知症の生成AIになってしまうだろう。

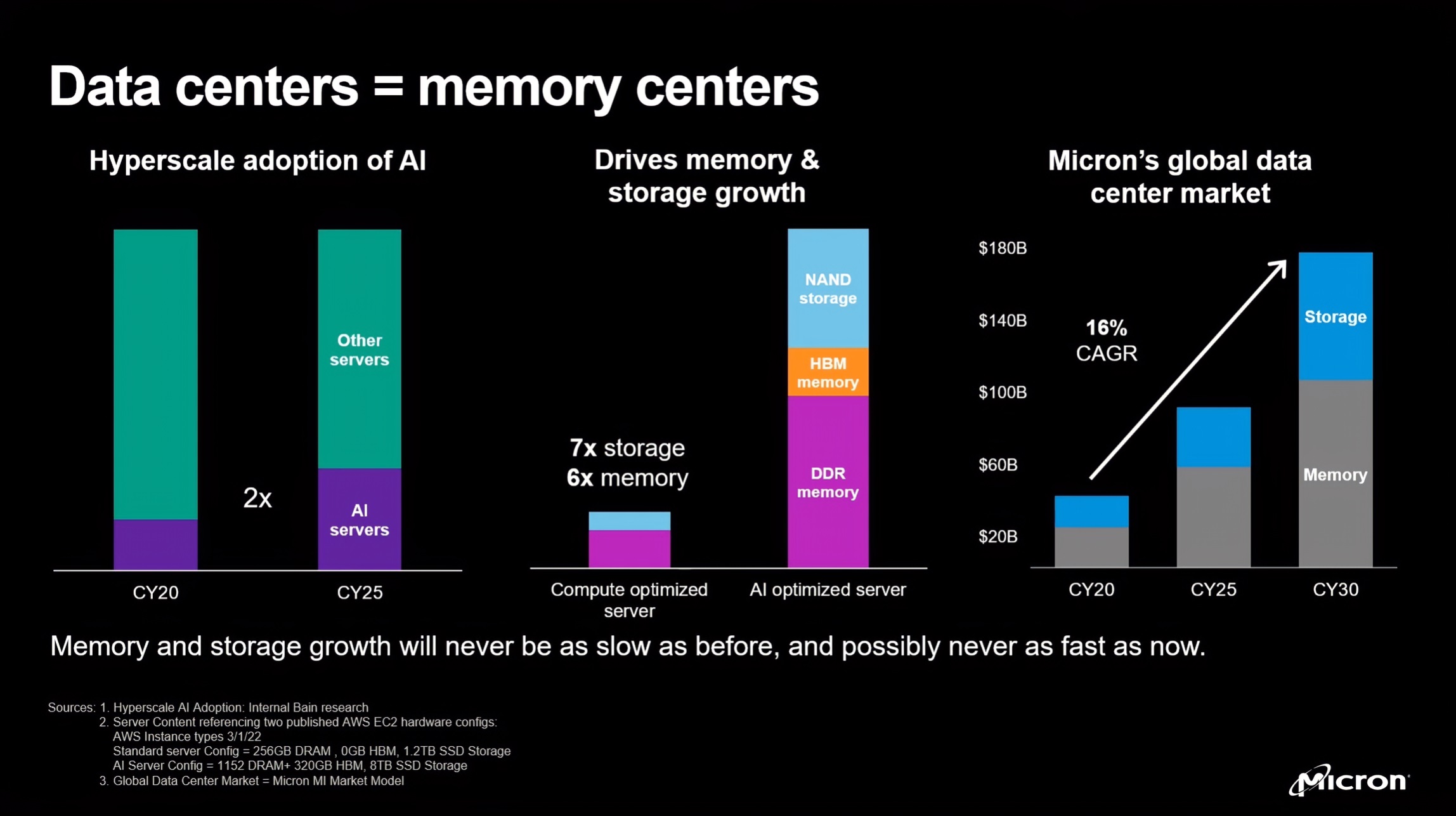

マイクロンテクノロジー(MU)の決算後の株価運びを見ていると、恐らくこの辺りの理解が殆どされていないのだろうと考える。

加えて、同社の属するメモリー半導体業界のビジネスポテンシャルについても、同社の解説(下図)が正鵠を得ていると思われる。

つまり、AIの利用が加速すればするほど、データセンタのメモリー・ニーズ、ストレージ・ニーズは加速度的に急増するのだ。

次に、実際の数値を確認してみよう。

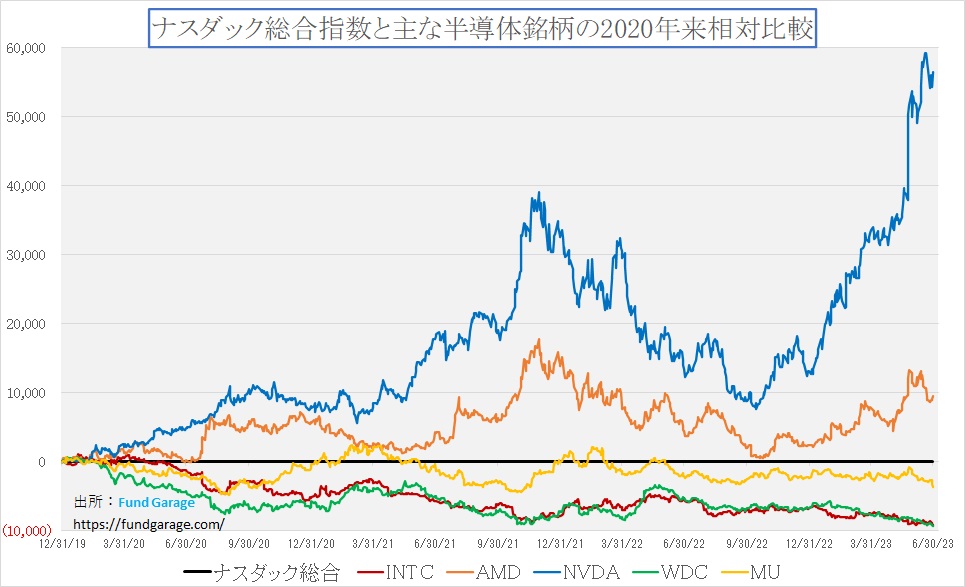

下のチャートは次の5銘柄、

- インテル(INTC):CPU

- AMD(AMD):CPU・GPU・FPGA・カスタムIC

- エヌビディア(NVDA):GPU

- ウェスタンデジタル(WDC):メモリー半導体とハードディスク

- マイクロンテクノロジー(MU):メモリー半導体

の株価推移を、対ナスダックへの相対パフォーマンスとして示したものだ。

ChatGPTの話が出て以降、エヌビディア(NVDA)の株価は留まるところを知らない感じ(以前の無料記事『エヌビディアと生成AI』でもご紹介)だが、実はそれ以外のところにも面白みがある。

まず、NVDAに遅れながらも頑張っているのがAMDだ。

今でこそ「GPU=AI」と言う人が多くなったが、そのGPUに関してでさえ、数年も遡ることなく、世の中では「画像処理専門の半導体」とか、「ゲーム用画像処理装置」などと呼ばれ、やや異端のマニアックな用途の論理回路半導体としての認識しかされていなかった。

ただそれでもまだ、「画像処理用半導体大手のエヌビディア」と枕詞がつき易いことが、GPUに対する認識の全てを証明している。

だから、如何にGPUが正しく理解されて脚光を浴びているのかは、正直未だに判然とはしない。

その意味では、GPUメーカーであったカナダのATI社を買収し、Radeonブランドの技術を吸収したAMDの株価が、パソコンやサーバ向けのCPU専業のインテル(メモリー事業は売却済み)とエヌビディアの株価トレンドの中間辺りに位置することが、現状を雄弁に語っていると思われる。

アクセラレーテッド・コンピューティングの加速で多様な半導体が必要になる

以前の無料記事『エヌビディアと生成AI』でもご説明したのが、エヌビディアのJansen CEOが自ら「大変なことになっている」とその盛り上がりを説明したアクセラレーテッド・コンピューティングだ。

是非、再度該当部分を見直してみていただきたいのだが、その要点は、

①アクセラレーティッド・コンピューティングとは、データセンター自体がひとつの大きなコンピューターとして稼働するような状態であり、

②演算の処理内容によって各種専門分野のアクセラレーター(GPU、FPGA、または特定用途向け集積回路 (ASIC)など)に振り分けられ、CPUの負荷を軽減するようにして高速処理を実現している

ということだ。

そのためには当然、メモリーもストレージも必要であり、それらがひとつのコンピュータとして稼働するように高速でデータ通信ができるネットワークなども必要になる。

さらに言えば、当然距離が離れたデータセンターとのやり取りも必要なため、今までとは次元の違った能力向上の競争が必要になってきている。

これに対して、全てを外注するのではなく、アマゾンやアルファベット、あるいはマイクロソフトやメタプラットフォームズも、独自設計の半導体を開発しており、自社のクラウドの中で利用するようにし始めている。

だとすれば、当然必要なものはCPUやGPUだけではなく、更に多品種の半導体なのだ。

だが実は、最先端技術の半導体は、一朝一夕に開発生産できるものではない。

例えば回路だけ設計して、TSMCの工場に持ち込んで「生産お願いします」と言ったら、「はいよ」とTSMCでさえ受けられるものではない。

でも、現時点ではシリコン上に回路を作る半導体というもので、物理的性質をも踏まえ、微細化した省電力のチップを作れるメーカーは数少ない。

前述のとおり、かのインテル(INTC)でさえ現時点でなお、微細加工技術は二世代分ほど遅れ、TSMCの水準に追い付けずに四苦八苦しているのだから。

その一方で、ChatGPTの生成AIへの期待や需要は増えることはあっても、決して減ることはない。

「倫理的に利用制限を掛けないと生成AIは幻覚を見たり、暴走したりする」「きっと今に映画ターミネーターのスカイネットみたいになって大変なことになる」というネガティブな捉え方は、そう容易くはなくならないだろう。

「写真を撮ると魂を吸い取られる」と、まともに考えられていた時代もあったのだから、新しい技術に対する民衆の拒絶反応が出ることには何の不思議もない。

また、「生成AIの普及で無くなる仕事一覧」みたいなメディアがとても人気を博すことも、危機感を煽りたい人には好適品だろう。

ただひとつ確かなことは、使わない/使えない人や、我々には関係ないと嘯く組織は間違いなく競争に負けて衰退するだろうということだ。

1997年5月15日にNASDAQ市場にIPO(新規上場)したアマゾンドットコム(AMZN)が、ある程度市場に認められるようになったのは、少なくとも21世紀に入ってからだ。「ドットコム・バブル崩壊」と言われた時、その筆頭銘柄のように揶揄されたことを覚えている人は少ないかも知れない。

同様にして、アクセラレーテッド・コンピューティングを追い求め、準備万端にして行くためには、GPUだけが幾ら並んでも、それだけでは何も始まらない。

現時点では、エヌビディアがもっとも象徴的なものとして扱われているが、必要なものはまだまだ沢山あることを忘れてはならない。

まとめ

今回は、以下のことを中心に「半導体」や「半導体関連銘柄」について解説した。

- 2010年代までは半導体業界をリードしていたインテルだが、自社工場だけでは半導体の微細化についていけず、あるいは決算でも市場コンセンサス予想を下回ることが常態化し、現状他のファブレス企業に差をつけられることになった。

- 一方、インテルを追っていたAMDは、かつては自社工場も持っていたが、製造プロセスはGFSに託し、現在はTSMCと手を組むことでデータセンタサーバー向けCPU市場を占有するにまで至っている。

- しかし、それでも「パソコンのCPUといえばインテル」という認識は今なお強く、同社の情報宣伝につられる投資家やメディアは多い。

- 「GPU=画像処理やゲーム用画像処理専用の半導体」という認識がいまだにあるが、「GPU=AI」の時代になってきている。

- さらに、AI分野(アクセラレーティッド・コンピューティング)が加速するにつれて、GPUだけでなく他の半導体も多く必要になる。

- つまり、現時点ではエヌビディアが半導体業界をリードする存在であるが、今後は他企業の躍進も期待できる。

いかがだろう。これからの「半導体」はどんどん多種多様になってくるということがお分かりいただけたら幸いだ。

「半導体関連銘柄」とひとくくりに考える前に、どの分野で何の半導体のニーズが高まるのかを考えることが、正しい投資判断を下すうえで必要不可欠となる。

編集部後記

こちらは、Fund Garageプレミアム会員専用の「プレミアム・レポート」の再編集版記事です。

公開から半年以上経った記事になりますので、現在の情勢とは異なる部分がございます。当時の市場の空気と、普遍的な知見を皆様にお届けできれば幸いです。

また、こちらは無料版記事のため、最新の情報や個別企業の解説についてはカットしております。

<FG Free Report では割愛>となっている箇所に関心をお持ちになられた方は、是非、下記ご案内よりプレミアム会員にお申し込みください。

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。

これは投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。

勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。