株価・金利・為替など、市場は日々変化しています。時には、大きな変化に焦ることや、不安を感じるメディア報道を目にすることもあるでしょう。しかしそんな時こそ、投資家は「なぜ市場が動いたのか」を冷静に判断することが求められます。今回は、市場の動きを正確に判断するために必要なポイントを、2023年8月に起きた「米国債の格下げ」をケーススタディとして、プロのファンドマネージャーが解説します。

投資での資産形成をお考えの方も、既に投資を始められている方も、ご自身の知識と照らし合わせながらご覧ください。

(Fund Garage編集部)

ロジカルに市場を見る

市場のインプライド・ボラティリティは上昇していない

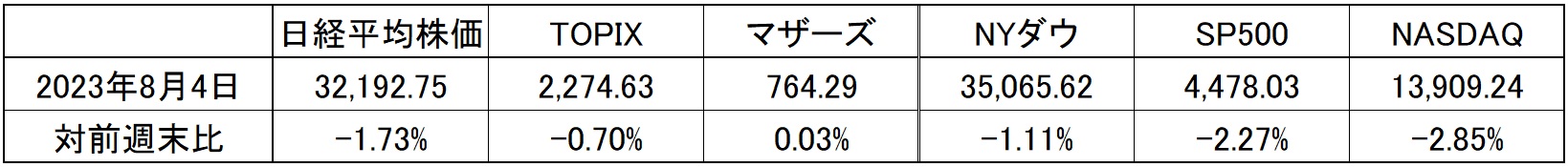

先週の騰落率は以下の通りであった。

この変動が、格付け会社(※1)フィッチ・レーティングスが現地時間8月1日、米国債(外貨建て長期債)の格付けを最上位の「AAA」から「AA+」に1段階引き下げたことによるものである、とする騒ぎがあった。

前週の「中央銀行週間」を金融市場が大禍なく乗り切ってしまったこともあり、今回の米国債の格下げ話は騒ぎを煽る格好の材料となったのだろう。

さらに悪いことには、SNSへの依存度が高い情報主義社会が形成され、また一方ではキャッチコピーや見出しの悲観論に訴える手法で視聴数を稼ごうとするメディア(※2)も横行している。

しかしこの状況のおかしさは、日米両市場のインプライド・ボラティリティが上昇していないことと、「実際に長期金利が変動した幅」がどの程度だったかを確認すれば明白である。それほど、このところの変動幅は「取るに足らない幅」でしかない。

例えば、「日本国債10年債利回り」について。これは、日銀の金融政策決定会合以前が0.44%前後だったところから、0.64%前後に僅か0.2%上昇したに過ぎない。

10年債利回りにおける0.2%の変動が、実際に債券運用の上でどの程度の価格インパクトをもつのかと言うと、債券売買に関わる手数料相当分にもならないほどの微小なものだ。

そして、米国債金利に目を向けてみても、やはりこちらも大して変動していない。米国債の格下げを受けて混乱した翌日3日の終値こそ4.180%となったが、週末4日の終値は低下して4.03%、格下げ発表前と同水準に留まっている。

実は1年債・2年債・5年債・20年債に至っては、すべて格下げ前の金利水準よりも僅かながら低下しているぐらいだ。

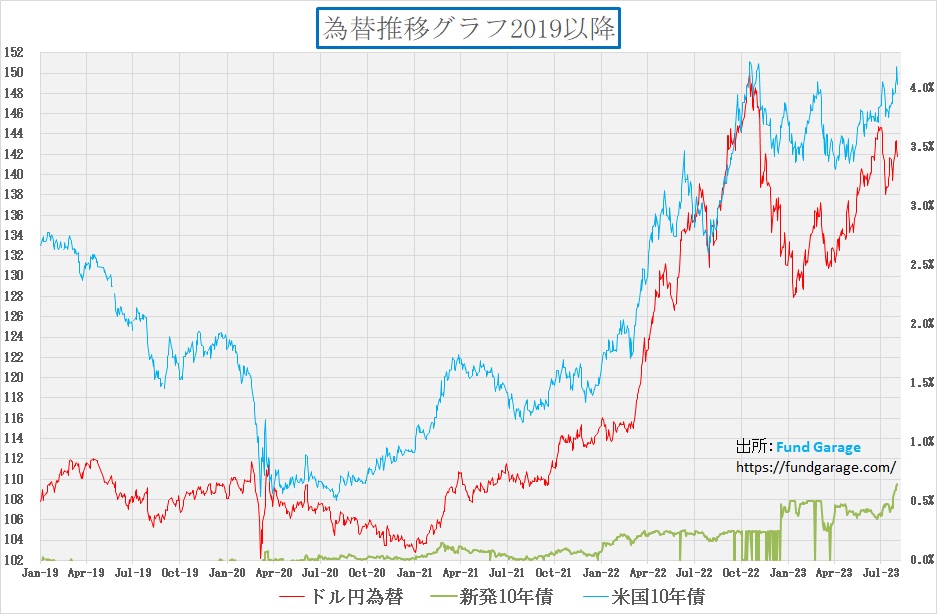

また為替についても、ドル円相場でいえば、140円台~143円台といった極めてナローな範囲の変動でしかない。

本来、「米国債の格下げ」が変動要因の大きな部分ならば、「信用リスクが上昇」した米国ドルの価値の方が下がって(=円高になって)然るべきではなかろうか。

※1…債券など金融商品の元本や利息がきちんと支払われるかどうかという信用度をはかるための「格付け」を、A,B,Cといったランクで決める民間の機関。

※2…「アテンション・エコノミ―」と呼ばれる。以前の無料記事『アテンション・エコノミーに騙されない(5月8日号抜粋)』で詳しく解説。

株価指数の下落要因とは?

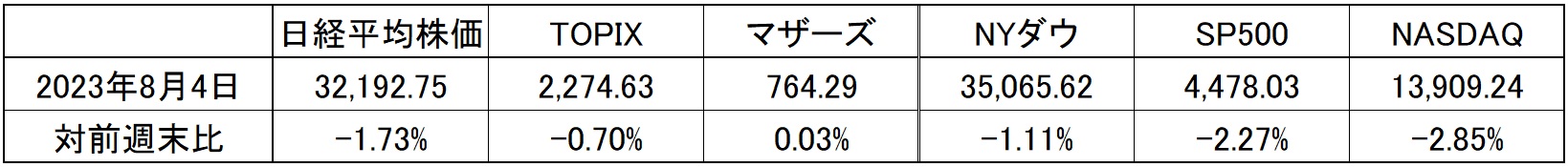

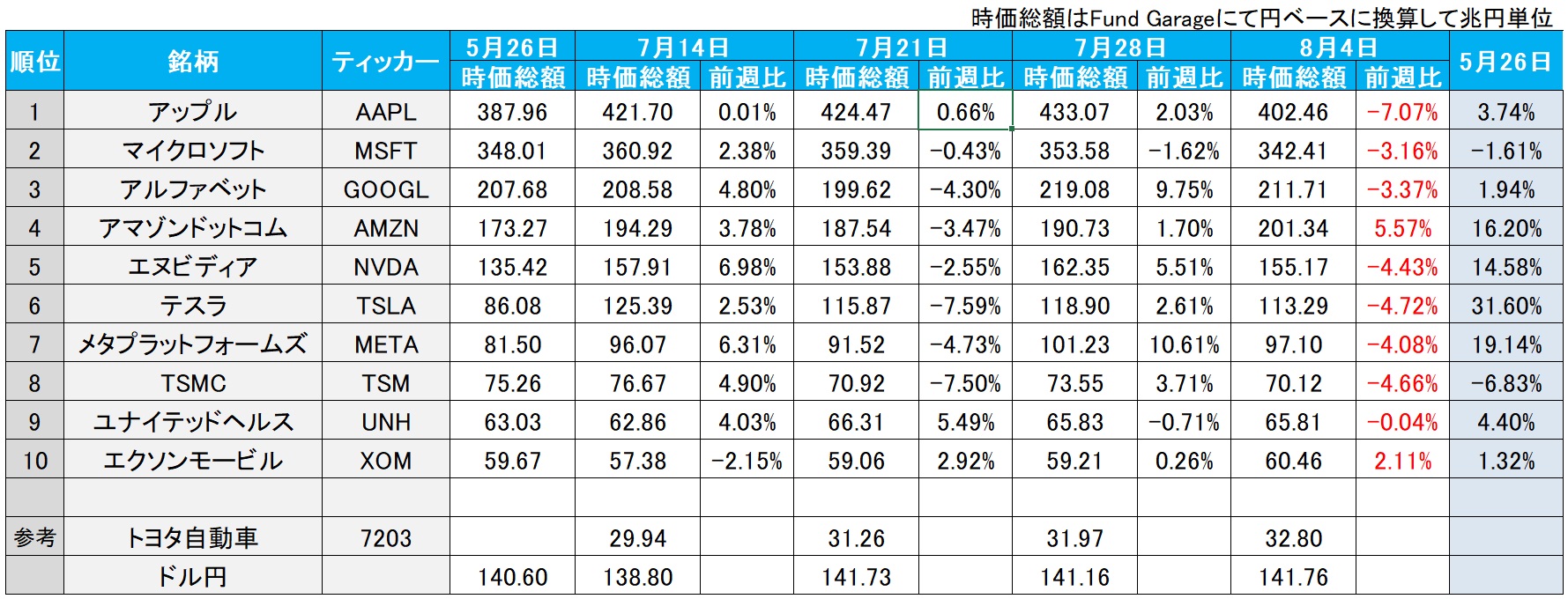

では、今回の株価変動の原因は何だったのか考えていこう。騰落率を下に再掲する。

まず、NASDAQが一番大きく下落したことがわかる。

その理由は実に単純だ。全米のみならず世界中で時価総額最大を誇るアップル(AAPL)が発表した決算が市場予想を下回り、週末一日だけで△4.80%も下落したからだ。

一週間という単位でみれば、実に同社株価は△7.07%も下落し、アップル一社で吹き飛んだ時価総額は、なんとトヨタ自動車一社分に相当する約32兆円(ドル円141円換算)にも及んだ。

ただそれ以前の問題としてひとつ言えることは、明らかに「売却のタイミング」を探していた投資家が多いことだろう。

下の表を見れば明らかだが、米国の時価総額上位の銘柄は、5月末からの2か月間で1割以上も上昇していた。

短期売買を繰り返す投資家から見れば、「利食いの好機」を掴む「背中を押してくれる」タイミングが欲しかったはずだ。

その潜在的なリクエストに見事答えを提供したのが、今回の「米国債の格下げ」だ。

「金利上昇でグロース銘柄が売られた」などという尤もらしい解説も耳にするが、上述の通り、この程度の長期金利の変動では微細な変動にしかならない。

米国債券市場と為替の動き

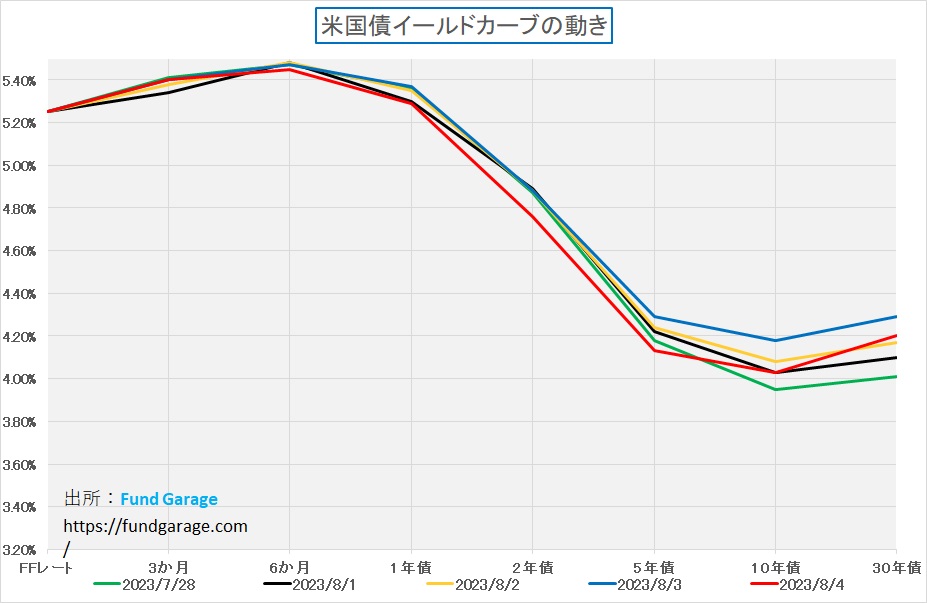

では、次は米国債のイールドカーブを見ていこう。

米国債格下げを初めて米国債券市場が織り込みに行ったのが8月2日(黄色)、その前日を黒色、一番神経質になった3日を青、そして週末を赤色で表してある。

ご覧頂きたいポイントは、赤と黒の位置関係だ。本来、「格付けを下げられて⇒信用リスクが高まったので⇒多くの投資家が米国債を手放す」という流れが本格化するならば、金利は上昇しないとならないはずだ。

週末に発表になった米雇用統計の数値を見ても、FRBに次なるアクション(特に利上げ)の根拠を与えるようなものであったならば、赤い線は黒い線の上方に位置しないとならない。だが、答えはそうなってはいない。

為替の動きについても同じようなことが言える。「米国債格下げ」によるクレジットリスク(信用リスク)に神経質になるならば、ドルは大きく売られても当然なはずだが、まずはドル高で反応し、あらためて金利差の動きに沿った形で週末を迎えている。週末終値の141円台の意味は「米国債格下げ」を問題視したとは思えない結果だ。

決算動向はきちんと確認すべし

ここまでで、今回の「米国債格下げ」が先週の市場動向の直接的な原因にはならないことの論拠を説明してきたが、では、我々投資家は何を見て投資判断を下したり、正しく市場を理解したりするべきなのか。

それはずばり、決算発表だ。これは大切な一次情報である。

先週は、トヨタ自動車(7203)、アドバンスド・マイクロ・デバイス(AMD)そしてアマゾンドットコム(AMZN)が素晴らしい決算を発表してくれた。

トヨタ自動車は日本企業として初の四半期営業利益の1兆円越えを達成し、AMDとAmazonは市場予想を大きく上回る実績とガイダンスを発表した。

ただ注意すべき点は、決算内容と市場の短期的な評価は、必ずしもイコールにはならない時があることだ。

~

<FG Free Report では割愛>

~

最低四半期ごとのCEOのプレゼンテーションに魅了されるものがあることが、その会社のポテンシャルを語っているといつも感じさせられる。

まとめ

今回は、「米国債格下げ」問題をケーススタディとして、以下のことを中心にお伝えした。

- 「米国債格下げ」のために市場が動いたという見解があったが、それは非論理的である。

- なぜなら、①株式(とりわけNASDAQ)下落要因は、アップルの決算が市場予想を下回ったため ②格下げ後すぐの金利上昇が見られない ③ドルが売られていない(=円安ドル高のまま)からである。

- メディア情報や一部の人たちの考え方に左右されないようにしよう。くれぐれもアテンション・エコノミーには注意。

- 決算発表のチェックは怠らず、最新の一次情報を取り入れておこう。

ただ、米国債の格下げによって、毎号ご紹介している『右肩上がりのビジネス・トレンド』の勢いが減速するわけではないということをお忘れにならないでいただきたい。

だから、今回のように不安を煽るような報道があっても、焦らず我々投資家は今まで何を材料・根拠として投資をしていたのかを再考し、投資家としてどうするべきかを判断していくことが大切だ。

編集部後記

こちらは、Fund Garageプレミアム会員専用の「プレミアム・レポート」の再編集版記事です。

公開から半年以上経った記事になりますので、現在の情勢とは異なる部分がございます。当時の市場の空気と、普遍的な知見を皆様にお届けできれば幸いです。

また、こちらは無料版記事のため、最新の情報や個別企業の解説についてはカットしております。

<FG Free Report では割愛>となっている箇所に関心をお持ちになられた方は、是非、下記ご案内よりプレミアム会員にお申し込みください。

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。

これは投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。

勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。