ジャクソンホール会議で何かが変わったのか?

ジャクソンホール会議でのパウエルFRB議長の異例に短かったスピーチを聞いて以降、市場はその後大きく動揺している。更に、その動揺は時間が経てば経つ程に深化しているように思われる。恐らく一次情報としての「スピーチ」について、徐々に尾ひれのついた「後講釈」が拡がっているからだろう。だからこそ、投資家は自らまずその一次情報に触れて、それを自分自身で咀嚼することが肝要と思われる。

パウエルFRB議長のスピーチ・スクリプトは当日同時にFRBのWebサイトに掲載された。URLは以下の通りだ。

https://www.federalreserve.gov/newsevents/speech/powell20220826a.htm

是非、ご自身で内容を確認されたい。それでタカ派だと思えばそうした行動を取れば良いし、違うと思えばそれに則した投資行動を取れば良いだけだ。

タカ派維持と煽られているけれど本当ですか?

恐らくメディア等が「タカ派だぁ!」と大騒ぎしている論拠はここにある。

「Restoring price stability will take some time and requires using our tools forcefully to bring demand and supply into better balance. Reducing inflation is likely to require a sustained period of below-trend growth. Moreover, there will very likely be some softening of labor market conditions. While higher interest rates, slower growth, and softer labor market conditions will bring down inflation, they will also bring some pain to households and businesses. These are the unfortunate costs of reducing inflation. But a failure to restore price stability would mean far greater pain.」

ただここに目新しい話があるかといえば、インフレを抑えるために必要な実に教科書的なことが書いてあるに過ぎない。そもそも「利上げ」によって「景気を減速」させるという方法は、誰かの需要を減らすためにすることであり、それに痛み(some pain)が伴わないわけがない。そして基本発想は「雇用環境をソフトニングしよう」というのだから、求人が減り、賃金が下がることが狙いだ。これは利上げを始める前から分かっていた話。

そしてこうもパウエル議長は言っている。

「We are now about halfway through the intermeeting period. Our decision at the September meeting will depend on the totality of the incoming data and the evolving outlook. At some point, as the stance of monetary policy tightens further, it likely will become appropriate to slow the pace of increases.」

つまり9 月の会合(FOMC)で利上げをどうするかは、それまでに集まるデータとevolvingな見通しによるということ。そして 金融政策のスタンスがさらに引き締まるにつれて、ある時点で、上昇のペースを遅くすることが適切になる可能性があるとも言っている。もちろん「as the stance of monetary policy tightens further」とは、この先もドンドン金融政策スタンスが引き締めになることを示唆していると言えなくはない。ただ全体の文脈から言えば、断定的にどんどん引き締めることを示唆しているかといえば、解釈の問題だ。

これは正に「現代国語」の「著者の意図を説明せよ」という問題に等しく、言葉の端々を取って大騒ぎするようなものではない。得てしてメディアは自分達が報じたい趣旨に沿った言葉の端々を切り取って誇張する傾向がある。その方がキャッチーであり、視聴者を獲得出来るからだ。これはメディアなどの取材を受けてコメントしたことがある人ならば、誰もが皆理解することだろう。だから全文を読み通すことが重要になる。念のため、もう一度、そのURLを掲示する。

https://www.federalreserve.gov/newsevents/speech/powell20220826a.htm

イールドカーブはどう変化してきたか

実際のところ、FRBの金融政策スタンスに最も振り回される筈の市場は米国債券市場だ。また米国債券市場には世界中から最も優秀な市場関係者が集まって日々取引をしていると言える。それは米国債に関わる市場関係者の報酬が、他の全ての市場と比較しても、平均的に一番高額(業界内では常識)であることわかる。FRBのエコノミストも超優秀だが、米国債で運用をする機関投資家(年金基金、保険会社、運用会社など)のエコノミストも当然それに負けず劣らず優秀であり、またそこで投資判断するファンドマネージャーは、その実際の運用成績こそが自分のキャリアや未来を形成する。「いいね」や「高評価」の数がパフォーマンスを決めるわけではないのだから。

その人達が取引をした結果として決まるのが債券価格であり、すなわち中長期の金利水準だ。短い金利の水準は、FRBの動きに敬意を表する。だからこそ米国債10年物の金利水準を確認することには充分な意味がある。

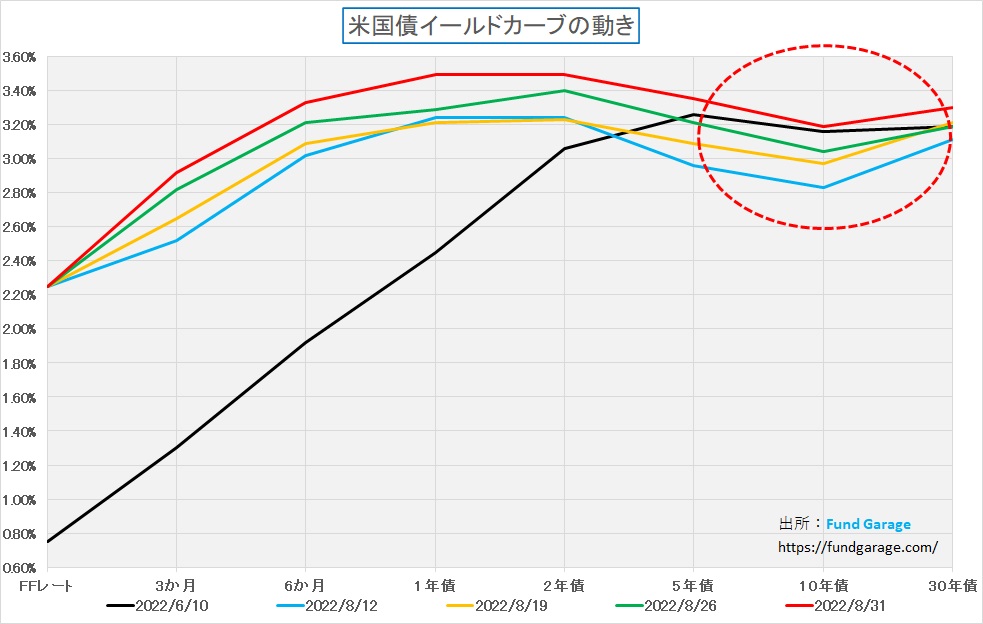

下記に6月のFOMCで初めて0.75%の利上げが行われる直前と、直近8月中旬以降(米国株式市場が上げ一服となった頃)、そしてジャクソンホール会議でパウエル議長がスピーチをする前と今朝(8月31日)終わったばかりの合計5日分のイールドカーブの形状変化をお見せする。

明らかなのは、FFレートと期間が短い金利はこの間に1.50%(0.75%×2回)の利上げ分、きっちり上昇したということ。しかし、点線の赤い円で囲った10年債の水準は、今朝で3.19%になったに過ぎない。また「赤い線」と「黒い線」は殆ど同じ水準にあることが分かる。実はこの10年債金利、0.75%の利上げが始まる直前の6月14日には3.47%にまで上昇している。それが一旦は利上げによる景気のオーバーキルを危惧してか、8月1日には2.59%にまで低下していることもお伝えしておこう。

今回は「景気過熱」によるインフレとは違う

時々「景気過熱」を冷ますためにFRBが利上げすると耳にすることがあるが、世界的なインフレの原因は「景気過熱」が原因ではない。

大きな要因は二つ

- コロナ禍(Covid19)によるロックダウンやステイアットホームなどにより供給網が生産を含めて停滞し、サプライチェーンが混乱を極めているところに、一気に「with コロナ」、「若しくはポスト・コロナ」と経済が回復基調となって需要が先に急回復、結果として需給バランスが崩れたこと。特に雇用環境の回復が鈍いこと。これに中国のロックダウンが加わった。

- 2月24日に始まったロシアのウクライナ侵攻により、天然ガス、原油、穀物など商品価格が一気に需給ひっ迫から価格が急騰したこと

だが、実はこれらの要因の内、賃金関係と一部の住宅賃料以外は、実は6月若しくは7月にピークを打っていることは明らかだ。また決算発表時に企業側がコメントした多くに「マクロ環境のスローダウン」が上げられる。これすなわち「景気過熱」ではないことの証左である。

商品価格から物価の上がり下がりを再確認する

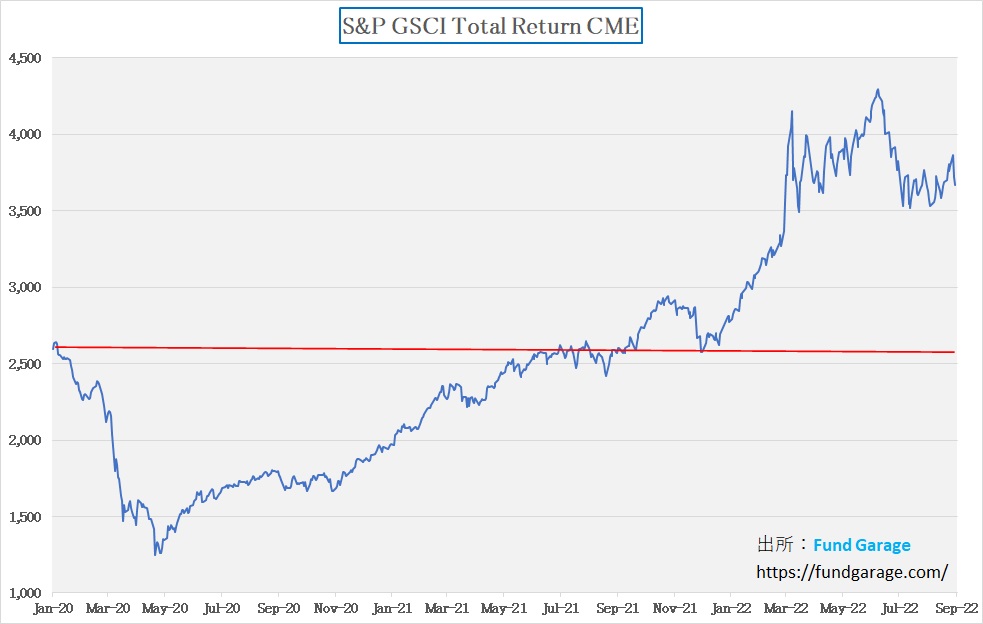

まずは総合商品指数として「S&P GSCI Total Return」を見てみると、それは明らかだ。足許でやや上昇ししかかったが、結果的には上昇していない。

次に原油価格を見てみよう。今朝(8/31)のWTIの終値は88ドル台となっている。

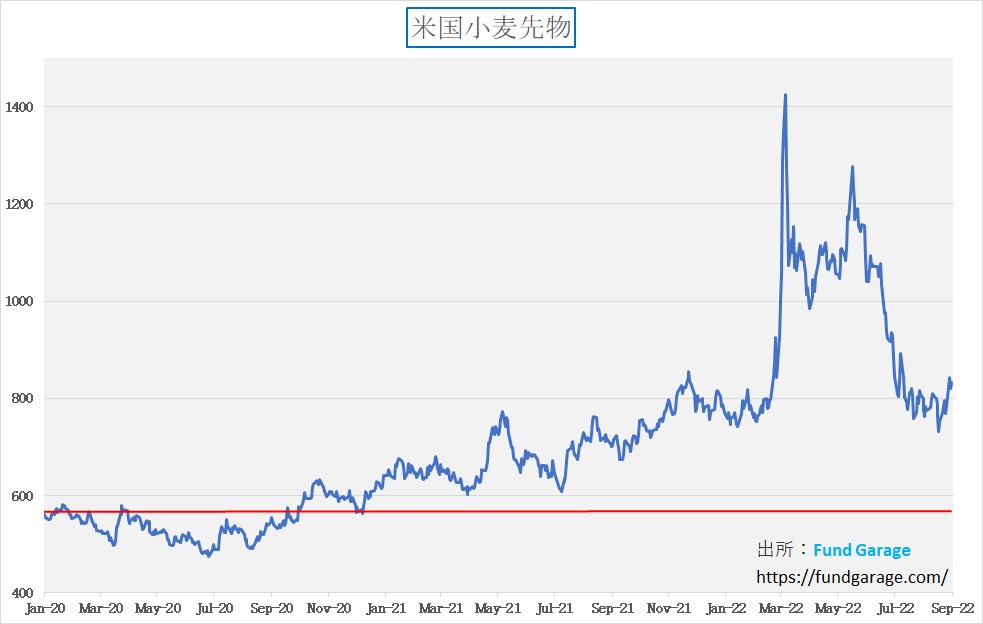

ならば穀物の代表として、小麦はどうかと言えばやはり同じように下落している。実は小麦の価格が最高値を付けたのは、ロシアがウクライナ侵攻を開始した直後の3月初めのことだ。その後はご覧の通りの水準だ。

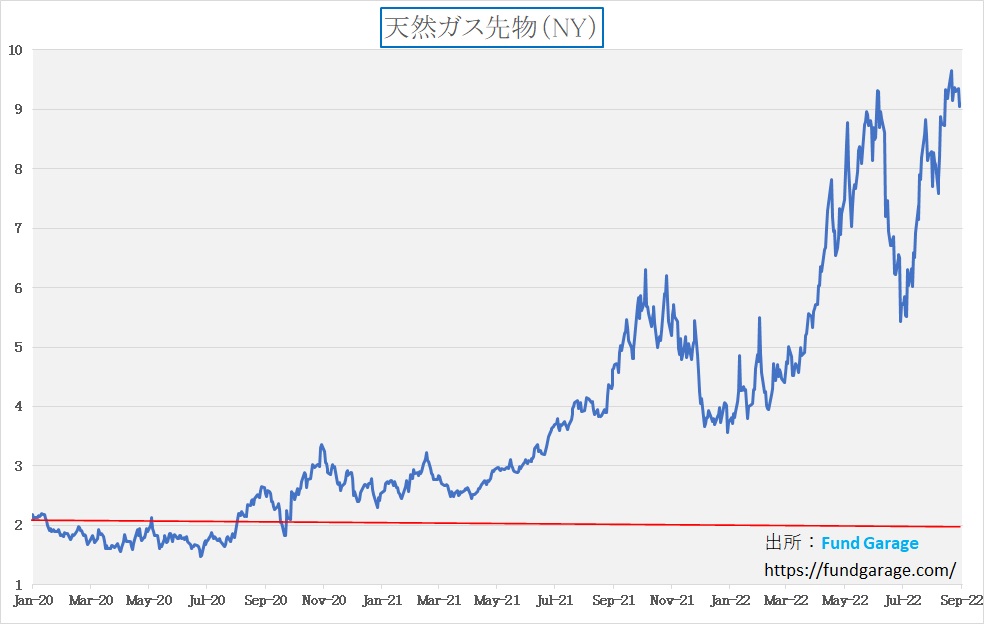

唯一、なかなか値下がりし切らずにいるのは、欧州の頭痛の種となっている天然ガスだ。これだけはロシアが欧州向けのパイプラインのバルブを握っていることで、欧州の天然ガス利用の生殺与奪権をロシアが握ったままだ。

天然ガス価格の高騰は別な要因が大きい

だが、ここで注意して欲しいのは、天然ガス価格は「ロシアのウクライナ侵攻」が理由で急騰し始めたわけではなく、実は21年の夏前からジワジワと上昇を始めている。

この背景にあるのが「異常気象」だ。それまでの欧州の電力供給事情は、フランスの原子力発電と、再生可能エネルギーの代表として「風力発電」が大きなウェイトを占めていた。だが、ここ数年顕著に増加している欧州の夏の熱波が象徴するように、欧州を異常気象が襲っている。これこそが「地球温暖化」による「偏西風の蛇行」が原因であり、その結果、欧州の風力発電を支えてきた「ヨーロッパの風」が弱くなり、風が吹かない日も増えている。

一方で、かつては真夏でもエアコンなど不要と言われてきた北ヨーロッパでも、夏にエアコンが必要な状況になりつつあり、電力需要は増えるばかり。結果として、火力発電に頼らざるを得なくなりつつあり、稼働を増やした火力発電所を動かすために天然ガスの需要が増えたということだ。それが21年後半の天然ガス価格高騰を招いたが、止めを刺すようにロシアが天然ガス・パイプラインの開閉をウクライナ侵攻以降、政治的に利用するようになった。それが上掲のチャートの意味だ。

だから間違っても、今回のインフレは「景気過熱」によるものではないということ。そして当初危惧された商品価格は寧ろ値下がりに転じているということ。原油価格の低下は、景気低迷からの需要減少を予想してのものだということが何よりの証拠だ。

雇用環境は簡単に変えられるのか

パウエル議長のジャクソンホール会議でのスピーチで、最も明確にインフレの勘所として強調されていたのは雇用環境だ。該当する部分はここ。

「The labor market is particularly strong, but it is clearly out of balance, with demand for workers substantially exceeding the supply of available workers.」

確かに商品(コモディティ)の価格動向にはこの部分は出てこない。だが逆に言えば、「景気過熱」によるものではない「雇用環境」の引き締まり、すなわち就職希望者を遥かに上回る求人数というのは利上げによって解消出来るものなのだろうか。そもそも、労働市場のどのレイヤーやカテゴリーが「タイト」なのかを具体的に把握する必要がある。その結果として見えてくるのは、単純に利上げによってどうこう出来るというものではないということ。実はコロナ禍に伴うパンデミック騒ぎの中で、雇用市場そのもの構造が変わってしまったということ。これには移民などの問題も重なっている。

当然こうした問題点については、FRBは充分に理解している筈だ。まただからこそ、米国債券市場で10年債金利などは大きく動かないのだろうと思われる。

AIはデータセンタの一時的特需ではない

一方で、この夏に発表された4‐6月期決算、或いは5-7月期決算の内容、そしてその背景となるビジネス・トレンド及び技術トレンドを精査すると、昨今のデータセンタの力強い設備投資動向は、決して短期的な「AI特需」ではないということは明らかだ。コンシューマー向けのローエンド・パソコンやスマホのスローダウンという表現に惑わされてはいけない。

またWindows95や、インターネット、そしてスマートフォンなどの誕生がリードしてきた「情報通信革命」というビジネス・トレンドは、AIの登場によって、更なる別次元へと進化しようとしている。更に言うならば、それは既存のチャートの延長線上にリニアなものというより、新たな時代を切り拓く様相を呈しているとさえ言える。

「インフレと利上げ」という次元のものに目線を置いて委縮するか、AIなどの右肩上がりのビジネス・トレンドに目線を置いて投資環境を見るかによって、大いに期待収益に違いが生じるだろう。少なくとも怯えて萎縮している限り、出来ることは「防衛」でしかないのだから。