ポートフォリオの概況

2022年9月の月間パフォーマンス

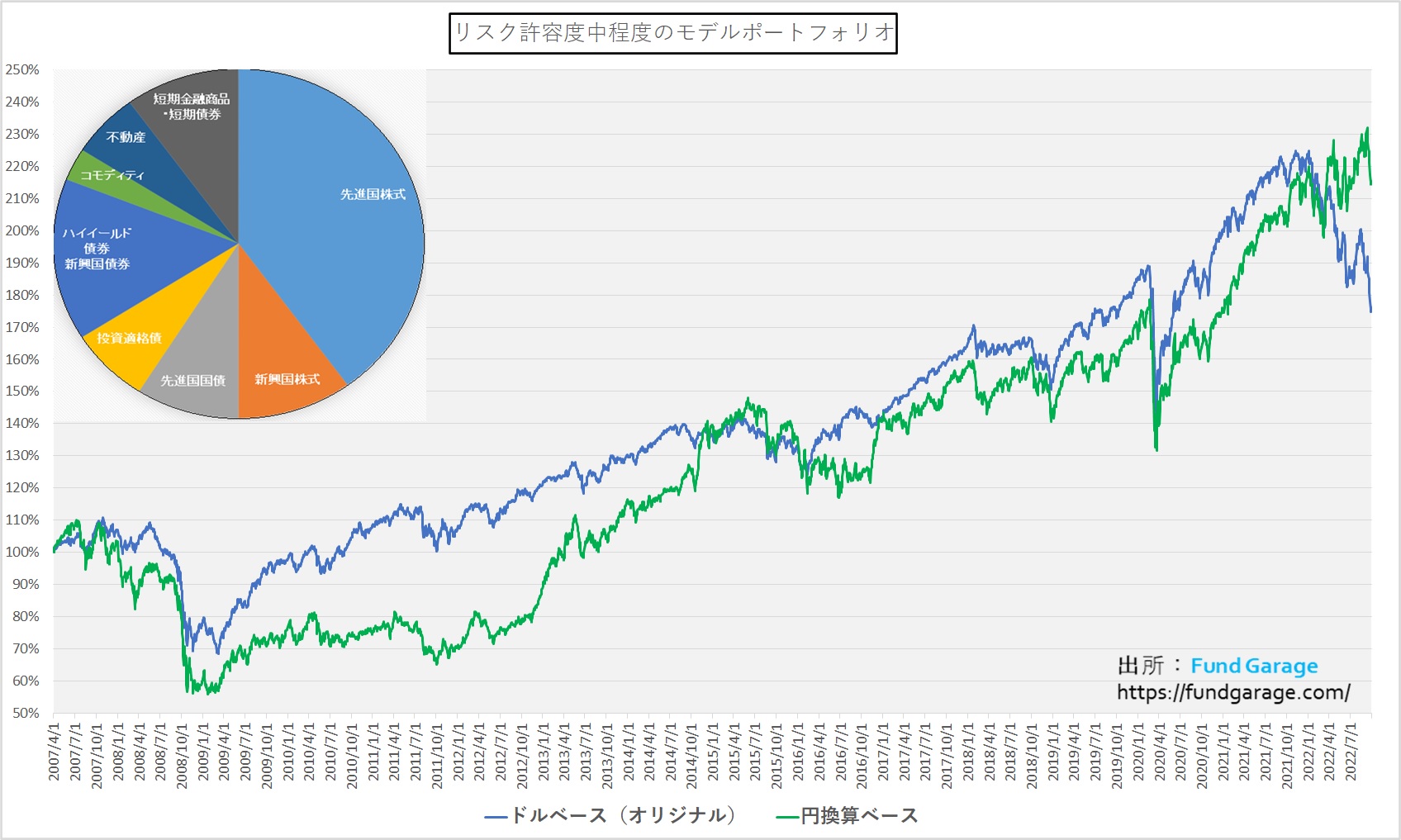

「リスク中程度のモデル・ポートフォリオ」の2022年9月末までのパフォーマンスは、ドルベースのポートフォリオで設定来が月末174.82%(設定来年率3.67%複利)と8月末から大きく悪化しました。2022年年初来のパフォーマンスは絶対値でマイナス21.80%、そして2021年年初来のパフォーマンスも絶対値でマイナス12.82%とマイナス・リターンは5カ月目となりました。一方、円換算ベース・ポートフォリオは9月末時点で214.53%、2022年年初来のパフォーマンスは絶対値でマイナス1.53%とマイナスではありますがギリギリで持ち堪えた印象です。2021年年初来のパフォーマンスはプラス21.95%と好調です。

前述通り、オリジナルのドル・ベースのポートフォリオと、円換算したポートフォリオのパフォーマンス差は当然為替差損益が要因。9月末時点のドル円は144円74銭と8月末時点の138.61円より4.42%の円安となりました。

単月のパフォーマンスはドルベースのオリジナル・ポートフォリオが△8.06%、円換算ベースのポートフォリオは円安が貢献しましたがマイナス3.99%となります。

9月は全てのアセットクラスのパフォーマンスがマイナスとなりました。一番下落率が大きいのが不動産の△12.99%で、次が新興国株式の△11.60%です。以下順に、コモディティが△9.18%、先進国株式が△9.05%、投資適格債が△6.86%、ハイイールド債券・新興国債券が△5.62%、先進国国債が△5.33%です。

7月とは正反対に、新興国株式とコモディティを除いて全てのアセットクラスの騰落率がマイナスとなりました。先進国株式は△0.95%、不動産が△1.81%です。何より金利上場の影響で先進国国債が△3.67%、投資適格債が△1.96%、ハイイールド・新興国債券が△0.19%となったのが目を引きます。債券クラスではありますが、この数値は単月の騰落率であり、年率換算したものではありませんので、リスクリターンの関係からすれば、相当に大きなマイナスです。

一方、新興国株式は+0.69%、コモディティも+0.06%と辛うじてプラスです。

外貨建てと円建て、どちらが良いか?

毎月同じことを申し上げますが、外貨建ての投資商品と為替ヘッジ付きの投資商品、そのどちらを選ぶべきかと悩まれる人は多いです。ただ為替の決定要因、つまり為替の変動要因は常にプレミアム・レポートなどでお伝えしている通り、決して一般に思われている程「ロジカル(論理的)」なものではありません。

為替の変動要因とは、基本的には通貨交換のための需給要因、そして足元ではやはり投機的な理由によるものが強いです。購買力平価や金利差で説明が多く試みられ、更にはテクニカル要因が重視されているかに思われがちですが、実際の動きを振り返ると需給要因で動いていると言っても過言では無いです。一方で国際分散投資が目指す「地球規模の経済成長を享受する」という考え方は理に適っており、為替ヘッジのありなしの選択は投資家の投資ポリシーに依存すると思われます。

長く続けてこそ、国際分散投資の良さが出る

投資を止めようかと思われる方、或いは実際に止められた方、どちらもいらっしゃると思います。何となく続けられた方も含めて、今はどうお考えでしょうか。実は正解は無いと思っています。投資に対する考え方、投資特性などは人それぞれ違うからです。ただ市場のことが気になって気になって仕方がないとうような状況は、本来投資そのものを避けた方が良いのかも知れません。

常に冷静な判断が出来る状態、ストレスの源にはならない程度のリスクの取り方、それが一番大切です。きっと結果的に「良い投資」が出来る筈ですから。

国際分散投資が目指しているものを思い出す

一方で国際分散投資とは前述の通り「世界経済の地球規模での拡大」を享受することを企図して設計されたポートフォリオです。このポートフォリオは「リスク中程度」に設定され、ボラティリティもマイルドにしてあります。つまり、投資家が考えるべきは「世界経済の地球規模での拡大」がこの先どうなると考えるかです。そして足元ではどうなっているかです。ただ一つ確実に言えることは、数多の世界経済の危機の歴史を乗り越えながらも「国際分散投資」は果実を納めてきたということです。時として1年以上の長きに亘って「辛抱」の時もありますが、最終的にはそれらをすべて克服してきています。

プレミアム・レポートでは予てから国際分散投資に限らず、米国で40年に亘って続いてきた金利低下の歴史が塗り替わる中で、多くのことが「転換点」を迎えているとお伝えしています。例えば、これからも今まで通り「債券」は「安定」とか、「安全」という表現が可能なのかという問い掛けです。毎週、イールドカーブの形状変化をみながら、利上げの影響を米国債券市場では実際にどのように考えているのかなどをこのところは重点的に注目しています。

そしてもうひとつは、やはり「新型コロナのパンデミック」は世界的に人間の生活慣習を根本から大きく変えたのだろうという視点です。だからこそ、多くの従来型経済予測モデルが先々を正確に予想出来ずにいるということです。同じようなことが2000年のITバブルの前後にありました。その背景にあったものこそが「右肩上がりのビジネス・トレンド」です。さて、それが現在ではどんなものでしょうか?

Fund GarageのモデルポートフォリオはSAA型(戦略的アセットアロケーション)ですので年に一度はアセットアロケーションの見直しを行います。