ポートフォリオの概況

2020年5月の月間パフォーマンス

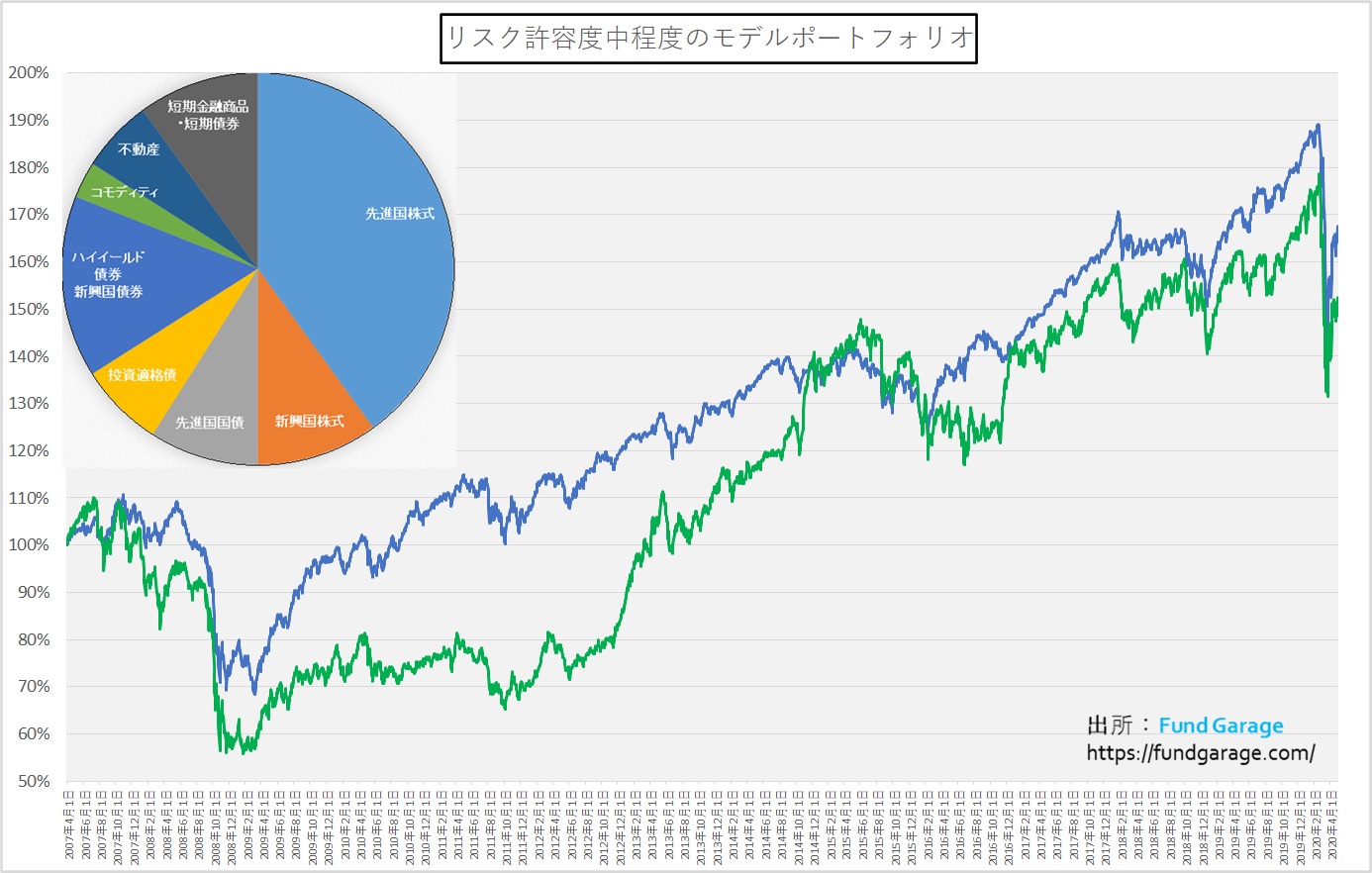

「リスク中程度のモデル・ポートフォリオ」の5月末までのパフォーマンスは、ドル建てポートフォリオで設定来が月末172.96%となり、前月末の167.21%から騰落率で+3.44%の上昇となりました。円建てポートフォリオは設定来が157.11%となり、こちらも前月末152.08%から+3.31%の上昇です。こちらは為替が107.28円から107.14円まで円高になったことが若干のマイナス要因となっています。

流石に4月の急激なリバウンドほどにはパフォーマンスは上がっていませんが、逆に、こうした国際分散投資のポートフォリオでなければ、持ち続けること、すなわち投資を続けることが出来たでしょうか?お客様の多くから「一旦この辺で手仕舞った方が良いですか?」とお問い合わせを頂きました。当然です。一旦は地獄を見るかと思ったところから、スルスルと切替してきたからです。

新型コロナウイルス(COVID-19)の感染拡大は世界中で終息の兆しも無いばかりか、当初期待された治験薬の「アビガン」が効かないことが分かったり、人工呼吸器を装着することが寧ろマイナスになると分かり、大量増産した人工呼吸器に余剰が発生したりと、良い話は全く無かったからです。でも私は皆さんに「投資は続けて下さい」とお伝えしました。その結果、5月末時点のポートフォリオの水準は3月初めの頃の水準、ちょうど欧米でCOVID-19の感染拡大が話題になり始め、イタリアで大パンデミックが始まって米国へも拡大し始めた頃の水準まで戻しました。皆さんも今でも投資を続けて、ちゃんとこの戻りを享受していらっしゃいますか?

ノイズには耳を貸さないこと、そして惑わされないこと

銀行には「期限の利益」という考え方があります。それは預金ならば預金者に、貸付金ならば銀行側に与えられたもので、「定期預金の満期迄の期間、約束された預金金利(今では雀の涙ほどもありませんが)が必ず付いてくるという利益」のことであり、「貸付金の返済期限までの間、約束された貸付金利を必ず支払って貰える」という意味のものです。元本が毀損するリスクについては、「期限の利益」とは別に考えられます。※反対に、「期限まで一定のコストで資金を調達して自由に使うことが出来る」という「期限の利益」が預金にも、貸付金にもあります。

仮に1年定期を年利1%で預けることが出来たら、時間経過と共に金利が上昇してしまえば「得べかれし利益」は発生しますが、1%の利息は必ず付いてきます。だから損はしません。儲け損ねただけです。でも「金利が上昇しそうだ」と思って、一旦定期預金を解約し、少し金利が上がったところで再預入しようと考えていたのに、実際には金利が逆に下がってしまったら、これは損をすることになります。その時にはもう1%で預かってくれる銀行はありません。

この考え方と同じことが投資の世界でも当て嵌まります。2番底がどこかでやって来ると思って、少し戻したところで一旦損失を確定してしまう。そして2番底が来た時に再度投資を再開しようと考えていたら、今回のようにスルスルと市場は戻してしまったとしましょう。ましてや6月に入ってNASDAQなどは史上最高値を更新し、米国でも時価総額が1位と3位のアップル(AAPL)とアマゾンドットコム(AMZN)まで史上最高値を更新してしまったとしましょう。余程の信念が無いと、恐らくその段階で市場に回帰するのは無理だと思います。その結果、損失確定までして現金に戻した投資資金を、再投資先が無いままに現金に滞留させることになります。そう、「期限の利益」という考え方の本質は「再投資先を探して困ることが無い」という意味でもあります。

その為にどうすれば良いのか?まずは市場周りから発せられる雑音(ノイズ)に耳を貸さない、それらに惑わされないということが必要です。人間は欲深く、そして臆病なものです。誰だってより収益を挙げたいし、損はしたくありません。そういう心理を上手く絡めとるような雑音(ノイズ)が常に市場から発信されています。当然です。強気と弱気があるからこそ、買いと売りが出会って値段がつくのが市場だからです。そして欲深くなっている時には強気の雑音が、臆病になっている時は何故か弱気の雑音ばかりが耳に入ってくるものです。自分を客観視出来るように特に訓練していなければ、それらを冷静に評価することは難しいです。だからこそ、ノイズには耳を貸さないことが大事になります。

プレミアム会員専用のプレミアム・レポートなどで私がお伝えしようと常に心掛けていることは、読者の方が偏った市場のノイズに不安にならないで済むようにすることです。耳に入ってしまっても、「あ、これはノイズかもしれない」と気付きを感じて貰えることです。それは私がファンドマネージャーとして、ずっと苦労してきたことでもあるからです。

アセットクラス別のベンチマーク評価

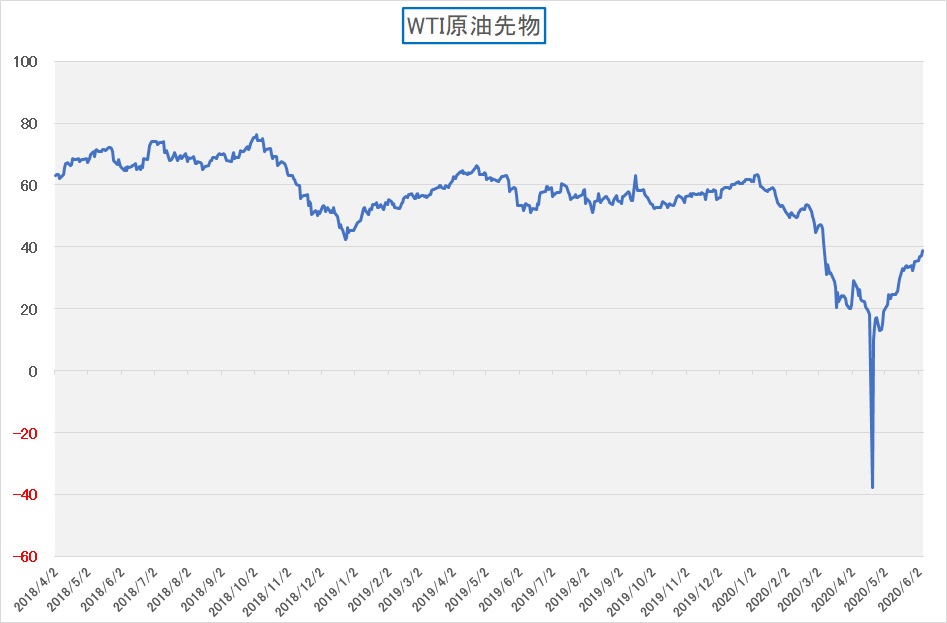

5月は全てのアセットクラスがプラスとなりました。ただ例月と違って一番強烈なリバウンドを見せたのはコモディティでした。前月末比で+16.37%もの上昇を見せていますが、それは当然下記のチャートでお分かりの通り、4月下旬にはWTI原油先物がマイナス圏にまで落ち込むようなことがあったからです。

次が「ハイイールド・新興国債券」です。+5.34%と先進国株式の+4.83%の上昇をも上回っています。これはこのアセットクラスの特徴でもありますが、金利変動による価格変化の他に、更にクレジット・リスク、すなわち信用リスクに対する評価が付いて回るからです。従って、時々債券というよりは、株式と同じような動きをする時がありますが、今回はその両面がポジティブに表れたと考えることが出来ます。

それでも、5月末時点では、本モデルポートフォリオの総合収益はドル建てが2019年年初来で+12.29%、2020年年初来で△6.33%、円建てが同じく+8.56%と△7.65%となっています。

モデル・ポートフォリオの概要

冒頭に掲載したチャートの左肩にあるのが現状のモデル・ポートフォリオです。ご覧頂けるように、先進国株式と新興国株式を合算した組入比率は概ね50%近い水準です。逆に言えば、この程度の「ハイリスク資産」「ミドルリスク資産」「ローリスク資産」の保有で、充分に安定的な資産運用は可能です。ただ、それにはベンチマークの選び方に始まり、意味のある「分散投資の比率」、所謂「アセット・アロケーション」と投資ポリシーの決定が必要です。

ご参考までに、私が寄稿しているZUU onlineで先月リリースしたアセット・アロケーションに関する記事とコア・サテライト方式に関する記事をご紹介させていただきます。

- 新型コロナ危機から資産を守れ!「アセット・アロケーション」徹底解説(その1)

- 新型コロナ危機から資産を守れ!「アセット・アロケーション」徹底解説(その2)

- プライベートバンカーが超富裕層にお勧めする「コア・サテライト方式」

もし、より詳細なアセットアロケーションの内容、リスクプロファイルの変更やカスタマイズ、ご要望がございましたら本メールに返信の形で構いませんので、お問い合わせいただければと思います。

※ 4月より、「市場概況と見通し」については、プレミアム会員専用のプレミアム・レポートの内容に準じた形で、タイミングを変えて別記事としてお届けするようにさせて頂いております。「国際分散投資」の状況についてのみ、本記事ではお届けさせていただきます。ご了承ください。