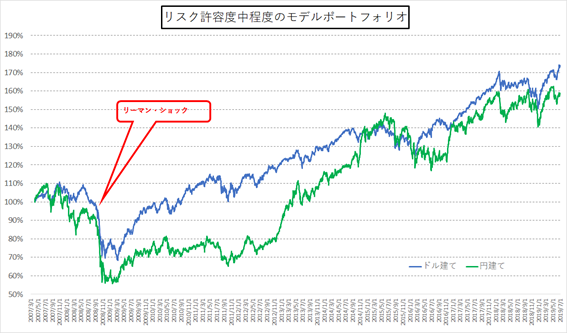

下記のチャートは、Fund Garageが提供する国際分散投資のモデルポートフォリオで2007年3月から運用した場合の時価総額の変化を、スタート時点を100%として計算したものです。

青いラインが「ドル建てポートフォリオ」で、緑色のラインが「円建てポートフォリオ」の日次データで計算しています。

(出所:各ベンチマークのデータを元にFund Garageが計算)

(出所:各ベンチマークのデータを元にFund Garageが計算)

ポートフォリオの概況

Fund Garageが国際分散投資用に提案する「リスク中程度のモデルポートフォリオ」の6月末までのパフォーマンスは、ドル建てポートフォリオで設定来が月末173.80%となり、月間では前月末の166.31%から騰落率で4.50%の上昇、設定来では7.49%の上昇となりました。円建てポートフォリオでも設定来が158.67%となり、月間の前月末154.50%から2.70%の上昇、設定来では4.17%の上昇です。こちらは為替が109.57円台から107.68円台まで円高になったことがマイナス要因となっています。

※ 月間騰落率=6月末数値÷5月末数値-100% で計算しています。設定来の数値と異なるのは、この為です。

年初来の2019年上半期ベースで見ますと、ドル建てポートフォリオが騰落率で+12.84%、円建てが+9.63%となっています。ミドルリスクの国際分散投資で特にアクティブなアクションを何も取っていないポートフォリオとしては悪くない水準だと思います。

要因を見て見ますと、先進国株式が+16.98%と大きく上昇したことが一番寄与していますが、金利低下により、各債券系のアセットクラスも先進国国債が+6.17%、投資適格債が+11.94%、ハイイールド・新興国債券が+11.05%と、金利収入(インカム・ゲイン)では無く、債券価格の上昇(キャピタル・ゲイン)によるリターンが大きく寄与した形になっています。円建てポートフォリオでは、為替が円高に振れたことによりマイナス2.84%と全体の足枷となりました。

6月単体で見ますと約40%の組入比率を保つ先進国株が+6.59%、新興国株式が+6.24%のそれぞれ上昇となりポートフォリオ全体の収益に貢献しています。またFRBの利下げ期待から米国10年国債の金利が2%を割り込むような展開となったため、世界的に金利が低下し、債券価格が上昇、債券クラスが全てにわたってプラスとなったのも今月のパフォーマンスが良かったことに貢献しています。

6月の市場概況

6月の主なトピックスとしては大きく二つあったと思います。

- 月初、米国雇用統計が大幅に市場予想を下回った為、FRBが利下げする可能性が高まり、FOMCにおいてもそれが追認されるようなトーンとなったこと

- 月末に開催されたG20が成功裡に終わり、米中首脳会談が再開、更にはファーウェイへの輸出が認められるようになり、最後には米朝首脳が朝鮮半島の軍事境界線の上で握手を交わすという歴史上のイベントが行われたこと

ひとつ目は今年に入ってからハト派的になったFRBに対して、ことある毎に市場は利下げ期待を高めてきましたが、いよいよ現実的な話となってきた感があります。事実、市場は今月7月の利下げを既に織り込んでいます。

個人的見解としては6月初めに発表された米国雇用統計を見ての市場反応には驚かされました。5月の非農業部門雇用者数(事業所調査、季節調整済み)は前月比7万5000人増と市場予想の中間値17万5000人増の半分にも満たない数値だったため、市場はネガティブ反応を起こすだろうと当初は予想されましたが、逆にこれがFRBの利下げ根拠になるという見方が大勢を占めると市場は一気に株高、債券高(金利低下)へと動きました。

恐らく5月に発表されたのなら、市場は真逆の反応をしたのではないかと思われます。正に市場センチメントの成せる業、逆に言えばある意味で恐ろしいものとも言えます。そして市場コンセンサスなんていい加減なものだとも言えます。これは昔からよくそう思っています。これだけ予想を外せるなんて、逆にたいしたものだと笑いが出てしまいます。

問題は7月5日に発表される6月の雇用統計にあるかも知れません。これが市場予想よりも良い結果が出たりすれば、利下げ期待が遠のき、6月とは真逆の株安、債券安(金利上昇)を招いてもおかしくありません。若しくは後付けの色々な解釈がされるのかも知れませんが、後付け講釈ならば誰にだって出来ます。

一方、下のチャートはプレミアム会員の方にはお馴染みのフィラデルフィア半導体指数の過去2年間分のチャートです。G20後の動きを示すため、意図的に7月2日までのデータを取り込んでチャートを作りました。

スマホでご覧になると小さ過ぎて良く見えないかも知れませんが、G20等の結果を織り込む前の水準は約1450ptsで、週を越え、G20中に開催された米中首脳会談やファーウェイへの一部輸出解禁などのニュースを受けて約1500ptsギリギリまで上昇(+2.65%)後、翌日2日にその上昇分の半分(△1.38%)を吐き出しています。

フィラデルフィア半導体指数とは、半導体関連株30銘柄で構成された指数で、最も景気敏感な性格が強いといわれていますが、ご覧頂ける通り、実はまだ4月の高値を超えられていません。これは米中貿易摩擦が激化したことで一旦剥落した景気回復期待がまだ充分に戻っていない、若しくは、まだ市場センチメントは実際は回復し切っていないことの表れかもしれません。

なぜかといえば・・・・

● イラン情勢がもたらすWar Riskと、直接的には原油価格の高騰

があるからです。WTI原油先物は5月末の1バレルあたり53.5ドルから6月末には59ドル台まで上昇しました。NYダウ30銘柄の内、2つはシェブロン(CVX)とエクソンモービル(XOM)です。この二銘柄は原油価格が上昇すれば当然株価は上がりますが、NYダウへの寄与度は低くありません。つまり中東情勢の緊迫化のような、本来的にはリスクオフになりそうな環境下でも、結果として指数だけはあがることがあるということです。フィラデルフィア半導体指数のような単純な展開には成り難いという見方も出来ます。

このあたりの各指数の性格を正しく把握していないと、思わぬ落とし穴に落ちてしまったり、逆に大きなチャンスを見逃してしまったりということもあり得ます。現状は株式市場も債券市場も、それらにつられる為替市場なども含めて、各市場全般的にとても近視眼的になっていると見ています。目先の変動に惑わされずに、全体を大きく俯瞰的に見るということが長期投資で上手に収益を挙げていく方法だと考えます。

より詳しいことをお知りになりたい方は、是非、プレミアム会員にご入会頂き、会員限定記事をご覧頂ければと思います。