AI関連ファンドには大きく2種類ある

- AIに投資判断を委ねる形式を取るもの

- 「AIの能力が高いか/低いか」、或いは「AIの投資判断に100%を委ねるのか/ある程度人間が判断に介入するのか」という区分けが出来るが、いずれにしても芳しいパフォーマンスのファンドは少ない。

- AI関連銘柄に投資をするもの

- AI関連銘柄という建付けがあまりに大雑把すぎる。ある意味、今の時代ならば何でもAI関連と呼ぶことが出来る。AIプラットフォーム関連銘柄とか、AI有効活用企業とか、より具体的に目論見書に書かれていない限り、当該投資対象がAI関連か否かは運用会社の独自判断に任せることになり、自分の投資アイデアに則しているかどうか見極めは難しい。

以下にAI関連の投資信託と思われるものをモーニングスターのWebサイトから取り上げて内容を簡単に調べてみた。

AI関連投信を保有している方、購入を検討している方、は参考にしていただきたい。

AIに投資判断を委ねる形式のファンド

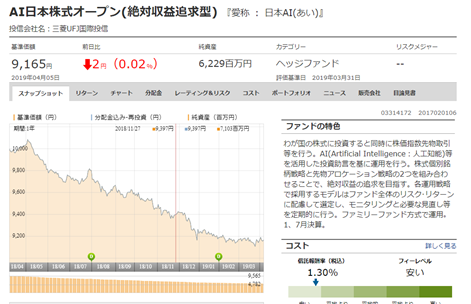

AI日本株式オープン(絶対収益追求型)『愛称:日本AI(あい)』

「絶対収益追求型」を謳い、株式と先物を組み合わせて絶対収益を狙うファンドだが、チャートのように一貫して基準価額が下落している。

通常「絶対収益追求」を謳うファンドはヘッジファンドに多いが、多くの場合、個別株の買い持ちと先物の売りポジションを適切に組み合わせるなどして、市場が大きく値上がりしてもずば抜けたプラスリターンは得難い代わりに、市場が下落しても、基準価額が大きく痛むことはないのが普通。

その投資判断をファンドマネージャーの叡智ではなく、AIが行っているのだとすれば、あまり優秀なAIとは思えないと考えざるを得ないパフォーマンスである。

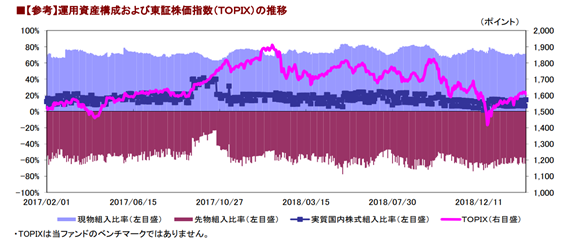

参考までに現物比率、先物比率、ネットポジションの推移のチャートを下記に添付する。

基本的には常に「現物株式-先物売り=20%前後」というのが本ファンドの得意とするポジション(常にロング・バイアスが掛かった状態)の様であるが、先物売りが殆ど功を奏していないのか、或いは個別銘柄パフォーマンスがプラスに引っ張るだけの力が無いのか、ネット組入比率約20%前後のファンドという動きには思えない。

目論見書によれば、個別銘柄の選択も、先物アロケーション戦略も、どちらもAIが決めているように見受けられるが・・・・。もう少し、DL(ディープラーニング)なりML(マシンラーニング)なりが必要に思われる。

AI(人工知能)活用型世界株ファンド『愛称:ディープAI』

日本株に拘らず、世界の株式を投資対象としているところで、投資ユニバースへの期待感は高いが、どこからどこまでが委託会社が開発したディープラーニングモデルの成果で、どこからが人智によるものかが分からない。

組入銘柄上位10銘柄を見る限り、特に「アセットマネジメントOneが独自に開発したディープラーニングモデルを用いて、相対的に投資魅力度が高いと判断される銘柄を抽出します。」という優位性がどこにあったのかは分かり難い。また総組入銘柄数が117銘柄というのも、ファンドの規模感からすると多いように思われる。

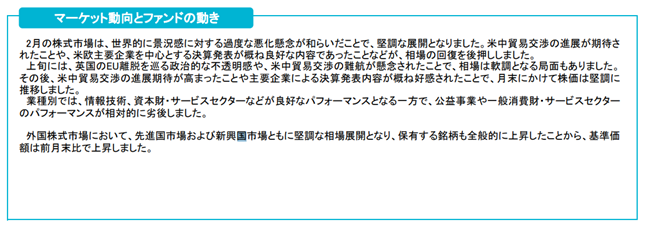

また下記の運用レポートのコメントを見ても、市場動向の一般論の話が中心で、ファンドの動きへの影響度合いや、ファンドの投資行動の詳細などはよく分からない。

AI関連銘柄に投資するファンド

イノベーション・インデックス・AI

当ファンドのベンチマークはSTOXXグローバルAIインデックス(ネット・リターン、円換算ベース)という、「AI関連技術の開発とその採用の増加に多大な投資を行っている幅広い業界から企業を選択して算出する」ことを謳うインデックス。

具体的には「「AI関連事業」を「ハードウェア関連」、「データサービス関連」、「AI応用・活用関連」の3つの事業と定義した上で、各企業がこれらの事業から得ている収益の総収益に対する割合を算出し、その数値が50%以上の企業を「AI関連事業」と定義します。」とある。

このインデックスの良し悪しの議論は別にして、運用そのものはこのベンチマークを比較的トラックしているといえる。従って、ポイントはインデックスに対する理解と納得感だろう。

次に、ニッセイアセットマネジメントが提供している「AI・人工知能」関連の銘柄を投資対象とするファンド、日本株限定のものと、世界株式型の二つを比べてみよう。

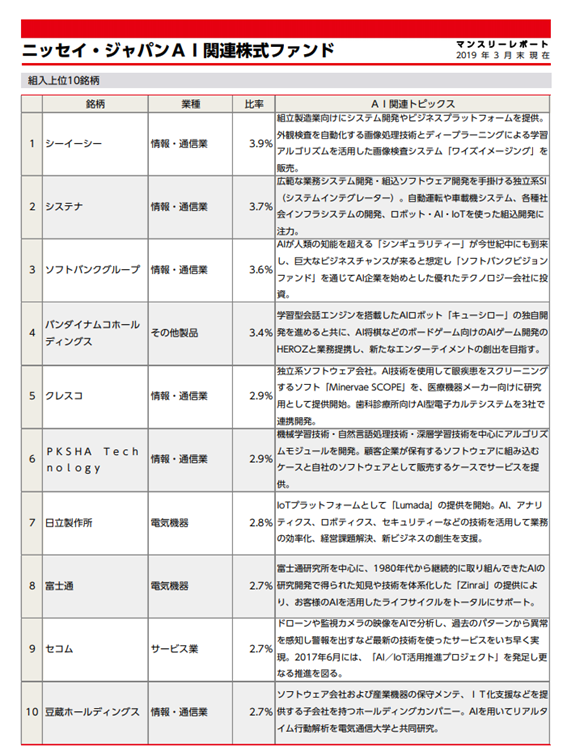

ニッセイ・ジャパンAI関連株式ファンド『愛称:ジャパンAI革命』

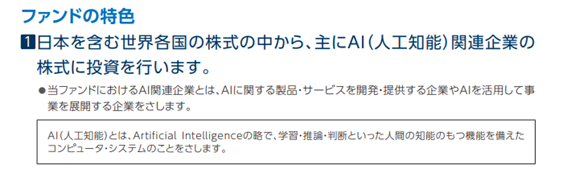

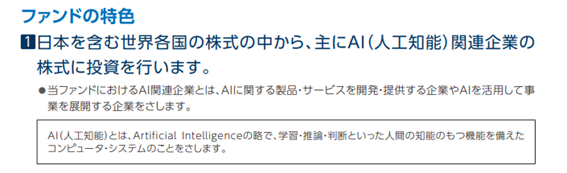

目論見書のファンドの特色は以下の通りの記述となっている。

前段に関してはメーカーやディストリビューターという事になると思われるが、後段に関しては、実は下手をすると「何でもあり」に成り兼ねない、所謂「AI・人工知能の定義が曖昧」と思われる部類に思われる。

マンスリーレポートによる上位組入10銘柄は以下の通り。個々の銘柄のAI関連トピックスも表記されているので、そちらをご参照頂きたい。敢えて一点気になるのは組入第3位のソフトバンクグループ。「ビジョンファンドを通じてAI関連企業に投資をしている」ソフトバンクグループを上記目論見書の定義によるAI関連企業と見られるかどうか。

ただ日本株だけでこのテーマを追うとなると、かなり広範に捉えないとならないというのも事実だと思われるので、問題というよりは、寧ろ運用サイドの苦労がしのばれるとも言える。

ひとつ残念なのは、決算期毎に交付される交付運用報告書にも、投資銘柄の全ての記載がなく、マザーファンドを含む「運用報告書全体版」で確認をするしかないことだ。全受益者に郵送されているのならば良いのだが、さもなくば、多くの保有者は組入全銘柄を定期的に知ることが出来ない。また、そもそもなぜベビーマザータイプのファンド形式にしないとならなかったのか、若干設計の意図が見えない部分がある。

全体で見ると、投資銘柄は全部で55銘柄である。純資産規模は約64億円程度。かなり小型株まで拾いに行っている。現状のファンド規模ならば特段そう流動性で悩まされることは無いと思うが、大きくなった場合に同様な運用が続けられるかは現状ではわからない。

次のファンドは、同じニッセイアセットマネジメントが運用するAI関連銘柄ファンドの世界株式投資型のファンドである。

ニッセイ AI関連株式ファンド(H無し)『愛称:AI革命(為替ヘッジなし)』

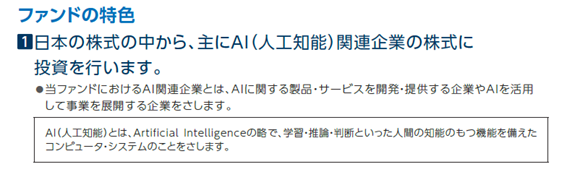

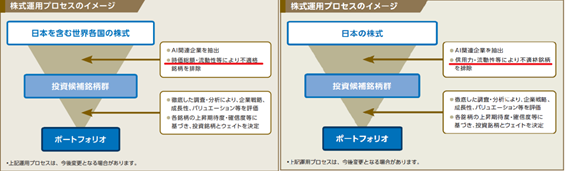

早速「交付目論見書」からファンドの特色を確認すると、

となっている。参考までに日本株投資型の同じ個所を再掲すると下記の通りであった。

ご覧頂けるように、違いは投資対象が世界株式型か、日本株式型かということだけである。

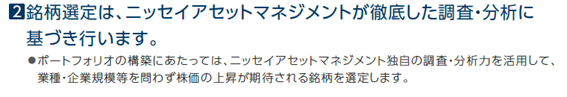

ただ面白いことに、日本株式投資型の場合、銘柄選定はニッセイアセットマネジメントが独自に行うとあるが、世界株式型の方は、TCWアセット・マネジメント・カンパニーに委託する形になっている。

その部分の目論見書表記は次の通りである。上が日本株式投資型、下が世界株式投資型である。

株式投資の運用プロセスのイメージについても、ほぼほぼ同じように見えるのだが、一か所だけ大きな違いがある。

世界株式投資型の場合は、最初のスクリーニング条件として、時価総額と流動性を不適格銘柄の排除要因としているが、日本株の場合、時価総額の代わりに信用力となっている。微妙な違いに思われるかも知れないが、これが日本株だけでポートフォリオを組むには相当に苦労するということの運用サイドからの意思表示だと思う。

本来ここでしなくてはならないのは、TCWアセット・マネジメント・カンパニーとは、どんな運用会社かということのチェックとなる。同運用会社については、目論見書によると下記の通り。

ファンドセレクションのためのDD(Due Diligence)をする場合は、ここから更にひと手間かけて、同運用会社自体を調べる必要があるのだが、今回はファンドDDが目的ではないので省略する。

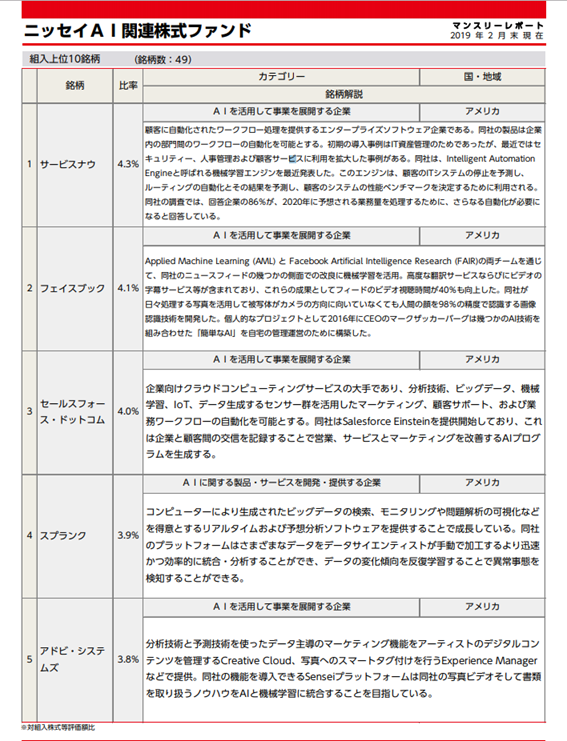

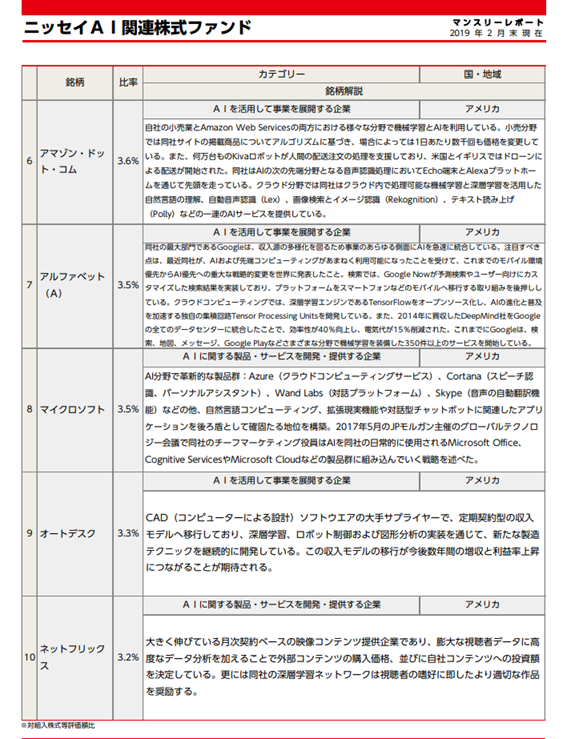

マンスリーレポートによれば保有している上位10銘柄と銘柄解説は下記の通り。第2期(2018年10月25日付)の運用報告書全体版でマザーファンドの保有銘柄数を数えると56銘柄と、日本株投資型と大きな違いはない。

純資産はその時点の為替ヘッジありとヘッジ無しを合算して約1540億円。スクリーニング条件で時価総額と流動性を入れてあるのと、米国株式の流動性はそもそも日本株式の比ではないので、この規模のファンドでも、56銘柄は決して無理な運用を強いられることは予想し辛い。

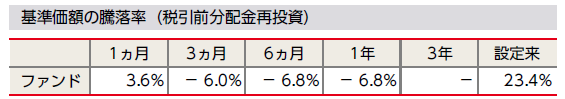

最後に両ファンドのパフォーマンスを比較してみる。上が日本株投資型、下が世界株式投資型のそれである。どちらも2019年2月末現在で揃えてみた。設定来のパフォーマンスは設定時期が約半年間遅れて日本株投資型が設定されているので、直接の比較は出来ない。

日本株投資型

世界株式投資型(為替ヘッジあり)

世界株式投資型は為替ヘッジありを選んで比較対象としたが、やはりAIというテーマでは日本株だけの運用は世界株式投資型に比べて難しいことが良くわかる。

さてもう一本、世界株式投資型のAI関連銘柄投資のファンドを見てみたい。

野村 グローバルAI関連株式ファンドAコース

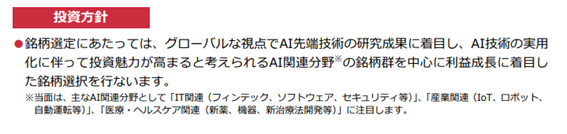

例によって目論見書の投資方針を調べると下記の通り。

やはりこれも「AI・人工知能関連銘柄」の定義づけが曖昧というよりは、かなり幅広く、極論を言えば「今の流行りものならば、なんでも投資可能」なファンドと言える。

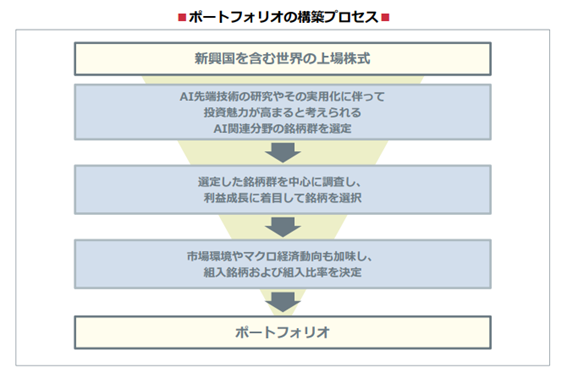

因みに、目論見書にあるポートフォリオの構築プロセスは下記の通り。

投資信託の運用会社にファンドマネージャーとしても、商品開発担当としても、代表取締役としても在籍したことがある立場でこれを見ると、投資方針についても、ポートフォリオの構築プロセスの説明についてもかなり大雑把な感じがする。

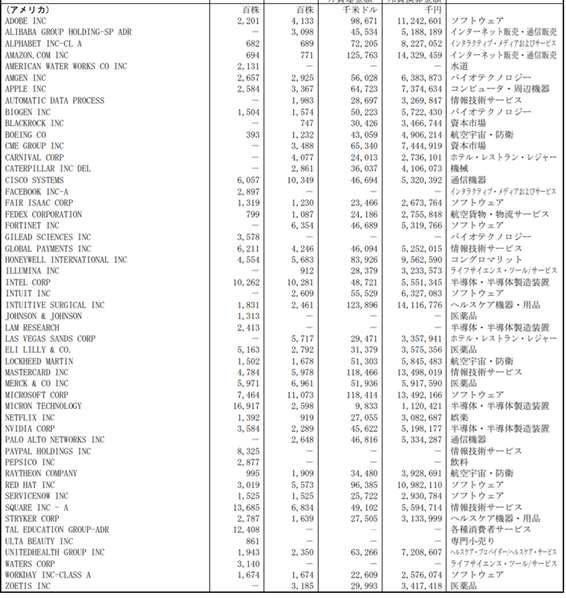

2019年2月28日現在の組入銘柄数は48銘柄、上位10銘柄は下記の通り。

特に個別の銘柄についての言及はないが、保有全銘柄を運用報告書全体版のマザーファンドのところで確認出来たので、ご参考までに米国株全保有リストを添付する。私の印象としては、かなり幅広い銘柄の拾い方をしているという印象を受ける。

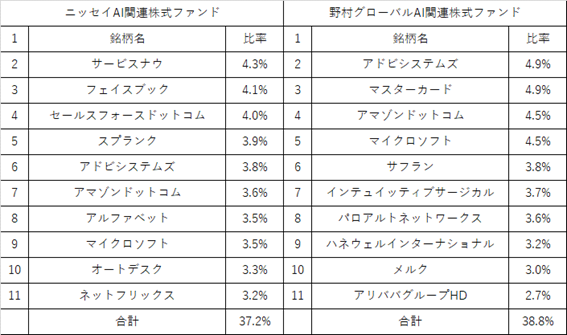

因みに、「ニッセイAI関連株式ファンド」と「野村グローバルAI関連株式ファンド」の発表されている最新のレポートから、保有上位10銘柄の一覧表を作ってみた。同じAI関連というテーマで運用しており、投資銘柄数も似たり寄ったりでありながら、上位10銘柄でこれだけの違いがある。

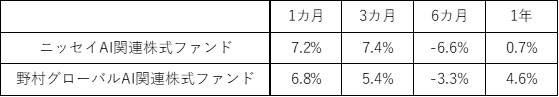

以下が為替ヘッジありのコース同士で比較出来る過去一年間のファンド騰落率である。

まとめ

ひと言にAI関連株式ファンドといってもその中身は大きく違うことに気づいていただけたと思う。アクティブ型の投資信託、とりわけ「テーマ型」ファンドを購入する場合には、目論見書記載の運用方針や銘柄選択基準などを確認し、テーマの定義の確認をする、または販売員に確認して欲しい。最後に見ていただいたが、同じAI関連でもこれだけ銘柄が異なり、その結果パフォーマンスも異なることがある。

AIがファンドマネージャーに変わって銘柄選択をするファンドを検討する場合はまだ慎重にするのが良いように思う。