2023年を騒がせたアメリカ内部の問題といえば、「政府閉鎖」でしょう。しかし、2023年5月に話題に上った、「米国債務上限問題」も忘れてはなりません。

結果として2025年1月までに凍結(=債務上限の適用停止)されることが決まりましたが、これは債務問題を抜本的に解決するものではないのです。

「米国債務上限問題」の論点は一体どこにあるのでしょうか。プロのファンドマネージャーが解説していきます。

投資での資産形成をお考えの方も、既に投資を始められている方も、ご自身の知識と照らし合わせながらご覧ください。

(Fund Garage編集部)

「米国債務上限問題」は2025年1月まで封印されただけ

「米国債務上限問題」の論点①——対GDP比の財政赤字比率

目先最も懸念された、「米国債務上限問題」。以前、5月15日号抜粋のFG Free Report『イールド・カーブって何?正しい見方を知ろう』で、内容をご説明した(ご覧になっていない方は、先にこちらの記事をお読みいただくことをお勧めする)。

結果として、米連邦議会下院に続き、6月1日夜(日本時間2日朝)には上院も、歳出削減などを条件として「債務上限の効力を25年1月まで停止」する財政責任法案を可決した。

このあと、バイデン大統領の署名を経れば正式に法律となり、最も懸念された史上初の米国債の債務不履行(デフォルト)は回避された。取り敢えずは、メデタシメデタシの結果だ。

だが言い換えれば、これは単なる「問題先延ばし」に過ぎず、2024年11月の大統領選挙を経て、2025年1月から新たに就任する大統領の下で、再度議論を繰り返すことを意味する。

更に言えば、米国内の「政治的二極化」は深刻さを増しており、今の段階よりも2025年1月の方が、問題解決が難航する可能性さえある。

問題の本質は、「歳出・歳入・債務上限が別々に審議される予算の決定方法」にある。

すでに米国内では、経済誌Wall Street Journalが、「A Debt-Ceiling Deal That Doesn’t Deal With Debt(債務を解決しない債務上限合意)」というタイトルの記事を掲載し、今回の事案を批判している。

(なぜか日本語版だと「米債務上限合意にみる二つの教訓」と翻訳されているため、見出しだけ見ると、どこか前向きなトーンにも聞こえる。しかし、実際に本文に「教訓」は示されず、基本は問題提起と皮肉に満ちている。)

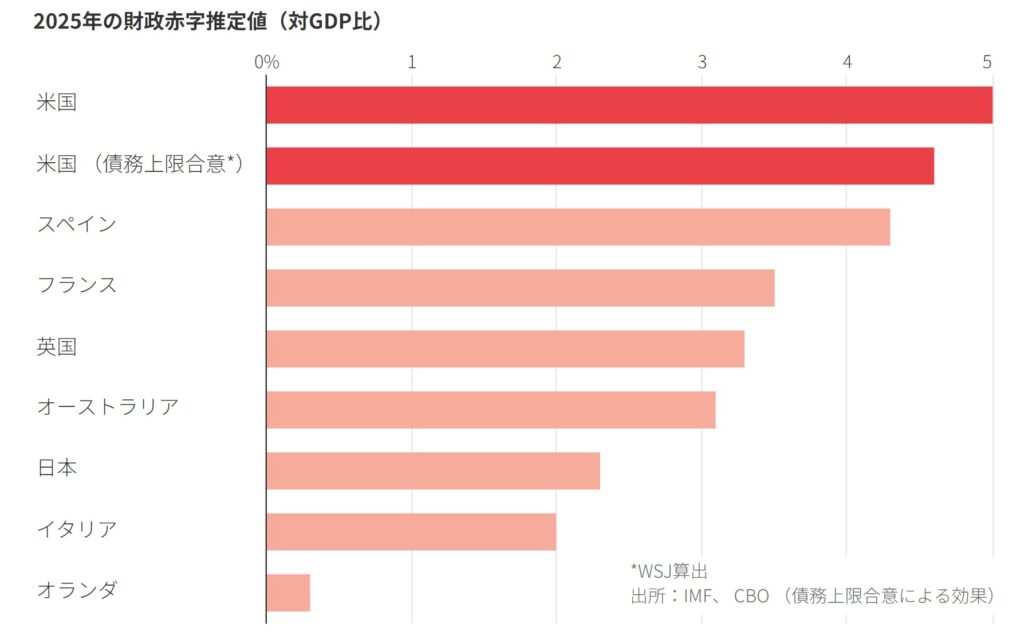

特に印象的なのは、その中で掲示された下のチャートだ。「対GDP(国内総生産)比の財政赤字比率」である。

日本では一般的に、「対GDP比の債務残高比率」に関して騒ぐ自虐的な論調が多い。一方で、Wall Street Journal誌が問題としているのは下のチャートだ。

これは、米国の野党共和党マッカーシー下院議長が今回の「債務上限の効力を25年1月まで停止」の見返りとして手に入れた成果(共和党は歳出削減を求めている)を示している。

米国は、元々上段のバー(5%)であったものが下段のバー(4.6%)となり、わずかに短くなったという。

短くなったと言っても、まだまだ日本の約2倍はある。

つまり、米国よりも日本の状況はかなり良いことになる。

財政赤字とは、文字通り「歳入と歳出のバランス」であり、財政黒字になって初めて借金の返済原資が確保できる。

財政赤字である限り、その赤字分を補填するために借入れを増やし続けなければならず、債務は減ることなしに増加し続ける。

つまり、数学的に考えれば、「対GDP比の財政赤字比率」が高いほど(GDP<財政赤字)、債務の増加速度は大きくなる。

しかし残念ながら、近時の先進諸国はコロナ禍以降、歳入(税収)の伸びに比べて加速度的に歳出が増加し、返済原資を確保するどころか、むしろ債務の更なる膨張を招いている。

また、米国をはじめとした欧米諸国では、インフレ対策として「利上げ」が行われているため、当然の帰結として「債務残高」に対する「借入利息」も膨らみ続けている。

この点、「マイナス金利」に貼り付いている日本は恵まれているのだ。

日本的な債務残高の論点(GDP 対 債務残高)からすると、「米国議会予算局(CBO)は今回の合意により、今後10年で財政赤字が1兆5000億ドル(約210兆円)削減されると予想している」と称賛されている。

しかし実際には、「政府債務残高の国内総生産(GDP)に対する比率が現在の97%から、10年後に119%に拡大するはずだったのが、115%程度の拡大で抑えられることを意味するだけ」(ゴールドマンサックス試算)ということで、日本式争点の数値についても悪化していることが分かる。

「米国債務上限問題」の論点②——経常収支

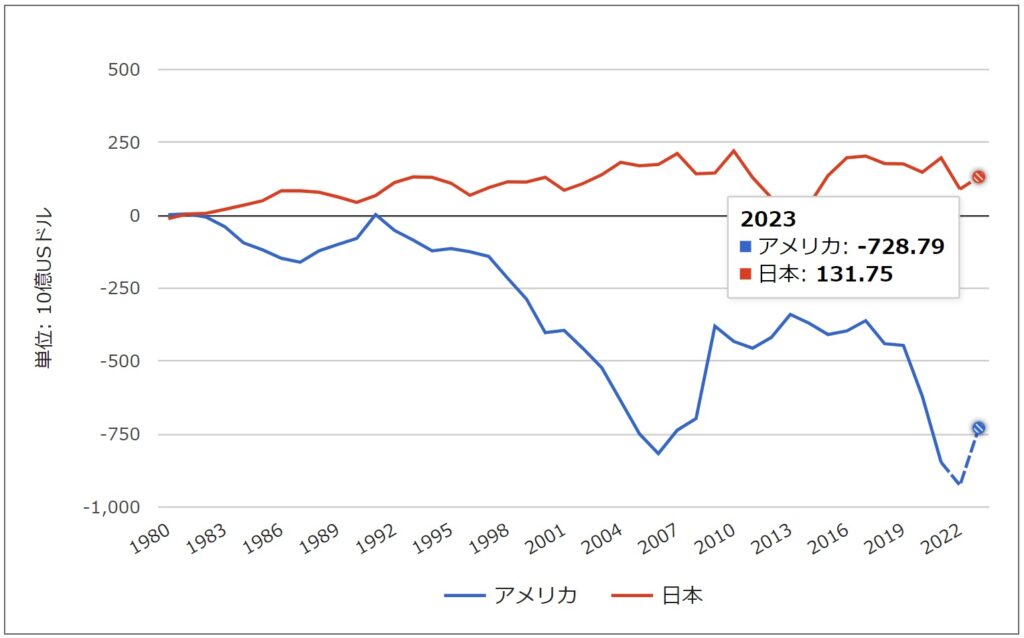

また、議論はもうひとつある。それは、経常収支についてだ。

経常収支とは、ある国の海外との取引(貿易・サービス・投資など)をまとめたものだ。

下記のチャートをご覧いただきたい。

日本では、円安・輸入エネルギー・穀物価格の上昇 によって近時は貿易赤字が増加しているものの、資本収支は黒字(円安でより手取りが増加)で増加傾向にあるため、合算した経常収支は黒字を維持し続けている。

対する米国は、1991年以降一貫して経常収支の赤字が続いている。つまり、対外的な米国の国富は減少し続けているということだ。

本来、国の懐具合(特に通貨の交換レートなど)の話をする際、ここまで拡げた議論が必要だ。

しかし、今回の「米国債務上限問題」という論点に限って言えば、単に「(歳出カットか増税かというハード・ディシジョンを)先延ばし」しただけと言うことができる以上、恐らくこの問題は、次期大統領選挙(2024年11月)の大きなテーマとなるだろう。

もっと言えば、現在加速している「米国の政治二極化」と呼ばれる「political polarization」(リベラルと保守の溝が深まる傾向)が、極めて重要な課題となる。

さもなくば、基軸通貨(国際的な金融取引や為替取引で主に使用される通貨)米ドルへの信認という問題が、将来の何処かで浮上する可能性も否めないだろう。

まとめ

今回は、以下の内容を中心に、「米国債務上限問題」について論じた。

- 「米国債務上限問題」をめぐり、債務上限の引き上げ判断は2025年1月まで延期となった。

- デフォルト(債務不履行)を回避できたものの、現在アメリカは政治二極化が進んでおり、問題解決は難航するだろう。

- さらに、仮に債務上限を引き上げたとしても、①対GDPの財政赤字比率が高く、②経常収支が赤字である点から、米国の債務問題そのものを解決できるわけではない。

- 上記①について、米国ではコロナや利上げの影響で、債務や借入利息の膨張が指摘されている。

- 上記②について、米国は1991年以降赤字が続いており、米ドルの基軸通貨としての信用問題にまで発展する可能性がある。

2024年11月には、アメリカは大統領選を控えている。2025年1月に新しく就任する大統領の下で、再度「米国債務上限問題」について議論が行われる予定だ。

今回は、「単なる延期」という結果に終わったが、政治二極化が加速するなか、どのような判断が下るのかに注目が集まるだろう。

編集部後記

こちらは、Fund Garageプレミアム会員専用の「プレミアム・レポート」の再編集版記事です。

公開から半年以上経った記事になりますので、現在の情勢とは異なる部分がございます。当時の市場の空気と、普遍的な知見を皆様にお届けできれば幸いです。

また、こちらは無料版記事のため、最新の情報や個別企業の解説についてはカットしております。

<FG Free Report では割愛>となっている箇所に関心をお持ちになられた方は、是非、下記ご案内よりプレミアム会員にお申し込みください。

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。

これは投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。

勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。