米国の「債務上限問題」や、日本の「YCC修正」などの報道を受け、「イールド・カーブ」という言葉を日常的に耳にするようになりました。しかし、「イールド・カーブ」は非常に専門的な経済分野であり、理解に苦しんだ方も多いかもしれません。本記事では、「イールド・カーブ」とは何かを、初心者のみなさまも理解できるよう、プロのファンドマネージャーが図解・詳説します。

投資での資産形成をお考えの方も、既に投資を始められている方も、ご自身の知識と照らし合わせながらご覧ください。

(Fund Garage編集部)

米国債の現状

話題の「米国債務上限問題」

2023年5月2日、イエレン米財務長官は、「連邦債務を上限未満に維持するための特別会計措置については、早ければ6月初旬にも使い切る可能性がある(=米国債の上限が迫っている)」と米議員らに伝えた。

この問題は、「米国の債務上限問題」として、市場にとっては一大ホット・イシューとなっているのは確かな事実だ。少なくとも、全米で多くのメディアが「大変だ、大変だ」と騒ぎ立てている。

米国の債務上限とは、連邦政府が既存の法的義務を果たすために許可されている借入金総額の上限であり、米国議会によって設定された法的制限のことである。

連邦政府の既存の法的義務とは、社会保障およびメディケア給付金、軍人給与、国債の利子、税金の還付、などが含まれる。

政府がより多くの資金を借り入れ、債務不履行を回避できるように、長年にわたって債務上限は何度も引き上げられてきたが、債務上限の引き上げはしばしば「政治問題」を引き起こす論争にもなっている。

たとえば、一部の議員は、

「債務上限の引き上げにより政府支出の拡大が可能となり、財政の無責任につながる」

と主張している。一方で、

「債務上限を引き上げなければ米政府債務不履行のリスクがあり、金融危機を引き起こす可能性がある」

と主張する議員もいるといった具合だ。

こうした見解の相違はしばしば政治的対立につながり、一方が債務上限引き上げの投票と引き換えに譲歩を要求することになっている事実も忘れてはならない。

米国債券市場は金利「低下」トレンドにある

米国の債務上限問題で直撃を受けるのが、「米国債」だ。

なぜなら、世界で一番流動性があり、信用力も高く、債券投資のみならず調達金利の水準決定などあらゆる面で金利のベンチマークである「米国債」がデフォルト(=債務不履行、償還の資金が用意できなくなること)になるのが、債務上限問題の結末だからだ。

ただ現時点では、米国債券市場は極めて淡々と推移している。

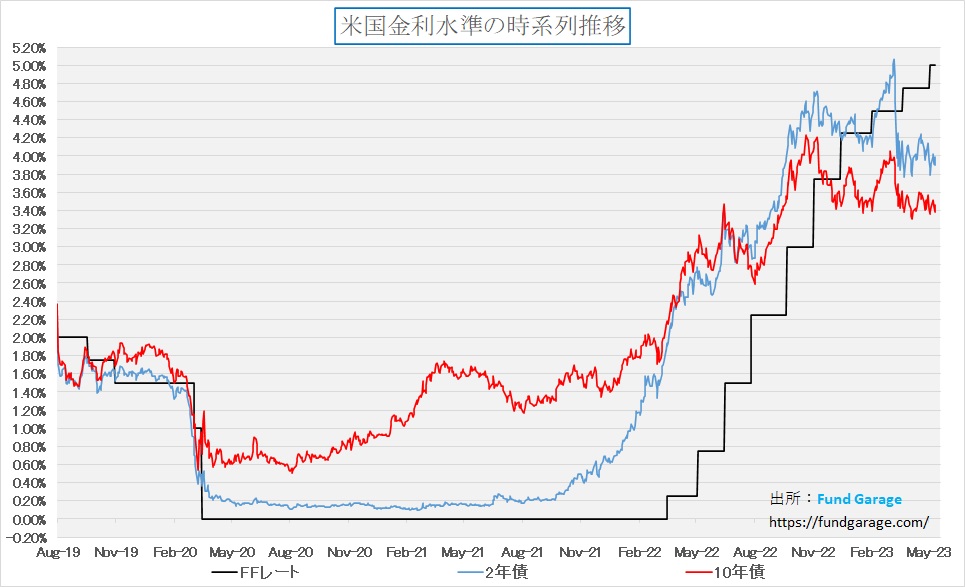

ここからは、FFレート→2年債→10年債の金利の流れで、長期的な金利推移トレンド(下図)を見ていきたい。

実はこれを見ると明らかな通り、

①2022年11月2日に、最後の0.75%幅の利上げが行われてFFレートが3.75%になった頃をほぼピークとして、

②2年債は、23年3月初め頃は利上げをしてもインフレは収まらないぐらいに景気も強く、労働市場もタイトだと読み込んで一旦は5.0%を超える場面さえ演じ、

③10年債は下方トレンドに入り、昨秋9月初旬の水準にまで押し戻された。

ということが読み取れる。すなわち、現状の米国債券は金利低下の一途をたどっている。

以上、金利低下の流れを見た上で、次は「イールド・カーブ」をお見せすることとする。

動かなくなった「米国債イールド・カーブ」の意味

下記の図は、主として今月に入ってからのイールド・カーブの変遷を示しているが、ご覧いただける通り、まずもって動きがない。

〇残存期間が1年以上の中長期債については、上下に0.2%の変化さえもない

〇5年債以降のところでは、「順イールド」に戻ってきたままが続いている

ということは、少なくとも米国債券市場は、「米国債務上限問題」をそこまでシリアスに受け止めてないということが分かる。大きな悪影響を与えるような事態にはならない、若しくは土壇場で上限は引き上げられるだろうと捉えているようだ。

(もちろん、米国債がデフォルトになるリスクをどのように織込めば良いのかについては、米国債市場も未経験なことであり、「わからないから無視」という可能性も否定はしない。)

「イールド・カーブ」を詳説

そもそも「イールド・カーブ」って何?

以前にもお伝えしたことがある(『FG Free Report 日銀のイールドカーブコントロール修正は何を意味するか』)が、日銀のYCC(イールド・カーブ・コントロール)が昨年末あたりから話題になって以降、驚くことに日経新聞のような経済紙のみならず、一般紙までが「イールド・カーブが歪んでいる」という報道を日常的に行うようになった時期があった。

だが、そもそも「イールド・カーブ」というものは、債券市場に関わる専門家でもなければ「一般常識」のような扱いができるようなものではなかったはずだ。(それだけ、専門的な領域である。)

だから、ここでもう一度、イールド・カーブとは何かを簡単に解説していこう。

米国債券市場は、世界で最も論理的に動いているため、イールド・カーブを見ることで市場の未来予想が可能であると言われている。

一般的に、イールド・カーブとは債券の残存期間と利回りの関係を表したもので、下の【図1】のような曲線を描く。

これを、「金利の期間構造(Term Structure of Interest Rates)」と呼ぶが、通常は償還までの残存期間が短いほど利回りは低く、残存期間が長いほど利回りは高くなる。

簡単に言えば、「長期間投資してくれたから、手数料は多く支払うよ」ということになるが、期間が長いほど金利が高くなる理屈を定性的に説明すると、

◦まとまったお金をそれだけの長期間固定することで、預金者が資金としての流動性を失うための代償

◦銀行側は、貸付先が破綻する可能性である「信用リスク」を、その期間分だけ背負込むための報酬

だと言える。

そして、この金利の期間構造を図示するために、

縦軸(Y軸)に利回り、横軸(X軸)に残存期間を取り、各残存期間の利回りをプロットしてそれぞれを線で結んだものが、「イールド・カーブ(=利回り曲線)」なのだ。

その形状は、経済状況・金融財政政策・将来の期待などによって、水準・傾き・曲率が変化する。

「イールド・カーブ」の種類は?どんな時に形状が変わるの?

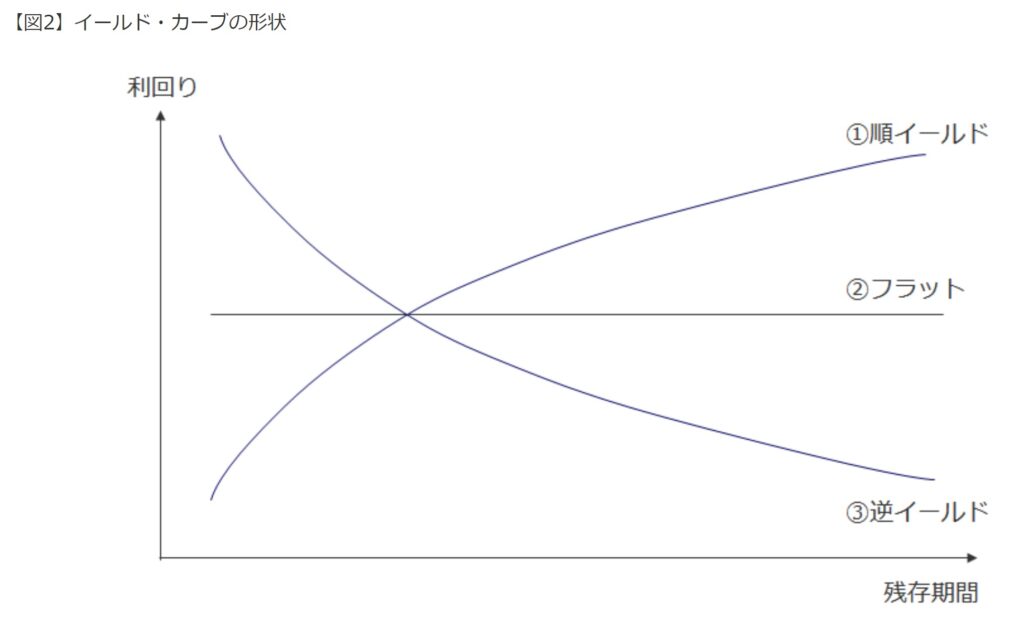

下【図2】の①のような右上がりの場合を、「順イールド」と呼ぶ。将来の景気が回復し、金利が上昇するだろう、と市場が予想している場合に現れる形状である。

そして、②のような水平の場合は「フラット」、さらに図2の③のような右下がりの場合は「逆イールド」と呼ばれる。

前述のとおり、一般的に、イールド・カーブの変動要因については以下の3つの仮説がある。

⑴金融政策 ⑵経済状況 ⑶将来の期待及びリスク・プレミアムの変化 だ。

基本的には、⑴⑵は短期利回りに、⑶は長期利回りに影響を受けやすい傾向にある。

そして、債券価格と利回りは「シーソーの関係」にあると言われている。

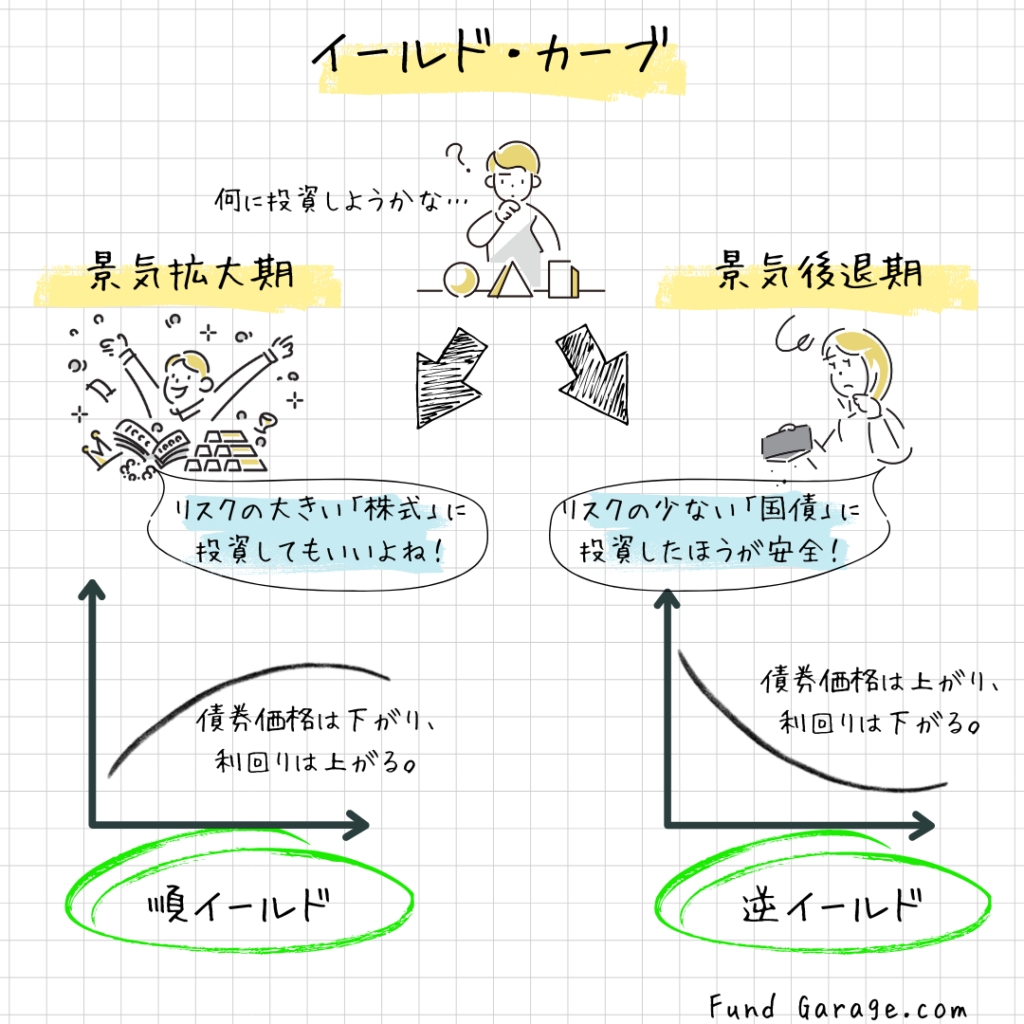

たとえば、景気が拡大している時、投資家はリスクの小さい国債を売ろうとする(逆に、リスクとリターンの大きい株式などに投資しようとする)。すると、債券の需要が減るから債券価格は下がり、利回りは上昇する。

つまり、基本的には、

- 景気拡大期:順イールド(債券価格➘ 利回り➚)

- 景気後退期:逆イールド(債券価格➚ 利回り➘)

が見られるということになる。

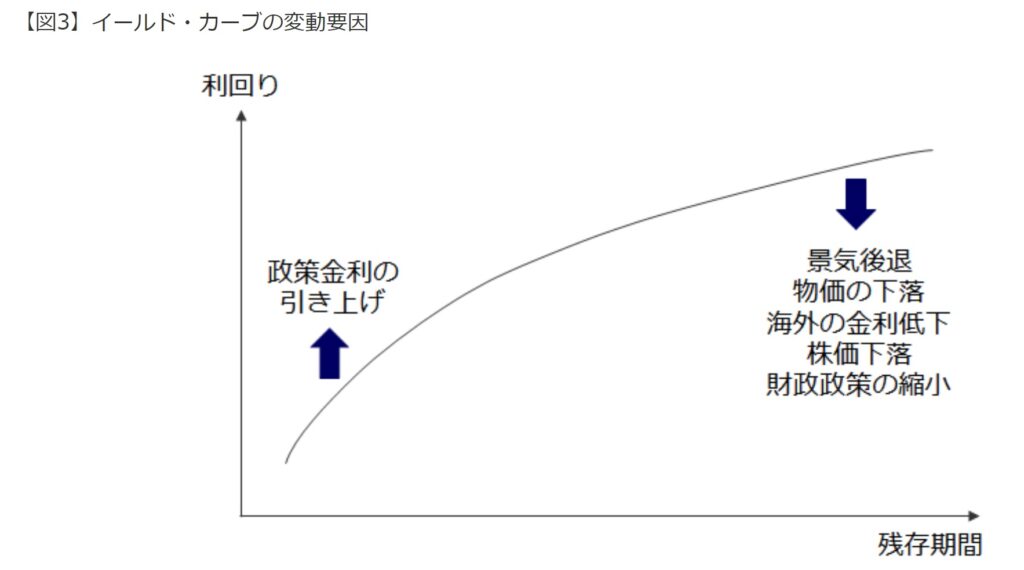

そして、イールド・カーブを変化させる要因は、以下の【図3】のように整理される。

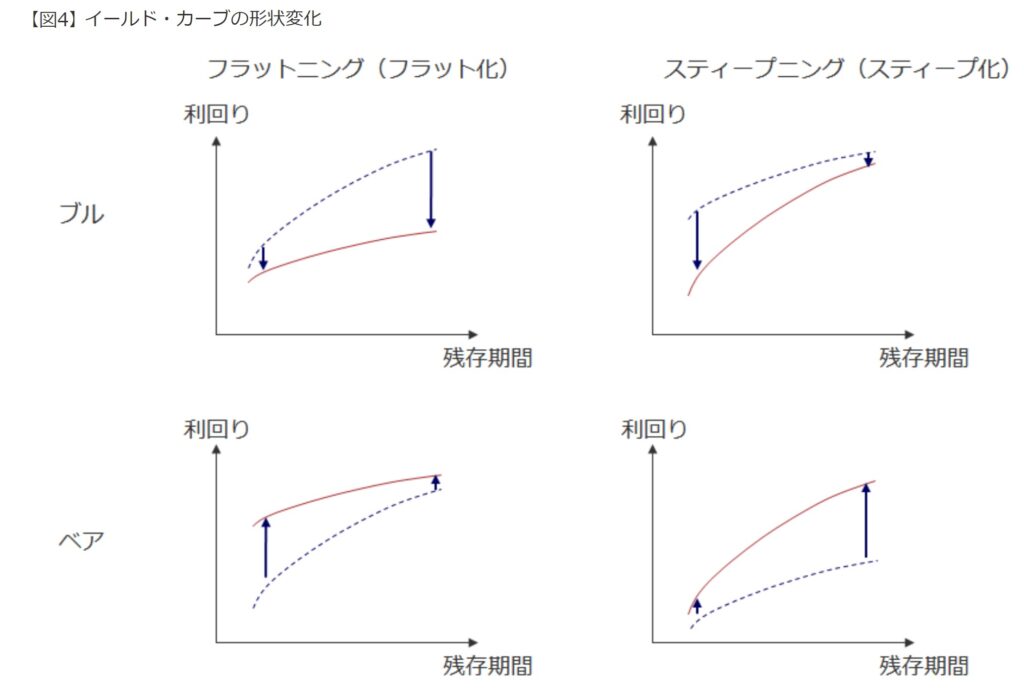

イールド・カーブの形状変化は主に、①金利水準の変化 ②長期・短期の関係の変化で表すことができ、

①金利水準が上昇するときは「ベア」、下落するときは「ブル」

②長期・短期の関係の変化により、傾きが水平方向へと近づくことを「フラットニング(フラット化)」、傾きが大きくなることを「スティープニング(スティープ化)」

と呼ぶ。

これらの変化を整理したものが図4となる。

ちなみに、「ブル(雄牛)」と「ベア(熊)」というのは、

・金利が低下する:債券が買われて値上がり➚する(=雄牛の角の形)ので、「ブル」

・金利が上昇する:債券が売られて値下がり➘する(=熊が手を振りかざす形)ので、「ベア」

を比喩的に表現したものである。

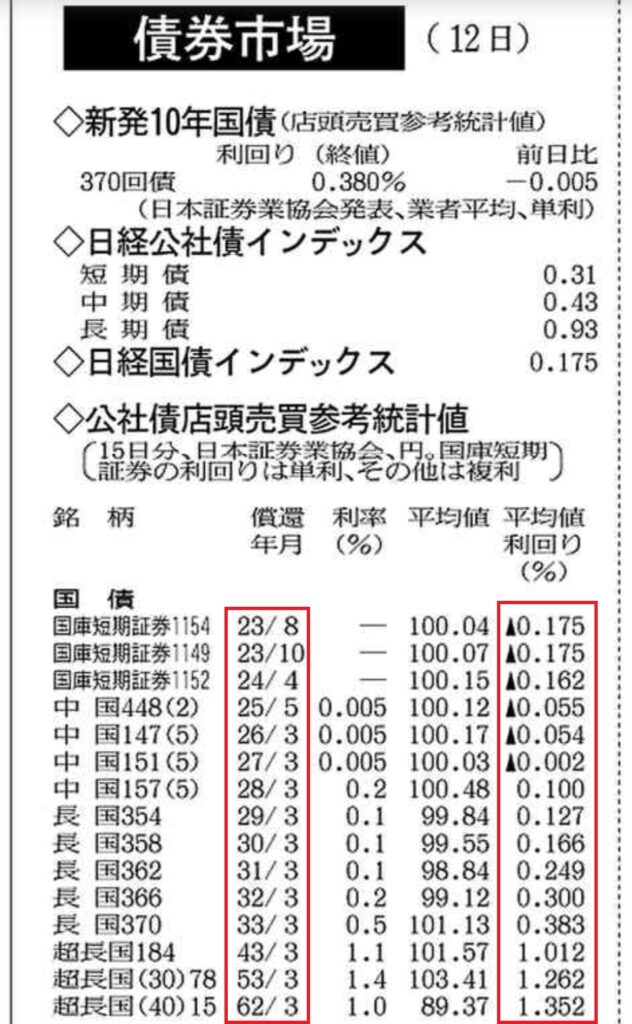

現状の「日本国債イールド・カーブ」はどうなっている?

さて、4月28日の日銀金融政策決定会合を受けての日銀植田新総裁の会見時、既に日本のイールド・カーブに従来喧伝されてきたような「残存期間10年」のところの金利が、極端に低く凹になっているという状態は認められない。

むしろ、ヘッジファンドなどの投機筋が「空売り」を仕掛けられなくなった(コスト的にリスク・リターンが見合わない)こともあり、下記の表の通り、正常な順イールド(かなり低位でフラットにも近いと言えるが)になっている。

左側の赤枠の中が「償還年月」で、右側が「平均値利回り(%)」となる。

中国157回債を残存期間5年、長国370回債を残存期間10年、超長国184回債を残存期間20年といったように見て、右側の利回りを確認してみて欲しい。

一時期の一般紙やワイドショーなども巻き込んでの、「YCCは撤廃すべき説」はどこへ行ってしまったのだろうか。少なくとも、日本のマクロ環境が昨年12月下旬から大きく変化したとは思えないのは私だけではあるまい。

まとめ

今回は、5月に話題に上った「米国債務上限問題」から派生して、

- 米国債券上限問題が話題に上がり、不安な報道が続いた。

- しかし、イールド・カーブに大きな動きが見られないことから、米国債券市場は冷静な姿勢を見せていることが読み取れる。

- 米国債券市場は、世界で最も論理的に動いているため、イールド・カーブから市場の未来予想が可能。

- 景気拡大期には「順イールド」となり、景気後退期には「逆イールド」となる。

- イールド・カーブの形状変化は、「金利水準の変化」と、「長期・短期の関係(傾き)の変化」で表すことができる。

- イールド・カーブにおいて金利が下落するときは「ブル」、金利が上昇するときは「ベア」と呼ぶ。

- イールド・カーブの傾きが大きくなることを「スティープ化」、水平に近づくことを「フラット化」と呼ぶ。

- 2023年5月現在の米国は「逆イールド」、日本は「順イールド」となっている。

以上のように、「イールド・カーブ」について詳説した。

債券市場を見るうえで、「イールド・カーブ」を正しく読み解くことが大切であることがお分かりいただけたと思う。

今後のレポートでも頻出の主題なので、分からなくなったときは本記事に立ち返っていただけるとよいだろう。

編集部後記

こちらは、Fund Garageプレミアム会員専用の「プレミアム・レポート」の再編集版記事です。

公開から半年以上経った記事になりますので、現在の情勢とは異なる部分がございます。当時の市場の空気と、普遍的な知見を皆様にお届けできれば幸いです。

また、こちらは無料版記事のため、最新の情報や個別企業の解説についてはカットしております。

<FG Free Report では割愛>となっている箇所に関心をお持ちになられた方は、是非、下記ご案内よりプレミアム会員にお申し込みください。

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。

これは投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。

勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。