みなさんは「タカ派」や「ハト派」という言葉をご存知ですか。これらは、主に国の金融政策に対するスタンスを表す際に用いられる言葉です。今回は2023年2月1日のFOMCで発表されたFRBの利上げに関するスタンスを考察し、両者の違いや今後の米国経済の動向をプロのファンドマネージャーと探っていきましょう。

投資での資産形成をお考えの方も、既に投資を始められている方も、ご自身の知識と照らし合わせながらご覧ください。

(Fund Garage編集部)

FOMCに見る「タカ派」と「ハト派」

2023年最初のFOMC

先週前半(2023年1月31日、2月1日)の大出し物は、米国で今年最初の「FOMC」であった。

今回も私は、午前3時半からのパウエル議長のライブ記者会見に聴き入った。

このように私が極力ライブ中継に拘るひとつの理由は、その進行状況に合わせて市場が動くからだ。つまりその動きを見ておくと、市場がどんなことに注意を払っているのかが良く分かるということだ。

今となってはインターネットや動画配信が発達している時代だから、情報収集は誰でも出来るようになった。そしてこれこそが正に一次情報だと言える。

(一次情報の重要さについては再三これまでのレポートにて解説しているので、ご参考いただけたら嬉しく思う。)

FOMC後のパウエル議長の記者会見は、その内容的には私が想像していた通り(昨年末のFOMCの考察と展望はこちらを参照)であった。

しかし、FOMC後の朝のニュースを見て私は一瞬我が耳を疑うことになる。

それはコメンテーターが、「タカ派的印象を持った」と解説したからだ。

パウエル議長の英語の記者会見を、私が聞き間違えたかと焦った(無論私は帰国子女でもバイリンガルでもないため)が、

その後2日間の米国株式市場が私のヒアリング能力の方が正しかったことを証明してくれた。

つまり、市場は「ハト派的」と聞き取ったということだ。

こんなことがあるからこそ、自ら一次情報に接するか、適切な情報ベンダーを選ぶべき、ということになる。

ところで、みなさまは「タカ派」と「ハト派」の違いについてご存じだろうか。

よくわからないという方のために、次項で両者の違いについて詳しく解説しよう。

「タカ派」と「ハト派」の違い

そもそも、「タカ派」や「ハト派」という言葉自体は、政治における思想に対して用いられた。

「タカ=鷹」と「ハト=鳩」はみなさまご存じの鳥類で、それぞれの性格がこれら「タカ派」と「ハト派」を象徴していると考えてもらいたい。

つまり、

鷹は狙った獲物は逃さないような気性の荒さを持つことから、「タカ派」は「好戦的、武力行使」という思想を持った政治家や政治集団を表す。

反対に、

鳩は平和の象徴でもあるように温厚な性格であることから、「ハト派」は「穏健、平和主義」という思想を持った政治家や政治集団を表す。

転じて現在では、

「タカ派=利上げによる金融引き締め促進派」と「ハト派=利下げによる金融緩和促進派」

という、金融政策に対するスタンスの違いを表す経済用語として使われている。

今回のFOMCは「タカ派」的か「ハト派」的か?

では、1月31日と2月1日に行われた米連邦公開市場委員会(FOMC)が実際に「タカ派」的であったのか、もしくは「ハト派」的であったのか、検証していこう。

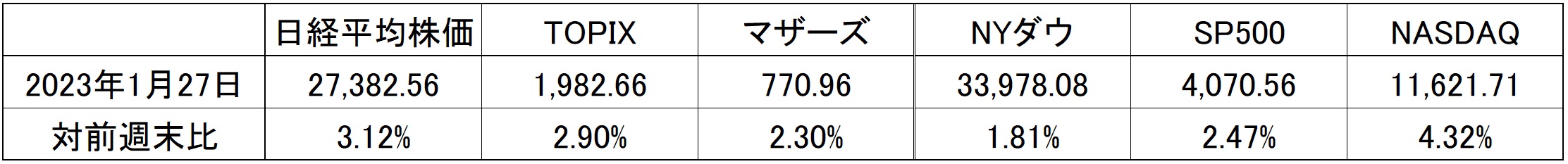

今回、FRBは主要政策金利(FFレート)の誘導目標を0.25%引き上げる(4.50%~4.75%)と発表した。利上げ幅の推移は以下のように縮小する結果となった。

【前回】0.75% ➡ 0.50% (FF金利3.75~4.00% ➡ 4.25~4.50%)

【今回】0.50% ➡ 0.25% (FF金利4.25~4.50% ➡ 4.50~4.75%)

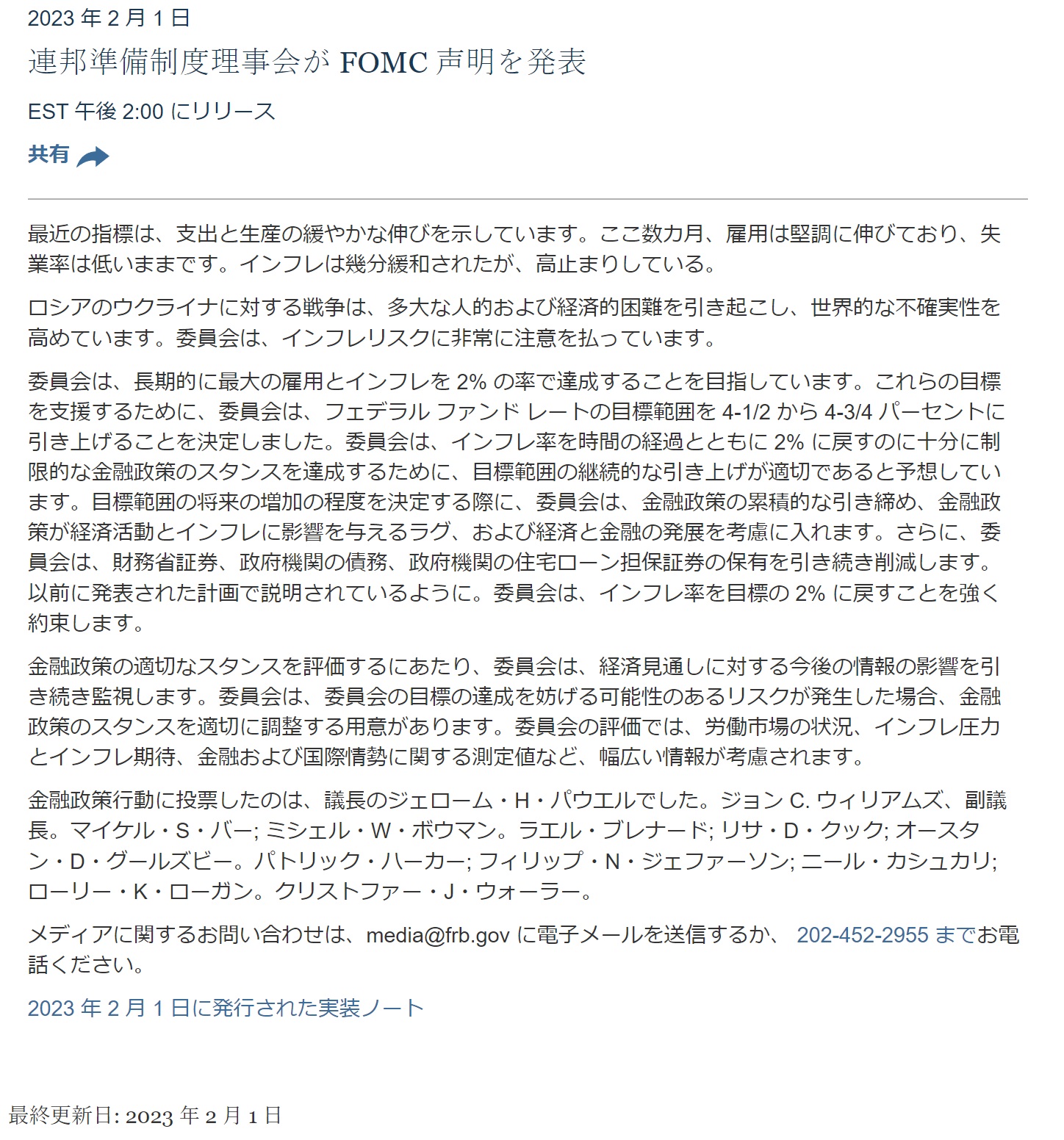

そのプレスリリースをまずはご覧頂こう。勿論、FRBのWebページにある原文は英語だが、Chromeの翻訳機能で日本語化してある。

今回のプレスリリースのポイントの一つは、「委員会はインフレ率を時間の経過とともに2%に戻すのに十分に制限的な金融政策のスタンスを達成するために、目標範囲の継続的な引き上げが適切であると予想しています」と書いてあることだ。

つまり、今回のFOMCで「利上げを0.25%と小さくした上で打ち止め、そして利下げへと向かう」と考えていた人たちからすれば、「引き続き利上げを継続する」という文面は、「タカ派」的に捉えられたということになる。

しかしながらその見立ては元々楽観的過ぎた。なぜなら、今回0.25%の利上げに留まることはイールドカーブなどからも想定出来たはずだからだ。

ただそれも、直後に開催されたパウエル議長の記者会見で、プレスリリースの内容理解の仕方が「タカ派」的ではないことが明らかになっていく。

事実として一旦は「あれ?タカ派になったの?」(パウエル議長はデータ重視の中立派とも言える)(※)と慌てて500ドル以上下落する場面も見られたが、市場も徐々に落ち着きを取り戻し、NYダウは前日比プラスで終わり、ナスダックに至っては+231.77ポイント上昇の11816.32で引けている。

何があったかはそのTranscriptがWebページにアップされているので、そのPDFファイルを下記リンクに貼り付けておいたので参考にして欲しい。

Transcript of Chair Powell’s Press Conference_20230201

パウエル議長と記者団のやり取りの中で、私が「おや?」と思い、市場もリアルタイムでアップビートに転じたのは、記者の質問に対する議長の回答に下記のようなフレーズが入った時だ。

“I would say it is a good thing that the disinflation that we have seen so far has not come at the expense of a weaker labor market. But I would also say that that disinflationary process that you now see underway is really at an early stage.”

「これまで見てきたディスインフレが労働市場の弱体化を犠牲にしていないことは良いことだと思います。 しかし、現在進行中のディスインフレプロセスは、実際には初期段階にあるとも言えます。」

その後WSJ誌には「議長がDisinflationと13回も言った」という記事があったほどだが、「Disinflation(ディスインフレーション)」とは、「インフレーションが進行する中で、金融引き締め政策などにより物価上昇ペースが鈍化する経済状態」のことで、相当に現状の進捗に安堵している状況が伝わったからだ。

しかしながら、ここで安易にFOMCでの決定以上に議長が自身の私的見解を言うことはできない。

FOMCでの決定は恐らく、「では今回は0.25%の利上げにして、暫く様子を見て、必要ならば次回以降も利上げを検討する、としましょうかね?」といった感じで合意したのだろう。また、投票権を持つFOMCメンバーが変更になっている点も大きいかも知れない。

つまり、今回のFOMCは決して「タカ派」的とは言い難く、むしろ「ハト派」的なニュアンスがあったということだ。

※…パウエル議長が「中立的」であることが示唆される根拠として、以下の2点が挙げられる。

①実際に6月のFOMCでは、過去10回連続で実施してきた利上げが見送られ、その間のデータを注視することが述べられたこと。

②8月25日に行われたジャクソンホール会議では、今後もインフレを2%の目標に近づけるために利上げを行う用意はあるが、データを見て慎重に対応していくつもりだというスタンスをとっていること。経済や労働市場の健全性を維持するためにはバランスをとるべきであること、また金融政策が米国経済に与える不確実性に関して繰り返し主張した。

こちらの会議の詳細や議長の発言については下の動画をご覧いただきたい。

「Fact=事実」と「Opinion=意見」を正確に見分けよう

余談にはなるが、会見中どうやらフリーのライターらしき人物が2人、同じような質問をする場面があった。

質問は米国の債務上限問題に対するFRB議長のスタンスを問うものであったが、それは中央銀行の責務では無い話であることは分かり切ったことだ。

当然、公式の場で議長が何かをコメントするはずもなく、「それは議会の仕事だ」と押し返している。

“It’s really Congress’s job to raise the debt ceiling, and I gather there are discussions happening, but they don’t involve us. We’re not involved in those discussions. So, we’re the fiscal agent.”

「債務上限を引き上げるのは本当に議会の仕事であり、議論が行われていると聞いていますが、それらはFRBを巻き込んでいません.。FRBはそれらの議論には関与していません。 だから、FRBは財政代理人です。」

みなさまにはこれを好事例(悪事例?)として、FOMCのみならず日銀の金融政策決定会合などについても、可能な限り客観的な「Fact(事実)」と誰かの「Opinion(意見)」ということを分けて聞く習慣を身につけてほしい。

またそれは決算や業況に関わるCEOや社長のコメントについても同じことが言える。

だから例えば、ニュースや新聞で「タカ派的であった」「ハト派的であった」というようなことを見聞きしたとしても、まずは自らが「Fact」や「一次情報」を積極的に取りに行く癖をつけよう。

(特にメディアは、記者やコメンテーターの主観が混ざりやすい。市場関係者は2種類に分けられるというこちらのお話も参考にしていただきたい。)

債券市場にも大きな変動は見られない

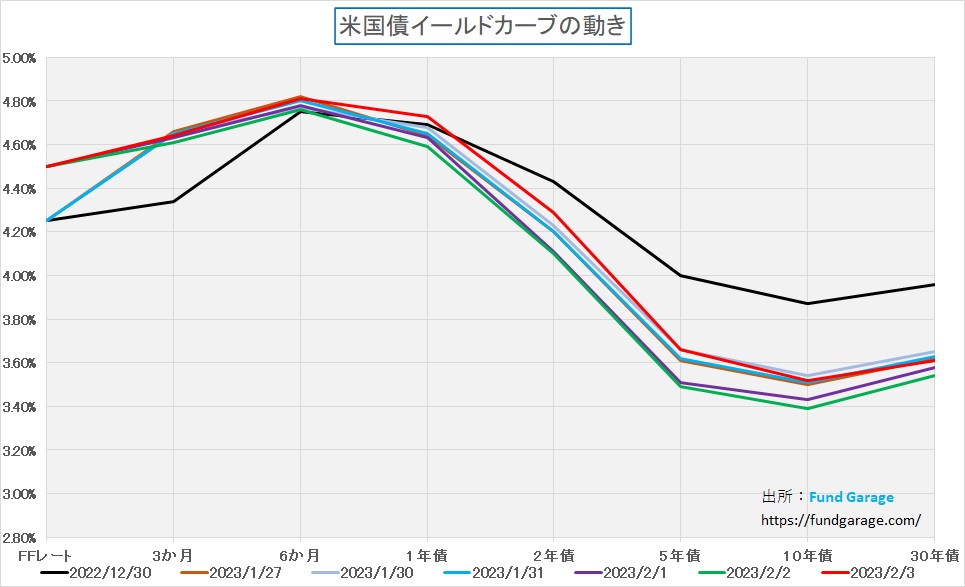

債券市場も、実は殆ど変動していない。下のイールドカーブは、昨年末と前週末、そして先週の利上げを含む1月31日から2月3日までのものである。

1月末の水準と殆ど市場金利は変化していないことは一目瞭然だろう。

緑の線で示される2月2日、すなわちFOMCが予想よりも「ハト派的」だったと債券市場が安堵し切った辺りよりは多少上昇しているが、大した金利の動きではないと言える。

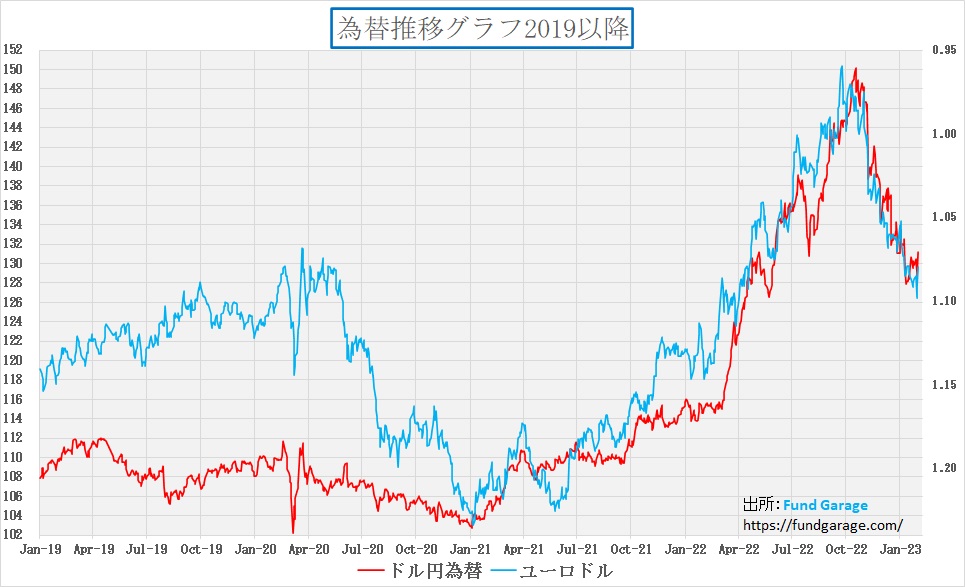

寧ろ、欧州中央銀行(ECB)が0.50%の利上げをおこなったことで為替の方が動いたと言える。チャートで確認出来る通り、明らかに対ユーロでドルは売られている。

一方、対円ではドルが買われていることが読み取れる(=円安)。

まとめ

今週のまとめは、以下の通りであった。

- 今年初のFOMCでは、利上げ幅が0.25%に縮小されたが、利上げは継続すると予想される。

- 今回のFRBの決定は、「タカ派」的 <「ハト派」的 であった。

- 今回のFOMCを受けて、株式市場も債券市場も大きな変動はなかった。

- 情報収集の際は、「Fact 」と「Opinion」を見極めることが大切。

おさらいとして、

「タカ派」…物価の安定を重要視し、利上げによる金融引き締め策を促進する。

「ハト派」…雇用の安定を重要視し、利下げによる金融緩和策を促進する。

ということが理解いただけたら幸いだ。

また、今回(毎度のことではあるが)私がわざわざ午前3時にベッドを這い出してまでパウエル議長の会見を中継で見たことには、大きな理由があるということもお分かりいただけただろう。

それは、ライブで市場も動くからだ。そしてその反応が投資判断の重要な材料となる。

今の時代は、日本に住みながらでも米国やその他海外の情報を素早く手に入れることができる。

是非これからもご自身の目で判断して投資を考えるようにしていただきたい。

FundGarageプレミアムレポートではよりライブな実感をお届けし、全力でみなさまをサポートしている。ご興味があればいつでもプレミアム会員お申し込みをお待ちしています。

編集部後記

こちらは、Fund Garageプレミアム会員専用の「プレミアム・レポート」の再編集版記事です。

公開から半年以上経った記事になりますので、現在の情勢とは異なる部分がございます。当時の市場の空気と、普遍的な知見を皆様にお届けできれば幸いです。

また、こちらは無料版記事のため、最新の情報や個別企業の解説についてはカットしております。

<FG Free Report では割愛>となっている箇所に関心をお持ちになられた方は、是非、下記ご案内よりプレミアム会員にお申し込みください。

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。

これは投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。

勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。