12月13日と14日に行われたFOMCで、さらなる利上げが決定されましたが、それを踏まえて私たち投資家はどのような対応をとっていくべきなのでしょうか。FRBの資料、ドットチャート、メディア報道、イールドカーブなど、多くの投資判断材料がありますが、株式投資家が押さえておくべき最も重要なポイントは何でしょうか。プロのファンドマネージャーの視点からお伝えします。

12月13日と14日に行われたFOMCで、さらなる利上げが決定されましたが、それを踏まえて私たち投資家はどのような対応をとっていくべきなのでしょうか。FRBの資料、ドットチャート、メディア報道、イールドカーブなど、多くの投資判断材料がありますが、株式投資家が押さえておくべき最も重要なポイントは何でしょうか。プロのファンドマネージャーの視点からお伝えします。

投資での資産形成をお考えの方も、既に投資を始められている方も、ご自身の知識と照らし合わせながらご覧ください。

(Fund Garage編集部)

FOMCの結果と、市場の反応

0.5%の利上げ、さらに利上げは継続

14日に今年最後のFOMC(米連邦公開市場委員会)が行われた。

結果としては、前回11月2日のFF金利目標範囲である3-3/4 ~ 4% から、 4-1/4 ~ 4-1/2 %に引き上げることになった。

前回のレポート『アフターコロナの働き方改革』の中で私は、今回のFOMCについて、

「恐らく『0.5%の利上げと、利上げ速度は緩める可能性はあるものの、もう暫くインフレ抑制の為に利上げは継続姿勢、天井は結果的に引き上げられるかも知れない』といった内容が発表されるだろう。」

と書いたが、ここまで予想通りの結果だと正直、拍子抜けしてしまう。

ただそれは同時にFRBにそれ以外の選択肢がなかったということでもあろう。

つまり、米国景気はリセッションに入ろうとしているか、既に入ってしまっているということだ。

中にはそれを認めたがらない一部の人々がいるのも事実であり、彼らは未だに「リセッション懸念」と”懸念”を謳っているが、既に市場はリセッションとして織込んでいると思われる。

次項では、FOMCの声明をGoogle Chromeで翻訳したものの抜粋を、

そして続けて、「DODチャート」(通称ドットチャート。FOMCメンバーがこの先のFFレートの誘導レンジを、いつ、どの水準にするのが正しいと思っているのかを示すもの)を掲載する。

今回のFOMCがどのような内容であったか、またどのような影響を市場に及ぼしたのかを一緒に見ていこう。

『FOMC声明』抜粋

以下、FOMC声明全文の一部抜粋である。特に重要なポイントは赤太字で示してある。

最近の指標は、支出と生産の緩やかな伸びを示しています。ここ数カ月、雇用は堅調に伸びており、失業率は低いままです。パンデミックに関連した需要と供給の不均衡、食料とエネルギー価格の上昇を反映して、インフレは引き続き上昇しています。

ロシアのウクライナに対する戦争は、途方もない人的および経済的困難を引き起こしています。戦争と関連する出来事は、インフレの上昇圧力に寄与しており、世界の経済活動に重荷を負っています。……

……委員会は、長期的に最大の雇用とインフレを 2% の率で達成することを目指しています。それを支援するため、フェデラル・ファンドレートの目標範囲を 4-1/4 から 4-1/2 %に引き上げることに決定しました。……

……目標範囲の継続的な引き上げが適切であると委員会は予想しています。……さらに、委員会は、財務省証券、政府機関の債務、政府機関の住宅ローン担保証券の保有を引き続き削減します。……

DODチャートでは中央値を見ることが大切

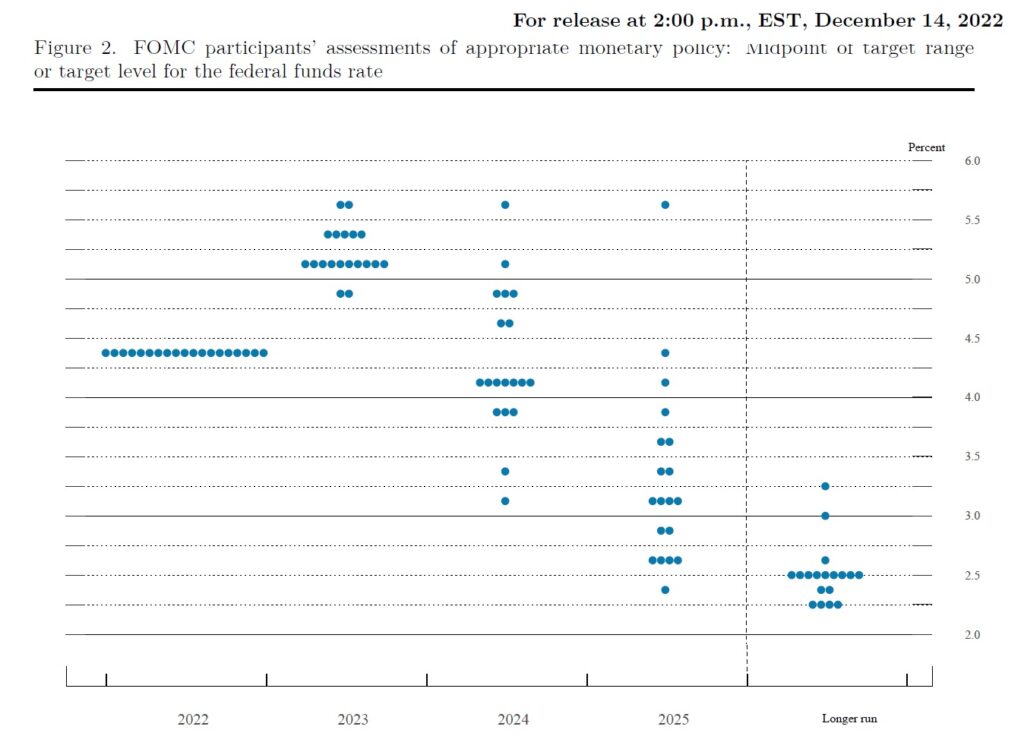

以下は今回のFOMC時に発表されたDODチャートである。

先述の通りDODチャートとは、通称「ドットチャート」と呼ばれ、

FOMC参加メンバーがこの先のFFレートの誘導レンジを、いつ、どの水準にするのが正しいと思っているのかをドットで示した図である。なお一つのドットは、一人のメンバーの意向を表している。

したがって市場は、これらドット分布の中央値を見て今後の金融政策(利上げ・利下げの判断、回数、時期等)を予測するのだ。

FOMCは毎年計8回行われるが、ドットチャートはそのうちの4回(3、6、9、12月)で発表される。

では実際に今回のDODチャートを見てみると、

例えば2023年の見通しで最も多くのドットが集まったのは、5.00~5.25%のレンジなのがお分かりいただけるだろう。10個のドットが横並びになっている箇所だ。

この場合、中央値は5.1%となる(FRBが数値を出してくれているのでご自身での計算は不要だ)。

対して2024年の中央値は4.1%となっているため、「利下げすることが適切」と見込んでいるFOMCメンバーが多いことが分かる。

大幅下落の米株式市場と、動じない米債券市場

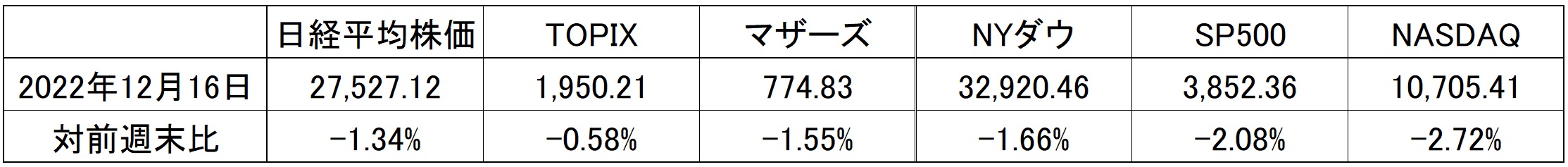

FOMC終了後から週末までの3日間、NYダウで△3.48%、S&P500で△4.16%、そしてナスダックが△4.90%と、それぞれ12月13日(FOMCの初日)の水準から低下した。

これら株式市場の低下の理由に関して、各主要メディアの報道は以下のようであった。

- ブルームバーグニュース:「利上げをあくまでも続けるという米金融当局の姿勢がリセッション(景気後退)を引き起こしかねないとの懸念が広がった」

- ロイター通信:「米連邦準備理事会(FRB)によるインフレ抑制策が景気を後退させるとの懸念が強まった」

- ウォールストリートジャーナル:「15日の米株式相場は大幅続落。FRBに続きECB(欧州中央銀行)も、インフレ退治に向けてまだ多くの仕事が残っているとの認識を示したことで、投資家心理が悪化した。朝方発表された経済指標も、景気後退懸念を深める内容となった」「米国のみならず、世界の中央銀行が利上げをしたがっている」

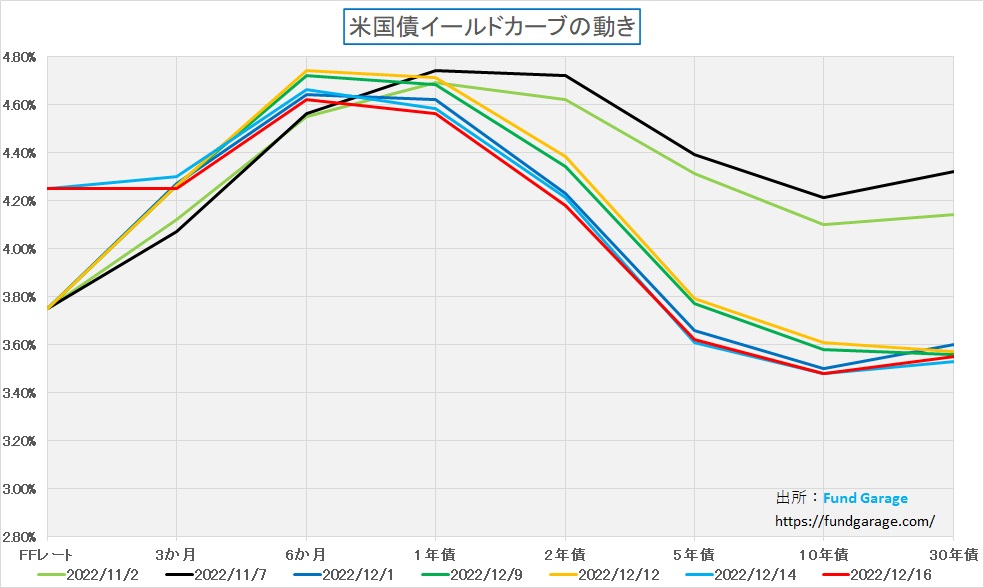

一方でこれらが報じることとは裏腹に、債券市場はこの2週間、スタンスを大きくは変えていない。

下のイールドカーブのチャートを見て明らかなことは、前回11月の利上げ以降、中間選挙直前の11月7日までのカーブは概ね一緒だが、今月に入ってからの長短金利の水準は、ほぼ一貫して同じ状態を続けているということだ。

取り分け、12月14日のFOMCの声明発表後で大きく状況が変化したようには見えない。

つまり債券市場では「全て予想通り、想定の範囲内」だったということを意味していると言える。

実際にポジションを動かす投資家の判断を探る

ここでみなさんには、「市場関係者」と呼ばれる人たちは以下の2種類に分けられるということを理解していただきたい。それは、

①市場を解説したり分析したりして評価・コメントを発する人たち

②他人に何かを伝えることなく黙々と投資判断を行い、その結果責任を負う人たち

である。

①に分類されるのは、アナリストやエコノミスト、或いはストラテジストだ。また、メディアもこちらに当てはまるし、「市場予想」を作る人たちもこちらに当てはまる。

一方で、イールドカーブも、株価も、作るのは②の人達なのである。

つまり、実際の数値を確認する最も重要な意味はここにある。それは、①の人たちが何と言おうと、②人たちの判断の集積が数値であり、投資家が影響を受けるのは当然数値の方だからだ。

また例えば新聞(①に当てはまる)では、定性的にものを語るケースがたまに見られる。

端的なものには、

「14日の米連邦公開市場委員会(FOMC)で、米連邦準備理事会(FRB)が来年の政策金利見通しを大幅に引き上げた。利上げが景気を冷やすと懸念した株売りが止まらない」

という記事表現(日経新聞から引用)がある。

この場合、どの程度の変動幅の絶対値をもって「大幅」と定義しているのか、また、「株売りが止まらない」とは本当に正しい表現なのかということが問題になる。

このように冷静に読むと、記者の主観が入った記事になってしまっていることが分かる。

こうした心理影響を排除するためにも、数値を確認することが重要になってくるのである。

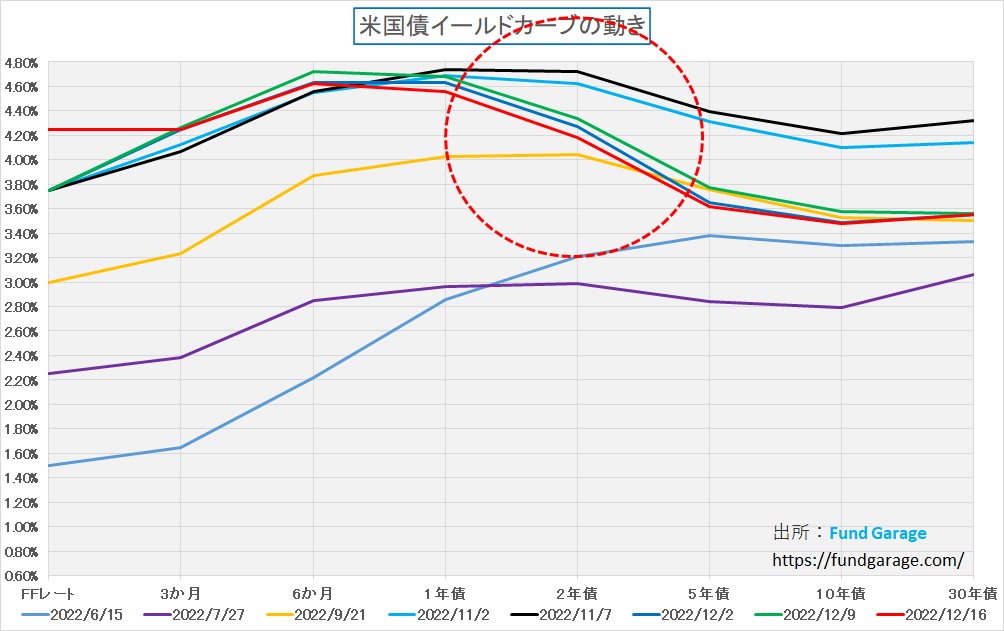

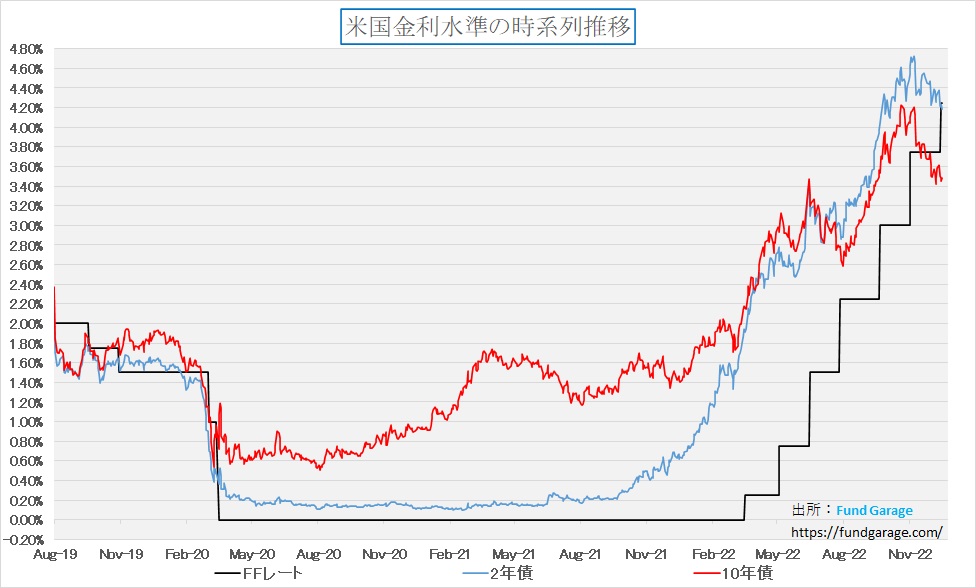

では2022年の利上げの過程で、長短金利がどう推移してきたかを実際の数値を見て確認していこう。

先週末の2年債利回りに注目してほしい。すると、9月の利上げ当時の水準に急激に近づいていることが読み取れる。

違う角度からみると、下の図のようになる。

既に利上げ前から10年債利回りがFFレートの誘導レンジの下限を切っている異常事態(右肩下がりの逆イールド、詳しい解説はこちらをクリック)ではあったが、遂に2年債利回りまでが、その下限(4.25%)を下回るようになってしまった。

しかしながら、FOMCの声明やドットチャートを鵜呑みにすれば、まだ利上げは続けるという。

では一体、どこまでこの逆転状態を受け入れ続けるというのだろうか。

ここでただひとつ断言出来るのは、「FOMCは次の動きを確約はしていない」ということだ。

ドットチャートは現在のFOMCメンバーの考えを示しているだけであって、次回FOMCで「この通りにします」という宣言をしているわけではないということは忘れないでほしい。

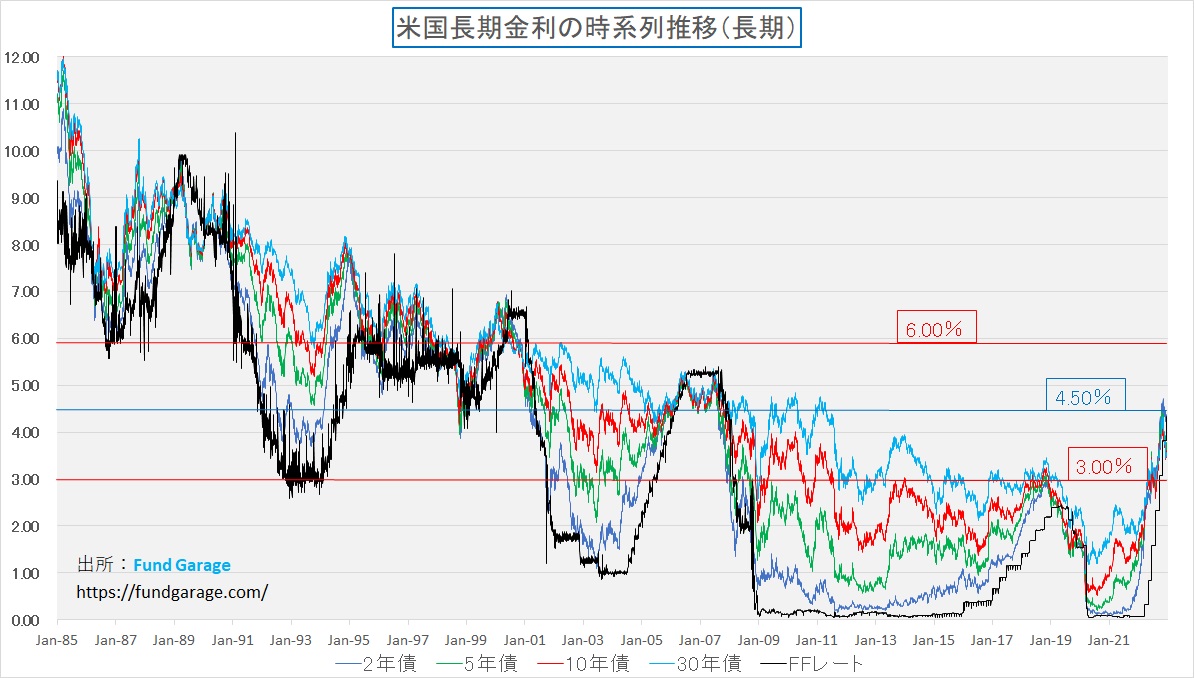

歴史は何を教えてくれるか

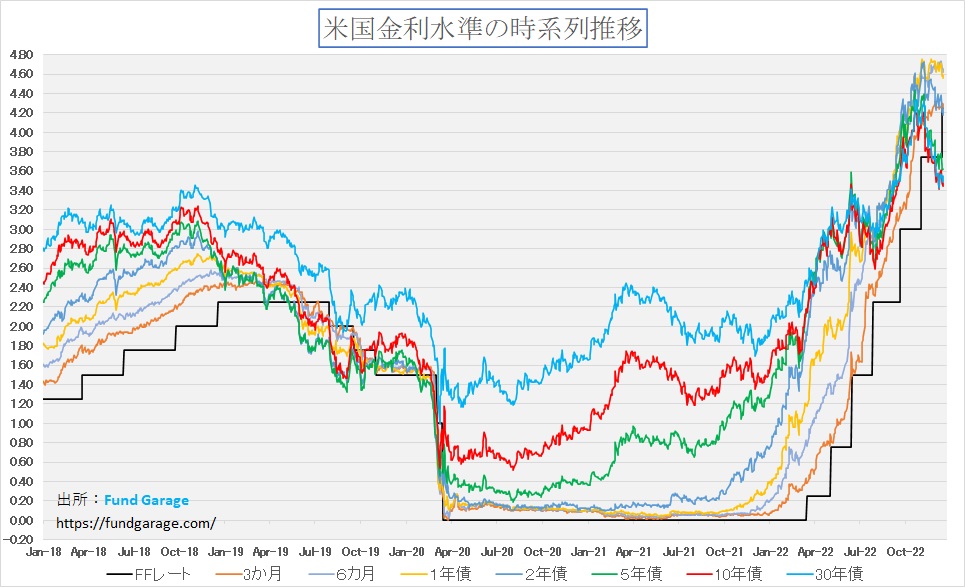

前掲のチャートで、2年債利回りと10年債利回りが対政策金利でいかに歪な状態かがお分かりいただけたと思う。

これに他の期間の金利を合わせたものが下のチャートである。

FFレートの誘導レンジの下限がゼロ金利だった2020年~2022年初頭は、「短期金利よりも長期金利の方が利回り水準は上」という正常な金利体系(右肩上がりの順イールド)であった。

しかしこのチャートを見れば、最近では期間が長い金利ほど利回りが低いという、「長短逆転現象(=右肩下がりの逆イールド)」が起きていることが分かる。

市場は今月のFOMC以前から、中央銀行は利上げを続けること、そしてリセッション入りして利下げに回らざるを得ないということを既に織込んでいると考えるのが普通だろう。

しかし言い換えれば債券のファンドマネージャー達は、この急激な利上げサイクルの結果、経済はリセッションに入り、FRBは利上げを続けられないと判断しているということだ。(ならば早めに債券を買っておくのは理に適う。)

ただ仮に利下げに変わったとしても、どの程度の利下げとなるのかは、当然リセッション(景気後退)の深さが見えるまでは断定的なことは誰にも言えない。

コラム

テクニカル分析は株式投資に必要か?

【今回は右肩上がりのビジネス・トレンドに代わって、私自身の経験を交えて「コラム」を書きたいと思う。投資判断の一材料としてお役に立てたら幸いだ。】

「テクニカル・アナリシス」とか「テクニカル分析」と呼ばれるものをご存じだろうか。

「テクニカル分析」とは価格データを基にした分析のことで、一目均衡表、ストキャスティクス、ボリンジャーバンド…etc.というようなものも、市場の話題の中に取り上げられることが少なくはない。

しかし私の頭の中では、「テクニカル分析は相場を語る人には重宝するかも知れないが、投資をする上ではあまり役立たない」というのが本音である。

というのもそれは、私が「さくら投信投資顧問」時代の実体験に基づく。

かつて私が所属していた現「三井住友DSアセットマネジメント」、2003年まで「さくら投信投資顧問」と呼ばれていた会社は、全社員数が200人にも満たない規模であった。当然、運用部門はその半分も居らず、

その結果私のようなファンドマネージャーが居るフロアに株式担当、債券担当、為替担当、そして短期資金担当と全ての投資判断者が集まっていた。

私が株式を主体としたファンドマネージャーであったにもかかわらず、債券や為替と言った他市場・他商品の動きや見方をとても気にするようになったのは、このフロアーレイアウトのお陰だと思っている。

特に面白いことは、フロアがザワザワと騒ぐというか、盛り上がるタイミングが常に微妙に違うことだ。なぜなら、それぞれの市場で見ているものが違うからだ。

だからこそ他市場がザワザワすると「何が起きているのだろう?」と様子を見に行ったり、意味を聞いたりして感性を磨いたものだ。

その頃(1990年代初めからの10年以上の月日があるが)いつも思っていたのは、「債券や為替に絡む人たちは、テクニカル分析を重用する」ということだ。

特に為替関連の人達にその傾向が強いように思う。何故なら、為替には株式のような、「本質的価値が企業の利益成長と共に増加し続ける」というベース理論が無いからだ。

為替はあくまでも二国間の通貨の交換レートである以上、同じ市場価格モノと言っても、基本的な価値判断の仕方が異ならざるを得ないということ。この本質的で絶対的な差異が、実は投資判断の根幹に関わるとも言える。

単純な例を挙げれば、どんなにテクニカルには良い状況で無くても、解散価値が増え続けている企業の株価がPBR1倍以下で放置され続けることは無いということだ。

そしてこれを価格データのみならず多角的に分析することこそが、本当のファンダメンタルズ分析であり、その動向を見極めることが株式投資の本質と言えよう。

今までのレポートでも、ファンダメンタルズに従って投資を行うこと、そして一次情報を積極的に自ら取りに行くことの重要性をお伝えしているので、そちらもご参考になれば嬉しく思う。

まとめ

以下、今回のまとめである。

- 今年最後のFOMCでは0.5%の利上げが発表され、さらに継続的な利上げが必要であるとの見通し。

- 米国経済は景気後退局面に突入しはじめた、と市場は織り込んでいる。

- FOMC後、株式市場が下落した一方で、債券市場ではほとんど変化が見られなかった。

- 市場関係者は2種類に分けられる。

- メディアだけで判断せず、ファンダメンタルズ分析をすることが投資判断には必要なスキルである。

FRBの発表やメディアの報道を見れば、今後も利上げが続くように思われたかもしれない。

しかしひとたびイールドカーブやファンダメンタルズを分析してみると、案外全く違った未来が見えてくるものだ。

そしてそれこそが我々投資家の「ファンダメンタルなものの見かた」という腕の見せ所なのである。

今後もみなさまには各種チャートの正しい見方や分析方法、そして右肩上がりのビジネス・トレンドをお伝えしていくので、是非継続してご覧いただきたい。

編集部後記

こちらは、Fund Garageプレミアム会員専用の「プレミアム・レポート」の再編集版記事です。

公開から半年以上経った記事になりますので、現在の情勢とは異なる部分がございます。当時の市場の空気と、普遍的な知見を皆様にお届けできれば幸いです。

また、こちらは無料版記事のため、最新の情報や個別企業の解説についてはカットしております。

<FG Free Report では割愛>となっている箇所に関心をお持ちになられた方は、是非、下記ご案内よりプレミアム会員にお申し込みください。

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。

これは投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。

勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。

お問い合わせ

今回の記事に関するご質問、知りたいこと、記事のご要望などがございましたら、お気軽にメール(info@fundgarage.com)や各種SNS(Twitter、Facebook、Instagram)からご連絡ください。お問い合わせフォームからもご連絡いただけます。