米中間選挙が終わり、株式市場と債券市場はともに予想よりも大きく動きました。今回は、米国の今後のビジネストレンドを見ていきながら、政治動向やCPIといった指標が金融市場にどのような影響を与えるのかをファンドマネージャーの視点からお伝えします。

投資での資産形成をお考えの方も、既に投資を始められている方も、ご自身の知識と照らし合わせながらご覧ください。

(Fund Garage編集部)

米10年債利回りが低下、フィラデルフィア半導体指数が急騰

米中間選挙後の金利と株価の動き

先週の主要指標騰落率は以下の通り。

11月8日に米中間選挙が終わり、10日には米CPI(総合消費者物価指数)が発表された米国市場では、多くのものが「違った景色」に変わった。具体的には下記の2点が特徴的なものとして挙げられる。

①米国10年債券利回りが3.81%にまで低下。

②株価上昇。特にナスダックが+8.10%、フィラデルフィア半導体指数(SOX指数)が14.87%もの急騰。

それぞれ詳しく見ていこう。

①長期債が買われ、債券価格は上昇

まず、背景として8日の米中間選挙について触れておく。最終的な結果は来月行われるジョージア州の決選投票が終わるまでは分からないが、十中八九、下院は共和党が過半数を奪い、米国議会はねじれの状態になるだろう。これで「バイデン政権の好き勝手な振る舞いは封じ込めたい」というウォール街の希望は適ったことになる(バイデン政権のばら撒き政策が経済界に及ぼす影響について詳しく知りたい方は、前回のFG Free Reportを参照いただきたい)。

そして翌9日の市場では、金利は1年以上の長さの部分が僅かに低下しただけに留まっている。これは「インフレの原因となっている民主党のばら撒き政治は止まる」という考え方が広まったことを意味する。

さらに10日には米CPI(※1)が発表された。10月の総合消費者物価指数(CPI)が前年同月比7.7%上昇に留まり、9月(8.2%上昇)からの伸びが鈍化、市場予想の7.9%上昇を下回ったことが発表され、前日、既にベクトルの向きを金利低下に向けていた債券市場では、慌てて債券が更に買われたということが分かる。長期金利が低下するということは、債券投資家が債券を買い込んで債券価格が上昇するという意味だ。(※2)

※1…CPIとは、「Consumer Price Index(消費者物価指数)」の略で、過去の基準年に比べて現在どれだけ物価が上がったのか/下がったのかを測るもの。各国の中央銀行が金融政策を行うにあたって重要な指標となる。例えばCPIが上昇すると、中央銀行は金利を引き上げて物価を抑えるように動く。そのためこのCPI発表後には、市場が大きく動く場合がある。

※2…金利と債券価格の関係性についてと、後述のイールドカーブについては、こちらの動画でわかりやすく解説しているので是非ご参照いただきたい。

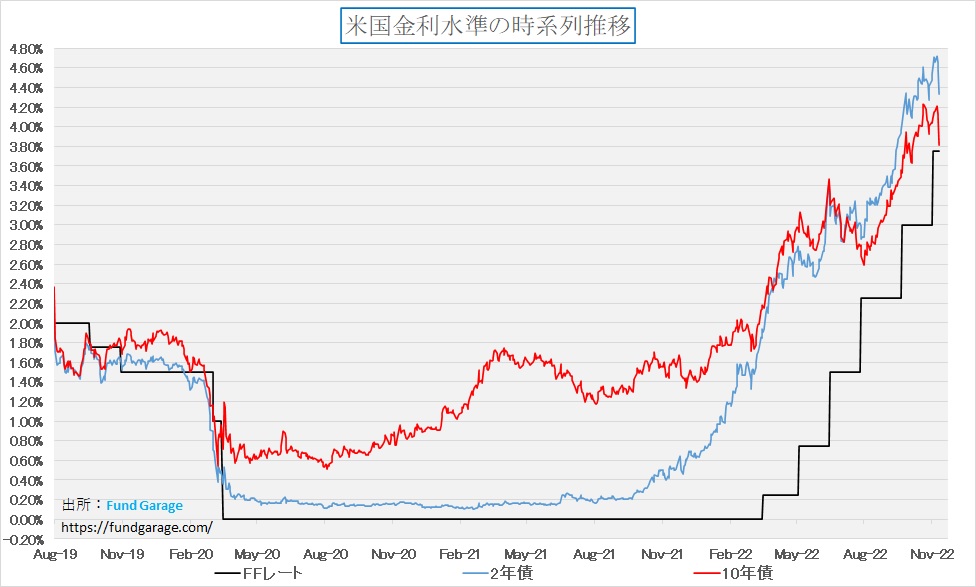

こちらがその10年債と2年債金利の時系列推移だが、先週半ば以降に急速に低下したことがお分かり頂けるだろう。

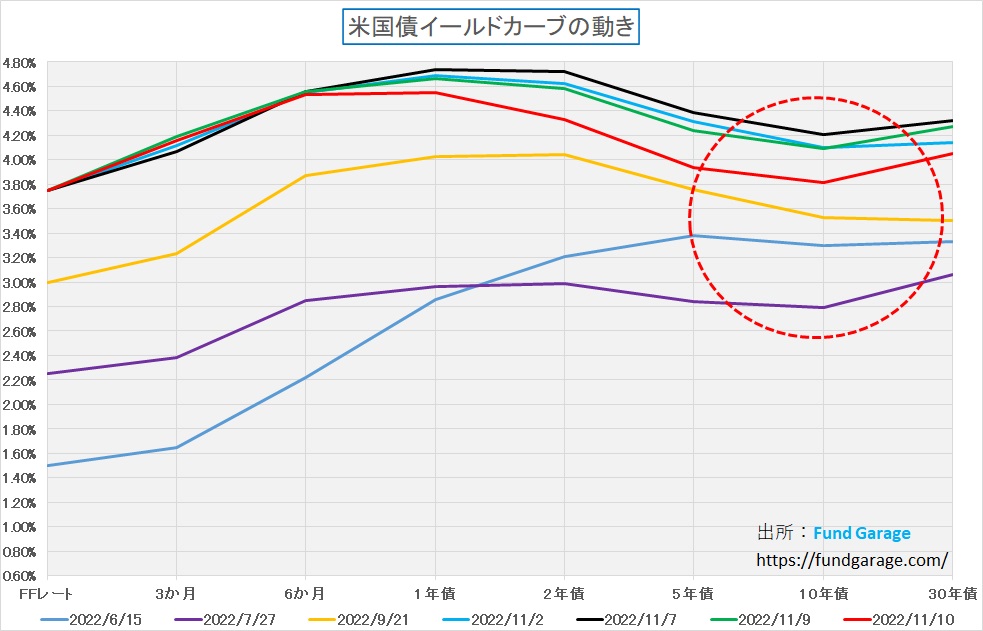

そして下のチャートはイールドカーブの変遷(赤い線が先週の最終値となっているのは、金曜日が「Veterans Day(復員軍人の日)」で債券市場が休場だったため)。ご覧いただけるように、月曜日(7日)のイールドカーブに比べて2メモリ(20bp×2)も金利低下している。

②ナスダックとフィラデルフィア半導体指数の急騰

そもそも、ナスダックやフィラデルフィア半導体指数がどういうものなのかを先に簡単に説明する。もちろんご存知の方は読み飛ばしていただいて構わない。

ナスダック(NASDAQ)とナスダック総合指数

ナスダックは新興企業向けの株式市場の名称であり、「GAFAM」として知られるビッグテックを筆頭に、主にITやハイテク業界の約3000銘柄が上場している。ナスダック総合指数は、時価総額加重平均型(単純な平均値とは異なり、銘柄の時価総額を、ある基準時点の時価総額で割って算出する方法)の株価指数であるため、上位銘柄の動きに影響を受けやすいのが特徴。

フィラデルフィア半導体指数(PHLX Semiconductor Sector Index)

半導体の製造、流通、販売に関連する米国の上場30銘柄の株価指数のこと。NASDAQ OMX PHLX(旧フィラデルフィア証券取引所)が算出・公表している。通称SOX指数。ナスダックと同じ、時価総額加重平均を採用している。

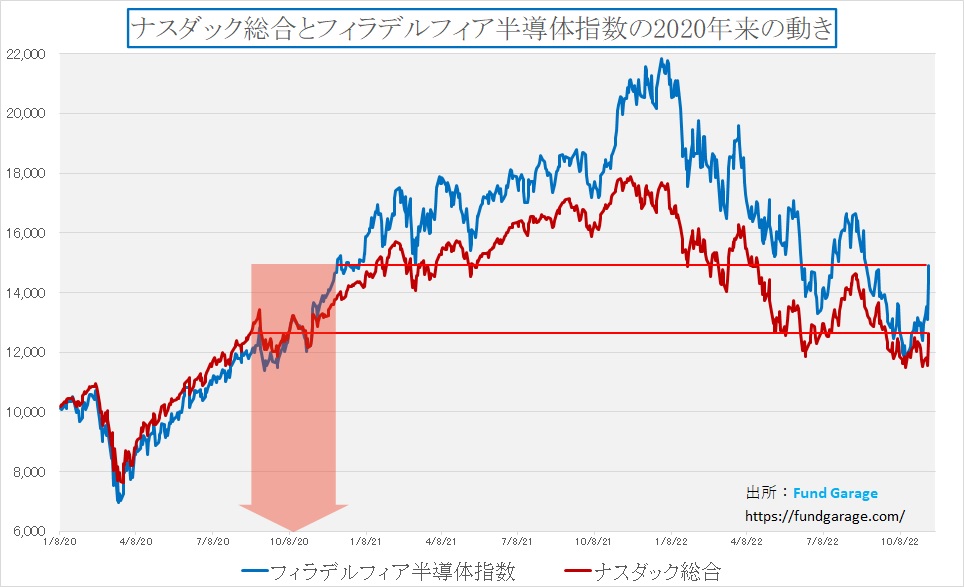

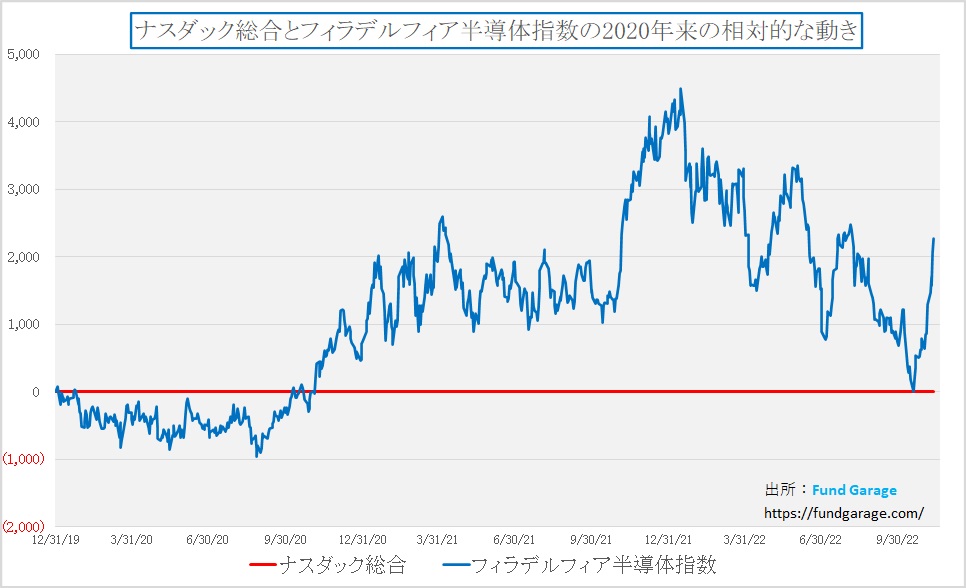

前回のレポートでお伝えしたように、ビッグテックが売り込まれた影響を受け下落したナスダックであるが、先週は+8.10%と高騰した。さらにフィラデルフィア半導体指数については+14.87%も急騰したのだ。そのうえ面白いことには、下記のチャートが示す通り、2020年のちょうど今頃の動きと酷似しているということである。

加えて下チャートのように、ナスダックを0として両者の差分を見ると、今回の値動きは2021年の秋冬に似ていることが読み取れる。

このところ「金利上昇に弱いグロース銘柄」とされ、その典型的な存在として考えられているハイテク銘柄(※3)の中心、半導体関連銘柄については、 ①「パソコンやスマホが売れていない」というネガティブな情報が流布された ②米国の「中国向け半導体最先端技術の輸出禁止」という規制が大きく圧し掛かっていた ことで、市場は弱気に傾いていた。当然、金利上昇は向かい風だ。

※3…元々、多くの場合「グロース株」はハイリスク・ハイリターンの商品であるため、金利変動の影響を受けやすいとされている。反対に、割安な株式は「バリュー株」と呼ばれ、比較的金利変動に左右されにくいとされる。

そういった状況で突破口を開いたのは、半導体関連銘柄の中で時価総額最大のエヌビディア(NVDA)である。最先端GPU+CPUを、中国向けに輸出できる規格に変えて、この第3四半期から輸出を開始していると発表した。

これを皮切りに、最初はネガティブな印象が強い中でも前向きな発表やCPI上昇鈍化の話が続き、弱気だった市場も買戻しが加速したという流れで、今回のSOX指数急騰につながったと考えられる。

ビッグテックはどうなったか?

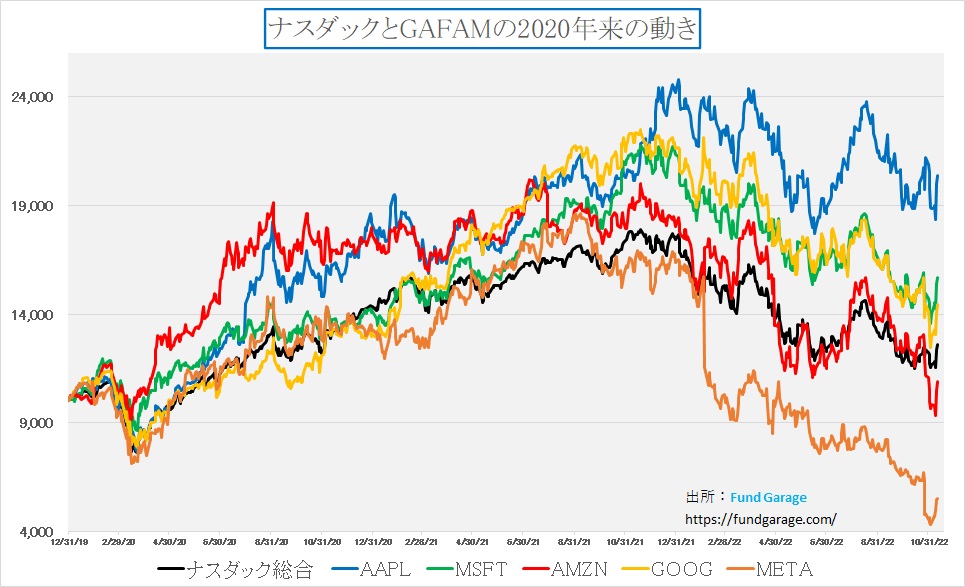

併せて、最近の市場の悲観論中で、先頭切って売られてきたビッグテックの現状も確認すると面白い。まずは絶対値での株価の動きを下に表した。ナスダックが急騰した(+8.10%)のに合わせ、下記の5銘柄も揃って値上がりしているのが良く分かる。

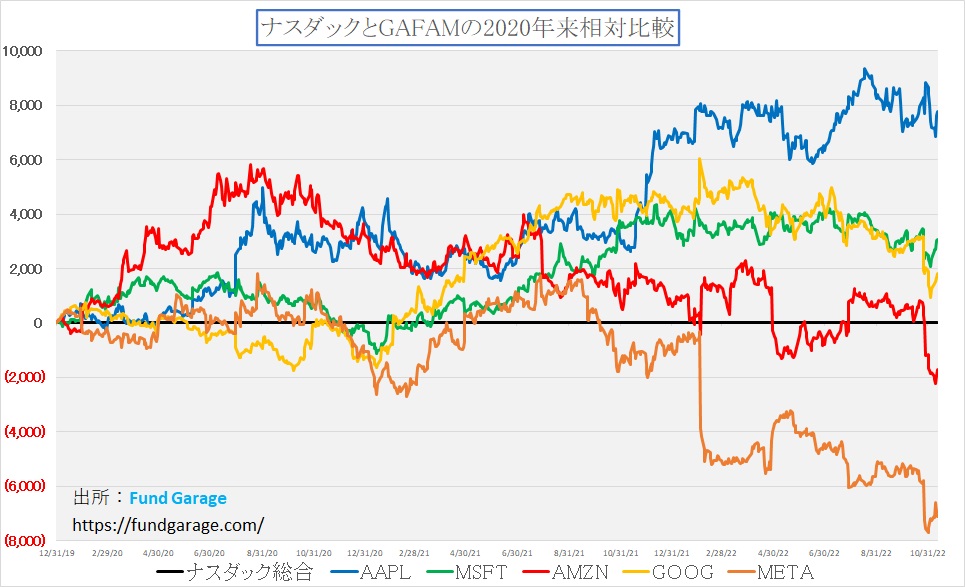

だがここからナスダックとの差分チャートを作ると、やや景色が違ってくることが分かるだろうか。投資を行う上では、単純に個々の銘柄が上がった/下がったを追うだけではなく、ベンチマーク(ここではナスダック総合)に対する相対パフォーマンスは確認するべきだ。

チャートの画像では見極めにくいかも知れないが、アップル(AAPL)、マイクロソフト(MSFT)、アマゾンドットコム(AMZN)そしてアルファベット(GOOG)はナスダックを上回るパフォーマンスを示している。つまりこのところ大きく売り叩かれていた銘柄群だ(前回のレポートを参照)。

しかし、メタ(META)だけはナスダックの上昇率に勝てていない。

私はこの原因こそが、パッシブ運用の金融商品(インデックスファンドやETF)の売買動向に伴う需給関係だと思っている。つまり、時価総額上位銘柄の動きが指数を大きく動かすものである以上(前述の通りナスダックは加重平均型である)、指数取引に連動したパッシブ運用の金融商品の需給によって、上位銘柄は振り回されるものだということである。メタ(META)は従前、時価総額上位5-6番目に位置していたが、現時点では33位前後にまで凋落しているのだから、ナスダックの上昇率に勝てていないことは納得がいく。

今回のナスダックに対するフィラデルフィア半導体指数の反転攻勢やビッグテックの現状は、まさしく市場のセンチメント(市場参加者の心理)であり、需給を変える流れでもある。そして結局は長期右肩上がりのビジネストレンドに収斂するのだ。最近は色々な小手先の投資術が持て囃されもするが、やはり基本はファンダメンタルズ(「経済の基礎的条件」…業績や経済成長率、株価収益率など)を見極めることが最も重要なのである。

右肩上がりのビジネス・トレンド

超党派のインフラ法案

今からちょうど一年前となる2021年11月15日は、バイデン大統領が「 Infrastructure Investment and Jobs Act (IIJA)(インフラ投資および雇用法)」、またの名を「Bipartisan Infrastructure Law (BIL) (超党派インフラ法)」と呼ばれる法案にサインした日だ。これにより、米国全土において今後5年で550億ドル、そして10年では計1.2兆ドルの投資を行うことを発表している。

超党派で上下院通過に向けて努力し、大統領の署名にまでこぎ着けた法案であることから、中間選挙の結果で予算の組み換えが提起されるというようなことはまず考えにくい。寧ろジョージア州での決選投票で雌雄が決するまで、逆にこうしたものの内容が市場の関心を集めるであろうから、こちらで紹介しておこう。

ホワイトハウスのWebページから、その主要なテーマとして取り上げている10の分野は以下の通りだ。なお、各分野の日本語訳とそれぞれの取り組みの簡単な説明は下に記す。

上段左から、

《鉛配管の廃止》…生活用水や飲料水が鉛管を伝うことで水中に鉛が溶け出し、特に子供の健康に害を及ぼすとされている。1000万の家庭で未だ鉛管が使用されているという。今後10年以内にすべての鉛管を交換と、塗装の修復を目指す。

《インターネット高速化》…30万以上もの米国民が未だ十分なネット環境のない地域で生活している。約650億ドルを投資して、全国民に高速、安全かつ安価なインターネットを提供することを目指す。

《道路と橋梁の整備》…米国全土の主要道路と高速道路の長さの約5分の1と、43,500に及ぶ橋梁が改善の必要があるとされている。今後5年間で概ね4000億ドルを道路と橋梁整備に充てることで、より安全な輸送の手助けを目指す。

《公共輸送への投資》…国内のバスや電車、駅などその他多くの輸送に関わる設備が、ここ十数年ほど整備されていない状況である。約912億ドルを投資し、輸送部門の修復と再建、また環境に配慮した車両やアクセシビリティの高い交通手段の開発製造等に充てる。

《空港と港湾の改良》…空港に約250億ドル、港湾と水路に167億ドル以上を投資することで、改良と近代化を図る。

下段左から、

《旅客鉄道への投資》…先行予算として660億ドルを投資、また今後5年の間に追加で上限を360億ドルとして投資する。安心、安全で効率的な、そして環境にもやさしい旅客輸送インフラを整備する。

《電気自動車両の充電ステーションの整備》…排気ガス排出量を減らすことのできる電動自転車、バス、船舶の充電ステーションを整備し、環境問題対策を目指す。米国の電動自動車の売り上げは、中国に比べて3分の1にとどまっている。約75億ドルを投資。

《電力発電の改善》…低コストで再生可能なクリーンエネルギーの開発を目指す。投資額は約730億ドル。

《レジリエントな(再起力のある)インフラ整備》…火災や洪水、停電等の災害により、国内のインフラは毎年甚大な被害を受けている。約500億ドルを投資することでこのような災害やサイバーセキュリティ被害に強いインフラを整備する。

《環境再生への投資》…全国には今なお、数十万もの遺棄された井戸や廃鉱山などがあり、汚染の源となっている。21億ドルの投資を行うことで、環境被害の是正に取り組み、公衆衛生の改善を目指す。

となっている。

インフラがとても脆弱な米国事情

以上各項目にも記載の通り、アメリカの公共インフラは実は恐ろしく貧弱であったり、脆弱であったりするところがある。私の経験でもそう実感することは頻繁にあった。例えばワシントン州などで「橋が落ちた」というような話を何度か耳にした。要は老朽化して、徐々に傷み、遂には崩落したということだったが、日本では信じられないことだろう。さらに、「カリフォルニア・ブラック・アウト」という現象もあるように、市内が停電することもある。

《インターネット高速化》の項目にも記載したとおり、3,000 万人(総人口は3.319億人)を超えるアメリカ人が最小限の許容速度を提供するブロードバンド がない地域に住んでいるという。広い国土ゆえに、電波の届かないエリアも広すぎるのだ。

このように電力も不安定なうえに、ブロードバンド接続も少々難在りというのがインターネットの故郷である米国の現状といえる。

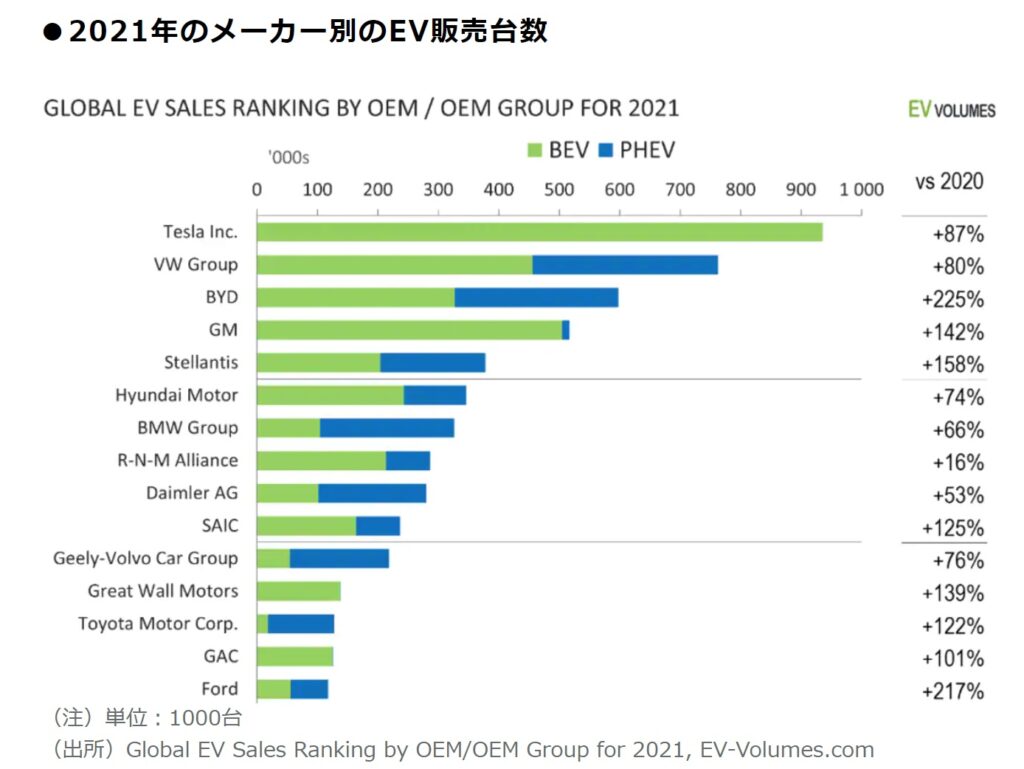

また、環境問題の話なると必ず話題になるのが電気自動車(BEV)だろう。《電気自動車両の充電ステーションの整備》でも触れたが、いま世界で最も電気自動車の普及が発達しているのは中国である。EVの販売台数が圧倒的な米国のテスラでさえ、国内と比べても、中国でのBEV販売台数は少なくない。

まとめ

長期投資に必要な心構え

先週はナスダック総合指数とSOX指数がともに急騰、そして米国10年債利回りが3.8%に低下するという大きな動きがあったが、やや短期的にオーバーリアクションのようにも思える。3連休前で債券市場参加者が慌てて債券を買ったという可能性も考えられるだろう。

そして今回CPIが予想よりも悪かったことから、そろそろFRBの態度も軟化するだろうという期待も市場を席巻している。

現状として、12月FOMCでは0.75%の利上げではなく、0.50%の利上げになりそうだとの読みが増えているそうだ。このように状況は日々変わるが、基本的にはファンダメンタルズに従って、右往左往せずに長期投資をするというのが需要なことだと考える。

「右肩上がりのビジネス・トレンド」でもお伝えした通り、ネットワーク、電力、EV充電設備、といった「スマート」と枕詞のつくものへの開発・投資も見逃せないだろう。

中間選挙の結果が出るまで政治が不透明であり、また相次ぐ利上げによりグローバル・リセッションが加速するこんな今こそ、この手の材料を棚卸しして考え直してみるのもひとつのアイデアかも知れない。

編集部後記

こちらは、Fund Garageプレミアム会員専用の「プレミアム・レポート」の再編集版記事です。

公開から半年以上経った記事になりますので、現在の情勢とは異なる部分がございます。当時の市場の空気と、普遍的な知見を皆様にお届けできれば幸いです。

また、こちらは無料版記事のため、最新の情報や個別企業の解説についてはカットしております。

<FG Free Report では割愛>となっている箇所に関心をお持ちになられた方は、是非、下記ご案内よりプレミアム会員にお申し込みください。

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。

これは投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。

勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。

お問い合わせ

今回の記事に関するご質問、知りたいこと、記事のご要望などがございましたら、お気軽にメール(info@fundgarage.com)や各種SNS(Twitter、Facebook、Instagram)からご連絡ください。お問い合わせフォームからもご連絡いただけます。