無料版の始めに

こちらは、Fund Garageプレミアム会員専用の「プレミアム・レポート」の再編集版記事です。

公開から半年以上経った記事になりますので、現在の情勢とは異なる部分がございます。当時の市場の空気と、普遍的な知見を皆様にお届けできれば幸いです。

最新の情報や個別企業の解説、<FG Free Report では割愛>となっている箇所に関心をお持ちになられた方は、是非プレミアム会員にお申し込みください。

前置きが長くなってしまいました。では「プレミアム・レポート 2022年10月10日号」の一部を無料抜粋という形でご覧頂きましょう。

前置きが長くなってしまいました。では「プレミアム・レポート 2022年10月10日号」の一部を無料抜粋という形でご覧頂きましょう。

記事のポイント

- 株価は急伸したが、この短期の急騰は雇用統計によって簡単に調整される。

- だが、「市場は悲観論を織込み過ぎていた」ことには気がついたようだ。

- 今回の雇用統計の最重要インプリケーションは、「11月1日と2日に開催される次回FOMCでほぼ間違いなく0.75%の利上げが行われる」ということだろう。

- 「半導体の基礎」のスライドは是非ご覧いただきたい。

———–<以下、プレミアム・レポートより抜粋>———–

市場はせっかちに反応し過ぎた

雇用統計で現実に引き戻される

株価が急伸して文句を言うのはどうかと思うが、先週3日と4日のNY市場の連騰は余りにも性急過ぎた。

前回のレポートで逆張り的な論旨を展開したのは事実だが、かと言って、あそこまでの急伸・急騰・連騰を予想した訳ではない。本来の意図としては、

市場は既に悪い材料を織込み過ぎているので、予想された通りに悪材料が出たとしても、それには動じることなく、寧ろ「ショート筋」が痺れを切らして買戻しに入る

というのが正解だ。だが市場は明らかに「やらかした」。それだけ「株価上昇」したいマグマが溜まっていることは確かだが、短期に急騰すれば、簡単に調整もする。おまけに今回はタイミング悪く半導体メーカーからの悪材料も重なった。合理的でない値動きは必ず正されるのがマーケットだ。

とは言え、週末金曜日の下落を含めても、米国株市場も前週末対比でプラスを維持出来たことは朗報だ。個別に問題は様々あれど、NASDAQで0.73%のプラス、NYダウなら約2%のプラスを維持したのは素直に評価したい。

ISM製造業景況感指数とISM非製造業景況感指数

先週初、市場を楽観に向かわせたのは、ひとつにはISM製造業景況感指数だ。3日に発表されたそれは2カ月ぶりの低下となる50.9と前月から1.9ポイント低下、経済活動の拡大・縮小の境目である50に迫ってきた。新規受注が悪化したほか、採用活動を凍結するなど雇用環境の局面変化のひとつの証左と市場は受け止めた。

だが5日にADPが発表した米民間雇用者数は20万8000人増とエコノミストの予想中央値である20万人増を上回り、前月分も18万5000人増(速報値13万2000人増)に上方修正され、引き続き雇用環境の底堅さを印象付けた。また同日発表されたISM非製造業総合景況指数は前月から若干低下したものの、堅調な水準を維持していた。製造業指数の「生産」に相当する業況と新規受注の指数は前月から若干低下したが、引き続き高い水準を維持。前月はともに年初来の高水準となっていた。このことが高インフレや金利上昇、景気の先行き懸念の高まりの中でもサービス需要が健全であることを示唆していると受け止められた。

先週の米国株市場は正にこの状況をそのままパラレルに反映した。すなわち、月曜日から金曜日まで市場のセンチメントは「楽観」⇒「楽観」⇒「警戒」⇒「様子見」そして雇用統計で「楽観の否定」と変化した。金曜日発表の雇用統計が勿論本命だったのだが、せっかちな市場ははやる気持ちを抑えきれなかったのだろう。

すなわち「市場は悲観論を織込み過ぎていた」ことに気がついたということだ。

雇用統計のインプリケーション

待望の9月の米国雇用統計、何故そんなに重要視されたかと言えば、FRBの今後の利上げ姿勢を占う上で、最も重要な手掛かりになる筈だからだ。先月のFOMC後の記者会見で、パウエル議長自身が「FRBは雇用環境を最重視している」と断言した以上、オフィシャルな統計はこの雇用統計となる。

まず非農業部門雇用者数(事業所調査、季節調整済み)は前月比26万3000人増加とエコノミストの予想中央値である25万5000人増を8000人上回った。また家計調査に基づく失業率は市場予想の3.7%に対して3.5%と約50年ぶり低水準と並ぶまでとなった。すなわち労働環境は引続きタイトな状況であり、来月のFOMCでの0.75%の利上げはほぼ確実になったと受け止められた。

今回の雇用統計の最重要インプリケーションは11月1日と2日に開催される次回FOMCでほぼ間違いなく0.75%の利上げが行われるということだろう。

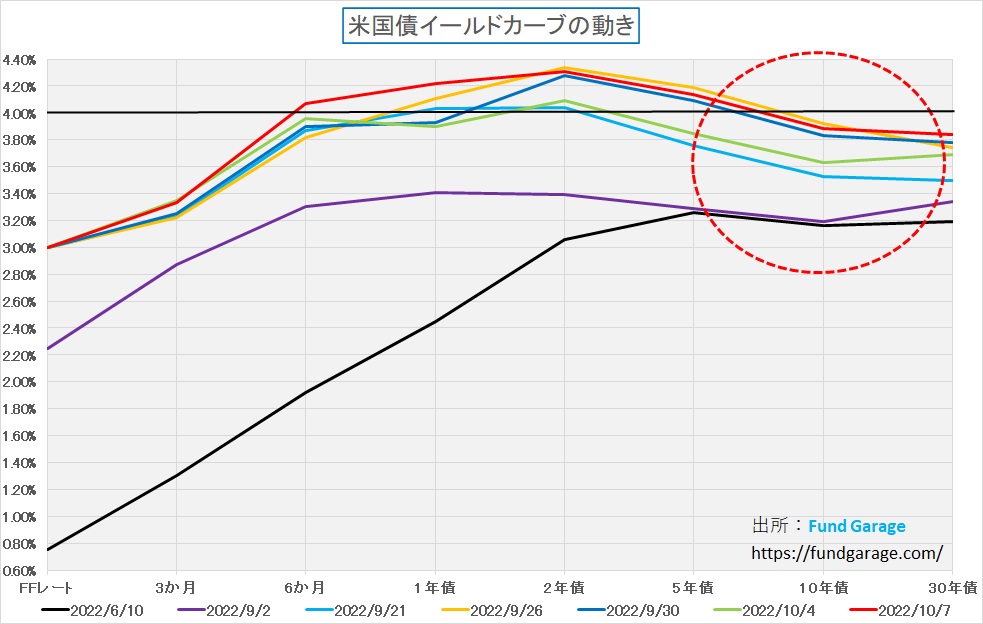

ただこれを受けた金利の動きだが、分かり易いように2年債と10年債だけを抽出したが、最も政策金利の動きを反映すると言われる2年債でも前回9月26日の高値は抜いておらず、10年債金利の方は同じく9月27日の高値をまだ抜いていない。前者が4.31%(26日は4.34%)、後者が3.88%(27日は3.95%)で週末を終えた。

イールドカーブの方で見ると更に面白い。目印として4%水準に黒線を水平に入れておいたが、まず10年債金利は4%を超えたことが無い。そして、前週末9月30日の悲観のピークに比べて、楽観の10月4日は3.92%から3.63%にまで低下している。因みに前日10月3日は3.64%だ。だが、雇用統計を受けた8日は結局3.88%と、実はこれも悲観のピークの頃の9月26日の3.92%を下回る3.88%で終わっている。それは2年債も5年債も同様だ。

今は債券市場も結構ボラタイルになってきているのは事実だが、株価程には右往左往はしていない。

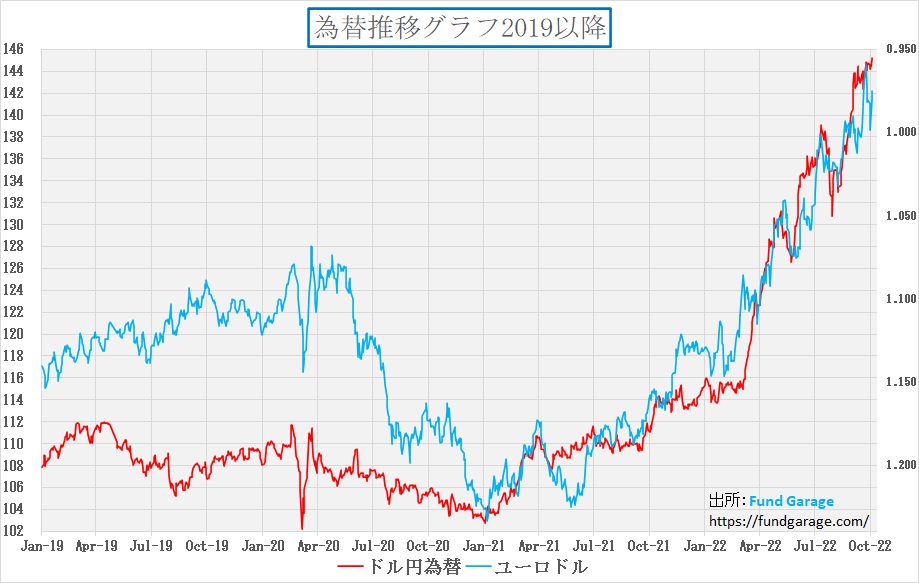

英国と欧州の景気が気になる

ポンド売りを誘い、市場の関心事を一気に欧州に向けさせた英国トラス政権の目玉政策「大型減税」はイングランド銀行に長期債の無制限購入という窮余の一策を強いたが、その大型減税(450億ポンド)の一部である最高税率45%への引き下げ(約20億ポンド)撤回は一旦はあたかも「問題解決」かのように為替市場は反応した。不思議なことに、欧州景気の冬に向かっての失速懸念も同時に消滅したかのような動きに一旦はなり、対ドルで売られていたユーロが買い戻されもしたが、再び徐々にユーロが売られ、ポンドも売られている。下記に示すのはドル円とユーロドルのチャートだが、ドル円は殆ど居場所を変えていないが、明らかにユーロドルは再び戻ってきてしまった。

チャートにはしていないので恐縮だが、ポンドもユーロに歩調を合わせるように対ドルで再び軟調になっている。

問題はバンクオブイングランドの債券購入については、10月14日までという期限が付いているということ。勿論「延長します」と一言言ってくれれば問題無いのだが、今現在ではそういう話は無い。また相変わらず、欧州のニュースは集めにくい。

結局、バイデン政権は何もしていない

<FG Free Report では割愛>

右肩上がりのビジネス・トレンド

「AMD、おまえもか」は勘違い

<FG Free Report では割愛>

伏兵となったサムスン電子の決算発表

<FG Free Report では割愛>

半導体の基礎

実は自分自身の頭の中を整理するため、また多くの話を分かり易くする補助とする為、下記のような一枚スライドを作ってみたので共有する。

たかが半導体、されど半導体。半導体と一口に行ってみても色々な種類がある。そして役割も違えば、用途も違い、当然エンドマーケットも違う。最低限この程度の整理が頭の中で出来ていれば「半導体が足りない」という単純なコメントが如何に適当なものであるかもご理解頂けるだろうと思う。もし何か疑問点など在れば、遠慮なくメールで質問して欲しい。![]()

まとめ

単純に考えて、反転のマグマは溜まっている

先週の状況を見ていると、明らかに「ここから更に叩き込むように売る」という感覚は市場には無いだろうと見える。寧ろ、上がり始めるタイミングを計っているという感じ。それは純粋に「ロングオンリー」の投資家のポジションというよりは、恐らく「ショートカバー」をしないとならない「投機家」のポジションだ。「ロングオンリー」の投資家が、ポートフォリオのヘッジ(エクスポージャーの調整)の為に使う「先物の売り建て」も当然「ショートカバー」が必要だが、これは短期で積み上げようとする「投機家」のポジションの考え方とは全く異なり、基本的には慌てない。一方、「投機家」(ヘッジファンドを含む)の「ショート(売り建て)」ポジションは、ショートする為ためのコスト(借株料など)が掛かっているので、どうしても短期決戦をしないと利益が出ない。

また今米国で話題になっているのはオプション取引に関わる、マーケット・メーカーのポジション・カバーだ。規制が厳しい日本とは異なり、米国ではデリバティブ取引はとても盛ん。ここ数年はスマホで簡単に個別株オプションの取引も出来るものがあり、多種多様な投資形態が可能だ。

全てのオプション取引が常にオプションを売りたい人と買いたい人が出会って取引されているのならば、この問題は起こらないが、一般的には買いたい人と売りたい人は一方向に偏り易い。その為、市場取引を成立させる為に「マーケット・メーカー」という特殊な業者がいる。それは買いの注文には売りを出し、売りの注文には買いを出すというのと同じ役目を負い、要するにお客が欲しいオプションの発行請負人のようなものだ。

彼らの仕事は、基本的には手数料商売であり、市場リスクを取るものではない。だとすると、買いたい人に「売り向かった」場合には、そのポジションから発生する損益をニュートラルにするための「カバー」若しくは「ヘッジ」と呼ばれるポジションを組成しなければならない。市場が上でも下でも、どちらに振れてもネット損益は変わらないようにするポジションだ。

さて、ここで頭の体操をして貰おう。「下がると儲かる」デリバティブを引き受けた業者がもつポジションはどういうものだろうか?答えは、お客と同じ「下がると儲かる」ポジションと言うことになる。何故なら、お客のポジションを引き受けたことで、業者は「下がると損する」ポジションに一旦は傾いているからだ。ならばこれをヘッジして、余計なリスクを取らないようにするには、やはり「下がると儲かる」ポジションを持たないとならない。

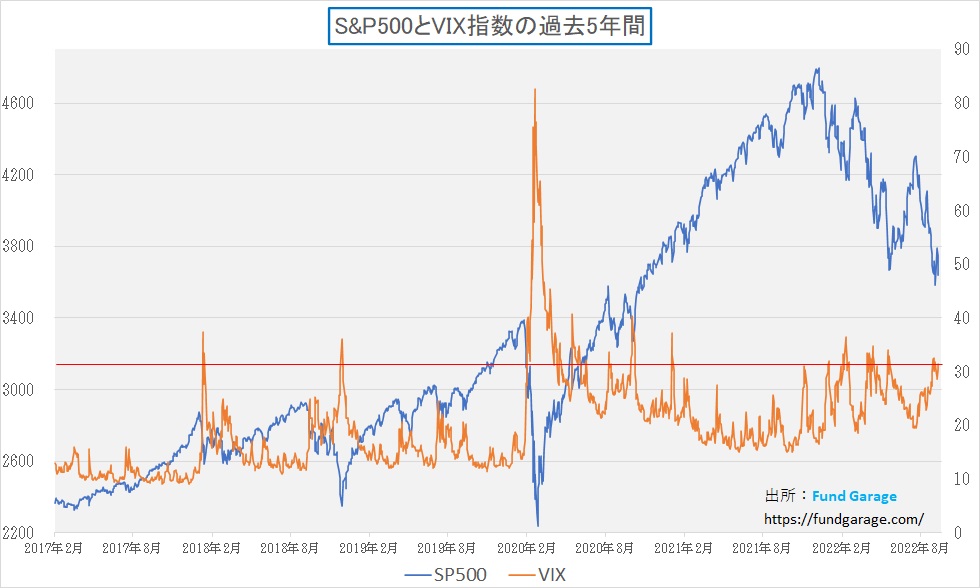

ならばもし予想に反して市場が上昇した始めたとしたら、どうなるだろうか。それは、市場が「下がると儲かる」ポジションの解消ということになる。つまり「ショート」を買い戻すことだ。一般に「ショートカバー」と呼ぶアクションだが、市場が急激に急騰するような場面だと、これもかなり焦らないとならない。こうした取引が最近の市場をより「ボラタイル」なものとしているということなのだが、実はVIX指数(別名「恐怖指数」)と呼ばれるS&P500のインプライド・ボラティリティが高いということは、そういう取引形態のものが出来ているという意味でもある。私はそれをひとつの「マグマ」と考えているのだが、再び下のチャートのように、高まってきているのは安心材料のひとつだ。

My favorite Companies List(株主となって所有したい企業のリスト)

#有料会員向けのコンテンツです。

下記のリンクよりMFCLのページを開いてください。「アップデート」の日付が更新されている銘柄については、個別銘柄コメントにお伝えしたい重要なニュースを書き加えております。

MFCLのページを別仕立てとしたことで、週に一度ではなく、随時アップデートがあればページを更新しています。トップページで更新状況は確認出来ます。

———–<以上、抜粋終了>———–

(編集:Fund Garage編集部)

編集部後記

まずは無料版から

Fund Garageでは、不定期にはなりますが、無料で読める記事を投稿しております。 また、FG Free Reportについては毎週水曜日朝に投稿しております。 このFG Free Reportをはじめ、投資未経験者の方からベテランの方まで幅広くお楽しみいただけるコンテンツをご用意しております。以下のリンクにまとめてありますので、是非ご覧ください。  まずは無料版のコンテンツからお楽しみいただき、

まずは無料版のコンテンツからお楽しみいただき、

- 最新の情報

- FG Free Reportでは割愛している情報

- より詳しい技術や決算に関する解説

- My favorite Companies List(株主となって所有したい企業のリスト)

にもご興味の出た方は、是非下記のプレミアム会員にお申し込みください。

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。 これは投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。ある意味、投資のための「コーチング」、気づきをお伝えしているとも言えるでしょう。 勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。

お問い合わせ

今回の記事に関するご質問、知りたいこと、記事のご要望などがございましたら、お気軽にメール(info@fundgarage.com)や各種SNS(Twitter、Facebook、Instagram)からご連絡ください。お問い合わせフォームからもご連絡いただけます。