無料版の始めに

こちらは、Fund Garageプレミアム会員専用の「プレミアム・レポート」の再編集版記事です。

公開から半年以上経った記事になりますので、現在の情勢とは異なる部分がございます。当時の市場の空気と、普遍的な知見を皆様にお届けできれば幸いです。

最新の情報や個別企業の解説、<FG Free Report では割愛>となっている箇所に関心をお持ちになられた方は、是非プレミアム会員にお申し込みください。

前置きが長くなってしまいました。では「プレミアム・レポート 2022年8月29日号」の一部を無料抜粋という形でご覧頂きましょう。

前置きが長くなってしまいました。では「プレミアム・レポート 2022年8月29日号」の一部を無料抜粋という形でご覧頂きましょう。

記事のポイント

- ジャクソンホール会議でのパウエル議長の発言要旨の大きなポイントは、タカ派かどうかや、利上げが継続されるかどうか(どちらも明確には話す筈がない)ではなく、雇用環境だった。

- 雇用環境が非常にタイトになっていることが物価高、インフレの元凶だとFRBは認識している。そのことが極めて明確になった。

———–<以下、プレミアム・レポートより抜粋>———–

ジャクソンホール会議、「株式」と「債券」の反応の違い

イールドカーブは殆ど変わっていない

土曜日(27日)の朝、いつものようにNY市場の株価動向をチェックして驚いた。NYダウが△3.03%、S&P500が△3.37%、そしてナスダックが△3.94%もの急落を演じていたからだ。実は金曜日の夜は12時近くまで米国市場をリアルタイムで確認していた。何故なら、11時にはFRBのWebサイトに「Monetary Policy and Price Stability」と題するジャクソンホール会議でパウエル議長が話すスピーチのスクリプトが開示されることが分かっていたので、その市場反応を確認するためだ。私が確認していた間、市場に動揺は殆ど見られず、私自身の印象も「まあ、今言える最善のコメントだな」というものだった。だからそのままモニターの電源を切った。

実はその前には米国のマクロ動向を示すPCE総合価格指数(個人消費支出)が前月比0.1%低下(予想は横ばい)というものも示されており、米経済の屋台骨である個人消費が従来の想定よりも不安定な地盤で7-9月期(第3四半期)をスタートしたことを示唆していた。つまり、FRBの積極的な利上げ攻勢がマクロ景気をスローダウン(下手すればオーバーキル)させる方向に向かっていることを示唆していたので、パウエル議長がそうそうタカ派な発言をするわけにはいかないだろうと踏んでいた。

だが逆に「利上げ効果が上がっているようなので、来月のFOMCでは利上げは控えめにして様子を見る」というような軟化コメントは今の段階で出来る筈もないとも思っていた。そう簡単に中央銀行トップは市場にヒントや飴玉をくれはしない。だから今回のスピーチの原稿を見て、暫しマーケットの状況を見て、安心して眠りについたというのが正直なところだ。

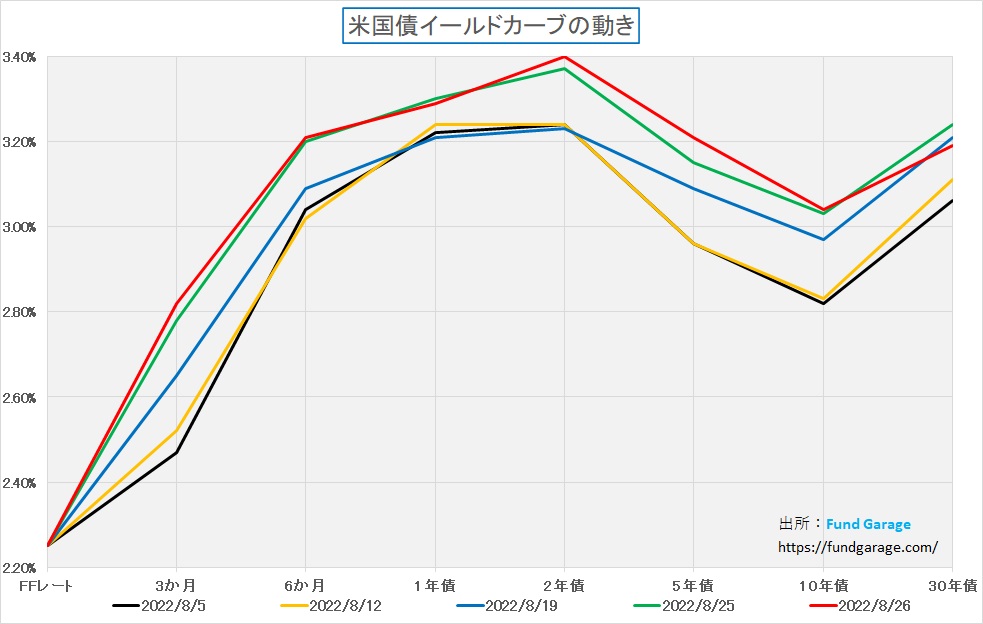

事実、今朝確認したところ、急落した米国株式市場とは裏腹に、米国債券市場ではイールドカーブは前日と殆ど変化していない。1年債金利と30年債金利は寧ろ前日よりも低下して終わった。更に言えば、2年債と10年債の逆イールドは寧ろ2年債の僅かな上昇で角度がより急になり、景気の急減速を更に示したとも言える。(※下記のイールドカーブのチャートを見る上で注意頂きたいのは、Y軸を余白が出ないように加工し、形状が分かり易いように加工してあること。上下で1.2%分に圧縮してある)

10年債の金利は、今週に入って3.02%から3.04%に0.02%僅かに上昇しただけだ。にも関わらず、米国株式市場はNYダウで1000ドルを超える下落(△3.03%)演じた。株式市場とは、ある意味で非常に情熱的でエモーショナルな場所だ。悪く言えば、ヒステリックとも言える。

NY市場の下落の仕方を日中足で確認する

普通、一般論として、もしパウエル議長のスピーチが「タカ派過ぎる」と次回FOMCでの利上げに怯えたいのならば、株価はあっさりと垂直に急降下し、金利水準は利上げをもう一度織り込みに行くように上昇しただろう。仮にそれが0.5%なのか、0.75%なのかは意見が分かれたとしてもだ。だが金利は殆ど動かずに終わった。そして株価だけ、下記の日中足のように下落した。正に株式市場はその判断、解釈方法に悩みながら、ズルズルと下落した感じが伝わってくる。誰も抵抗した感じが無い。買いが入らなかった感じだ。

悪い方のシナリオ(悲観論)で考えれば「株式投資家は諦めた」と言うことも出来るが、暴れるべき主役(ヘッジファンドなど)が動いていないのだろう。何故なら、彼らヘッジファンドのポジションは元々ショート(売り歓迎)だったからだ。さもありなんである。

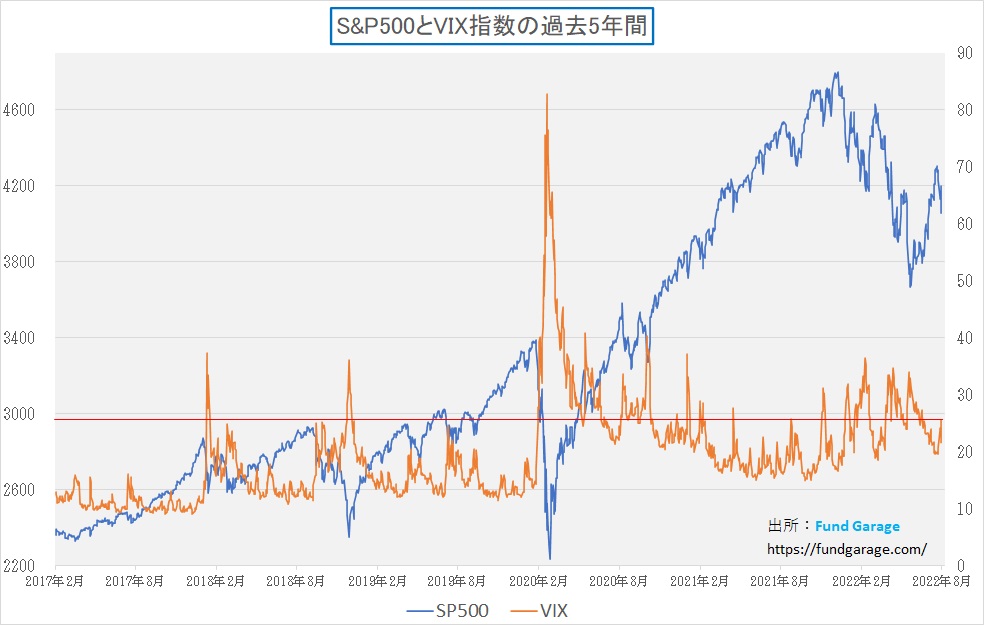

恐怖指数は前日比+17.36%の急騰

だが一見するとだらしなく下落しただけに見える米国株式市場だが、その裏側で恐怖指数(VIX指数)と呼ばれるインプライドボラティリティはきっちりと上昇している。それも前日比で+17.36%と、近時あまり見たことが無い勢いでの上昇だ。これはそれだけ慌てた機関投資家がオプション取引を活発に行ってヘッジ取引などを行ったことを如実に示している。

その結果、S&P500指数とインプライドボラティリティの相関関係をみるチャートは下記のような状況になった。まだヒストリカルにずば抜けて高水準にまで来たとは言えないが、間違いなく慌てていることは見て取れる。これは良い兆候だ。疲れた投資家は諦めて投げたかも知れないが、戦うべき投資家はきっちりとファイティングポーズを維持していることを示唆しているからだ。繰り返しになるが、今この段階で、パウエル議長が言えることには良くも悪くも限界があるのだ。

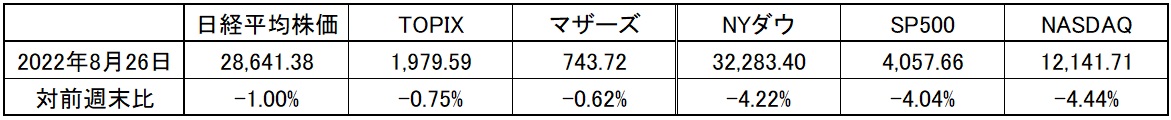

先週一週間の市場騰落率の確認

先週一週間の日米株式市場の騰落率を整理すると以下の通りとなる。上述したように、米国市場の下落分の殆ど全ては金曜日の下落から来ており、日本市場はその下落を見てはいない。シカゴ日経平均先物の週末終値は28115円となっているので、週明け月曜日の日本市場はひとまず500円安以上で始まることは容易に想像がつく。だがそれが今後の市場動向の趨勢を示しているかといえば、エヌビディアの決算発表と、それを受けた株価反応などを見る限り、決して趨勢にはならないだろう。何故なら、それらが示唆するインプリケーションがとても大きいからだ。

AIの加速をメディアもアナリストも読み切れていない

<FG Free Report では割愛>

右肩上がりのビジネス・トレンド

GPUはグラフィックス処理を超えてAIの要になった

GPUコンピューティングという言葉の誕生はそれほど古い話では無い。

<FG Free Report では割愛>

ディープラーニング・AI開発でGPUが選ばれるわけ

GPUが培ってきたグラフィックスの描写能力とは、数値を計算する能力だ。

<FG Free Report では割愛>

だからGPUがディープラーニングに向くと判明した。

エヌビディアはGPUの会社、GAMEは祖業、これからは・・・

今回のエヌビディアの決算は、単純に四半期決算として捉えると褒められたものではない。

<FG Free Report では割愛>

GPUはGeForce RTX4000シリーズへの移行期に絡んでしまった

パソコンに搭載して使うゲーマー用のGPUの主力はGeForce RTXシリーズだが、足許で起きていることはRTX3000シリーズからRTX4000シリーズへのモデルチェンジだ。

<FG Free Report では割愛>

AIインフラという考え方

だが、もっと重要なことがあるのが見落とされている。それがAIは既存の考え方とは違うインフラが必要なものだということ。

<FG Free Report では割愛>

まとめ

FRBの争点は雇用にある

ジャクソンホール会議でのパウエル議長の発言要旨の大きなポイントは、タカ派かどうかや、利上げが継続されるかどうか(どちらも明確には話す筈がない)ではなく、雇用環境だった。雇用環境が非常にタイトになっていることが物価高、インフレの元凶だとFRBは認識している。そのことが極めて明確になった。

だとすると今週末に発表される8月の雇用統計がひとつの試金石になる。だが残念ながら大きな改善を期待するのは難しいだろう。いま、雇用環境が非常にタイトになっているのは「リモート・ワーク」などに適さないビジネスであり、職種だからだ。

従来、米国においてそうした労働力を低賃金で提供してきたのは不法移民であったり、正規ルートであってもヒスパニック系の移民だったりした。だが多くがパンデミック下で失職して帰国、そして再入国出来ていないという米国らしい側面がある。

利上げがどの程度雇用環境に影響するのか、正直な話としては疑問だ。寧ろ住宅ローンの上昇などを含めて、「痛みを伴うかもしれない」とパウエル議長が言った痛みを感じるのは低所得層と思われる。逆に、ウォルマートの決算を見ても、中高所得層には資金力もあり、また仕事もある。課題となるのは更なる二極化かもしれない。

日本電産の関社長の退職は残念だ

「日本電産の関潤社長兼最高経営責任者(COO・61)が近く退任する方向で調整していると報じられた。創業者の永守重信会長兼最高経営責任者(CEO・77)との路線対立が原因と解説されているが、永守オーナーの“妄執”である。もっと言うなら、焦りであろう。後任社長には”大番頭”の小部博志副会長(73)を充てる案が浮上している。生え抜き社長を中心に据えた新体制は9月初めにも発表される」と報じたのは日刊ゲンダイだ。

本件に関しては、上品に伝える日経新聞などよりこの手のメディアの伝え方の方が、正直、私にも腹落ちし易い。最初この事実が報じられた時、私は耳を疑った(実際には読んだので目を疑う?のだが)。

確かに日本電産をここまで大きくしたのはカリスマ経営者と呼ばれた永守会長であることは紛れもない事実だが、投資家として、株主(私個人は保有はしていません)として同社を見た場合、安心して資本金という返済義務のない資金を長く投資することに不安を抱く。77歳の永守会長がどんなに頑張ったとしても、あと10年を一切の衰えも無く、頭脳明晰に、これまでのような柔軟な発想で経営にあたれる可能性はかなり低いだろう。本来ならば60歳代(私も既に還暦を迎えているので、良くも悪くも”老い”については、ある程度の理解が出来るようになった)になったら、一方で資本市場への責務としても、事業承継を託せる人間の育成をすることが経営者としての義務だ。少なくとも、上場企業として資本市場から資金を取り入れている以上、「わしはカリスマ経営者であり、創業者であり、わしの会社だ」というロジックは押し通せない。

実際のところ、中国企業のBEV(電気自動車)の駆動部分に社運を賭けている同社だが、果たしてその選択肢で本当に良いのかどうか、柔軟に周囲の意見に耳を傾けることが出来るのか、既にいくつもの大きな???が並ぶ。

企業の栄枯盛衰については仕事柄、数多の例を見てきたが、実にトップマネージメントの影響力は大きいことがわかる。あのGeneral Electronic(GE)でさえ、ジャックウェルチCEOの後はダッチロールだ。一方、マイクロソフト、アマゾンドットコムなどは、少なくともビルゲイツ氏やジェフベソズ氏の院政が垣間見えるかと言えば、殆ど外からは見えてこない。マイクロソフトは一度、ビルゲイツ氏が返り咲いたことがあるのも事実。

日本企業はどうかと言えば、三菱グループなどでOBの声が重視されるのは有名な話だ。日本は政治についても同様なことが言えるが、引き際が見事ではない方々が多過ぎるように思われる。

昨今よく言われるのが「それは昭和的だ」という台詞。昭和世代としては実に悔しくもあるが、ただ現実に歳を重ねれば重ねるほど人は頑なになる。経験が豊富だからこそ、その経験が仇をなす。自分たちが30代だった頃の記憶を真摯に辿れば、やはり同じように感じて上の世代を見ていたことも確かだ。老兵は死なず、ただ消え去るのみというのも正しい選択肢だと思う。「自分が居ないと会社は回らない」と、どんなにいきんでみても、実際には大丈夫だったという記憶を持つ人は多い筈だ。

名将の誉れ高かった経営者が、最後に老醜を晒すことは、資本市場の為にも是非とも避けてもらいたい。普通に考えれば、ESG投資の「G」、ガバナンスについてはマイナス評価を付けざるを得ないだろうから。

My favorite Companies List(株主となって所有したい企業のリスト)

#有料会員向けのコンテンツです。

下記のリンクよりMFCLのページを開いてください。「アップデート」の日付が更新されている銘柄については、個別銘柄コメントにお伝えしたい重要なニュースを書き加えております。

MFCLのページを別仕立てとしたことで、週に一度ではなく、随時アップデートがあればページを更新しています。トップページで更新状況は確認出来ます。

———–<以上、抜粋終了>———–

(編集:Fund Garage編集部)

編集部後記

まずは無料版から

Fund Garageでは、不定期にはなりますが、無料で読める記事を投稿しております。 また、FG Free Reportについては毎週水曜日朝に投稿しております。 このFG Free Reportをはじめ、投資未経験者の方からベテランの方まで幅広くお楽しみいただけるコンテンツをご用意しております。以下のリンクにまとめてありますので、是非ご覧ください。  まずは無料版のコンテンツからお楽しみいただき、

まずは無料版のコンテンツからお楽しみいただき、

- 最新の情報

- FG Free Reportでは割愛している情報

- より詳しい技術や決算に関する解説

- My favorite Companies List(株主となって所有したい企業のリスト)

にもご興味の出た方は、是非下記のプレミアム会員にお申し込みください。

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。 これは投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。ある意味、投資のための「コーチング」、気づきをお伝えしているとも言えるでしょう。 勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。

お問い合わせ

今回の記事に関するご質問、知りたいこと、記事のご要望などがございましたら、お気軽にメール(info@fundgarage.com)や各種SNS(Twitter、Facebook、Instagram)からご連絡ください。お問い合わせフォームからもご連絡いただけます。