無料版の始めに

こちらは、Fund Garageプレミアム会員専用の「プレミアム・レポート」の再編集版記事です。

公開から半年以上経った記事になりますので、現在の情勢とは異なる部分がございます。当時の市場の空気と、普遍的な知見を皆様にお届けできれば幸いです。

最新の情報や個別企業の解説、<FG Free Report では割愛>となっている箇所に関心をお持ちになられた方は、是非プレミアム会員にお申し込みください。

前置きが長くなってしまいました。では「プレミアム・レポート 2022年9月5日号」の一部を無料抜粋という形でご覧頂きましょう。

前置きが長くなってしまいました。では「プレミアム・レポート 2022年9月5日号」の一部を無料抜粋という形でご覧頂きましょう。

記事のポイント

- 「今月も0.75%の利上げの可能性が高い」と怯えるよりも、「市場は現在最悪のシナリオを既に織り込んだ状況にある」とみる方が正しいだろう。

- 投資の勉強、特に右肩上がりのビジネストレンドを掴みたいなら、身近なところからが一番だ。

- 私のような職業キャリアの者でも、基本的な勉強は身近なところで起きていることを参考にして取り入れたり、気づきを得たりしている。

- 「一次情報」を工夫して手に入れ、且つ、楽しくそれができるようになれば、投資の為のリサーチは一石二鳥の喜びとなるだろう。

———–<以下、プレミアム・レポートより抜粋>———–

利上げで雇用環境は緩和されない

失業率上昇の真意

ジャクソンホール会議でのパウエルFRB議長の発言を受け、注目すべきポイントが雇用環境であることは明らかとなった。何故なら、商品価格に代表される(エネルギーなどを含む)インフレ状況は既にピークを打っていることは周知の通りであり、議長のスピーチもそこには触れず、雇用環境がタイトだということをメインテーマを掲げていた。従って週末に発表された米国8月の雇用統計は先週の最大注目材料となった。

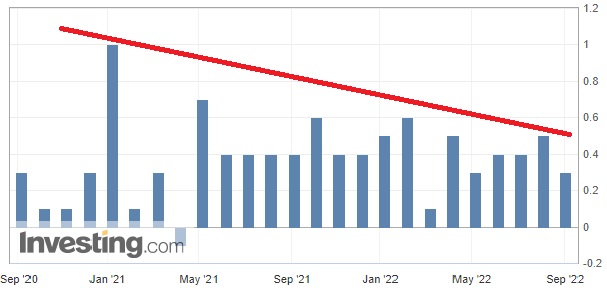

結果は非農業部門就業者数は31万5000人増加、失業率は3.7%(前月は3.5%)と7カ月ぶりの上昇となった。就業者数の伸びが前月の52万6000人増(改定値)から減少したのは8月12日を含む一週間(Summer Vacationのど真ん中)の数字であることを考えると妥当なものだ。また肝心な平均時給の対前月比での伸び率も0.3%(市場予想は0.4%)と前月の0.5%よりも低下している。下のチャートは平均時給の前月比伸び率の推移を示している。

これらを見ると、週末に発表された米国8月の雇用統計は、少なくともFRBが次回のFOMCに向かって「これでは賃金上昇が収まらない」と頭を抱えるような状況では無くなりつつある兆候と読むことが出来る。

また既に7月初めから大手ハイテク企業の多くが新卒採用や中途採用を停止し、更にはより踏み込んで人員削減に向かっているところが増えているとは報じられていたが、日経新聞9月3日の朝刊にも「米IT、人員削減広がる ソフトバンクG出資の新興勢など 2カ月で倍増、支出減急務に」というホワイトカラーへの締め付けが始まっていることが報じられている。現在、米国の雇用環境における最大の問題点は労働参加率がパンデミック前の水準を回復していないこと。労働参加率は62.4%と、7月の62.1%からは上昇したが、パンデミック前の水準をなお1%下回っているのが現状だ。さはさりながら、家計調査によると78万6000人が労働力として参入しており、失業率が0.2%上昇した理由は分母が増えたからだと言える。労働力人口は1月以降、大幅に増加し既に2019年12月の過去最高を上回っている。この辺りを紐解くことが、今回の雇用統計を読み解く上でのポイントとなる。

結論を言えば「今月も0.75%の利上げの可能性が高い」と怯えるよりも、「市場は現在最悪のシナリオを既に織り込んだ状況にある」とみる方が正しいだろうということだ。少なくとも景気の過熱感は無いのだから。

米国債市場は淡々と債券を買い戻している

この見方が正しいことを裏付けるように、週末の米国債市場は淡々と債券を買い戻している。金利が低下するということは、投資家が債券を「買っている」ことに他ならない。諸々のことを考えた上で、週初若干は狼狽して売りに掛かったところだったが、結局は下のイールドカーブが示す通り、10年債金利は3.25%から3.19%まで買い戻されている。週末金曜日に関しては、全期間に亘って債券が買い戻され、金利は低下、市場(メディア?)が騒ぎ易い2年債の金利については、前日の3.50%から3.39%まで0.11%も下落し、8月25日以来の水準にまで低下した。下の図は「米国の利上げに怯える人たちへ」で表示したチャートそのままに、9月2日分(青色)を追加したものだ。比較して見て頂くのも参考になるだろう。

それでも米国株式市場は下落したのは・・・

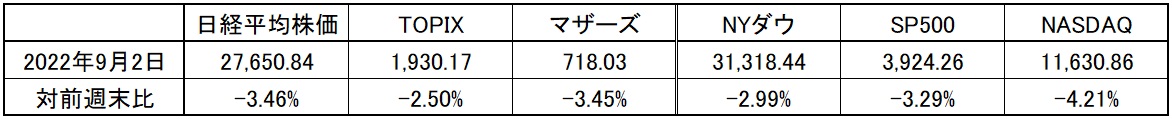

先週の日米の株式市場、その騰落率で見ると全滅となった。余りに継続して下落する株式市場を見て、正直な感覚では「そんなにまで市場は暢気に利上げの中止、或いは近々の利下げを期待していたのか?」と驚いてしまった。それなら能天気すぎるだろう。また逆に「あのパウエル議長のコメントをそこまでタカ派的なものと受け取ったのか」というものでもあった。誰もがFRB発表のスピーチ・スクリプトを読んだとは到底思えなかった。米国市場では9月1日のNYダウとS&P500は反転したので連敗記録は一旦止まったが、ナスダックはジャクソンホール会議の26日以降で6連敗となった。すなわち25日終値の12639.27ptsから11630.86ptsまで△1008.41pts(△7.98%)も下落している。その傍らで米国10年国債の金利は僅か0.16%しか上昇していない。

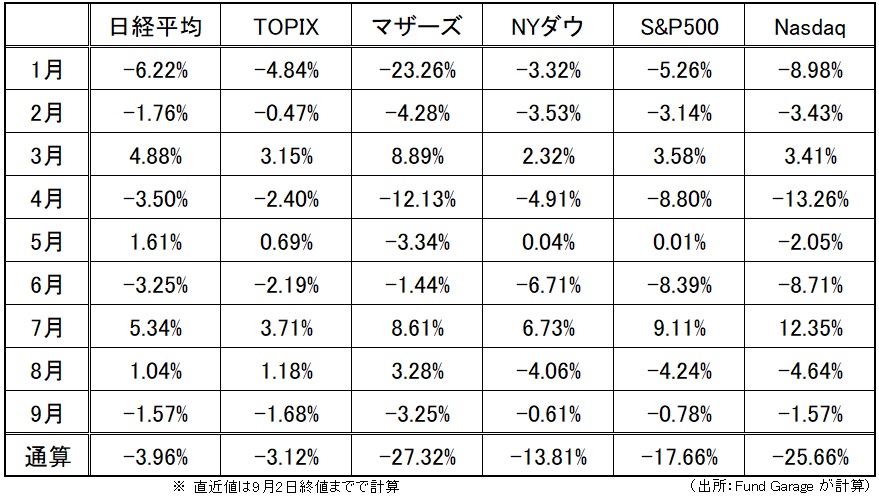

月末を超えたので、月間のパフォーマンスと、年初来のパフォーマンスも確認しておこう。8月の米国株市場は押し並べて△4%超の下落となった。一方で日本株市場はプラスの記録を残すことが出来た。昨年出遅れた分だけ優位に今年は進んでいると言えるだろう。

ただその米国株の中でハイテク関連が多いNASDAQ指数だけが8月26日から6連敗となり、通算下落率も△7.98%まで膨らんだ。良いところなく、下落し続けたということだ。ただ「(4.64%+1.57%)-7.98%」という計算式から、ジャクソンホール会議の26日までは8月は+1.77%だったことも分かる。つまり、ドラマの全体シナリオは取り敢えず「ジャクソンホール会議、あそこで変わった」ということであり、ナスダックにだけは別のドラマも起きているということだ。

金利上昇の恐怖に追い打ちを掛けた米国対中政策

<FG Free Report では割愛>

この冬、欧州経済は持続可能なのか

<FG Free Report では割愛>

驚くほど低下してきた原油価格

そんな欧州の現状からか、或いは再度一部地域でロックダウンを開始した中国景気の影響からか、原油価格の低下が著しい。つまり需要の低下を織り込んでいる。一部には、外貨獲得の為にロシアが安値で原油を輸出しており、中国やインドが大量購入者になっているからという話もある。いずれにしても、現状の原油価格は一時期のように120ドルを突破して天井知らずというようなイメージとは正反対の状況にある。

右肩上がりのビジネス・トレンド

遂にMacBook Airも手に入れた

私はWindows95の時代から自ら使うパソコンは自作してきた。面白いもので、新しいパソコンを組み立て、既存のパソコンのデータを移行し、或いは自宅中のネットワークを拡充して予備機として稼働させるなどすると、不思議なぐらい投資のヒントとなる何か新しい発見があるものだ。

ただ生まれてこの方、私は一度も「Mac」と呼ばれるアップル社製のパソコンは使ったことが無い。何故なら「Mac」で使われているOSはWindowsではなく、自作PCとして「Mac」を作ることは出来ないからだ。一時期の「Mac」はApple社が自社製CPUの製作を止めてインテルから供給を受ける形となっていたが、ハードウェアはWindowsパソコンと全く同じものでも、OSだけはApple社製だった。

一方で、私はハードウェアには前述したように自作で拘り続けてきたが、ならば動画などの画像編集や、デザイナーがするような作業をすることは無く、もっぱら使うのはMicrosoftのofficeソフトが中心だった。結果として従来からの先入観も手伝って「自分はWindows パソコンで良い」と決め込んできた。

だが2つの刺激が今回私に「MacBook Air」の購入を促した。

まずひとつ目は同じくWindows パソコンのユーザーだった長男が仕事でそれなりに大きく大量のデータ解析を行うのに「Mac」を使っていることを知ったからだ。曰く「Macの方がコスパが良くて、能力が高い」という。つまり処理が速いということ。彼の「Mac」のCPUはM1と呼ばれる今年の7月までは最新モデルのCPUだ。

そしてもうひとつは「MacがあるとiPhoneとかと自動でデータがリンクするから凄く使い易いんだよね」と言ったことだ。

そもそも彼らの世代、ご想像の通り、四六時中スマホ(iPhone13 Pro)を手元に置き、何かあるとあっという間に検索して調べて答えを見つけだす。耳にはいつでも白いAirPods proが刺さっていて、例の独り言を喋っているかのように音声通話をしたり音楽を聴いたり、ノイズキャンセリングで静寂の中に居たりする。更には自由自在にテレビモニターなど大画面にスマホの画像を飛ばして家族と共有したりする。

確かに私もiPhoneとApple Watchを使うようになって、外出時の利便性は格段に向上した。iPhoneをサイレントモードにしていても、SNSの着信はapple watchが振動することで手首に教えてくれるし、電子マネーのSUICAもスマホを取り出さなくても使えるから駅の改札通過も手首をかざすだけ。iPhoneがカバンの中でも、apple watchで電話に出ることさえも可能だ。まるで特撮ヒーローの様でもある。当然、iPhoneで撮影した写真は、iPadのより大きなスクリーンで楽しむことも出来し、Kindleなどの電子Bookは好きなようにどちらの端末でも直前に読んでいたところから開くことが出来る。

そんな利便性に、ノートパソコンが加わると何がどう変わるのか、私のような好奇心の塊が興味を持たないわけがない。息子に言わせればMicrosoftのofficeソフトを使うのにも何の不自由も無いという。以前、Mac用のofficeの出始めの時は随分とトラブっていたという「先入観」もあったが、どうやらそれも昔の話の様だ。考えてみれば、Fund GarageのWebページをデザインしてくれている人も、MacのPowerPointでファイルを作って送ってくる。

Apple社ワールドが基本的に揃った

これで漸く基本的に、ノートパソコン、スマホ、タブレット(ペンシル)、スマートウォッチ、ノイキャン・イヤホンとITガジェットの全てをアップルワールドで揃えることが出来た。これでアップルのエコシステムにどっぷり浸かると何が起きるかを自分自身できっちりと体験出来るだろう。そうすることで、技術探訪だけでは見えてこない(アップル社の技術力は高いが、歴史的に見れば、ハードウェアの技術は時に他社に譲ってでも、ソフトやアプリの面白さなどを優先してきたカルチャーがあると思っている)、アップル社の考える未来図が見えてくることを期待している。

今回手に入れたMacBook Airは最新のCPUであるM2を搭載している。これがまた、ハイテク技術オタクの私には非常に興味津々の代物だ。息子が「これで充分現状はいける」と言っていたCPUの「M1」の後継機だからだ。当然能力はより高い。製造はTSMCで5nmだ。以下のスライドがM2に関する紹介ページだ。

勿論そのままWindows系製品もデスクトップとノートパソコンと保持している。双方を使い回すことでいろいろと見えてくるものがあるだろうと期待してもいる。

これから使い込むことで、また新たな「右肩上がりのビジネス・トレンド」を見つけることが出来、皆さんにご紹介することも出来るのではないかと、相当にワクワクしている自分がここに居る。

まとめ

『投資の勉強』は身近なところから

今年の4月から高校の家庭科の授業に「投資教育」が取り入れられたが、実は私のような職業キャリアの者でも、基本的な勉強は身近なところで起きていることを参考にして取り入れたり、気づきを得たりしている。今回の「右肩上がりのビジネス・トレンド」の欄でお伝えしたかったのは、これも私の勉強方法のひとつだからだ。株式投資で儲けた資金は株の勉強のために再投資して使う。そうすると、また次のヒントが浮かんで、自信をもって次の投資をすることが出来る。

勿論、証券アナリストの検定試験やFP試験などで「知識」を磨くことは出来る。ただ市場が荒れたり、急落したりした時、日頃どうしていれば心の安静を保つことが出来、また自信を持って買い下がることなどが出来るかまでは学べない。大切なポイントは、その会社の製品やサービス自体に自信を持って満足していると言えるか、思えるかどうかということが大きいと思う。「凄いことをやっている会社」だと尊敬出来ていれば良いのだと思う。まずはそこが「投資の勉強」の第一歩になると思う。

もしかすると、今回MacBook Airを買ってみて、暫くあれやこれやと使い込んでみて「やっぱりWindows パソコンの方が良いな」と思うかも知れない。もし、そうなれば、アップル(AAPL)の株を買うこと、保有することの不安は増幅されるだろう。逆にやっぱり「凄いなぁ」と想い、アップルの製品群、エコシステムに惚れ込んでしまえば、そんな不安や動揺も起きないだろう。寧ろそこから更に拡がる次なる可能性に興味が湧き、調べることも増える筈だ。

「一次情報を得ましょう」というのは、決して難しいことでは無い。確かにあまりにも高価なものだと実際に試してみるのは難しいかも知れないが、ベンツやレクサスだって、ディーラーで試乗することは可能だ。要するに工夫することだ。またそうした行動をすることを楽しいと思えれば、投資の為のリサーチは一石二鳥の喜びとなるだろう。

夜中に預金崩して米国株を買う楽しみ

<FG Free Report では割愛>

My favorite Companies List(株主となって所有したい企業のリスト)

#有料会員向けのコンテンツです。

下記のリンクよりMFCLのページを開いてください。「アップデート」の日付が更新されている銘柄については、個別銘柄コメントにお伝えしたい重要なニュースを書き加えております。

MFCLのページを別仕立てとしたことで、週に一度ではなく、随時アップデートがあればページを更新しています。トップページで更新状況は確認出来ます。

———–<以上、抜粋終了>———–

(編集:Fund Garage編集部)

編集部後記

まずは無料版から

Fund Garageでは、不定期にはなりますが、無料で読める記事を投稿しております。 また、FG Free Reportについては毎週水曜日朝に投稿しております。 このFG Free Reportをはじめ、投資未経験者の方からベテランの方まで幅広くお楽しみいただけるコンテンツをご用意しております。以下のリンクにまとめてありますので、是非ご覧ください。  まずは無料版のコンテンツからお楽しみいただき、

まずは無料版のコンテンツからお楽しみいただき、

- 最新の情報

- FG Free Reportでは割愛している情報

- より詳しい技術や決算に関する解説

- My favorite Companies List(株主となって所有したい企業のリスト)

にもご興味の出た方は、是非下記のプレミアム会員にお申し込みください。

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。 これは投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。ある意味、投資のための「コーチング」、気づきをお伝えしているとも言えるでしょう。 勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。

お問い合わせ

今回の記事に関するご質問、知りたいこと、記事のご要望などがございましたら、お気軽にメール(info@fundgarage.com)や各種SNS(Twitter、Facebook、Instagram)からご連絡ください。お問い合わせフォームからもご連絡いただけます。