無料版の始めに

こちらは、Fund Garageプレミアム会員専用の「プレミアム・レポート」の再編集版記事です。

公開から半年以上経った記事になりますので、現在の情勢とは異なる部分がございます。当時の市場の空気と、普遍的な知見を皆様にお届けできれば幸いです。

最新の情報や個別企業の解説、<FG Free Report では割愛>となっている箇所に関心をお持ちになられた方は、是非プレミアム会員にお申し込みください。

前置きが長くなってしまいました。では「プレミアム・レポート 2022年8月15日号」の一部を無料抜粋という形でご覧頂きましょう。

前置きが長くなってしまいました。では「プレミアム・レポート 2022年8月15日号」の一部を無料抜粋という形でご覧頂きましょう。

記事のポイント

- ビジネス・トレンドとマクロの状況などを把握するには、商品名を聞いて「どのあたりのことについての話題か」ぐらいは察せる程度に基礎知識をつけておこう。

- Web3.0の将来性は別の議論として、GAFAMの成長は止まらない可能性の方が高いだろうと筆者は個人的には思う。

- 「技術革新」を起こし、それを取り込み、それを巧く拡げることが出来る企業が勝者となってきたのが紛れもない歴史の真実だ。

———–<以下、プレミアム・レポートより抜粋>———–

インフレ懸念後退だけと侮るなかれ

米CPIもPPIもひとつの象徴なだけ

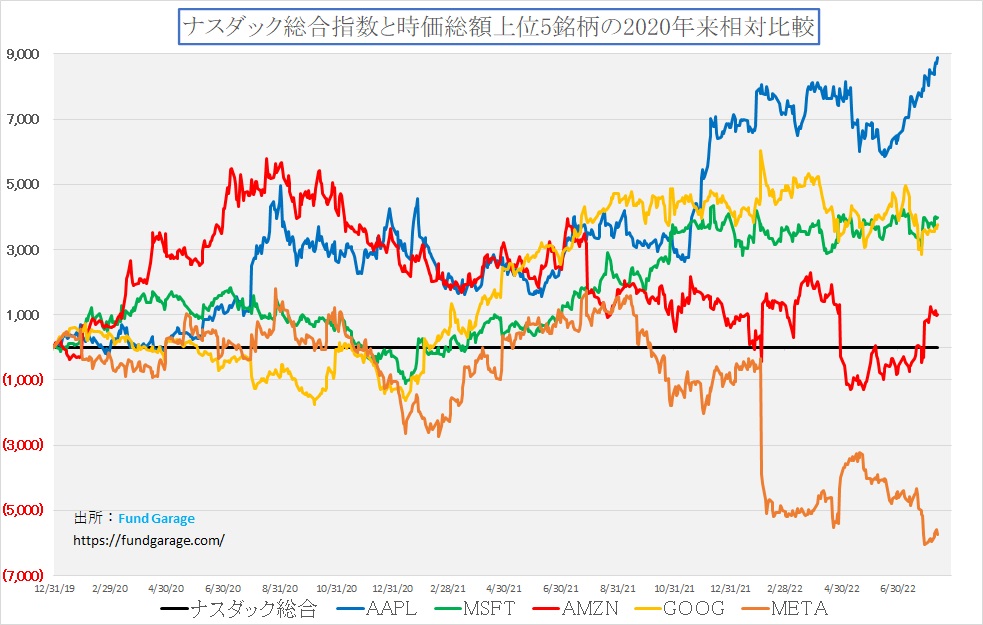

米国株式市場の戻りのテンポが著しく早い。それも注意深く観察すると、戻りをリードしているのはやはり「テクノロジー株」だ。勿論「それまでの下落率が大きかったからだ」という反論は山とあるだろう。だがそれこそ「短期バイアス」の典型だと言える。

記憶を振り返って欲しいが、2020年も、2021年も、市場全体の上げをリードしたは「テクノロジー株」だった。実際の騰落率で簡単に示すと、2020年初めから2021年末までのNYダウの騰落率は+25.28%、S&P500が+42.41%に留まるのに対して、NasdaqのそれはNYダウの3倍近い+64.83%と跳ね上がる。それらを加味して先週末までの騰落率を計算すると、NYダウが+18.19%、S&P500が+32.21%に対して、NasdaqはやはりNYダウの3倍近い+48.23%だ。

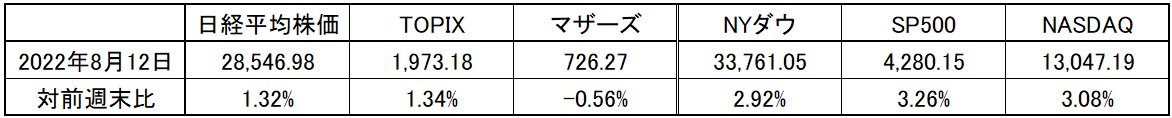

下記の先週の騰落率と、その下の年初来の騰落率の表を見ながらその数値を確認して欲しい。

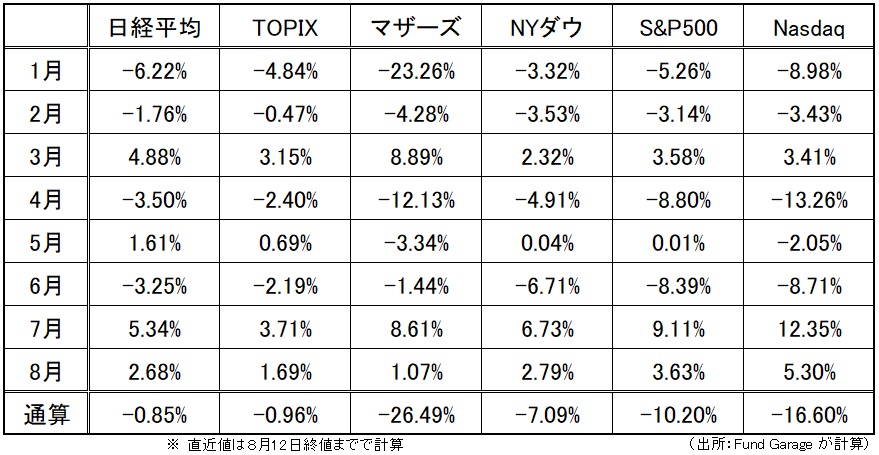

こちらが年初来の月次と通年の騰落率。

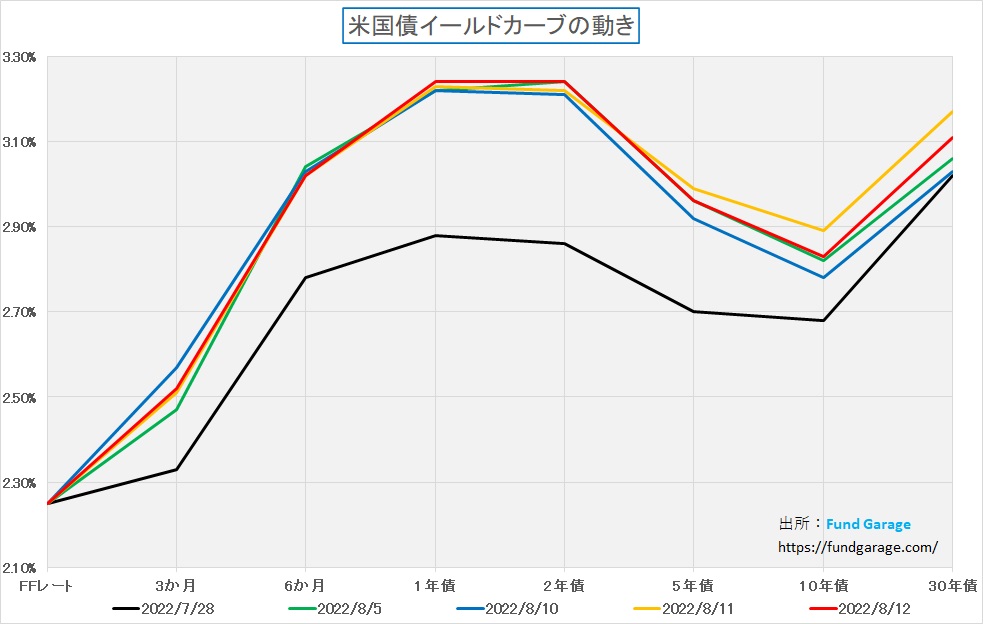

確かに先週の戻りに勢いをつけたのはCPI(消費者物価指数:Consumer Price Index)やPPI(生産者物価指数:Producer Price Index)が市場予想と違ってインフレ兆候の低下を示していたことだ。だが実は債券市場はそれらを受けても殆ど反応していない。寧ろ7月のFOMCの前の金利水準よりも高いところに張り付いたままだ。

下のイールドカーブのチャートはY軸を2.10%~3.30%の幅に調整してあるので、多少の動きがあったかにも見えるが、通常サイズでは動きは読み取れない。実際8月10日(青線)の10年債利回りは2.78%、8月11日(黄線)で2.89%なのでレンジは僅かに0.11%、週末12日(赤線)は2.83%とちょうどその真ん中だ。今後の利上げの可能性については何の示唆も無い。

為替市場は主体性なく周りに追従しているだけ

昔から為替変動が株式市場や債券市場の動きに先駆するかの解説がされる時があるが、少なくとも最近の局面では為替市場は何の示唆も無く、主体性なく株式市場の動向や債券市場が示す見通しに追従しているだけだ。逆に言えば、市場をマニピューレートするような投機資金は入っておらず、実需が追随しているだけ。

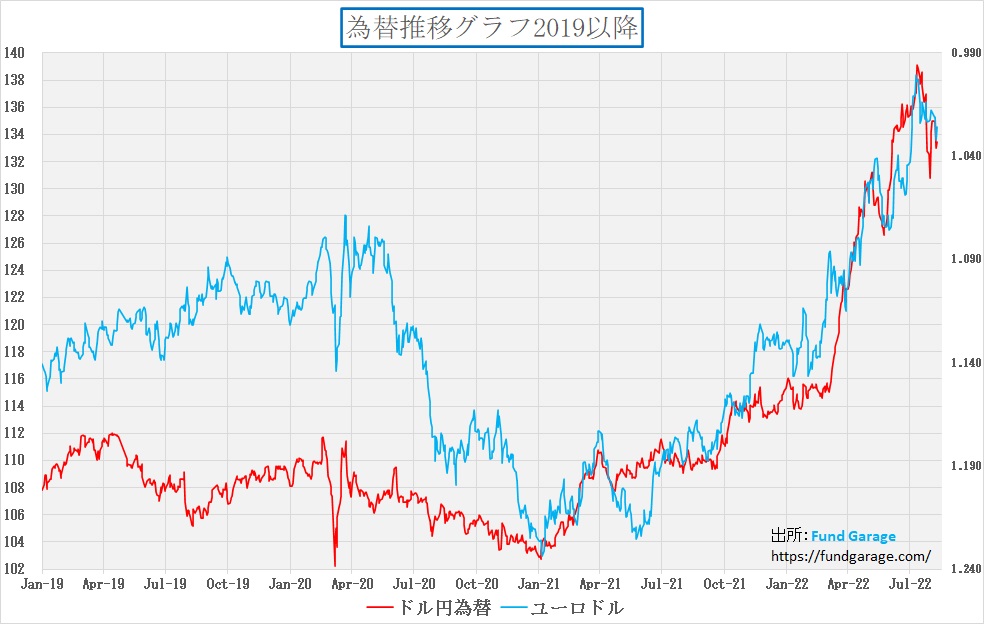

まず下記のチャートを見て頂こう。ドル円とユーロ・ドルのヒストリカルチャートだが、ドルが最高値を付けたのは7月14日の139.09円だ。ユーロ・ドルもほぼ変わらず12日と15日が1.003とほぼパリティ(同価)となっていることが見て取れる。

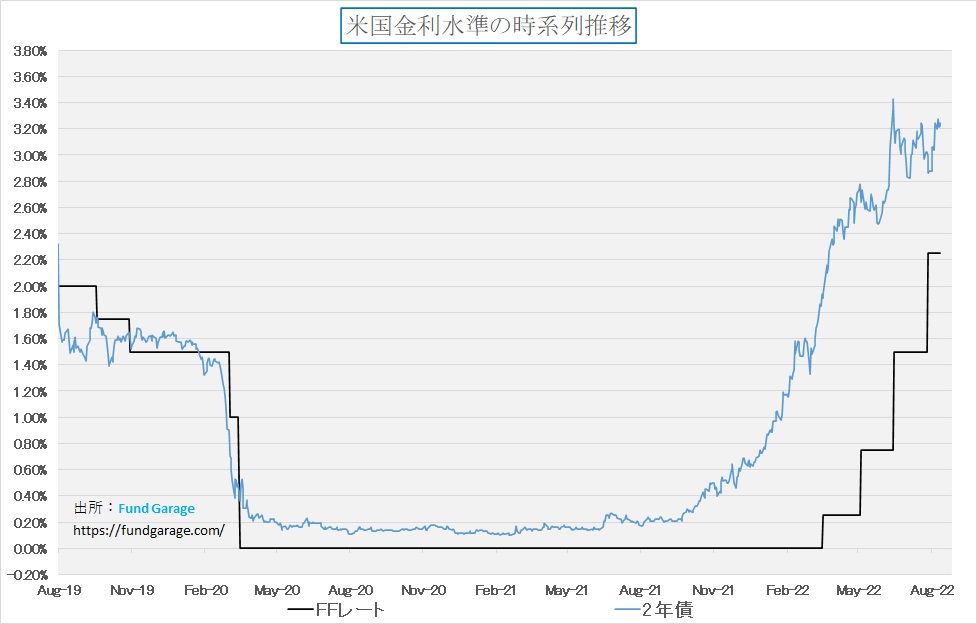

今回、為替変動の主要因を「金利差」に求めるものが多かったが、最も為替への感応度が高いと言われる2年債の金利推移のチャート次に見て貰おう。

ご覧いただける通り、7月中旬に2年債金利の大きな変化点はなく、金利が3.43%でピークを付けたのは6月14日のことだ。つまり金利差拡大でドル高に引っ張り上げる局面は本来その時点で終わっている。にも拘らず7月14日まで為替がドルの高値追いを続けたのは「金利差」以外の何かだ。つまり「実需」だろう。インフレ懸念、FRB利上げ、日銀は動かず日米金利差拡大は続くと囃し立てられていたことで、寧ろ実需がリアルタイムの金利差などを確認せずにドルを買ったとも見て取れる。

実はこうした検証をしておくことは今後の投資判断の際に役に立つ「知識」となる筈だ。特に「為替は金利差で動く」などと固定概念を持ってしまうリスクを排除出来るだろう。為替の動きぐらい、それらしい解釈や説明と一致したことが稀なものは無いというのが、私の偽らず本音だ。

更に主体性が無い日本株、ただ割安は維持

実はもっと主体性を無くして周りに釣られて動いているだけの市場が日本株式市場だ。前掲の表にある騰落率を見て貰っても、上にも下にも非常に中途半端な状況が続いている。結局は米国株市場が上がれば上昇し、下がれば下落することを繰り返している。

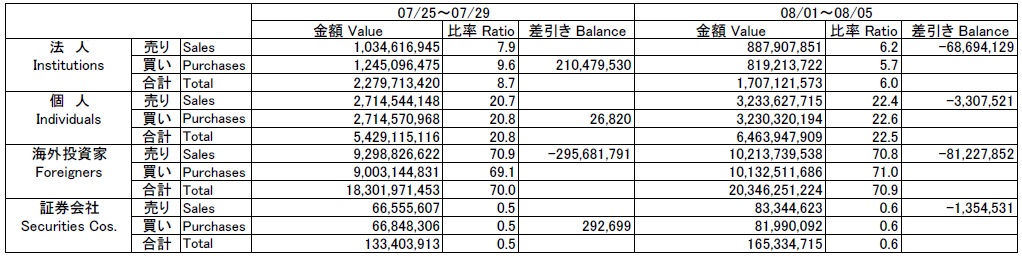

日本市場の投資主体別売買動向を見ると、既に久しく海外投資家がメジャープレイヤーであることは過去に何度もお伝えしてきたが、現状はその海外投資家も大きくは買い越しでも、売り越しでもなく、ほぼ売り買いが拮抗した状態が続いている。時価総額に見合った分だけがパッシブに売買されているというのが実情だろう。個別にみれば面白い銘柄が無いわけでは勿論ないのだが…

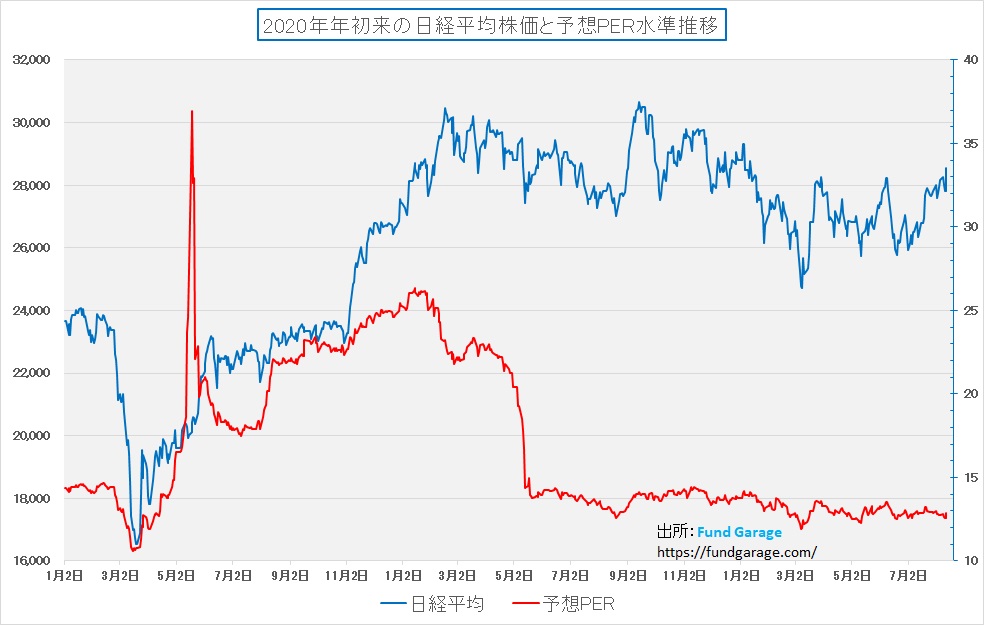

バリュエーションで見ると、日経平均株価の先週末に28500円を超えてきたが、予想PERベースなら寧ろまだ割安に見える。今期予想PERは12倍台のままだ。

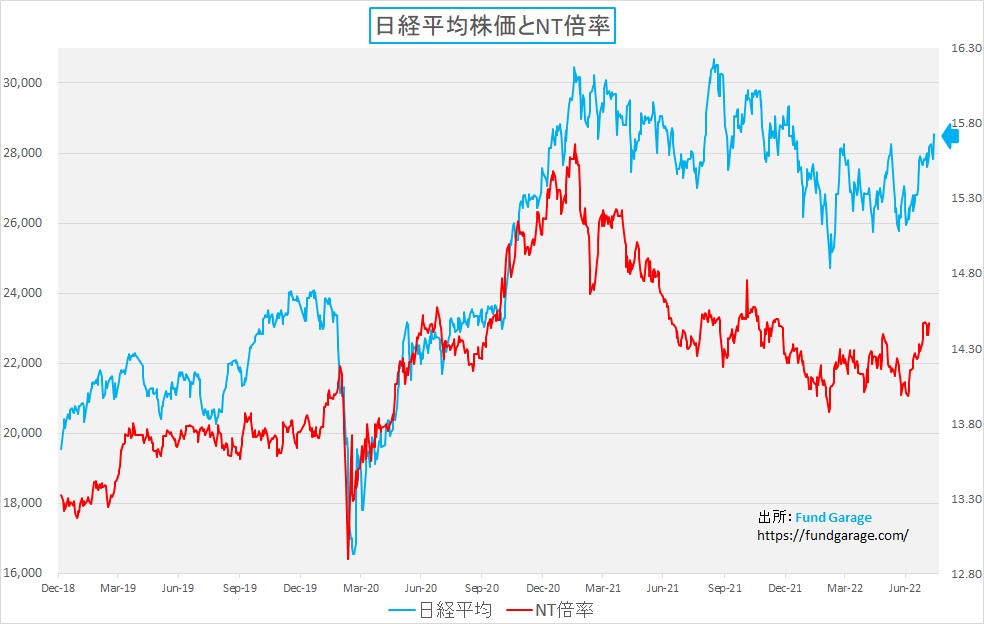

更に言えば、日経平均株価は市場全体を示すTOPIXとの比率で見ると、足許では寧ろ割高に買われているにもかかわらずと言える。現状のNT倍率は14.47倍。ハイテク株主導のマーケットになった時、値嵩株が多いこともありNT倍率が上昇、昨年2月に日経平均株価が30000円台を回復した時は15.66倍まで跳ね上がったが、そうした状況と比較して歪になり過ぎてもいないことがわかる。

原油価格、燃料価格の安定が吉

<FG Free Report では割愛>

右肩上がりのビジネス・トレンド

GeForce RTX 4070の仕様がアップデート

この見出しだけで何の話題か察しがつく方は少ないかも知れない。ただ今の市場動向や企業決算の状況、或いはビジネス・トレンドとマクロの状況などを把握するには、出来れば「どのあたりのことについての話題か」ぐらいは察して貰える程度に基礎知識として覚えておいては欲しいもの。

何かと言えば、今や半導体チップメーカーしては時価総額世界トップのエヌビディア(NVDA)の主力製品であるGPUのブランドネームとモデル番号だ。「GeForce」というのがブランド名、「RTX4070」というのがモデル番号。クルマで言うなら「ベンツ」に相当する部分が「GeForce」、「E240」とか、「S500」とかいった部分に相当するのが「RTX4070」。ただRTX以下の数字は形式番号なので、3000番台が現行で、次期モデルが4000番台になる。

<FG Free Report では割愛>

アマゾンはやっぱり頑張っていた

この2四半期のアマゾンドットコム(AMZN)の決算発表で常に足を引っ張っていたいたひとつがリヴィアンという新興自動車メーカーへの投資だ。

<FG Free Report では割愛>

まとめ

技術革新こそ勝利の方程式

前述のエヌビディアやアマゾンドットコムの話を見て貰えば明らかな通り、優秀な人材が集まり、そして莫大な資本力があるGAFAMのような企業が、メディアや評論家の評論通りに大人しくその座を誰かに明け渡していくわけがないと私はかねがね思っている。

例えば「Web3.0(ブロックチェーン技術を活用した分散型ウェブ)によってGAFAMの時代は終わりを告げる」といったような話も聞くが、Web3.0の将来性は別の議論として、GAFAMの成長は止まらない可能性の方が高いだろうと思っている。

そのひとつの証左と言えば、MicrosoftはIT革命の中で、ネットスケープも、AOLも叩き潰して今尚輝いている。アマゾンドットコムも、今までに無数のネットショップが戦いを挑んできたが、常にどんどん先に行ってしまっているのは確かだ。そもそも同社の今と先々の絵を正確に把握している人がどれほどいるのかも定かではない。実はその答えは「技術革新」にある。「技術革新」を起こし、それを取り込み、それを巧く拡げることが出来る企業が勝者となってきたのが紛れもない歴史の真実だからだ。

誤解の無きように付け加えれば、単に「すげー技術革新」があれば良いのではない。重要なのはそれが人間の求める利便性や欲望を満たすことが出来るものなのかどうかだ。またそれが段々と「ホップ、ステップ、ジャンプ」の段取りを踏まずに、いきなり「ホップ、ジャンプ」にならないかということ。例えばクラウドの初期、重たい演算は雲の中で行って結果だけを端末側で使うというのは、かつてSun Microsystemsのスコットマクネリー氏が提唱したNC(Network Computer)の発想に近い。ただネットワークが脆弱だった時代にその発想は浸透しなかった。

ブロックチェーン技術が何をもたらすのか、正直なところ、前述の次元でまだ私には腹落ちしていない。また分散型Webという考え方も、コンピューティングの世界が中央集権化と分散化の繰り返しであることに照らしても、いずれは時代のメインストリームとなる可能性を否定しないが、今現在において、クラウドとエッジAIという分散化の方がメインテーマであり、Web技術の世界でそれが必要なのかは正直判然としない。

実はずっと気になるメタ・プラットフォーム(META)

だがどうしてもいつも気になるのがメタ・プラットフォーム(META)だ。旧社名Facebookを捨ててまでもメタバースに賭けたザッカーバーグCEOが本当は何を考えているのか、どうしても気になってしまう。

少なくともメタバースと言い、当初Libraと呼んだ仮想通貨構想、のちにDiemと呼んで結局は断念したが、メタバースと仮想通貨(暗号資産)の親和性は極めて高いだろう。当然利用するのはブロックチェーン技術。それなりに技術者も集めた筈だ。それがすんなりと「はい、もう諦めます。政府の指示に従います」と引き下がるとはどうしても思えない。ただ正直に言って、今はまだ全然わからない。余計な知ったかぶりをするつもりなど毛頭ない。

ただ株価が一桁になったことは勿論一度も無い。時価総額規模で言えば、今でも4100億ドル以上だ。何を企んでいるのかを見つけるには、まずは自ら勉強しないとならない。最近はハードウェアだけならず、こうしたことも勉強している。

My favorite Companies List(株主となって所有したい企業のリスト)

#有料会員向けのコンテンツです。

下記のリンクよりMFCLのページを開いてください。「アップデート」の日付が更新されている銘柄については、個別銘柄コメントにお伝えしたい重要なニュースを書き加えております。

MFCLのページを別仕立てとしたことで、週に一度ではなく、随時アップデートがあればページを更新しています。トップページで更新状況は確認出来ます。

———–<以上、抜粋終了>———–

(編集:Fund Garage編集部)

編集部後記

まずは無料版から

Fund Garageでは、不定期にはなりますが、無料で読める記事を投稿しております。 また、FG Free Reportについては毎週水曜日朝に投稿しております。 このFG Free Reportをはじめ、投資未経験者の方からベテランの方まで幅広くお楽しみいただけるコンテンツをご用意しております。以下のリンクにまとめてありますので、是非ご覧ください。  まずは無料版のコンテンツからお楽しみいただき、

まずは無料版のコンテンツからお楽しみいただき、

- 最新の情報

- FG Free Reportでは割愛している情報

- より詳しい技術や決算に関する解説

- My favorite Companies List(株主となって所有したい企業のリスト)

にもご興味の出た方は、是非下記のプレミアム会員にお申し込みください。

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。 これは投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。ある意味、投資のための「コーチング」、気づきをお伝えしているとも言えるでしょう。 勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。

お問い合わせ

今回の記事に関するご質問、知りたいこと、記事のご要望などがございましたら、お気軽にメール(info@fundgarage.com)や各種SNS(Twitter、Facebook、Instagram)からご連絡ください。お問い合わせフォームからもご連絡いただけます。