無料版の始めに

こちらは、Fund Garageプレミアム会員専用の「プレミアム・レポート」の再編集版記事です。公開から半年以上経った記事になりますが、当時の市場の空気と、普遍的な知見を皆様にお届けできれば幸いです。

より最新の情報や個別企業の解説に関心をお持ちになられた方は、是非プレミアム会員にお申し込みください。

前置きが長くなってしまいました。では「プレミアム・レポート 2022年3月14日号」の一部を無料抜粋という形でご覧頂きましょう。

記事のポイント

- 開戦前夜の水準までの金利の戻しは、安堵感を含む「War Risk」は織り込み済みという話からだったと推察出来る。

- だが、その水準以上への上昇は、世界の物価水準の上昇を囃しての上昇と受け取ることが出来る。

- 右肩上がりのビジネストレンドには、サイバー攻撃に対するセキュリティが挙げられる。

- ウクライナが標的にされるだけでなく、その波及効果として、他の西側諸国の政府や企業などのサーバーもこの影響を受けることが挙げられるからだ。

- 終戦が見えてくれば、恐らくもう一度ファンダメンタルズに基づく価格形成がし直されるだろう。

- だとしたら、今は嵐が過ぎるのをじっと待ち、ファンダメンタルズの分析を続けるしかない。

———–<以下、プレミアム・レポートより抜粋>———–

歴史に照らしても明日は分からない

戦況に振り回され傷む投資家のメンタル

良くも悪くも過去30年余りの間に起きた戦争は、軍事力的に大人と子供の戦争という感じが強かった。今回の戦争のように「ロシア 対 西側諸国」という大国同士の規模ではなく、開戦までが緊張のピークで、一旦戦争の火蓋が開けば、勝敗の行方は明確とも言えた。或いは砂漠にある施設の破壊などに重きが置かれていたこともあり、今回の戦争のように、美しい街が破壊され、罪なき一般の人々が危機に晒されている感じはあまり伝わってこなかった。

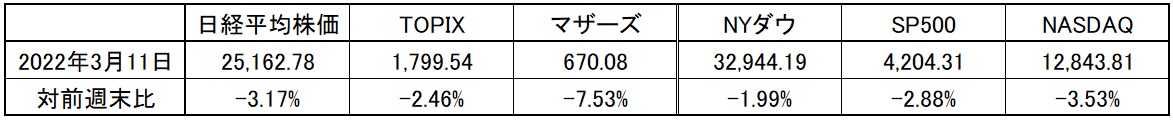

だからだろう、市場も「もう、止めよう。終わりそうだよね?」とでも言っているかのようにリバウンドする。でもそのリバウンドの端から「あ、まだ駄目かぁ」とあらためて売り直されている。そんなマーケットがもう2週間も続いている。これほどまで連日日経平均やNYダウ、或いはナスダック市場などが連日2%から3%の変化率でアップダウンを繰り返したことは少ない。

恐らく、私に限らず、真剣に市場を追い掛けている人、取り分け大きなポジションを抱えているファンドマネージャーならば、相当に神経が疲弊してきただろうと思う。根競べの持久戦に良いことは無い。

米国債券市場で債券が売られる理由

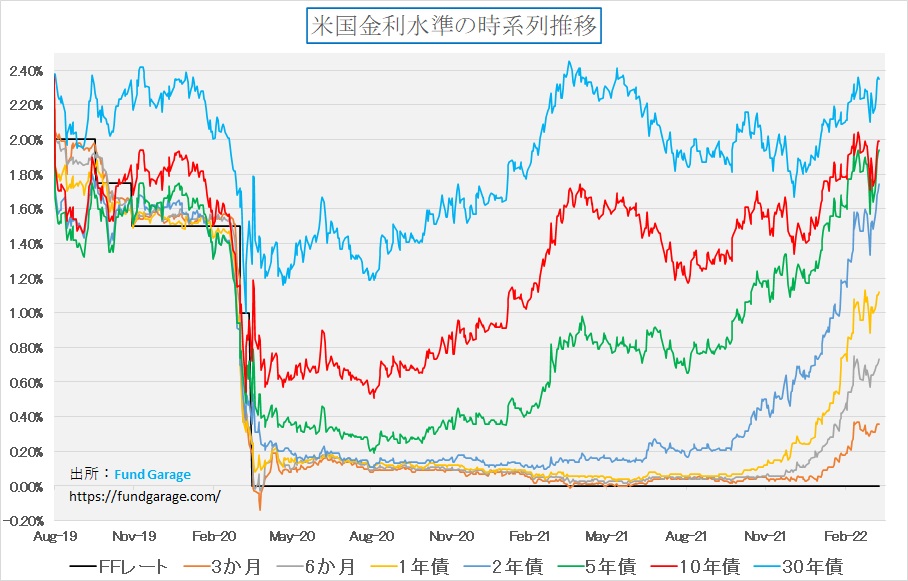

先週の米国債券市場では債券が連日売られ、金利は上昇した。日本時間9日早朝、米国市場が8日の取引を終えて下のようなイールドカーブのチャートが描けた時は、これで一旦はリバウンドすると考えた。何故だかお分かりになるだろうか。8日の米国市場の株価は3指数共に揃って値下がりしているにもかかわらずだ。

このチャートにはまず黒い線でロシアがウクライナに侵攻する前夜の2月23日のイールドカーブと、原子力発電所がロシアに占拠されて「核戦争?」などという話が持ち上がり、安全資産である米国債が一気に買い進まれた3月1日のイールドカーブを赤線で描いている。

そしてその間に、4日(金曜日)、7日(月曜日)そして8日(火曜日)を加えて描いている。ご覧頂けるように、一旦は安全資産としての米国債に逃避した資金が「まあ、戦争はなんとか大丈夫そうだ」と判断したのか、(FRBのそれまでの動きをサポートするような)マクロ材料通りに金利水準を戻して行ったことが良く分かる。だが8日までの株式市場はそんな冷静な米国債市場とは乖離して「株を売った」。

だから翌日は株価も戻るだろうと読んでいたし、実際翌日の米国市場ではNYダウが+2.00%、ナスダックも+3.59%、これを受けた3月10日の日経平均もザラ場では前日比1000円以上高い場面を演じながら+3.94%の上昇となった。これである程度、市場は想定されるダメージを織り込んだのかとも思われたのだが…。

下のチャートはその後の3月11日の週末までのイールドカーブを上記チャートに足し加えたものだ。ご覧頂けるように11日のイールドカーブを描いた紺色のラインが一番上にある。2月23日の黒いイールドカーブはその中に紛れてしまい、更に金利はロシアがウクライナに侵攻する前夜の2月23日よりも高いところまで上昇している。これは「より元の状況に戻った」などという喜ばしい状況は意味はしていない。

開戦前夜の水準までの戻しは、安堵感を含む「War Risk」は織り込み済みという話からだったと推察出来る。だが、その水準以上への上昇は、相次ぐ西側の経済制裁、そしてそれに伴うロシア側の報復、或いは資源価格や小麦価格などの上昇による世界の物価水準の上昇を囃しての上昇と受け取ることが出来るからだ。それはFRBの利上げ観測に追随するものという流れとは違う。寧ろ商品・コモディティ価格の上昇を通じての世界景気の後退シグナルとも受けて取ることが出来る。インフレと景気後退が同時に起きる「スタッグフレーション」の前触れなどと説明する人も居る。

時系列に各期間の金利の推移を見て貰っても、下手をすれば急激なインフレに対する利上げの催促相場に移行する気配さえ感じなくもない。2年債と5年債金利が目立って上昇しているのは気持ちが悪い。

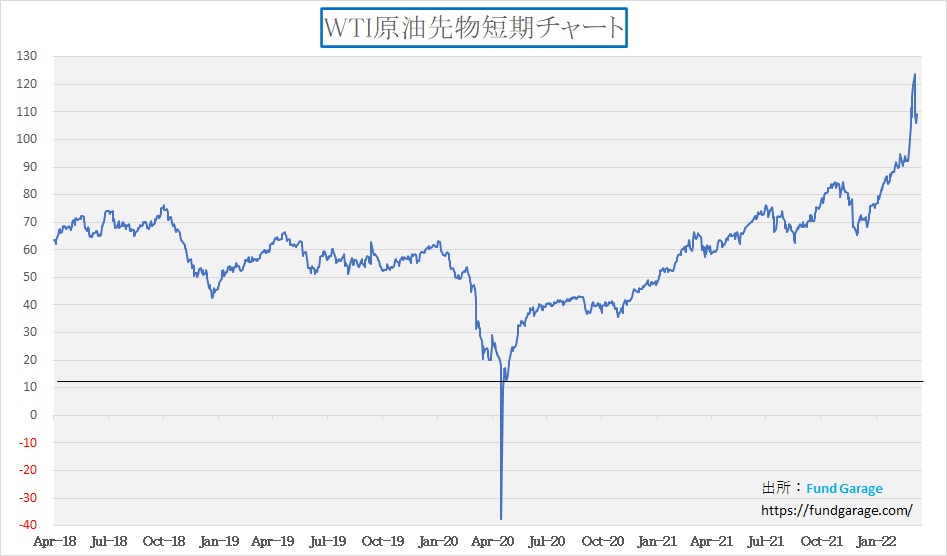

原油価格の低下は朗報と言える。

原油価格はOPECプラスの増産計画発表で目立って低下した。3月8日はWTI原油先物で1バレル当たり123.7ドル(ザラ場では130ドルを超えた)をも点けたが、その日をピークに下落した。少なくとも、ロシア産原油が無くなることで青天井で原油価格が高騰するというような絵は流石に現時点では無くなった。リーマン・ショック前に140ドル台をつけ、ゴールドマン・サックスが年内に200ドル突破の可能性も示唆した時のような状態とは全く異なることがこれで証明された。

やはり背景にあるのはエネルギ関連の需給環境の変化(シェール・オイルなどの供給、環境対策での化石燃料の利用後退など)であり、西側諸国と歩調は合わせるべきだという産油国側の思惑だろう。当初言われたような「今のうちに稼げるだけ稼ぐ」というような発想は無さそうだ(サウジアラビアは分からないが…)。寧ろ、ロシア産原油(含む天然ガス)に今後は頼らないようにするというEU諸国の決定は、その分は主として中近東エリアなどで賄うということの意思表示でもある。

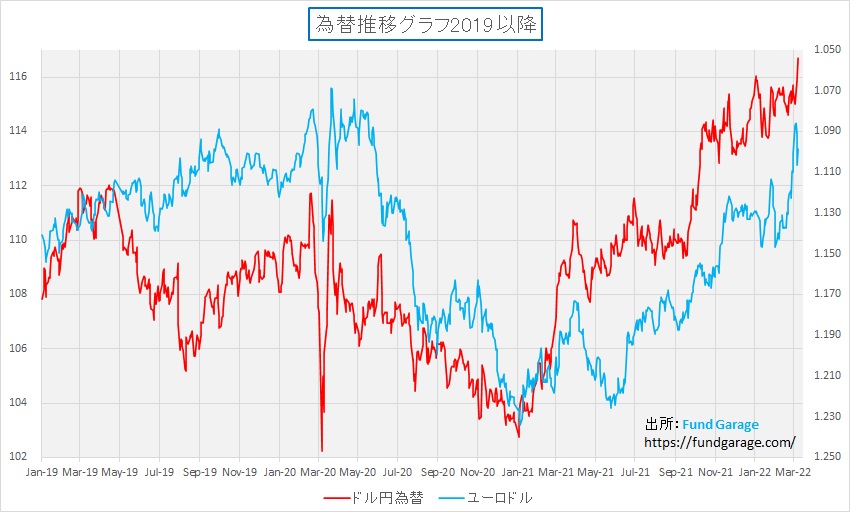

不気味な円安が進んでいるのは要注意

不思議で仕方なかったのだが、久しく地政学的リスクが具現化した時は円は安全通貨として買われることが多かった。今回も市場がリスクオフになると円は買われていた。だが足元ではその流れは変わりつつあるかに見える。週末のドル円の終値は117.29円。116円台をあっという間に突き抜けて117円台に突入した。この水準はBloombergなどの無料チャートで見ると過去5年間はつけたことが無い水準だ。実際には2016年2月まで遡らないとこの水準はつけていない。

更に気になるのは、対ドルでユーロが売られているのは理解し易いものの、急激に円も売られていることを示す下のチャートだ。反対に短期的には寧ろユーロは買い戻されているぐらいだ。こんな短い期間のチャートを見ても何もわからないとも言えるが、為替屋さん達が好んでつかう「年度末のレパトリ(資金の本国送金)」の動きがあるとすれば、年度末の需給は「ドル売り・円買い」で円高に傾く筈。チャートが示しているのはその逆だ。

正直、元々「レパトリ」なる動きで為替市場が大きく動いたということは過去に余り記憶になく(数回はあったと思う)、例の為替屋さん達の勝手なポジショントークという感じが否めないのだが、この円安の動きは「レパトリ」の動きの有無にかかわらず、気になるところ。円安の需給とは「日本円を売る」ことだからだ。単純に米国金利が上昇しているからという解釈は長閑過ぎる気もしている。

インプライド・ボラティリティを確認する

<FG Free Report では割愛>

ウクライナ戦争がどの程度世界経済に水を差すか

重要な判断ポイントは、ウクライナでの戦争が今後の世界経済にどの程度のマイナスの影響を与えるかということだ。流れとしては、ロシアに進出していた日本を含む欧米諸国の企業は撤退をすることになり、ロシアから輸入していたものは滞り、そこを販路としていたものも途絶えることになる。

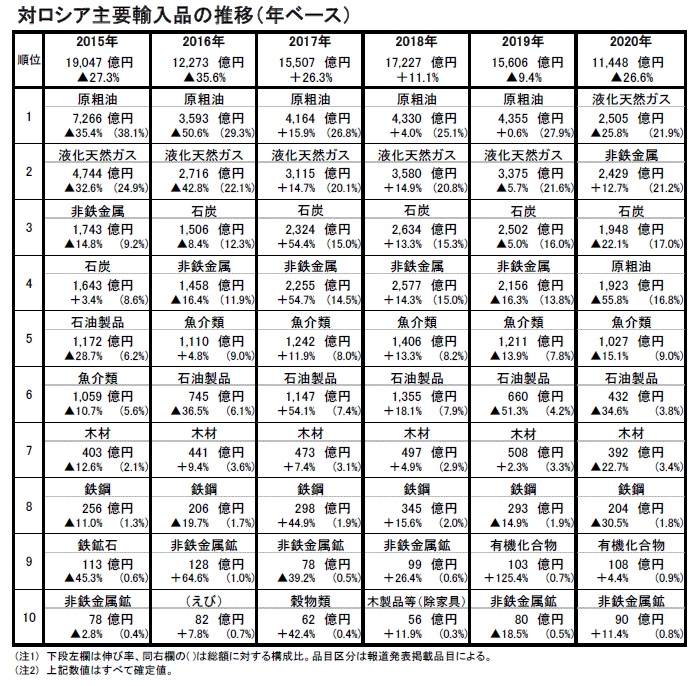

下記は日本の税関が発表している統計だが、少なくともこの表で見る限り、日本はロシアから輸入しているものは既に大した物量とはなっていないことがわかる。

同じベースで対ロシアの輸出を見ていると下記の通りだ。正直な話、輸入量の更に半分程度であり、はっきり言えば、殆どインパクトは無いだろう。また自動車の輸出には新車や部品が含まれるが、対ロシア向け自動車関連の輸出は、中古車の輸出が非常に多いこともあまりにも有名だ。対日関係が悪化して貿易が絞られた場合、経済に与える影響は日本側のダメージよりも、遥かにロシアの方が大きい。ただ、追い詰められた狂人は何をしでかすかはわからない。

あるメディアが「これで北方領土返還への道筋は遠くなった」と報じていたが、この感覚こそが日本が世界の中で極東の小さな島国であり、周りの状況が見えていない「平和ボケ」をした国であることの何よりの証拠だと思った。「北方領土問題」を蔑ろにして良いと言っているわけでは決してない。ただ今はそのことを話題にするタイミングではないだろうということだ。誤解無きようお願いしたい。

右肩上がりのビジネス・トレンド

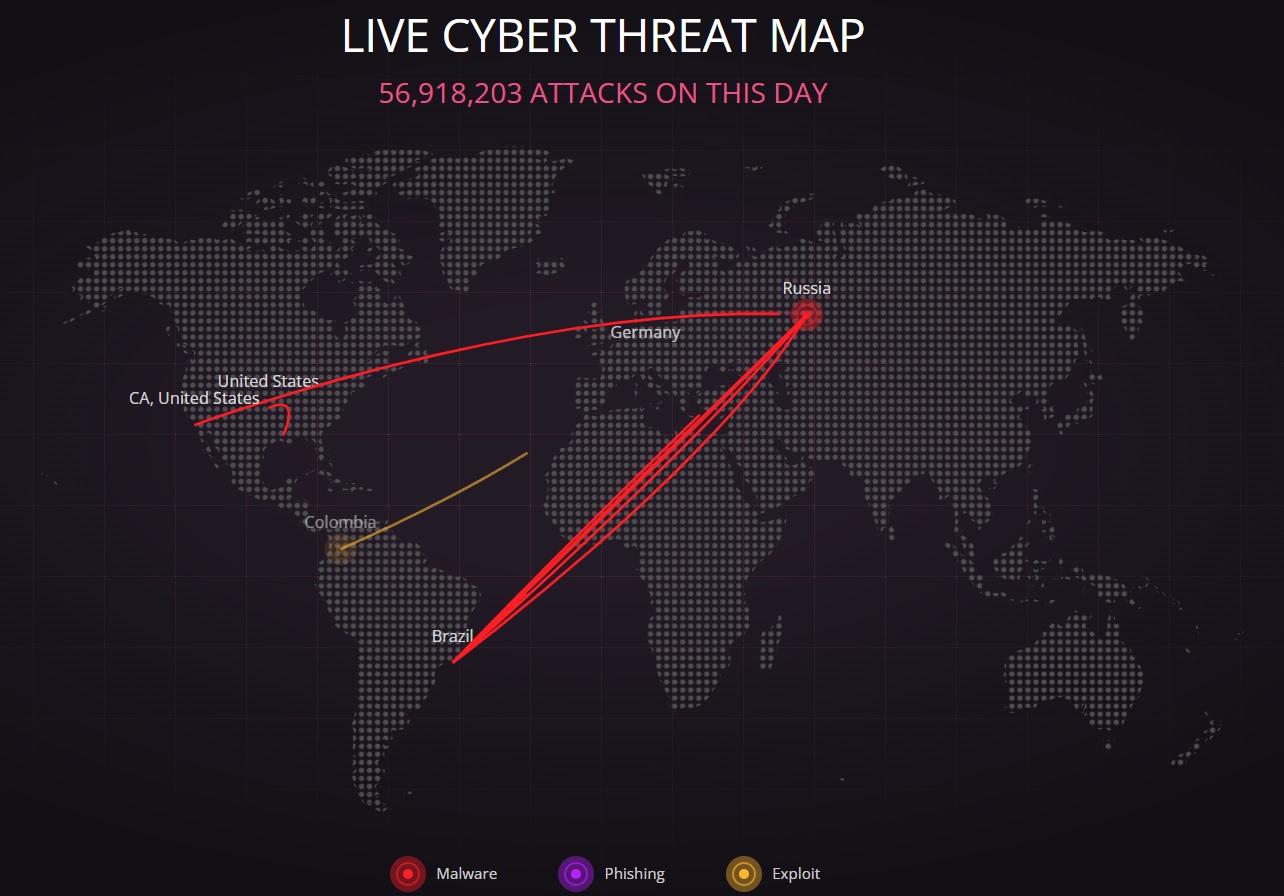

目に見えないリスク、サイバー攻撃

ロシアもウクライナも実は有名なハッカー天国だ。取り分けロシアのそれは昔から有名。ロシアの手法はマルウェアという方法を使うのが得意なようで、現在の主流は「ワイパー型」マルウェアと呼ばれる。「ワイパー」とは拭き消すことで、実はこれに浸食されると、データベースの中身が全て消し去られてしまう。

問題は、ウクライナが標的にされるだけでなく、その波及効果(もしかすると意図的に広められているかもしれないが)として、他の西側諸国の政府や企業などのサーバーもこの影響を受けることが挙げられる。先日、トヨタ自動車の操業が1日とは言え停止せざるを得なかったのも、セキュリティ対策が脆弱なところが突き破られたからだ。

クラウドとオンプレミス、どちらが安全か

企業などは従来から独自のサーバーを保有し、ネットワークを構築してきた。システム障害を頻繁に起こして問題となっているみずほ銀行などのシステムは、正に自社でデータセンターを構えて、自社のサーバーを運営している「オンプレミス」と呼ばれる形式の典型だ。先日は府中のデータセンターのサーバーがダウンし、それを千葉県市川市のデータセンターにリロードするまでに時間が掛かったことで被害が大きくなったと言われている。

一方で、最近では多くの企業が自社でデータセンタを保有し、サーバーを管理運用することを止め、クラウド・サービスに移行するケースが増えているのもご承知の通り。なぜ、自社に拘る「オンプレミス」型が金融機関に多いかといえば、クラウド・サービスは「サーバーをみんなで共有する」というイメージがきっと強いからだろう。何よりも大切な金銭に関わる個人情報を持っている金融機関の考え方からすれば「サーバーをみんなで共有する」などということは、イメージとしてなかなか許容出来ない(勿論、許認可業種であるが故、当局へのセキュリティ上の安全性について説明する義務もある)のであろうということは充分に理解可能ではある。

だが、そのシステムがひとたびインターネットに繋がった途端、その「自分だけのサーバー」というセキュリティ感覚は、本来理論的には雲散霧消する。物理的な接点が出来たら、その壁は完璧とは言えなくなるからだ。だから銀行などでは情報系は外部ネットワークと繋げても、勘定系は絶対にクラウド・サービスは利用せず、「オンプレミス型」に拘り続けるという考え方がある。勘定系のシステムとそのネットワークは一切外部とは接続しない、クローズドのものとし、各拠点間との接続は専用回線とするといった話をよく耳にした。

ただ本当にそれが可能なのかは正直なところ判然としない。つまり物理的に一切の外部ネットワークの接続がなければ、侵入する余地は無いが、何らかの理由で外部ネットワークに繋いでいる箇所があるとすれば、そこは侵入可能な場所となり、完全にクローズドというわけにはいかない。私はハッカーではないので絶対とは言えないが、完全に外部接続と遮断したネットワークなど、現代社会において作れないのではないかと思う。また専用回線も、エンド・ツー・エンドで一切の外部接続が無ければ問題ないが、どこかにVPN接続などが入れば、そこが実は穴になる。完全にハッカーからシステムを守るためには、全ての接続を外部とは物理的に遮断し、一切の記録メディアなどの接続さえも許してはいけない。

逆に、クラウド・サービスの方は端から外部接続をしていることが大前提である以上、当然にして、サイバーセキュリティ対策に掛けるリソースが個々の企業が行うオンプレミスのものとは次元が違う。当然のこととして、複数の物理的なバックアップ体制を取っていることも特徴だ。

ゼロトラストの世界でクラウド・サービスは更に加速する

<FG Free Report では割愛>

まとめ

昔、第一次湾岸戦争が始まった時、飛び交うパトリオットミサイルの映像を観ながら、「これでDRAMの在庫が捌けて、価格が安定するなぁ」とDRAMメーカーのエンジニア達(複数社のエンジニアと一緒に飲んでいる時だった)が嬉しそうにしていた時に、世の中の裏を見たような気がしたことがある。

今回のウクライナの悲惨な映像を日々見ていると、そんなことも思い出してしまう。日本刀や竹槍で兵士は戦っているのではなく、億単位の値段がつく戦車や戦闘機などを破壊し合っている。

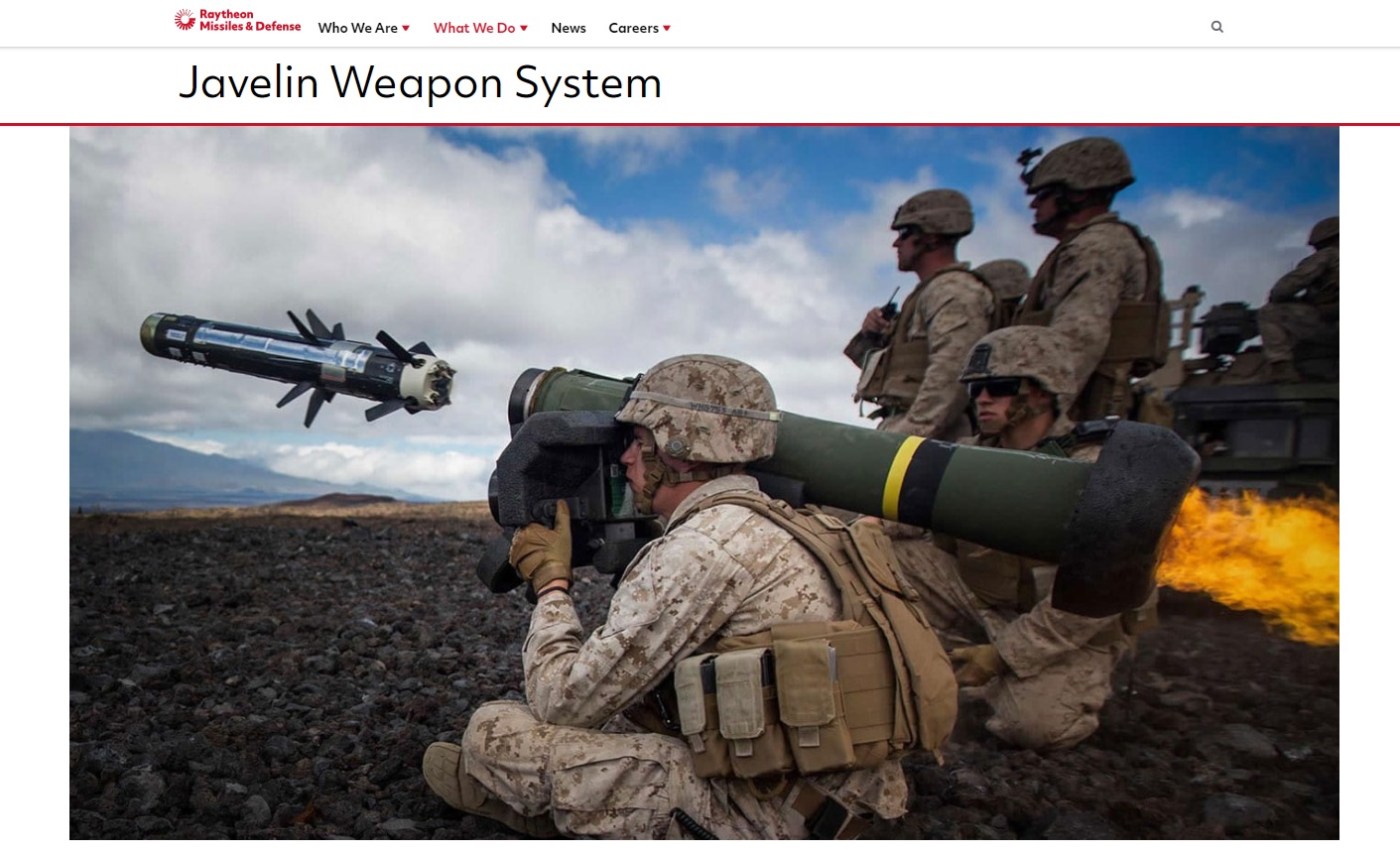

下の写真は現在最前線で奮闘しているウクライナの兵士たちが発射している「ジャベリン対戦車ミサイル」と呼ばれる兵器だ。戦車を破壊出来るようなミサイルでありながら、実は歩兵が抱えてヒョイと撃て、命中を確認することなく走って逃げることが出来る。何故なら、一度「ロックオン」して発射してしまえば、命中率は9割を超えるからだ。昔の映画でみたことあるような、火薬を詰めて、鉛の球を砲身に詰めてというとは随分と状況が違う。

このミサイルには当然発射されたら目標まで自ら飛ぶ能力が与えられている。その為には各種センサーが必要であり、GPSが必要であり、それらのデータをリアルタイムで掲載しながら目標に向かって飛行していく演算装置がいる。

実はこの兵士が抱えた筒から発射されたロケット部分がそのミサイルなのだが、この部分だけで約2千万円だそうだ。ベンツのSクラスの最高級グレード(S 580 4MATIC long(ISG搭載モデル))の新車価格が「1953万円」(3/13日調べ)なので、一回の発射で最高級のベンツがすっ飛んで行っているのに等しい。

ならばその中身は単に火薬が入っているだけではないのは自明の理だ。こんなものが何発も撃ちまくられていることを考えると、不謹慎と思われるかもしれないが、その消費は大きい。当然、戦車や装甲車の価値はそれどころでは無い。

実際これらの兵器を作っているレイセオン・テクノロジー(RTX)の株価は右肩上がりだ。どんな部品が使われているかは、すべて軍事秘密なので開示はされない。ただ機能から大方の想像をすることは出来たりもする。

第三次世界大戦になって、核戦争から地球が破滅するという段階にならない限り、この戦争もいつかは終わる。その直前ぐらいから、恐らくもう一度ファンダメンタルズに基づく価格形成がし直されるだろう。だとしたら、今もすべきことはやはりファンダメンタルズの分析だ。保有している銘柄の株価が下がるのをジッと見ているのは辛い。

だがもしファンダメンタルズをきちんと確認した投資を続けているのならば、ここは嵐が過ぎ行くのをじっと待つべきだ。

そしてある程度見極められる段階に来たら、買い増しでも、ナンピン買いでも、いつでも突撃出来るように準備だけは整えて置こう。「値惚れ」で動くのだけは一番危険だ。

My favorite Companies List(株主となって所有したい企業のリスト)

下記のリンクよりMFCLのページを開いてください。「アップデート」の日付が更新されている銘柄については、個別銘柄コメントにお伝えしたい重要なニュースを書き加えております。

MFCLのページを別仕立てとしたことで、週に一度ではなく、随時アップデートがあればページを更新しています。トップページで更新状況は確認出来ます。

———–<以上、抜粋終了>———–

(編集:Fund Garage編集部)

編集部後記

まずは無料版から

Fund Garageでは、不定期にはなりますが、無料で読める記事を投稿しております。

また、FG Free Reportについては毎週水曜日朝に投稿しております。

このFG Free Reportをはじめ、投資未経験者の方からベテランの方まで幅広くお楽しみいただけるコンテンツをご用意しております。以下のリンクにまとめてありますので、是非ご覧ください。

まずは無料版のコンテンツからお楽しみいただき、

- 最新の情報

- FG Free Reportでは割愛している情報

- より詳しい技術や決算に関する解説

- My favorite Companies List(株主となって所有したい企業のリスト)

にもご興味の出た方は、是非下記のプレミアム会員にお申し込みください。

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。

これは投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。ある意味、投資のための「コーチング」、気づきをお伝えしているとも言えるでしょう。

勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。

お問い合わせ

今回の記事に関するご質問、知りたいこと、記事のご要望などがございましたら、お気軽にメール(info@fundgarage.com)や各種SNS(Twitter、Facebook、Instagram)からご連絡ください。お問い合わせフォームからもご連絡いただけます。