無料版の始めに

こちらは、Fund Garageプレミアム会員専用の「プレミアム・レポート」の再編集版記事です。公開から半年以上経った記事になりますが、当時の市場の空気と、普遍的な知見を皆様にお届けできれば幸いです。

より最新の情報や個別企業の解説に関心をお持ちになられた方は、是非プレミアム会員にお申し込みください。

前置きが長くなってしまいました。では「プレミアム・レポート 2022年2月21日号」の一部を無料抜粋という形でご覧頂きましょう。

記事のポイント

- 投資は、「井戸端会議」の情報に付き合って振り回されずに「本物」の情報を探し、可能ならば仕込むことが肝要。

- 世界情勢と呼ばれるものの殆どについて、実態は「メディアが報じることだけが頼り」になってしまっているということは常に忘れてはならない。

- 株価の値動きには「需給要因」と呼ばれるものがある。これは予測はできても絶対的な答えは分からない。

- だがファンダメンタルズに基づいた投資をしていれば、その見通しが間違っていない限り、必ず報われる。

———–<以下、プレミアム・レポートより抜粋>———–

今は「本物を見極める目」を養うチャンス

「井戸端会議」レベルの感情論は振れが激しい

右肩上がりの強気相場の中では、「買う」という勇気があれば誰でも一旦は利益を得ることが出来る。だから強気相場が長ければ長い分だけ、強ければ強い分だけ、投資先にも、投資する側にも、投資をアドバイスすると称する側にも、不届きな「まがいもの」が出てくる。近頃話題の「ESGだ」、「SDGsだ」と、どんなに綺麗ごとを言ってみても、所詮はお金に関わる話なのが投資の世界、「邪(よこしま)」なものは必ず湧き出るように入り込む。

ただ幸いなことに、この世界はちゃんと自浄能力を持っている。足許では「インフレ懸念からの金利上昇の話」、「ウクライナ情勢の緊迫化」と振り回されること仕切りだが、今が正にその時かもしれない。

「井戸端会議」に付き合って振り回されずに「本物」を探し、可能ならば仕込む。それが今のタイミングだ。

決算発表を確認しながらあらためてそう考えさせられる。

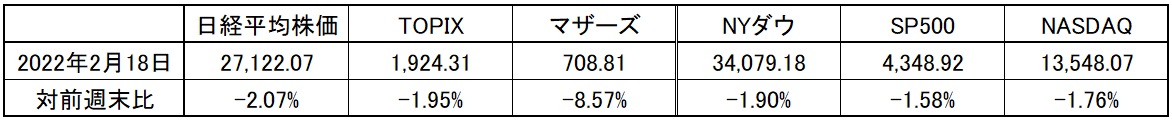

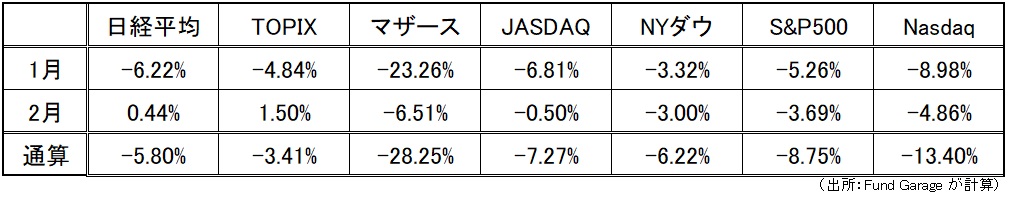

指数の騰落率を見るとマザーズの下落率が約4倍以上も突出しているのは、単に市場を取り巻く投資環境の問題だけではなく、市場全体の構造要因も含まれているようだ。

それは年初来の下落率でみると更に際立つ。既にかなり厳しい下落となっているNASDAQ市場と比較しても、年初来のマザーズ市場の下落率はその更に2倍以上にも膨らむのだから。

「ウクライナ情勢」は何が真実かはわからない

米国およびNATO側は「ロシア軍が撤退を開始したというのは虚偽」と言い、ロシア側は「それは誤り」と言う。残念ながら、この手の話のどれが本当かは、実際にウクライナに行ってみないとわからない。「プーチン大統領」は中々の曲者だとは思うが、どっこい「バイデン大統領」も負けず劣らずの強者だからだ。

世界情勢と呼ばれるものの殆どについて、実態は「メディアが報じることだけが頼り」ということは常に忘れてはならない。

太平洋戦争の時代、日本国民の多くが東京大空襲を受けるまでは日本は優勢だと信じこまされていた状況と何も変わってはいない。コロナの感染状況にしても、日本は当初から桁外れに諸外国に比べると被害は小さいにもかかわらず、結局今でもメディアは世論を焚きつけるように報じている。

一方で、欧米の生活シーンをSNSで見ると、そこには普通に楽しんでいる日常があり、海外の友人も同様に話す。圧倒的に感染者数も死亡者数も少ない日本国内のトーンとはだいぶ違う。だが「ウクライナ情勢」については、そのメディアが頼りと言うのは何とも歯痒いばかりだ。

だが昔と今と大きく違うのは、ネットの発達なども手伝って、能動的に動けば欧米のニュースにアクセス出来ることだ。CNNのニュースなどは、CIAが情報を掴むよりも早いと揶揄されるほど、この手の報道に関しては早いし正確だ。だが問題はCNNニュースも日本でどこまで真実が報じられているかが分からないところだ。だからせめてCNN.co.jpではなく、CNN.comの方にアクセスしよう。

だがそれでも絶対に検閲や加工が無いとは言い切れない。だからこそ、この手のニュースに一喜一憂しても仕方がない。ここまで来たら、世界大戦にならないかどうかだけを横目でチェックしているだけで良いだろう(その可能性は薄そうだ)。

実は米国側の主張と、ロシア側の主張の大きな隔たりを見れば見る程、脳裏をかすめるのは「イラクには大量破壊兵器がある。その確たる証拠がある」と主張し続けた過去の米国の姿勢への記憶だ。米国は移住したいと真剣に考える程に好きな国だが、政治の世界の闇は何処の国でもある意味一緒だと思っている。

プーチン大統領の100%譲歩では絶対に終わらない

そしてひとつ認識し、そして更に覚悟しておいた方が良いと思われるのは、ロシア・プーチン大統領だけの100%譲歩でこの話は終わらないだろうということだ。引くに引けないところまで追い込んで戦争を開戦させたという例だって歴史上はある。

ロシアの国土は日本の45倍と巨大だが、人口は2021年1月で1.4617億人(出所:ロシア連邦国家統計局)、首都モスクワの人口は1,265万5,050人と、日本や東京と殆ど変わらない。

一方、経済規模をGDPベースで比較すると、2020年の最新データの比較で、第1位が米国の20,893百万ドル、第2位が中国の14,867百万ドル、第3位が日本の5,045百万ドルに対して、ロシアは第11位の1,479百万ドルと日本の約3.4分の1でしかない。ドイツ、イギリス、フランスは2倍以上の規模となる。それでもロシアは「大国」だと誰もが認識している。

何故かと言えば、核兵器の保有総数は米国が保有するよりも多いからだ。その国が大軍を動かしている。権力を一手に掌握しているという意味では独裁に近いかも知れない状況で事を起こした以上、対自国民に対してもプーチン大統領の面子が立たない状況での収束は考え難い。最近やたらと「貧しい、貧しくなった」とメディアは日本の現状を卑下するが、一人当たりのGDPで考えたら、その日本よりも遥かに「貧しい」のが今のロシアだ。全ロシア将校協会が「プーチン辞任」を要求を公表したとも伝えられているが、利権にすがる一部の特権階級はその地位を維持するためならば何をしでかすかはわからない。まだまだ楽観は禁物ではある。

ただ市場はかなり織り込んでいるだろう。第一次湾岸戦争の時でさえ、パトリオット・ミサイルが発射された段階で底だった。市場が嫌がるのは、どうなるかが分からない段階だ。

株式売りの債券買いへの変化

株価は企業業績の鏡であり、企業業績が上昇している限りにおいて、長期的には株式の本質的な価値は上昇し、株価は上がる。だが株を売りたい人の方が、買いたい人よりも多ければ、株価は自動的に下がる。それが「需給要因」だ。基本的に競り市場と本質的な部分は変わらないのだから、買い(需要)が売り(供給)を上回れば株価は上がり、逆ならば値下がりするのだが、それは誰にも予測出来ない。他人が売りたいのか、買いたいのかなど、予測は出来たとしても絶対的な答えは分からない。

どうやら最近の株価下落は、正にその短期的な需給バランスが売りに傾いているからという理由によるところが大きそうだ。

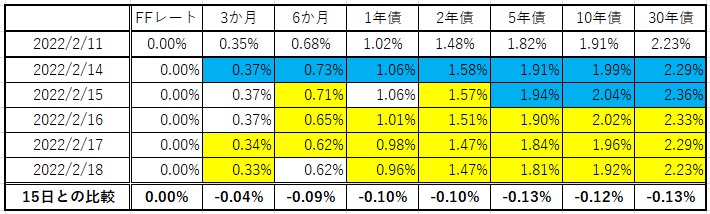

下の表を見て頂きたい。青く着色したところは金利が上昇した期間。一方で金利が低下したところは黄色に塗ってある。確認すると、ウクライナ情勢が緊迫化した段階で金利が低下している。マクロデータで弱いものが発表されたからという人も居るかと思うが、あれだけ騰勢を強めていた金利上昇懸念を打ち消せるほどの弱いマクロデータは発表されていない。

債券の利回りが低下するのは債券が買われた時だ。株価が下落して、そして金利が低下しているならば、普通に考えて「株式というリスク資産を売って(株価下落)、安全な米国債に乗り換えた(金利低下)」というローテーションが起きたと見るのが常套句だろう。

ただもしローテーションであるならば、その振り戻しも早い筈だ。金利水準は前週末よりも低く、短い期間の方を見ると、利上げ予想一辺倒ではなくなってきた感じも伝わってくる。

右肩上がりのビジネス・トレンド

日の丸半導体として羽ばたけ!

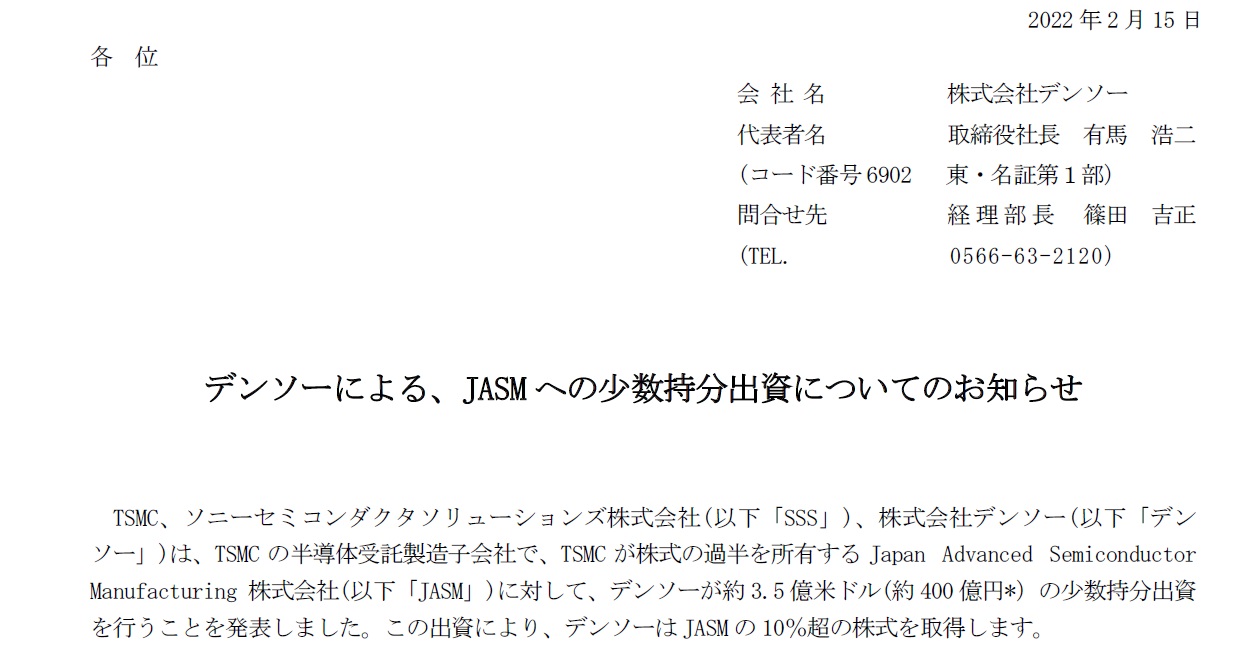

既に新聞でも報じられている通り、TSMCの半導体受託製造子会社で、TSMCが株式の過半を所有するJapan Advanced Semiconductor Manufacturingに対して、ソニーと共に、デンソーも約3.5億米ドル(約400億円)の少数持分出資を行うことを発表した。この出資により、デンソーはJASMの10%超の株式を取得する。ソニーの出資額は2年間で計570億円を予定し10~20%の株式を取得する計画。これが新しい日の丸半導体の姿となることを期待したい。

クルマのライフサイクルは長く、一旦生産を開始すれば同じものを長く作り続けることが出来る。これにより半導体製造会社の側も、工場の稼働率も平準化して長く維持出来るというメリットもある筈だ。

絶好調のエヌビディアの決算、ガイダンスは控え目

下記に示したのが、過去8四半期2年分のエヌビディアの収益トレンドだ。

<FG Free Report では解説は割愛>

アプライド・マテリアルズの決算も鼻息が荒い

世界最大手の半導体製造装置メーカーであるアプライド・マテリアルズも、エヌビディアと同日に決算発表を行った。

<FG Free Report では解説は割愛>

これが大きな右肩上がりのビジネス・トレンドだ。

業績悪化をマクロに責任転嫁した不甲斐ない企業

その一方で、こんな企業もあったのでご紹介しておこう。

パンデミックの頃は飛ぶ鳥を落とす勢いで株価も急騰し、一時期は「アマゾンドットコムの完全優位は終わった」とまで語る人も出たほど勢いがあった米国企業がショピファイ(SHOP)だ。日本でもビジネスを展開しているので日本語のWebページを見ることも出来る。そんな企業が決算発表後の16日に16%も急落した。そんな例はネットフリックス(NFLX)やズーム・ビデオ・コミュニケーションズ(ZM)など近頃は沢山あるので急落自体に驚きはない。

ただ今回驚いたのは、プレゼンの仕方にもよるのだろうと思われるが、今期のガイダンスをする中で

「コロナを契機に加速したe-commerceへの追い風は、ロックダウンや景気刺激策が無くなるので減速、当面はインフレと個人消費の行方に左右される」

と他人事のように言ってのけたのには驚いた。

この先についてはまだわからないが、少なくともCEOたるもの、業績見通しを伸ばせない理由を外部環境のせいにしてはその企業の魅力は全くない。

まとめ

正直な話、短期的な株価変動は需給が決めるということをまざまざと見せつけられている感じだ。その答えが「株売りの債券買い」という形のアロケーションの変化だ。だがそれが本当ならば、金利が上昇局面であるという前提に立って、間違いなくその揺り戻しが起きる。金利が上昇するならば債券運用は上手くいかないからだ。

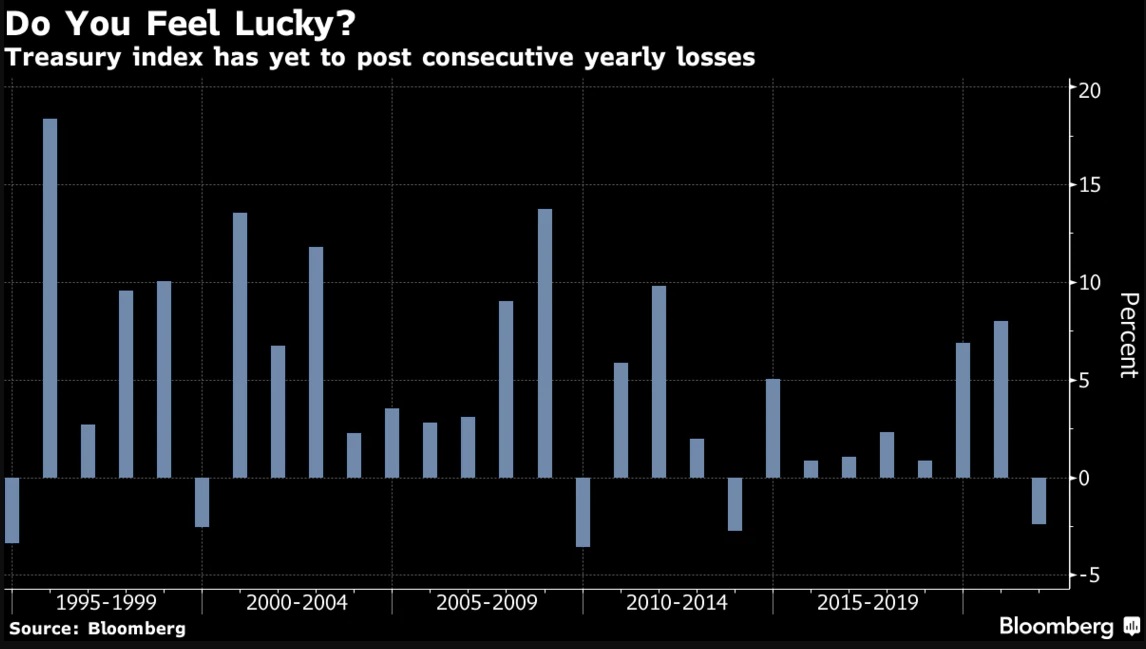

だがそうではないというロジックもある。下の図は、米国債投資の過去の成果を示したとするものだが、ご覧いただける通り、2年連続で金利が上昇して債券運用がマイナスとなったことは無いということ示している。つまり、昨年がマイナスとなったので、今年はプラスの筈、すなわち金利は低下するだろうという話だ。もしそうなったら、利上げだ、金利上昇だと言っていたエコノミストやストラテジストには頭を丸めて貰いたいものだが、金利が低下するならば「グロース株は駄目」というロジックも同時に崩壊する筈だ。

お分かりだろうか。いずれのシナリオにしても、今は胃に負担がかかる状況ではあるが、きちんとファンダメンタルズに基づいて「本物」に投資をしていれば、投資収益は後ほど自ずとついてくるという話だ。

短期的な需給による株価変動を的確に予測する術はない。だがファンダメンタルズに基づいた投資をしていれば、その見通しが間違っていない限り、必ず報われる。

My favorite Companies List(株主となって所有したい企業のリスト)

下記のリンクよりMFCLのページを開いてください。「アップデート」の日付が更新されている銘柄については、個別銘柄コメントにお伝えしたい重要なニュースを書き加えております。

MFCLのページを別仕立てとしたことで、週に一度ではなく、随時アップデートがあればページを更新しています。トップページで更新状況は確認出来ます。

———–<以上、抜粋終了>———–

(編集:Fund Garage編集部)

編集部後記

まずは無料版から

Fund Garageでは、不定期にはなりますが、無料で読める記事を投稿しております。

また、FG Free Reportについても今後バックナンバーを増量してまいります。

このFG Free Reportをはじめ、投資未経験者の方からベテランの方まで幅広くお楽しみいただけるコンテンツをご用意しております。以下のリンクにまとめてありますので、是非ご覧ください。

まずは無料版のコンテンツからお楽しみいただき、

- 最新の情報

- FG Free Reportでは割愛している情報

- より詳しい技術や決算に関する解説

- My favorite Companies List(株主となって所有したい企業のリスト)

にもご興味の出た方は、是非下記のプレミアム会員にお申し込みください。

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。

これは投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。ある意味、投資のための「コーチング」、気づきをお伝えしているとも言えるでしょう。

勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。

お問い合わせ

今回の記事に関するご質問、知りたいこと、記事のご要望などがございましたら、お気軽にメール(info@fundgarage.com)や各種SNS(Twitter、Facebook、Instagram)からご連絡ください。お問い合わせフォームからもご連絡いただけます。