無料版の始めに

こちらは、Fund Garageプレミアム会員専用の「プレミアム・レポート」の再編集版記事です。公開から半年以上経った記事になりますが、当時の市場の空気と、普遍的な知見を皆様にお届けできれば幸いです。

より最新の情報や個別企業の解説に関心をお持ちになられた方は、是非プレミアム会員にお申し込みください。

前置きが長くなってしまいました。では「プレミアム・レポート 2022年2月28日号」の一部を無料抜粋という形でご覧頂きましょう。

記事のポイント

- 株価は砲弾が実際に飛んだ段階で反転上昇したが、これでWar Risk対応は終わったのかと言えば、残念ながら、そうは単純にいかないだろう。

- ウクライナ進行が経済に与える影響は、景気敏感株にはマイナス、右肩上がりのビジネストレンドに乗っているものにはプラス、という流れに繋がるだろう。

- 今後のシナリオは、ロシア、及びウクライナが世界の経済活動の中でどんなロール(役割)を担っていたかを考える必要がある。

———–<以下、プレミアム・レポートより抜粋>———–

この戦争は長引き、泥沼化するかも知れない

経済的な影響を読み解くべき

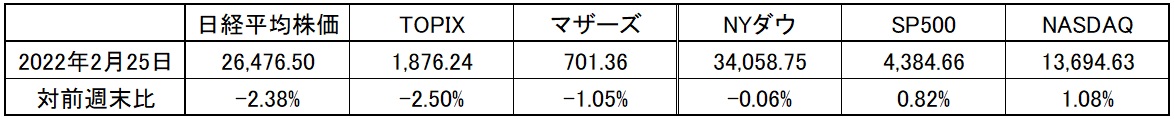

24日、遂にロシアがウクライナに侵攻した。だが湾岸戦争などの時と同じように、株価は砲弾が実際に飛んだ段階で反転上昇した。そして25日も上昇し、週を通じてみれば結局前週末対比で逆に+146.56(+1.08%)となる13694.63ptsで終わった。

S&P500も前週末対比でプラスとなり、NYダウだけが僅かにマイナスとなっただけだ。日本も同じように最安値からは反転したが、前週末対比でプラスに戻るところまでは週内には戻し切れていない。

問題はこれでWar Risk対応は終わったのかどうかだ。だが、残念ながら、そうは単純にいかないだろう。

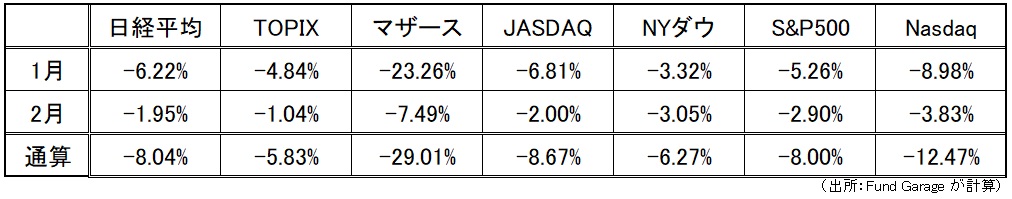

2月末は週明け月曜日だが、2022年の各市場のパフォーマンスは下記の通りだ。

やはりこのところまでの下落をリードしたのはナスダックに象徴されるハイテク株、或いはグロース株と呼ばれる株式のようだ。S&P500はその時価総額の半分以上をGAFA+Mのようなハイテク銘柄が占めるので、景気敏感株を含むNYダウよりも下落した。同じく値嵩株、すなわちハイテク株系の影響受け易い日経平均株価はTOPIXよりも下落している。。

これは2月の後半はWar Riskを意識する展開が続いたとはいえ、ロシアのウクライナ侵攻開始により一旦は株価が戻したことで、年初来の米国の利上げ予想に対するネガティブ・リアクション分だけが主に残ったということでもある。寧ろここからは「ロシアのウクライナ侵攻」が世界経済にどのような影響を与えるかを株価は必然的に織り込んでいく展開とならざるを得ないだろう。

それは恐らく、景気敏感株にはマイナス、右肩上がりのビジネストレンドに乗っているものにはプラス、という流れに繋がると思われる。

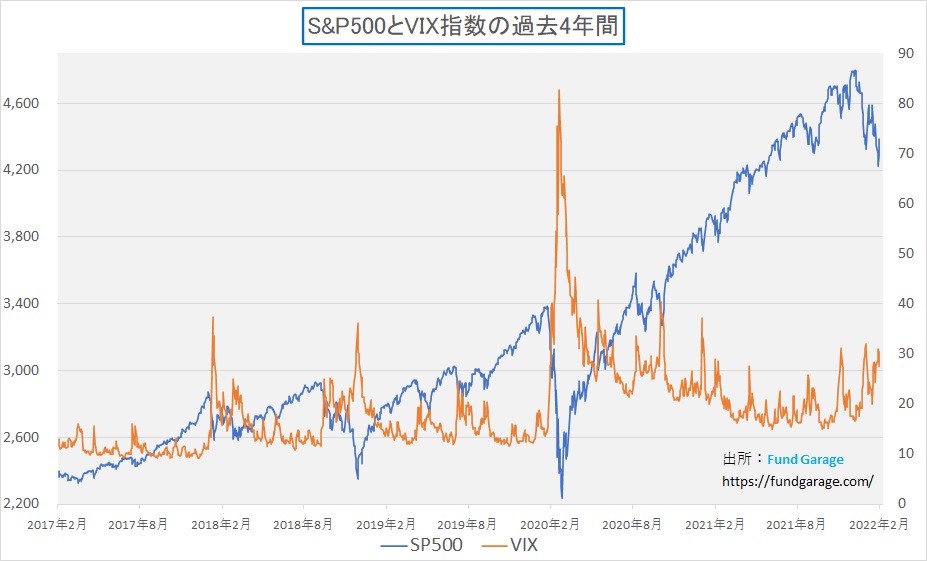

株価とインプライド・ボラティリティの関係は綺麗に示現した

まずはテクニカルな点を確認しておこう。「株価とボラティリティの間には負の相関関係がある」ということは過去にもお伝えしてきているが、今回も下記の通り、綺麗にそれが証明された。まずはS&P500指数と恐怖指数(VIX指数)と呼ばれるインプライド・ボラティリティのチャートだ。実数としては23日の終値が31.02と最高値を付けており、翌日からのロシア軍の動きに呼応してインプライド・ボラティリティは低下、週末には27.59まで低下している。併せて株価は反転している。

ならば日経平均株価はどうかと言うと、やはりロシアが侵攻を開始する前に29.09まで上昇してピークとなり、株価は翌日に500円程度上昇して終わっている。この時のインプライド・ボラティリティは25.56だ。

なぜこの負の相関関係が綺麗に成り立つかと言えば、ポジションを動かす人が株を売るという需給で短期的には株価は下落するのと同じように、オプションを使ったヘッジを行うニーズも膨らむからだ。短期的に売り急ぐ人の需給が緩めば、株価はそれ以上は下がり難いということ証明している。つまりこれが「War Risk」に対するリアクション。

リスク回避でまだ米国債は買われている

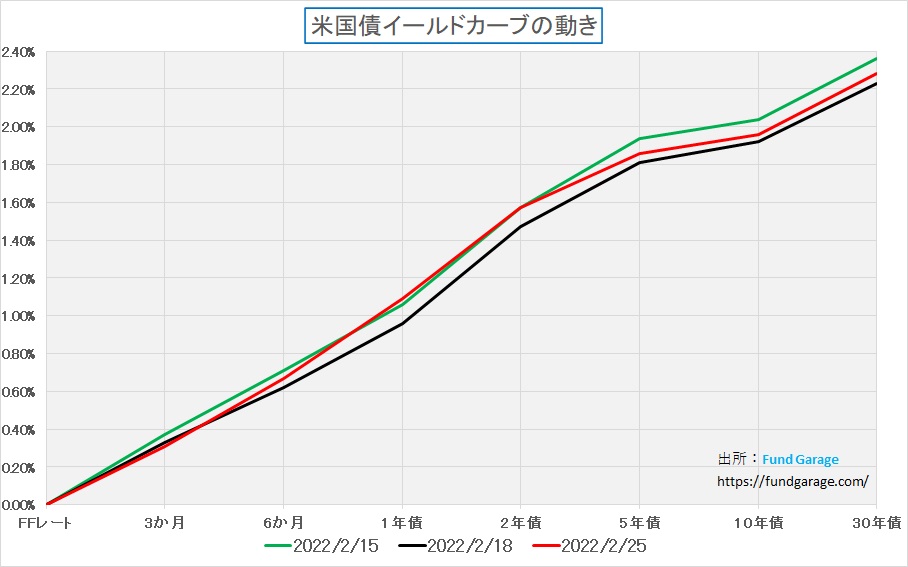

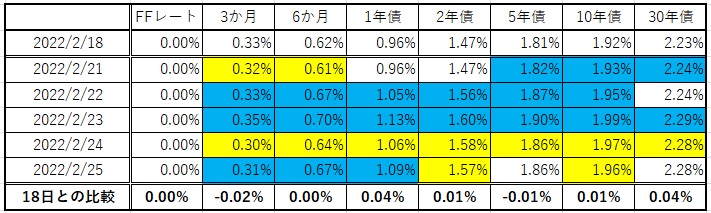

前回、リスク回避の動きで「株売り、債券買い」の資金シフトが読めるとお伝えしたが、今週も見事にその流れが証明された。前週末に一旦低下した金利は、週末にロシアのウクライナ侵攻が起きなかったことで、恐る恐る従来の「米国は利上げ」というシナリオに戻ろうとしたようではあったが、2月15日の水準までは戻し切れていない。ただFRBが「3月の利上げ」を示唆したこともあり、2年債以下の短い期間の金利ほど元の水準に戻したと見ることが出来る。赤いラインが週末のイールドカーブだ。

実際の各期間の金利水準を数値で確認した方が分かり易いかも知れない。黄色が前日比で金利が低下(債券が買われている)したところ、青色が前日比で金利が上昇(債券が売られている)したところを示している。

こう見てくると、株式市場も、債券市場も、極めて冷静に「あるべき反応」を示したことが伺える。勿論株式市場の方が債券市場よりもいつも通りの「エモーショナル」な反応であることは事実だが、方向感としてはどちらも合理的なリアクションとなったと言える。

ショック反応の後は冷静な分析が始まる

間違いなく、今回のイベントが従来からのマーケット・トレンド、すなわち

「『Covid-19からの離脱による急激な景気回復が齎した物価上昇』に対応する中央銀行の姿勢変化へのリアクション」

という、ここ暫くの市場トレンドの転換点となったのは間違いないだろう。世界の平和秩序に変化が起きた以上、「コロナが終わって、これで一安心。サプライチェーンの目詰まりなどの物価上昇は困ったな」という「平和な時代のシナリオ」だけでは世界は動けなくなるからだ。

それにはロシア、及びウクライナが世界の経済活動の中でどんなロールを担っていたかを考える必要がある。少なくとも、西側経済にどんな影響を持っていたのだろうか。

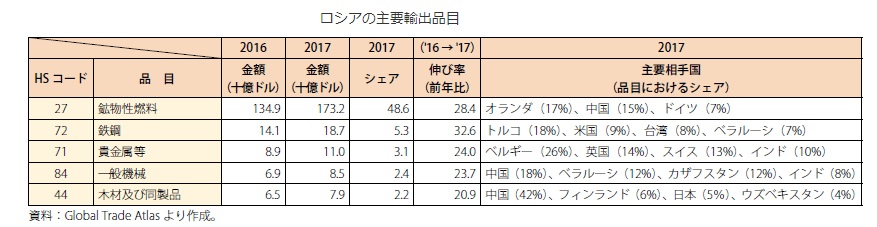

経済産業省のWebページによると、ロシアの主な貿易品目は最大輸出品目が鉱物性燃料であり、輸出額全体の48.6%を占め、次いで主要な輸出品目が鉄鋼(5.3%)、貴金属等(3.1%)となっているのがわかる。

また米国農務省によれば、ロシアは近年小麦輸出国として世界で上位5位以内を維持し続けてきたが、2017/18年度(2017年7月~18年6月)にはついに世界第1位の小麦輸出国となり、2018/19年度においてもロシアが3700万トンの小麦を輸出し、世界第1位の小麦輸出国になったようである。何れの統計データも官公庁の発表によるものだが、何故か不思議と数年前のものになるのは社会主義国のもの故、仕方ないのかも知れない。つまり西側に最新データを開示していないのかも知れない。

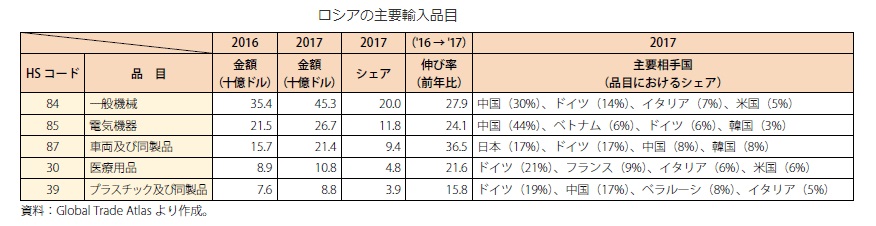

同じく、ロシアが何を輸入しているのかも見ておこう。これも経産省のWebページからだが、一般機械や電気機器の輸入は中国依存が強いことが分かる。ということは、逆に言えば、西側諸国が経済制裁でロシアとの貿易等を制限したところで、中国と言う抜け穴がある限り、そう大きなダメージをロシアに与えることは出来ないかも知れないということだ。

その一方で、逆に心配されるのは、ロシアからの天然ガスや原油の輸入に大きく依存する欧州の燃料政策の方かも知れない。それもあってだろう、口では「非難する」とは言いつつも、ウクライナ支援にNATOは動かず、当然米国も派兵はしない。確かに派兵してしまえば全面戦争になり、次は核戦争という話も現実味を帯びるが、それが出来ないことを見越してのロシアのウクライナ侵攻のように思えてならない。

原油価格の100ドル乗せ自体は大騒ぎする必要は無い

原油価格の上昇を殊更に騒ぎ立てる論調もあるが、下記のチャートが示すように、この水準は世界経済にとっては過去経験した水準であることは確かである。ただ日本は原油価格が今よりも高かった時代、為替が円高だったため、末端価格での影響をあまり感じていないというのも事実である。

右肩上がりのビジネス・トレンド

欧州のエネルギー政策が変わる可能性

欧州で電気自動車(BEV)が脚光を浴びている最大の理由は地球温暖化ではなく、実際は日米自動車産業への対抗だ。確かに「脱炭素」というテーマは美しく、錦の御旗として掲げるのに好都合ではあったが、基本的に脆弱なEU圏の産業力の中で、その中心をなすものは自動車産業だった。

電気自動車(BEV)が欧州で注目されたのは、欧州には原子力発電があり、「ヨーロッパの風」と呼ばれる偏西風による風力発電があり、日米のハイブリッド車などに対する対抗軸として電気自動車(BEV)は最適な方策と考えられたからだ。それには既にドイツの自動車メーカーと蜜月になりつつあった中国政府の思惑も、対米政策という論点で一致したことも大きい。

しかし昨年、異常気象で偏西風が蛇行、頼りの「ヨーロッパの風」が吹き止んだことで、急激に欧州の発電事情は悪化した。その結果として火力発電を行うためにスポット契約での天然ガスへの依存が急激に高まったことが天然ガス価格の高騰を招いたことは昨秋のことである。このトレンドは今でも尾を引き、それが原油高の原因ともなった。

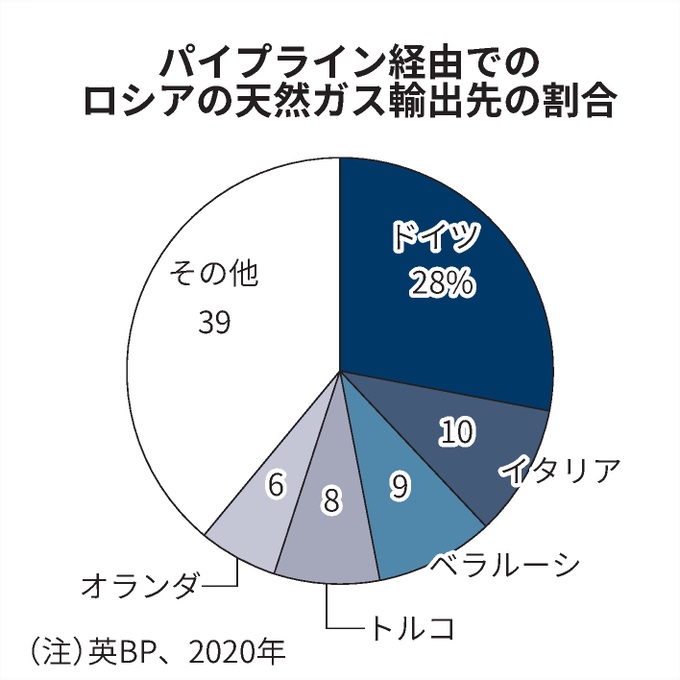

さて、その欧州の天然ガスによる火力発電であるが、その欧州の天然ガス消費量の3分1程度はロシアからの輸入に頼る。英BPによれば、欧州はパイプライン経由でロシアから天然ガスを年間で1677億立方メートル(2020年、約1億2300万トンに相当)輸入する。約3分の1にあたる563億立方メートルがドイツ向けだ。イタリア(197億立方メートル)などに比べて突出して多い。ドイツは消費量の6割以上をロシアに頼っている。それが下記の図だ。

これが

NATOがロシアのウクライナ侵攻に口先では抗議・非難するものの、派兵などの実力行使には踏み切れない大人の事情だ。

ただ流石の欧州もこの現実の前に、このまま今までのエネルギー政策および電気自動車計画を安穏と進めることは難しくなるのではないだろうかと推察出来る。だとすれば、ひとつの打開策として急浮上しそうなエネルギーは「水素」だ。

風力発電や太陽光発電の最大の弱点は電気の貯蔵とモビリティが悪いことだ。だが、水素ならば電力が得られる時に海水から分離して作るなどし、それをタンクに貯蔵することが容易だ。当然、モビリティもある。今回のウクライナ侵攻でひとつ注目を浴びてきそうなものが「水素」だと思われる。

サイバーセキュリティが注目される

ハッカー集団として有名な「Anonymous」が2月25日、「ロシア政府を標的にした、対抗作戦を実行する」という声明をTwitter上に投稿した。それが下記だ。実際のAnonymousのTwitterもクリックすれば確認出来る。

<FG Free Report では解説は省略>

まとめ

残念ながら、ロシアによるウクライナ侵攻は現実のものとなってしまった。そして不思議なもので、昔から実際に砲弾が飛び交い始めた段階で一旦はマーケットは底を打つ。開戦の火蓋が切って落とされるまでの方がマーケットは怯えて値を下げる。

考えてみて欲しいのは、今回のロシアのウクライナ侵攻の背景はなんだろうか?ということ。

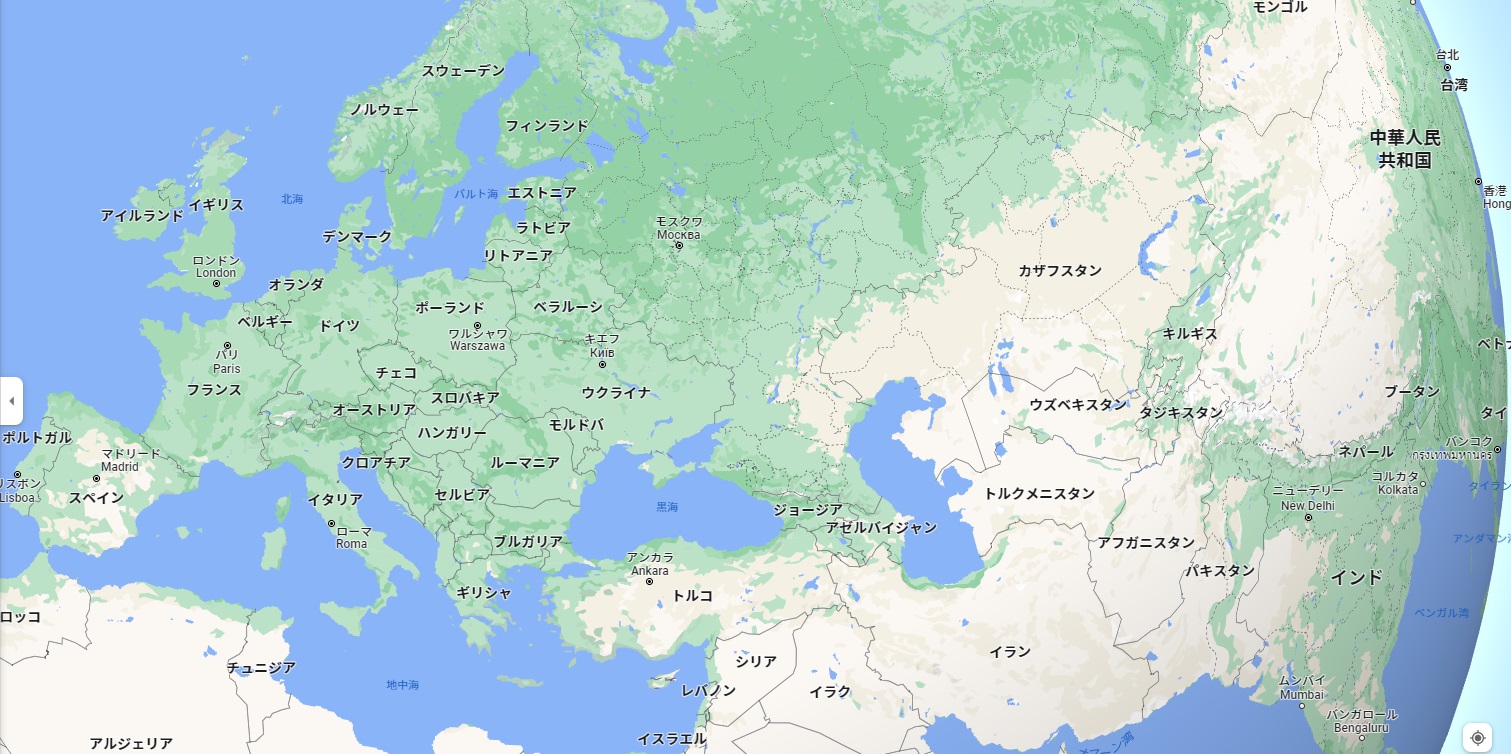

世界地図上でウクライナの位置と形を確認すれば、ウクライナの位置はロシアとNATO勢力との境界にあることがわかる。ウクライナをアップにした地図だけを見ていてはこの位置感覚は伝わらない。もしこのウクライナがNATOに加盟し、百万が一にもベラルーシがNATO側に陥落すれば、モスクワの目と鼻の先にまで西側が迫りくることになってしまう。1991年まではソビエト連邦だった国々が次々と離脱し、NATOに加わることで、モスクワはどんどんNATOの足音を近くで耳にするようになってしまったからだ。ウクライナはその最後の砦とも言え、現在のゼレンスキー大統領がNATO加盟を積極的に進めようとするのを、恐らくプーチン大統領は看過出来なかったのだろう。

またウクライナがNATO側に与すれば、現在はクリミア半島を併合しているとはいえ、モスクワから黒海に出る道程に大きな障害となるという地図上のデメリットもある。中国はロシアにとって、仲の良い隣人というステータスだとは思うが、既にロシアが中国を御せる程に中国は小さくなく、寧ろ核保有数を除いて全項目でロシアの方が中国の後塵を拝するようになってしまった。大国「ソビエト連邦」の時代を記憶するリーダーとしては忸怩たるものがあるだろう。

とは言え、恐らくプーチン大統領にとっても大きな誤算だったのは、世界世論だけではなく、国内世論もプーチン批判を強めていることだ。隔離された「ソビエト連邦」の時代と異なり、ロシアのインターネットやSNSの現状は遥かに中国のそれよりも解放されている。従って、かつてのように自陣営を「善」とし、西欧文化を「退廃と悪の巣窟」のように言い包めることは到底不可能な時代となってしまった。事実、FacebookもInstagramもロシア内では自由に使えたのだから。

この段階では何も断定的なことは言えないが、少なくとも「芽生えた何か」については機会を伺うことは出来る。一旦は地滑りのような株価下落は底を打った。

投資家としてすべきことは「次は何がどう動くか、求められるか」を探求することだ。

My favorite Companies List(株主となって所有したい企業のリスト)

下記のリンクよりMFCLのページを開いてください。「アップデート」の日付が更新されている銘柄については、個別銘柄コメントにお伝えしたい重要なニュースを書き加えております。

MFCLのページを別仕立てとしたことで、週に一度ではなく、随時アップデートがあればページを更新しています。トップページで更新状況は確認出来ます。

———–<以上、抜粋終了>———–

(編集:Fund Garage編集部)

編集部後記

まずは無料版から

Fund Garageでは、不定期にはなりますが、無料で読める記事を投稿しております。

また、FG Free Reportについても今後バックナンバーを増量してまいります。

このFG Free Reportをはじめ、投資未経験者の方からベテランの方まで幅広くお楽しみいただけるコンテンツをご用意しております。以下のリンクにまとめてありますので、是非ご覧ください。

まずは無料版のコンテンツからお楽しみいただき、

- 最新の情報

- FG Free Reportでは割愛している情報

- より詳しい技術や決算に関する解説

- My favorite Companies List(株主となって所有したい企業のリスト)

にもご興味の出た方は、是非下記のプレミアム会員にお申し込みください。

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。

これは投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。ある意味、投資のための「コーチング」、気づきをお伝えしているとも言えるでしょう。

勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。

お問い合わせ

今回の記事に関するご質問、知りたいこと、記事のご要望などがございましたら、お気軽にメール(info@fundgarage.com)や各種SNS(Twitter、Facebook、Instagram)からご連絡ください。お問い合わせフォームからもご連絡いただけます。