無料版の始めに

こちらは、Fund Garageプレミアム会員専用の「プレミアム・レポート」の再掲版記事です。公開から半年以上経った記事になりますが、当時の市場の空気と、普遍的な知見を皆様にお届けできれば幸いです。より最新の情報や個別企業の解説に関心をお持ちになられた方は、是非プレミアム会員にお申し込みください。

前置きが長くなってしまいました。ではこの後、「プレミアム・レポート 2022年1月31日号」の一部を無料抜粋という形でご覧頂きましょう。

記事のポイント

- 一般の個人投資家がネットやスマホで頻繁に取引時間中の市場変動を確認することは得策ではない。

- 米国でもメディアは利上げや金利上昇の話ばかりが取りざたされている。

- こういう時こそ、長期投資家には往々にして後刻振り返るとビッグチャンスだったということが良くある。

- 米国市場の「引け後取引」はファースト・インプレッションに基づく「脊髄反射」的なもの。中長期投資には役立たないことが多い。

- 機関投資家が運用する大きな資金が動くのは決算発表の直後では決してないのだから。

- 株式投資をする以上、リアルタイムとは言わない。決算発表は是非自分の耳で聞いて欲しい。

———–<以下、プレミアム・レポートより抜粋>———–

企業業績の見通しと、金利の見通しと

想定通りに揺れ動いて行事をこなした市場

25日と26日に米国ではFOMCがあり、更に注目すべき企業の決算発表が行われたこともあり、市場の脈動は各株価指数の週末終値の単純な比較では掴めない。ドラマは毎日「ザラ場」と呼ばれる取引時間中に繰り広げられていたからだ。ただ実際に先週の日々日中の動きを一般の投資家が追い掛ける必要があったかと言えば、全くその必要性は無い。寧ろそのアップダウンをメンタルから引き離すことが出来ず、それに引き摺られることの方が、普通の人の場合は今後の投資判断に影響を与えることになる。だからやはりお勧めはしない。

そもそも私は、

一般の個人投資家の人が、ネットやスマホで頻繁に取引時間中の市場変動を確認すること自体を得策だとは思っていない。

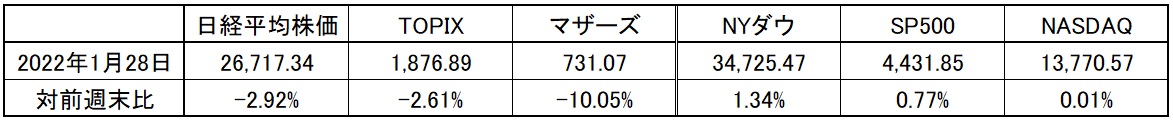

結局、先週一週間の市場騰落率は下記のテーブルで見ればおわかりの通り、マザーズ市場以外は大きな変動にはなっていない。

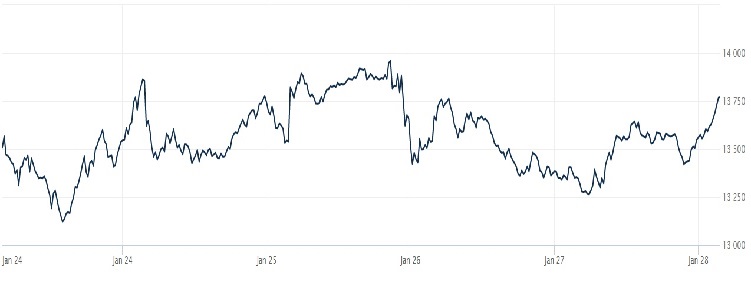

では1週間の騰落率が0.01%に収まるNASDAQ市場は本当はどうなっていたかを確認するために、一週間の指数の値動きをラインチャートで示すと下記のようになる。安値をつけたのは月曜日(24日)で、高値は水曜日(26日)となる。この上下の値幅は836.39ポイントにも及び、変化率は上下で約6%だ。そして実際にこのタイムフレームの中でFOMCが2日間あり、IBM、マイクロソフト、インテル、アップルなどの大所から専門的な会社までが決算発表を行っている。

結局この一週間はこの先の市場展開にとって、何を示唆していたのだろうか?

結論から言えば、私には

「米国市場は材料を消化し切れなくなっている」

状態に見える。本当はもう金利離れしたいのだが、ウォールストリートジャーナル誌も、ロイターも、Bloombergも、話題と言えば物価上昇と利上げの話ばかりだからだ。まるで○○のひとつ覚え状態でしかない。これでは中々企業決算の方に一般の世論までが目線を変える段階にはなかなかならず、また企業のトップマネージメントがリアルに語っていることと、FRBの姿勢観測の話を天秤に掛けてしまって腹が座らないという状態だ。だが実はこういう時こそ、長期投資家には往々にして後刻振り返るとビッグチャンスだったということが良くあることだ。相場格言でも言う「人の行く裏に道あり花の山」というものだ。

決算内容を咀嚼するには時間が掛かる

米国市場は本市場引け後に決算発表をする企業が多く、その最初のフラッシュ・ニュースの段階(つまりプレスリリースが開示された段階)から所謂「引け後取引」と呼ばれる「after market」での株価変動が始まる。市場がどのようにその決算内容を受け止めたかを垣間見ることが出来るのは事実なので、ある意味では便利な市場ともいえる。ただそれはあくまでも「引け後取引」と呼ばれる小規模なものなので、値動きも荒くなり易い。市場の第一印象(ファースト・インプレッション)としてどんな評価なのかを掴むためにはある程度は参考になるが、あくまでもそれは第一印象だ。

ただ日本市場における問題点の一つは、この「引け後取引」の内容を見て、例えば「モーニング・サテライト」のような朝のマーケット番組が

「引け後に発表になったインテルの決算ですが、来期のガイダンスが市場予想に届かなかったため、引け後取引で5%の下落となっています」

などと軽々に報じてしまうこと。私がレギュラー・コメンテーターだった頃は

「まあ、今の巨大な設備投資計画を前提とすれば減価償却で利益は圧迫されますから当然な反応ですね」

とか、

「ちょっと市場予想の方が過大過ぎて、結果として過剰に反応し過ぎているように思います。また決算説明はこれからですからね」

などと、それなりに解説したものだが、今はその役を担える人が出演していない。そしてその放りっぱなしの第一報を受けて9時から始まる日本市場で半導体関連銘柄が売られる、というような流れとなる。何故なら、まるでオウム返しのようにその報道を証券マンが顧客に伝えるからだ。

米国市場の「引け後取引」はファースト・インプレッションに基づく「脊髄反射」的なものなのであり、中長期の投資の参考にするには役に立たない場合が多い。先週からこの週末に掛けて、私は多くの時間を米国企業の決算発表を聴くことに費やした。ライブ(つまりリアルタイム)で聴くことが勿論望ましいのだが、1社につき最低1時間、かなりの手間暇がかかる。単に聞き流せば良いのではなく、それを受けてその内容をどう評価するかを考えないとならないからだ。

更にアナリストの方は、担当カバレッジの企業についてはファンドマネージャーの数倍の時間を掛けて分析するからより大変だ。ファンドマネージャーは広く浅く多くの業界を俯瞰し、アナリストは深く担当エリアを掘りこむという分業体制だからだ。そしてアナリストはレポートを書いて、それをコンプライアンス・チェックに掛けて、漸く外部への発信へと繋がる。我々ファンドマネージャーは大局的に状況を把握するが、それを業種毎にフォローアップして確実な投資判断材料としてくれるのはアナリストの分析だ。

ここまで言えばご納得頂けるだろう。

機関投資家が運用する大きな資金が動くのは決算発表の直後では決してないということ。

ましてや「引け後取引」で脊髄反射的に素早く動く資金というのは、何かを狙っていたデイトレーダー型の人の資金か、何かのキーワードを聴いたら発注を出すようなアルゴリズムを組んだヘッジファンドなどだ。

そんな中で、先週の米国市場は市場全体として日中には上下に大きく振れながら、結局一週間通じてみてみると「ほぼ変わらず」として終わった。このことからも市場は企業業績の取り扱いと、FRBの金融政策の行方をいよいよ即断出来ない「消化難」に陥ったとみることが出来る。実際私は結構深夜遅くまで、そして早朝も早くからと個別銘柄の取引状況を追い掛けていた。元職業投資家の「昔取った杵柄」ではないが、数時間寝ただけで米国市場の動きを観察していたのでより一層その思いが強い。

FOMCの前後で米国金利はほぼ変わらず

2021年10月-12月期の企業決算の発表が始まるまでの市場の最大関心事はFRBの金融政策の行方であり、侃々諤々の喧しい議論が続いていた。要は早期の利上げ開始があるかないかで、投資銀行によっては、多いところで今年2022年中に5回の利上げで1.25%までFFレートの誘導目標は上がると言っている。煽りの憶測を飛ばしているのは、メディアと、その取材に答えるエコノミストやアナリストたち。アナウンス自体は前回までに正式表明していることを訂正するでもなければ「来月から利上げします」的な超タカ派なコメントが発表されたというわけではないことは事実だ。(要原文参照FOMC_STATEMENT20220126)

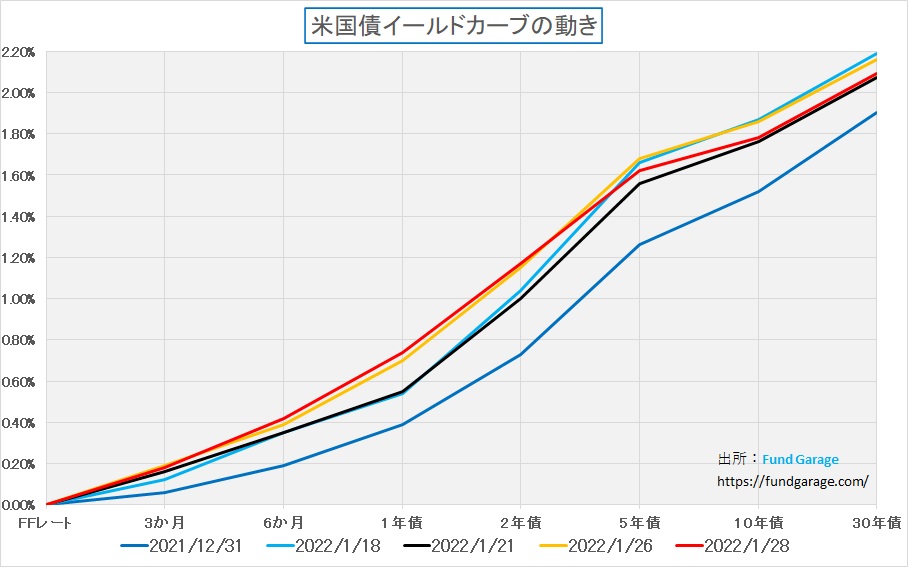

そうしたこともあってだろう。上掲の米国債金利のイールドカーブ、「利上げ」のトーンが昨年末よりも強まったことは事実なので、その水準よりはパラレルに上昇しているが、週末の赤いカーブは1月18日や1月26日(FOMC直後)よりも低いことが確認出来る。

米国債を買っている機関投資家がいる

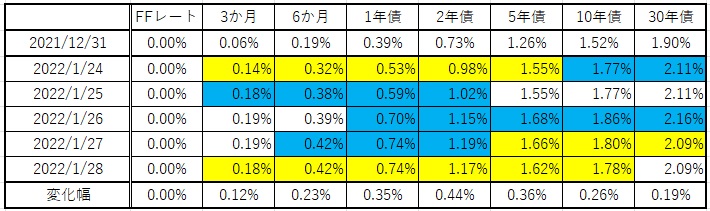

上段のチャートでお分かりの通り、FFレートに近い「期間の短い金利」は当然にしてFFレートの誘導目標ないしその利上げ予想につられるが、少なくとも指標となる10年債の水準は市場が決める。30年債も市場が決めるが、より長期的な景気見通しを反映した形に市場が値付けする。どうだろう、金利が昨年末から1番上昇したのが2年債で0.44%、10年債は0.26%、30年債は0.19%でしかない。詳細は下記の表を見て欲しい。

事実をどのように受け止めるかは市場参加者個々の判断だ。ただ一つ言えることは、FFレートの誘導目標はFRBが人為的に決めて操作するが、債券の利回り水準は債券が買われて値上がりすることで金利は下がり、債券が売られて値下がりすることで金利は上がる。ということは、先週の後半は、少なくとも2年債、5年債、10年債は誰かが買ったということだ。その意味を考えることは、今後の市場見通しを判断する上で、非常に重要な要素を抱えている。

期間が短い債券が買われる(事実2年債の入札は好調だった)のは理屈に適う。何故なら、金利上昇局面とするならば、債券運用のファンドマネージャーはポートフォリオのデュレーションを短くしたいからだ。つまり期間の長い債券をポートフォリオから外し、短い債券を購入するというアクションだ。だが、先週の実績を見ると、少なくとも27日と28日については、2年債、5年債、10年債そして30年債を債券のファンドマネージャーは購入している、すなわちデュレーションを長くして金利上昇への抵抗力を落としているということだ。つまり金利が上昇すれば負ける状態。

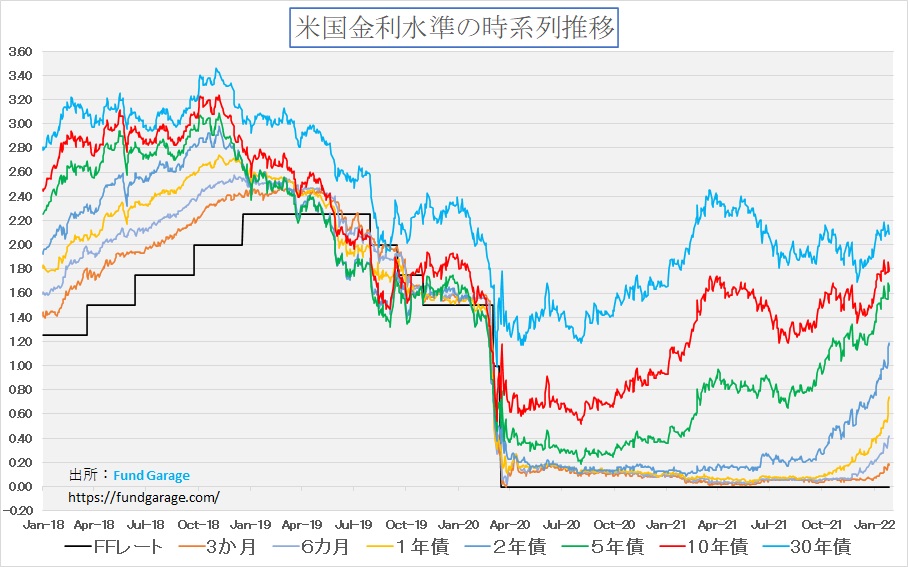

念のために、いつもの時系列の金利チャートも掲示させて頂く。私にはどこかに「景気を失速させたい」或いは「景気は失速する」と考える輩か、或いは「ほら吹き男爵」がいるように思えてならない。繰り返しになるが、FFレートの誘導目標は2020年3月2日までは1.50%だ。それを1.00%に引き下げて、僅か10日後の13日には0.00%にまで引き下げて今日に至っている。

仮に0.25%ずつ6回の利上げをFRBが行って、仮に1.50%になったとしても、それは2年前のパンデミック前に戻るだけだ。決して金融を引き締めている状態ではない。更に、その1.50%だって2019年7月30日に遡れば、FFレートは2.25%まで上昇する。つまり金融を緩和してきた段階の数値だ。ご記憶を呼び覚ますために、その頃のメインテーマのひとつであった米中貿易摩擦がために、日本で行われたサミットで何が行われたかを下記の写真で思い出してほしい。歴史を辿って今を評価することもとても重要だ。

株式市場はヘルシーに反応している

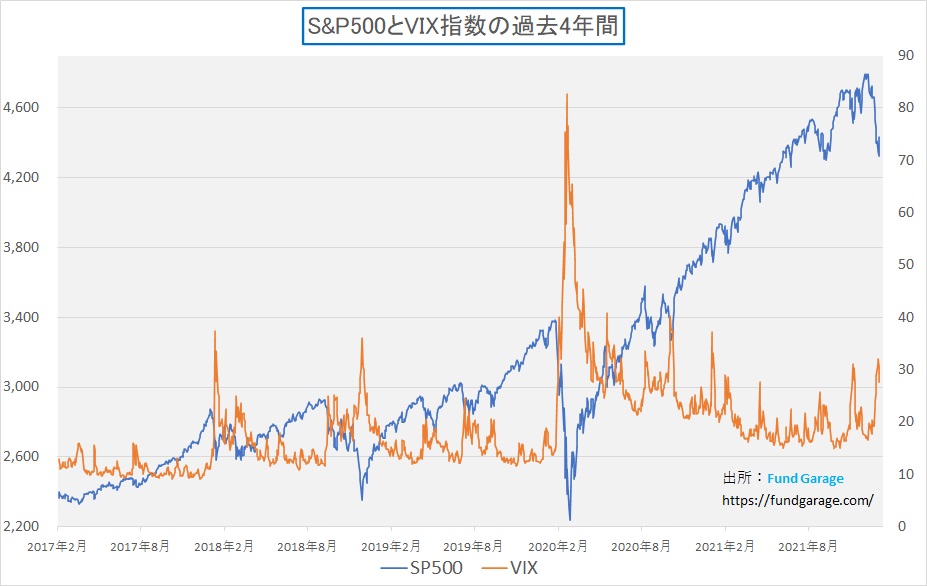

株価が下落し、ピーク時の投資収益からかなり減少している段階で言うのは不謹慎に聞こえるかも知れないが(私個人のポートフォリオもピーク時からは約6%は評価益を失っているのでご容赦)、株式市場は通常通りにヘルシーな反応を示している。その最たるものが株価とインプライド・ボラティリティの負の相関だ。

まずはS&P500と恐怖指数VIX指数の関係。見事に株価急落と恐怖指数の上昇が綺麗に表れている。ここから更に恐怖指数を高める程に株価を急落させるには、全く市場が気にもしていないような「悪材料」が突発的に出てこないとそれだけの力は出てこない。

考えられる材料としては、ウクライナ問題で実際に米露が実弾を発射すること、オミクロンの次の強毒性のCovid-19が出てくること、北朝鮮のミサイルが米国本土に着弾することなどだろう。どれも起こり得ないとは言い切れないが、まだまだ可能性は低い。

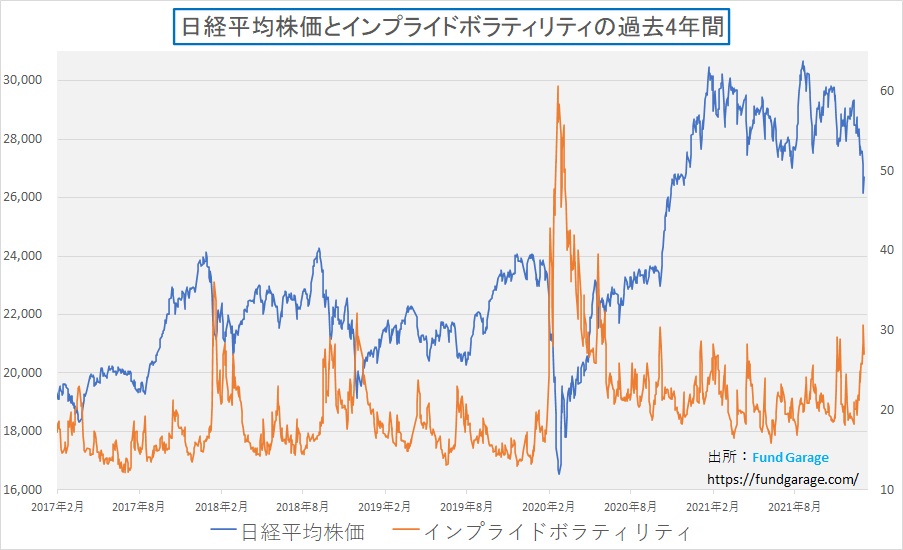

続いて日本市場を見てみよう。残念ながら、相変わらず日本市場は米国市場ほどにはインプライド・ボラティリティが綺麗に出ていない。オプション価格から逆算されるだけあって、オプション市場の未熟さがこうしたことに繋がっているのだろうと思われる。

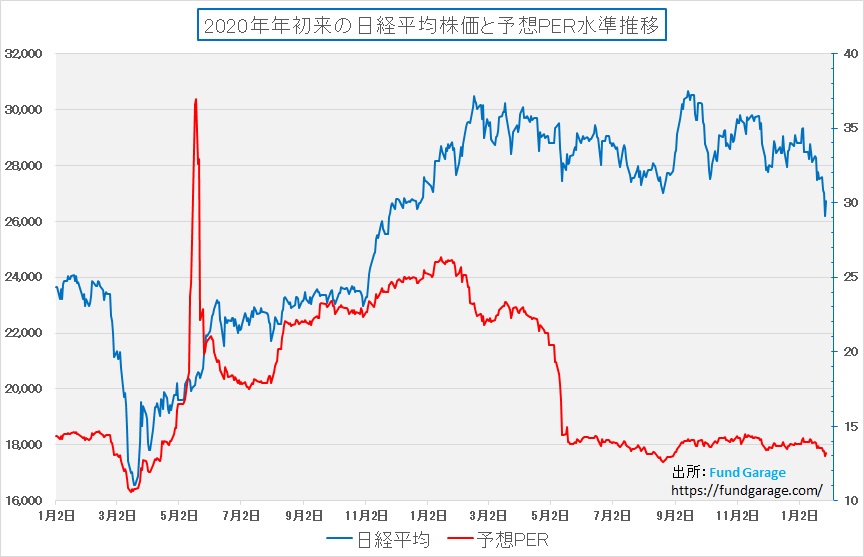

ならばということで、日本株に楽観的になれる資料をご提供したい。それがPERとの比較だ。もしこの先に減益決算見通しが相次いで、予想収益が減少しない限り、現状のPER水準は魅力的だろう。

右肩は上がりのビジネス・トレンド

マイクロソフト(MSFT)の決算発表

<FG Free Report では割愛>

ご興味のある方は、プレミアム会員にお申し込みください。

データストレージと言えば〇〇〇の決算

<FG Free Report では割愛>

ご興味のある方は、プレミアム会員にお申し込みください。

需要旺盛のクラウド、設備投資が追い付かない

<FG Free Report では割愛>

ご興味のある方は、プレミアム会員にお申し込みください。

注目米国企業の決算

<FG Free Report では割愛>

ご興味のある方は、プレミアム会員にお申し込みください。

まとめ

アマゾンドットコム(AMZN)の決算発表に注目

今週も上記表にある通り、興味津々、市場に影響バリバリな企業の決算発表が相次ぐ。だが今の誰にでもそのビジネスに馴染みがあり、また市場への影響度(消化不良の解消に役立つ)が大きいのがアマゾンドットコムの決算発表のように思われる。

何故なら、当然GAFA+Mの代表であり、最も巣籠り銘柄として一世を風靡した銘柄だからだ。勿論、アルファベット(GOOGL)もあれば、メタプラットフォームズ(FB)の発表もあり、先週のマイクロソフトとアップルと合わせて、これでGAFA+Mの決算が出揃うことになる。

これは勝つための提案ではあるが、やはり株式投資をする以上は、きちんと決算説明ぐらい、決して毎回とは言わないが、現在のような局面では自ら耳を傾けるべきだろう。そして金利が2-3%程度も上昇したら、その株主であることが無意味だなと思う企業ばかりだと感じたならば、株は手放すか、遠ざかるかしたら良いと思う。現場のマネージメントの話の方が興奮出来、感動し、「この会社の株主になるのも良いな」と思える先がたくさんあるならば、株式投資の魅力は薄れてはいない証拠だ。つまり胆力比べの時が過ぎた時には報われるということだ。

その為には、上掲の決算発表企業群のそれを聴いてもらっても良いが、下記にご紹介するアマゾンドットコムのそれを試しに聞いてみて欲しい。巣籠り銘柄の筆頭であり、世界最大のクラウドサービスを展開するアマゾンドットコムが、今何を言うのか。これは充分に傾聴に値するだろう。下記の図をクリックして貰えば、登録ページに飛ぶので、利用して欲しい。たリアルタイムで無理して聴く必要は全くない。落ち着いて週末でも全く問題ないだろう。これを受けての解説は次回にさせて頂く。

My favorite Companies List(株主となって所有したい企業のリスト)

下記のリンクよりMFCLのページを開いてください。「アップデート」の日付が更新されている銘柄については、個別銘柄コメントにお伝えしたい重要なニュースを書き加えております。

MFCLのページを別仕立てとしたことで、週に一度ではなく、随時アップデートがあればページを更新しています。トップページで更新状況は確認出来ます。

———–<以上、抜粋終了>———–

有料版のFG Premium Reportでは、

このあと「My favorite Companies List(株主となって所有したい企業のリスト)」

が続きます。

(編集:Fund Garage編集部)

編集部後記

まずは無料版から

Fund Garageでは、不定期にはなりますが、無料で読める記事を投稿しております。

また、FG Free Reportについても今後バックナンバーを増量してまいります。

このFG Free Reportをはじめ、投資未経験者の方からベテランの方まで幅広くお楽しみいただけるコンテンツをご用意しております。以下のリンクにまとめてありますので、是非ご覧ください。

まずは無料版のコンテンツからお楽しみいただき、

- 最新の情報

- FG Free Reportでは割愛している情報

- より詳しい技術や決算に関する解説

- My favorite Companies List(株主となって所有したい企業のリスト)

にもご興味の出た方は、是非下記のプレミアム会員にお申し込みください。

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。

これは投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。ある意味、投資のための「コーチング」、気づきをお伝えしているとも言えるでしょう。

勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。

お問い合わせ

今回の記事に関するご質問、知りたいこと、記事のご要望などがございましたら、お気軽にメール(info@fundgarage.com)や各種SNS(Twitter、Facebook、Instagram)からご連絡ください。お問い合わせフォームからもご連絡いただけます。