無料版の始めに

こちらは、Fund Garageプレミアム会員専用の「プレミアム・レポート」の再掲版記事です。公開から半年以上経った記事になりますが、当時の市場の空気と、普遍的な知見を皆様にお届けできれば幸いです。より最新の情報や個別企業の解説に関心をお持ちになられた方は、是非プレミアム会員にお申し込みください。

前置きが長くなってしまいました。ではこの後、「プレミアム・レポート 2022年2月7日号」の一部を無料抜粋という形でご覧頂きましょう。

記事のポイント

- 本来的に株式市場が影響を受けるべきは企業収益の話。

- 年初来株式市場が振り回されてきた「米国の金融政策の行方」から株式市場も距離を置き、漸くそれに回帰してきた。

- 金利の上昇については、過去の水準がどれほどであったのか、当時のFFレートはいくらだったのかから、冷静に反応を見極める必要がある。

- GAFAMの決算は、間違いなくDXの流れ、AIの流れ、それらに伴う必要な設備投資の流れ、社会構造の変化は進んでいること。そして加速していることを示した。

———–<以下、プレミアム・レポートより抜粋>———–

メタバースとメタ(FB)を読む

金利離れしたい市場と、それを阻みたい人達

先週、もしメタ(FB)の決算が取り敢えず平凡なものだったら、市場の水準はもっと切り上がっていたかも知れない。昔から「ドッグイヤー(犬の1年は人間の7年に相当する)」にも喩えられるインターネットの世界において、四半期ひとつは約2年分にも相当するように、同社の決算内容については「メタバース」の評価が市場で未だ定まっていないことが、メタ(FB)が叩き売られた最大の原因と考えている。ただ既に多くのメディアが報じているように、他のGAFAM銘柄などの決算が素晴らしかったこともあり、雰囲気はガラリと好転してくれた。先週の各市場の騰落率は下記の通り。

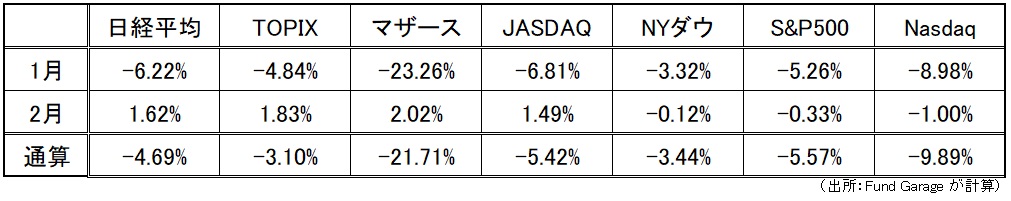

上記で確認出来る通り、オールド・エコノミー系とか、景気敏感株系などと呼ばれる企業のウェイトも大きいNYダウを除き、軒並み2%を超える上昇となり、マザーズ市場などは5.80%も上昇した。ただ月間騰落率を見ると、マザーズは急落した1月の「揺り戻し感」が強く、誤解して見誤らないように。年初来の月別騰落率の表も下記に掲示する。

ただ何れにしても明らかなことは、

年初来株式市場が振り回されてきた「米国の金融政策の行方」、すなわち「FRBが超緩和政策を止める」とか、「早くも利上げを開始する」とか、「資産圧縮を始める」と言った話題から株式市場も漸く距離を置き、本来的に株式市場が影響を受けるべき企業収益の話に回帰してきた

と思われる。それこそが先々週辺りから始まった米国企業の昨年10‐12月期の決算発表だ。間違いなく市場の関心は変わりつつある。そしてこの数年、その存在感の拡大に喧しい議論が繰り広げられている「GAFAM」の決算発表により、その流れはかなり明確に切り離しに成功しつつある。その最たる証左は、週末に発表になった米国雇用統計に関する市場のリアクションだ。雇用統計を受けて反応した米国債券市場の動きをも株式市場は殆ど顧みずに取引を終えた。

殆ど無視された米国雇用統計

米労働省が4日発表した1月の雇用統計は非農業部門の就業者数が前月から46万7000人増え、市場予想の15万人程度を大きく上回った。変異株「オミクロン株」の感染者急増で雇用の減速が警戒されていた中では、この数字はかなり意外感があった筈だ。更に統計数値の計算方法の変更により過去の値まで修正され、引き続き雇用環境が需要過多に陥っている様をみせつけた。

だが本来はこんな「後出しジャンケン」的な過去値の修正など、実はメディアが騒いでいるほどの価値は全く無い。そもそも

景気の先行指標である株価が、景気の遅行指数であるマクロデータに反応して動く金利動向に振り回される方が理に適っていない

のだから。

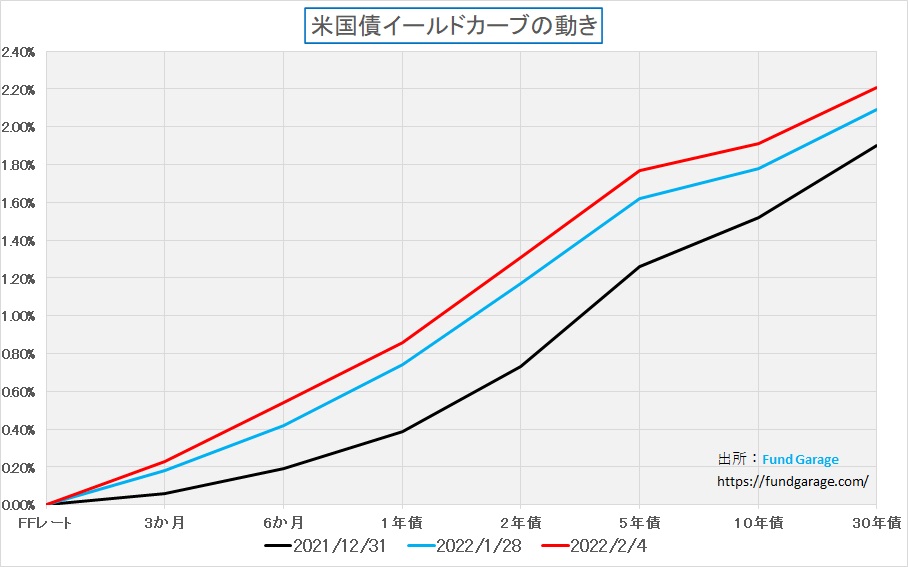

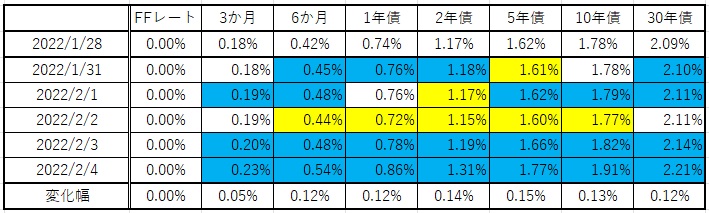

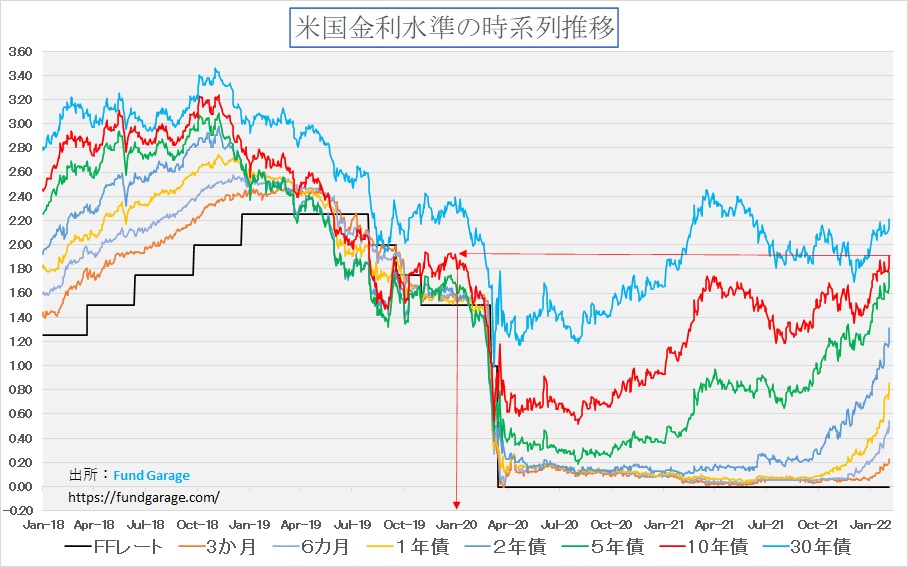

その債券市場について、相変わらず「10年債金利が2年ぶり2019年12月の水準にまで上昇した」とか、「3月のFRBの利上げを50bpと見込むようになった」とメディアは騒いでいるが、いつもの通り、冷静に実勢値を確認しておこう。下記が米国債のイールドカーブで昨年末の水準を黒線、前週末1月28日を水色、そして先週末2月4日を赤線で描いたが何が読み取れるだろう。そしてその下に、実数を分かり易いように表にまとめておいた。

明らかなことは、この一週間で先週末と比較して金利は全期間において上昇したが、その最大値は5年債の0.15%程度に過ぎないということ。チャートの方で確認すると、縦の目盛りは0.2%単位なので、昨年末と比較して概ね0.5%程度を上限に、全期間でイールドカーブは上昇にスライドしている。つまり

インフレ懸念を抱いて、既に債券市場は淡々と0.5%程度の利上げは織り込んだ

ということだ。ならば次に確認すべきは、その0.5%程度の利上げを織り込んだ水準は、時系列的にいつの頃の話かということとなる。下のチャートでその水準を確認しておきたい。

分かり易いように10年債の週末水準である1.91%のレベルを過去に遡ると何処で突き当たるかを示す矢印を挿入しておいた。答えは2019年12月31日、ちょうど10年債金利が1.91%で2019年は年末を迎えていた。ならば、そこに示す黒い線のFFレートの水準はというと1.50%。実は0.5%程度の利上げどころか、既にその3倍の水準をも見据えたイールドカーブになっていることがわかる。

つまり平たく言えば、

新型コロナウイルスの感染拡大前の水準に戻るためだけでも、FRBは0.25%ずつの利上げならば都合6回は行わなければならず、その状態をも織り込むところまで中長期の金利は既に上昇している

ということ。ならば当時の景気状況、世界の状態、そして当然ことながらDXやAIといったテクノロジーはどんな状況だったかを考えないとならない。

右肩は上がりのビジネス・トレンド

GAFAMなどの企業が証明した時代の流れ

GAFAMの決算が明らかにしたことは、

間違いなくDXの流れ、AIの流れ、それらに伴う必要な設備投資の流れ、社会構造の変化は進んでいること。そして加速しているという事実だ。

気の毒なのはこのニュースに振り回された日本市場の投資家かも知れないが、世界最大のクラウドサービスを提供するAWSのアマゾンドットコム、Azureのマイクロソフト、Google クラウドのアルファベット、iCloudのアップルなどが揃ってクラウドのサービスの強烈な需要を認めており、IBM、インテルなど、クラウドサービスに関わるデータセンター・ビジネスにより恩恵を受ける全ての企業のCEOがこの状況を認める発言をしている。

面白いことに、全てのCEO(除くアマゾン。同社はCFOから)から現状及び将来の話の中で、Covid-19に関わる不安定さやサプライチェーン問題に関わる懸念事項は明らかにされたが、金利上昇に関するビジネスへの懸念は一切無かった。すなわち「これからはFRBの超金融緩和政策が終了するので、これらが今後head wind(向かい風)になる可能性がある」という類の話だ。逆に設備投資を拡大する話や、人的リソースを更に増やす必要性(MSFTなど)などの方が多く聞かれた。

GAFAMはFが抜けてGAAMに変わるのか?

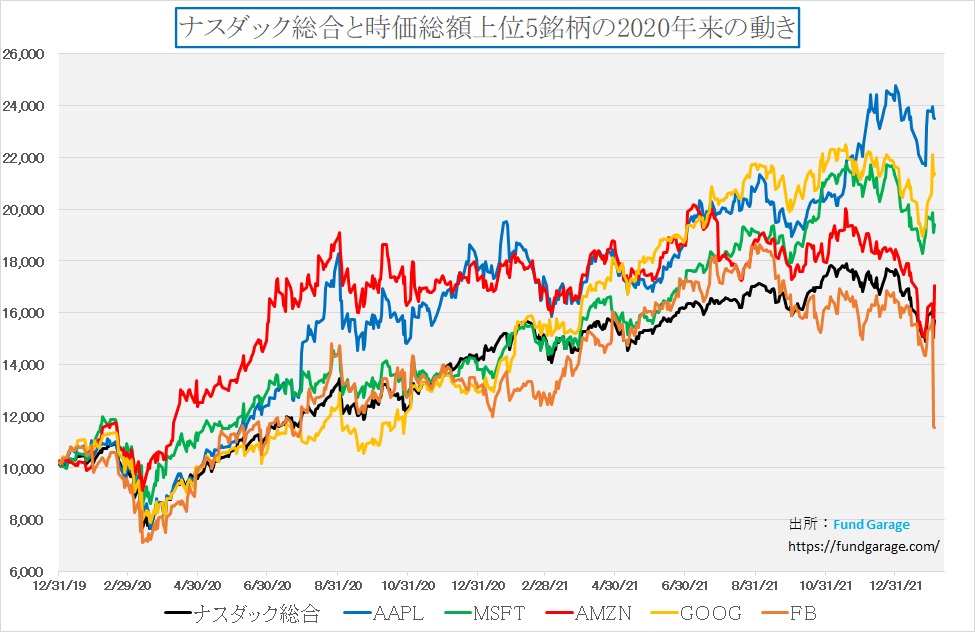

下のチャート、GAFAMとナスダックの2020年来の動きを最初を10000ptsに揃えて比較している。一番好成績なのはアップルで週末現在23,482だ。一方、ワーストはメタ(FB)の11,551だ。残り3銘柄は2位以下はアルファベットの21,355、マイクロソフトが19,400、アマゾンドットコムが17,062となっている。ナスダック総合が15,712となる。

GAFAとか、マイクロソフトを加えてGAFAMなどと言われてきた米国のハイテク企業の巨人たちではあるが、このチャートを見る限り、少なくとも5社が同じような株価運びをしてきたわけでは全くない。当然、個々のビジネスが全く異なるからだ。

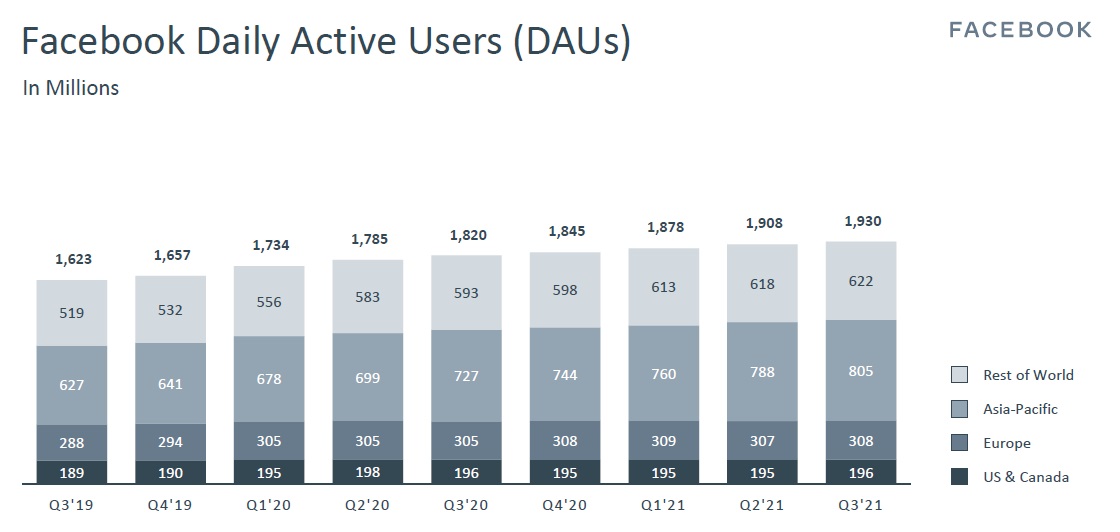

その中で、上のチャートを見る限りにおいては、メタプラットフォーム(FB)がこの大手5社の中から脱落しそうな気配を感じさせる。だが本当に脱落するのかと言えば、恐らくそれは危惧に過ぎないだろう。まず同社の決算発表で使われた資料「FB_Q3’21_slide」(ここをクリックすれば、PDFで全編をダウンロード出来る)からコア・ビジネスであるFacebookのDAU(Daily Active Users)という最重要な指標を見て貰おう。

ご覧いただける通り、確かに米国、或いは欧州でのDAUは横ばいだが、その他のエリアでは着実に伸長しているのが良く分かる。また今回は欧州の個人情報保護法にも基づいて、アップルがiPhoneのアプリのデータ取得方法を変えたことによる影響が直撃した形になったが、ザッカーバーグCEOは個人情報の無制限な利用は益々厳しくなるだろうが、消費者側の適切なターゲット・マーケティングへのニーズも根強く、またAIを利用した解析で最適なターゲット・マーケティングが出来るようになっていくと自信を示していた。

SNSの利用において、FacebookよりもInstagram、そして最近はNews Feed よりもReelなどのshort-form videoへのユーザーの関心の移行があるが、それでも尚、同社のユーザーへの粘着性はまだまだ充分に高い。因みに、日本ではLINEがメッセージングではマジョリティだと思うが、同社が提供するWhatsAppが欧米では非常に利用されている。私自身、バークレイズ時代の外人たちとのやり取りは、今でもWhatsAppだ。そうして点からも、今期の収益の落ち込みは一時的なものとなる可能性の方が圧倒的に高い。

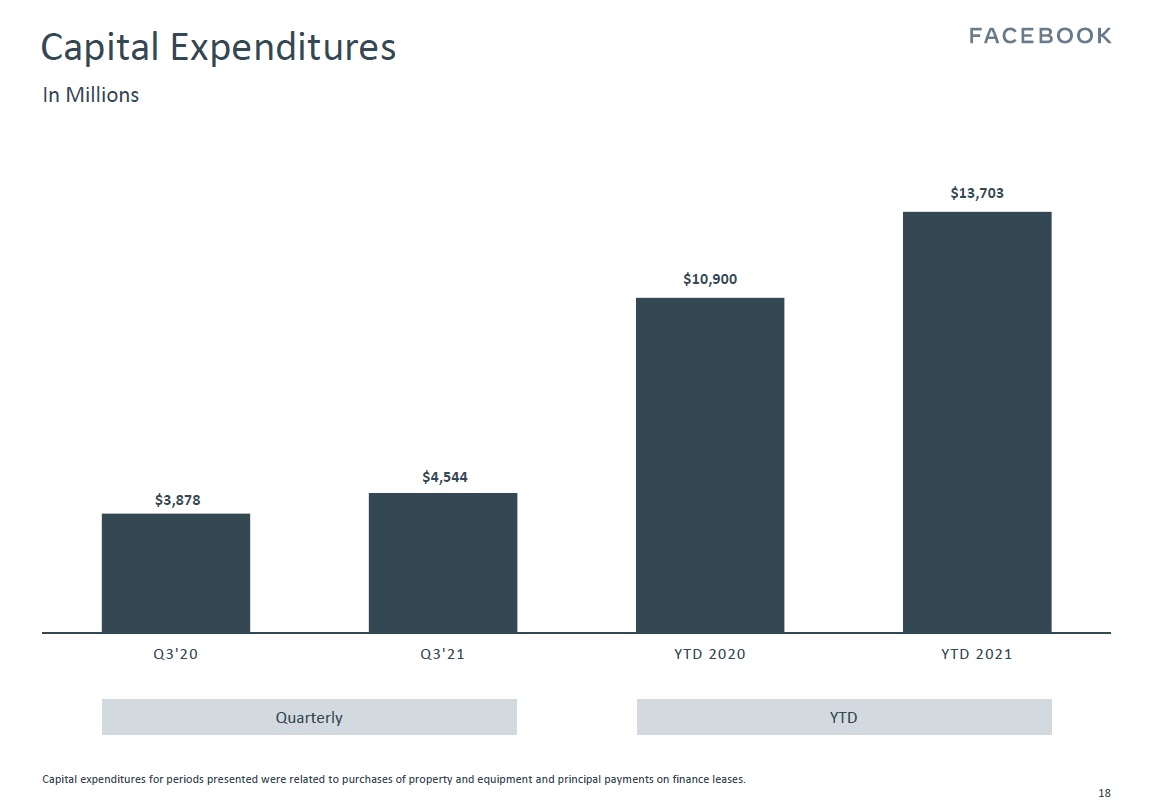

次に注目なのが設備投資の動向だ。下記のチャートを恐らく読み解くファンドマネージャーやアナリストの考え方の違いで見解が変わるところかも知れないが、間違いなくこの設備投資の増加傾向こそが同社の今後の力強さの証となるだろうと考える。もし設備投資も微増、若しくは横ばい以下ならば「あ、既にジリ貧の企業」と考えるが、ザッカーバーグCEOがプレゼンでも説明していたメタが積極的に打って出ている分野がある。それこそがメタバースだ。

貴方はメタバースの可能性をどうみるか?

恐らく、同社への投資余力は、投資家が「メタバース」をどう考えているか、どうその可能性を見出しているかに大きく左右されるだろうと思う。ザッカーバーグCEO率いる旧Facebookは、昨9月にMeta Platforms, Inc.’sと社名変更してまで、その舵をメタバースへ向けて大きく切った。ならばこの会社への投資価値を決めるのは、メタバースの将来性をどう読むか、どう考えるかの一言に尽きるだろう。

それは「メタバース」と呼ばれるものが、まだまだ本当に始まったばかりであり、既に巨人となっていたFacebookが打ち出さなければ、まだまだ人々の日の目を見るような段階まで来ていない「これからのもの」だからだ。当然、その将来性をどう考えるかは、今現在に置いてSNSを含むネット社会、ネット経済の状況をどう評価しているかにも大きく依存する。これはザッカーバーグCEO自身が今回

「This fully realized vision is still a ways off. And although the direction is clear, our path ahead is not perfectly defined. (この完全に実現されたビジョンはまだ始まったばかり。方向性は明確だが、まだ今後の道筋さえ完全な定義には至っていない)」

と言った発言が「その通りだ」と思わせてくれる。

メタバースを巧く私のイメージに沿ってビジュアライズしているものを探してみたが、そんな状況である以上、中々見つからない。ひとつにはこんな感じだろう。下の図に示すような要素が全部合わさって、「リアル」と「バーチャル・リアリティ」の中間ぐらいにある感じだ。

![]()

そしてこれを実現させる為に、まずはひとつの小道具として「Oculus Quest2」のような「ゴーグル」がある。だからこそ既に「ゴーグルを掛けてないと駄目なんて、単に鬱陶しいだけ」とか、「バーチャル・アバターの世界だろう」とか、単に「ゲーマーの好みそうな話だ」という短絡的な定義付けをして終わっているものをよく見かける。

ただ思い出して欲しいのは、インターネットがまだモデムを使って電話回線に接続していた当時、多くの人が「パソコン通信の延長線上でマニアのものだよね」とか、「キーボードが無ければ入力出来ないなんて、キーボードが打てない人はどうするの?」とか極めて否定的だった。中には「インターネットとは元々米軍がメッシュ状の切断が切れない通信網として構想したもので・・・」と蘊蓄を語る人は居たが、その将来性を唱える人はごく少数だった。

私は既にご承知の通り「Oculus Quest2」は購入済みで、その絶大な可能性に魅せられてしまった一人であることは確かだ。でも将来の予言者ではない。だからこそ、真面目にメタバースの将来性を語ってくれるザッカーバーグCEOを凄いと思っている。

カリスマ経営者は引き際が難しい

<FG Free Report では割愛>

まとめ

アマゾンドットコム(AMZN)の決算

<FG Free Report では割愛>

ウクライナ情勢など気の休まる時はまだ来ない

残念ながら、GAFAMの決算に支えられて、FRBの金融政策の変更に対する過剰な神経質さは抜けてくれるかと思いきや、ウクライナ情勢などを見る限り、米露の問題、そして予てから米中の問題、これらに起因して天然ガス価格、原油価格の上昇など、投資家が呑気に稼げる時は未だ来ない可能性が高い。

だが株式投資の基本が企業収益にあるという絶対条件は不変であり、その答え合わせである四半期決算発表シーズンは概ね無難に終了した。腰を据えて業績判断を行いつつ、春の雪解けを待つように、機が熟するのを待つのが現状の基本スタンスだろう。

My favorite Companies List(株主となって所有したい企業のリスト)

下記のリンクよりMFCLのページを開いてください。「アップデート」の日付が更新されている銘柄については、個別銘柄コメントにお伝えしたい重要なニュースを書き加えております。

MFCLのページを別仕立てとしたことで、週に一度ではなく、随時アップデートがあればページを更新しています。トップページで更新状況は確認出来ます。

———–<以上、抜粋終了>———–

(編集:Fund Garage編集部)

編集部後記

まずは無料版から

Fund Garageでは、不定期にはなりますが、無料で読める記事を投稿しております。

また、FG Free Reportについても今後バックナンバーを増量してまいります。

このFG Free Reportをはじめ、投資未経験者の方からベテランの方まで幅広くお楽しみいただけるコンテンツをご用意しております。以下のリンクにまとめてありますので、是非ご覧ください。

まずは無料版のコンテンツからお楽しみいただき、

- 最新の情報

- FG Free Reportでは割愛している情報

- より詳しい技術や決算に関する解説

- My favorite Companies List(株主となって所有したい企業のリスト)

にもご興味の出た方は、是非下記のプレミアム会員にお申し込みください。

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。

これは投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。ある意味、投資のための「コーチング」、気づきをお伝えしているとも言えるでしょう。

勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。

お問い合わせ

今回の記事に関するご質問、知りたいこと、記事のご要望などがございましたら、お気軽にメール(info@fundgarage.com)や各種SNS(Twitter、Facebook、Instagram)からご連絡ください。お問い合わせフォームからもご連絡いただけます。