無料版の始めに

こちらは、Fund Garageプレミアム会員専用の「プレミアム・レポート」の再掲版記事です。公開から半年以上経った記事になりますが、当時の市場の空気と、普遍的な知見を皆様にお届けできれば幸いです。より最新の情報や個別企業の解説に関心をお持ちになられた方は、是非プレミアム会員にお申し込みください。

前置きが長くなってしまいました。ではこの後、「プレミアム・レポート 2022年1月17日号」の一部を無料抜粋という形でご覧頂きましょう。

記事のポイント

- 日本の中小型株に投資するときは、リスクも理解しておこう。

- ボラティリティには2種類あるが、それぞれ計算根拠も示唆も全く違う。この記事を読んで勉強していただきたい。

- 米国市場は株価の上げ下げと、金利の上げ下げを別々に捉えている。金融政策だけを見ているわけではない。

- FRBが行いたいのは、「物価の修正」であり「景気回復の足止め」ではない。

- 米国の一般家庭において、金融資産の3/4以上が株式市場のリスクを取っていることを忘れてはならない。

———–<以下、プレミアム・レポートより抜粋>———–

大局観からミクロを考える癖が必要

中小型株投資のリスクとは…。

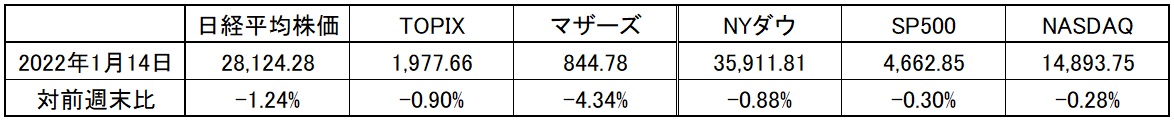

先週の市場騰落率を見ると、利上げや株価の変動に対する様々な憶測は飛び交っていたが、実は週単位では大した変動はしていない。日単位に関しては後述する。

ただマザーズ市場の崩落には目を見張る。先週だけでも△4.34%も下落したが、年初来で見ると既に△14.49%も下落している。これは日米株式市場を通じて一番であり、非常に大きい。

これが「日本株の中小型株リスク」と言えるだろう。

これはそもそも、IPO直後の企業を含め、恐らく投資家の殆どはその企業実態を知らないにもかかわらず、値動きの良さに釣られてエントリーしてしまう銘柄が多いからだと考えられる。だから一度値崩れ始めると、我先にと売り、簡単に一方通行になり易いのが中小型株の特徴だ。

本来は大型優良株などへの投資で手慣れてから始めるべきなのが中小型株投資だ。最初から一攫千金を狙ってはいけない。

足元で上昇するボラティリティ

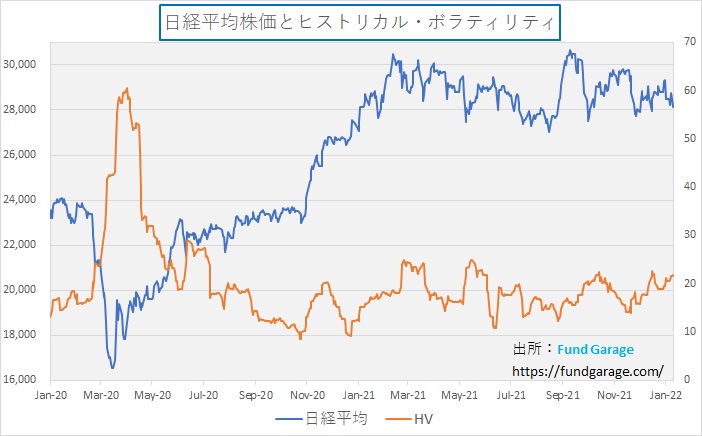

下のチャートを見て頂きたい。これは日経平均株価とそのヒストリカル・ボラティリティ(以下HV)の比較チャートだ。ここでは足元でのHVの上昇傾向をお伝えしたい。

ご覧いただける通り、現時点のHVは21.9、この水準は2020年10月29日の8.6の約2倍から2.5倍に相当する。そして位置づけとしても、パンデミック騒動の時を除くと決してこの2年間で低い方ではない。つまり、短期的に日毎の変動ではかなり上下に動いているということだ。

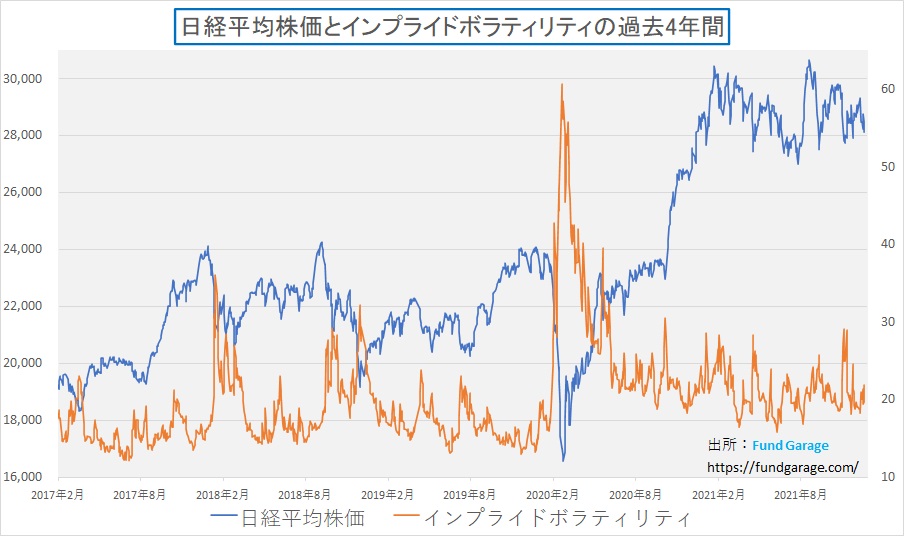

ならばということで、次にもう一つのチャートを見て頂こう。こちらは日経平均とインプライドボラティリティ(以下IV)のチャート。足元のIVの数値はHVと同じ21.9なのだが、その水準はパンデミック騒動後では高いどころか寧ろ低い方に位置している。

同じボラティリティでありながら、過去との相対的な位置づけが全然違うのは不思議に思われないだろうか。

「ボラティリティが高いからね」などと一言で片づける場合があるが、この2種類は全く意味合いも計算方法も違うからこそ、こんな結果になっている。詳しくは次の節でご説明しよう。

ヒストリカル・ボラティリティとインプライド・ボラティリティ

ボラティリティという単語がマーケット関係の説明で日本で使われるようになったのは2000年以降だ。当時は視聴者が理解できないからと、テレビに出演しても使わないよう頼まれたのを覚えている。

そしてこの「ボラティリティ」には、

- 「ヒストリカル・ボラティリティ(HV)」:対象資産の過去の変動率の標準偏差を計算したもの

- 「インプライド・ボラティリティ(IV)」:その原資産に対するオプションのATM(アットザマネー)の取引値段から逆算するもの

に分けることが出来る。IVが計算できるのは、オプションの価格の決定要因は「原資産の価格、行使価格、行使可能期間、金利水準、そしてボラティリティ」の5つとなっている(ブラック・ショールズ・モデル)からだ。

これは、

- HV:原資産自体の実際の動きを反映している

- IV:原資産の今後の動きに対して、市場がヘッジなど、どのようにオプションを通じて取引をしようとしているかから逆算されている

と理解できる。同じ日経平均の「ボラティリティ」ではあるが、計算根拠物がリアルに違うということだ。

そこまでを理解した上で、上記2つのチャートを見て比べてみよう。

- HVが高値圏にいる→パンデミック騒動後の市場の揺り戻しなどが大きかった時と同じように、今も荒い値動きをしている。

- 一方、IVはそんなに高くない→この先の市場展開をヘッジが必要となるような展開になると市場は考えていない。

と読み解くことが出来る。

因みに、NY市場で「恐怖指数」と日本では読んでいるVIX指数、これはS&P500のインプライド・ボラティリティから来ている数値だ。

実際の市場参加者は米国金融政策だけを見ていない

このところ株価の上げ下げの要因については、まず殆どが

米国の中央銀行たるFRBが「タカ派なのか、ハト派なのか」、「利上げ積極的なのか、否か」、「年間何回利上げをするのか?」

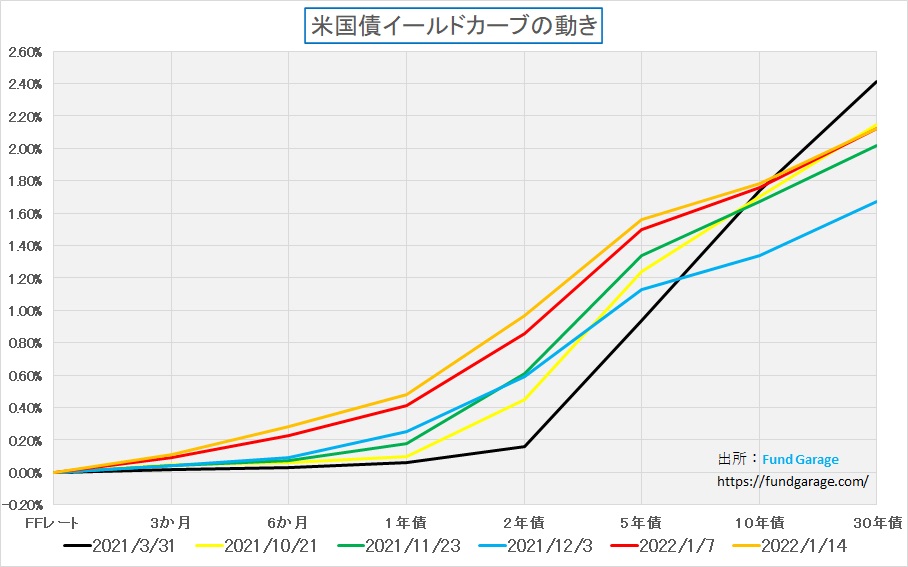

という同じネタを使って繰り返されている。だが本来そうした金融政策ネタで動くべき「米国債券市場」はここ何回もお伝えしているように、大した動きにはなっていない。

先週も1年から5年のゾーンで僅かに債券利回りは上昇したが、大騒ぎをするようなレベルには上昇していない。オレンジ色の線が先週末1月14日の分だが、「金利が上昇した」という表現自体に国語的な間違いはないが、その上げ幅を見ればヒステリックく騒ぐ必要があるかどうかは議論の余地があろう。決して投資判断に影響を与えるような幅での変動とは言えない。

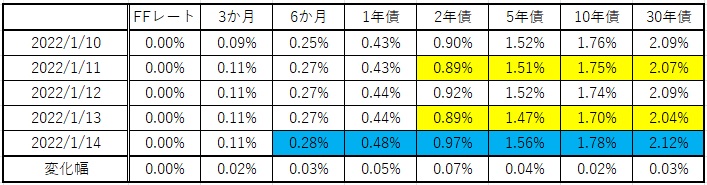

因みに先週1週間の各金利の変動を数値で確認出来るように、下記のような表を作ってみた。勿論「金利が上昇している」のは事実だが、この程度の金利上昇がどの程度投資判断にインパクトを与えるのかはかなり疑問だ。そしてもし13日と先々週末で比較すると、実は金利が低下していることがわかる。すなわち、市場は株価の上げ下げと、金利の上げ下げを別々に捉えているということだ。

FRBがテーパリングのあと、直ぐに利上げするか、しないかのか、或いは何回利上げをするのかなどという金融政策だけを見ているわけではない

ということが歴然とわかる。

FRBの金融政策の本意を読み解く

恐らく市場コメンテーターなどよりFRBのジェローム・パウウェル議長やそのブレーン達の方が知恵は遥かに上だとよくわかる。見ていると色々と方法を駆使して、FRBは金融正常化を上手に行おうとしている。FRBの狙いは需給バランスの偏りで起きている物価上昇の修正であり、雇用の回復も、力強い需要の回復も止める気はない。

その一つの理由には、米国の金融政策の変更や利上げは、金融クライシスを招き易いという面がある。新興国のどこかでデフォルトを招くようなことは絶対にしたくないということだ。ただそれでも間違いなく「アメリカ第一主義」であることは確かではある。

そう考えると、まず間違いなくFRBは米国株式市場が急落するようなことは考えていない。労働市場で失業率が下がる一方で、急激に回復している需要、その一番大きいのは自動車であり、住宅だ。住宅を買えば、当然それに合わせて家財道具や家電品を買い替える人が多い。そうした需要の回復を失速させたくはない。

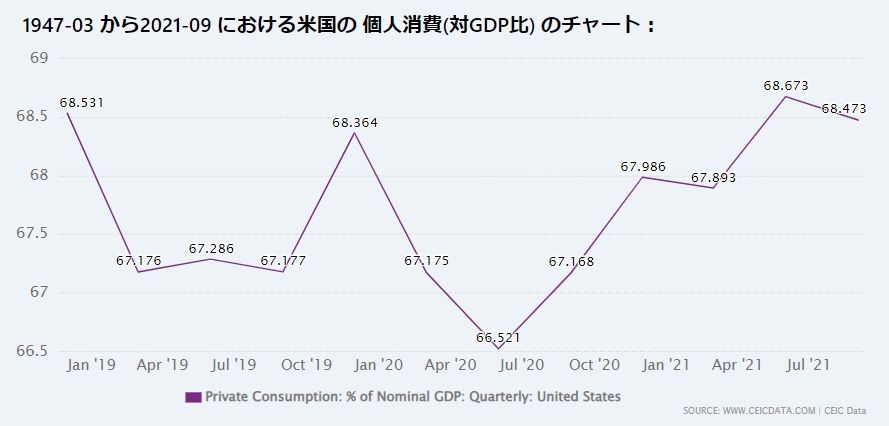

以下に米国のGDPに占める個人消費の割合を示したチャートを掲示する。踊ろうなかれ、現状で米国GDPの約68%は個人消費に依存している。

ならば、この「With Covid-19」の状況の中で、なぜ人々はクルマを買ったり、家を買ったり、建て替えたりしているのだろうか。それは失業保険や給付金があるからではない。株価が好調に上昇したことで、家計の金融資産が大きく膨らんだのだ。

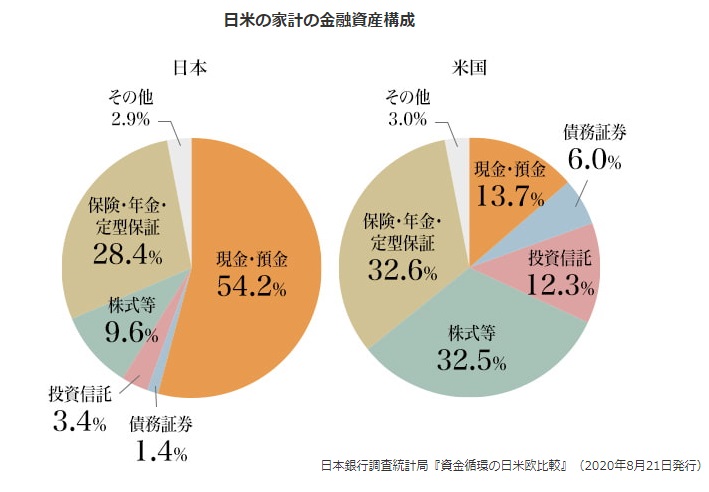

家計の金融資産構成が預金中心の日本とは全く違うので、恐らく日本人の超コンサバな世論感覚で考えたら間違えを起こす。

この感覚の違いは、なかなか日本人には理解し辛いかもしれない。

下記の図は日米の家計の金融資産構成を示したものだ。左側が日本。確かにこれでは「黒田バズーカ」をどんなに撃とうが、この1-2年の株価上昇で

「株式投資をしている富裕層」の資産はどんどん増える一方で、一般庶民のそれは殆ど影響を受けないので貧富の差が広がったと言えてしまう

だろう。一般家庭は金融資産の1割も「株式等」は持たず、利息も付かない預金に置いている。

一方、右側の米国の家計の金融資産構成だが、直接「株式等」に投資をしているだけでも3割を超える。更に投信や保険や年金を入れると、少なくとも金融資産の3/4以上が株式市場のリスクを取っていると見ることが出来る。

つまり、米国の標準的な家計世帯は株価上昇によって金融資産が膨らみ、結果として家やクルマを買い替えることに魅力を感じたと考えることは的外れではないだろう。ならば、逆に株価が大きく下がったら何が起きるのか。殖えた部分を使ってクルマや家を買ってしまってから、株価下落に見舞われたら、恐らく日常生活は相当に委縮する。恐らく急激に個人消費のバルブが閉まるだろう。

決してFRBが利上げをしないと言っているのではない。だがFOMC議事録にも、議長証言にも、どこにも「株価がバブルだから」という言質は無い。ところがご承知の通り、2000年前後の時のITバブル期においては、当時のFRB議長であるグリーンスパン氏は「根拠なき熱狂」であり、それが崩壊することが経済へのリスクとなるのでこれを何とかしたいと公言していた。ITバブルの頃などを例に出して分析している人も多いが、状況は全く今と違うと言える。

右肩は上がらないだろうと思われるビジネス・トレンド

40年間の宴の後の債券投資

<FG Free Report では割愛>

右肩上がりのビジネス・トレンド

注目米国企業の決算

<FG Free Report では割愛>

まとめ

FRBの正体はまだ断定することは出来ない

中央銀行が行う金融政策の方法は多岐にわたる。今話題の金利の誘導目標を上げ下げするということは最も端的な例だが、市場から資産を購入して市場にマネーを供給したり、逆に資産を売ってマネーを吸い上げたりもそのひとつ方法「TOOL(ツール)」に過ぎない。だが実はもうひとつ彼らには「TOOL」がある。それが「アナウンスメント効果」だ。中央銀行は市場との対話を通じて、事前にどう市場が反応するかを探ったり、地均しをしたりするためにこのアナウンスメント効果というTOOLを使う。これ自体はコストも何もかからない。

先週もFRB議長の再任に関して議会での公聴会があり、その時の発言内容を受けて、市場は「タカ派」「ハト派」の見極めをつけようと一喜一憂した。ドットチャートというシステムを使って、なんとなく利上げの方向にあるのだなと匂わせておけば、あとはそうした情報配信システムが旨く機能して、いつの間にか地均しは出来てしまう。だからこそ、原典にあたるべきなのだ。下記は議長の議会証言の冒頭文。この後質疑応答がはじまったのだが、非常に重要な文言は真ん中あたりにある「We know that high inflation exacts a toll, particularly for those less able to meet the higher costs of essentials like food, housing, and transportation. We are strongly committed to achieving our statutory goals of maximum employment and price stability. We will use our tools to support the economy and a strong labor market and to prevent higher inflation from becoming entrenched.」だろうと思われる。つまり物価上昇で苦しんでいる人々を金融政策で助けることだ。

FRB議長の議会証言20220111 (クリックすればPDFでダウンロード可能)

読んでもいただけば明らかなのだが、どこにも「金融バブルだ!」的な意図は見えず、在るのは「物価上昇阻止」という意図だけだ。個人消費の落ち込みを許容してまでもFRBが今の段階でそうした動きをするインセンティブは正直思いつかない。日本の中央銀行マンは「利上げが勝ち、利下げは負け」という文化を持っていると直接聞いたことがあるが、私の知る限りにおいて、FRBはもう少し理性的だ。

CES2022に絡んで、発表された多くの技術。難しい環境だと思う時こそ、実は振り返ると「仕込み時」だったというのが株式投資の常だ。冷静にこれからも市場を見ていこう。

My favorite Companies List(株主となって所有したい企業のリスト)

下記のリンクよりMFCLのページを開いてください。「アップデート」の日付が更新されている銘柄については、個別銘柄コメントにお伝えしたい重要なニュースを書き加えております。

MFCLのページを別仕立てとしたことで、週に一度ではなく、随時アップデートがあればページを更新しています。トップページで更新状況は確認出来ます。

———–<以上、抜粋終了>———–

有料版のFG Premium Reportでは、

このあと「My favorite Companies List(株主となって所有したい企業のリスト)」

が続きます。

(編集:Fund Garage編集部)

編集部後記

まずは無料版から

Fund Garageでは、不定期にはなりますが、無料で読める記事を投稿しております。

また、FG Free Reportについても今後バックナンバーを増量してまいります。

このFG Free Reportをはじめ、投資未経験者の方からベテランの方まで幅広くお楽しみいただけるコンテンツをご用意しております。以下のリンクにまとめてありますので、是非ご覧ください。

まずは無料版のコンテンツからお楽しみいただき、

- 最新の情報

- FG Free Reportでは割愛している情報

- より詳しい技術や決算に関する解説

- My favorite Companies List(株主となって所有したい企業のリスト)

にもご興味の出た方は、是非下記のプレミアム会員にお申し込みください。

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。

これは投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。ある意味、投資のための「コーチング」、気づきをお伝えしているとも言えるでしょう。

勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。

お問い合わせ

今回の記事に関するご質問、知りたいこと、記事のご要望などがございましたら、お気軽にメール(info@fundgarage.com)や各種SNS(Twitter、Facebook、Instagram)からご連絡ください。お問い合わせフォームからもご連絡いただけます。