無料版の始めに

こちらは、Fund Garageプレミアム会員専用の「プレミアム・レポート」の再掲版記事です。公開から半年以上経った記事になりますが、当時の市場の空気と、普遍的な知見を皆様にお届けできれば幸いです。より最新の情報や個別企業の解説に関心をお持ちになられた方は、是非プレミアム会員にお申し込みください。

前置きが長くなってしまいました。ではこの後、「プレミアム・レポート 2021年12月20日号」の一部を無料抜粋という形でご覧頂きましょう。

記事のポイント

- FOMCや日銀政策決定会合関連の報道においては、ミスリードが含まれていた。

- メディアの報道には、大事な一文が報じられていなかったり、勝手に解釈されているものがある。

- 大事なことは、「必ず原文を確認する」ということ。

- 「トリプルウィッチング」とは、個別オプションと指数オプションの満期日取引が重なるタイミング。

- このタイミングでの株価は短期需給により決まりやすく、金利と株価変動の動きがこれまでのストーリーとは全く違う展開となる場合がある。

———–<以下、プレミアム・レポートより抜粋>———–

FOMCは想定通り、そして市場金利は低下という事実

何故か利上げでひと騒ぎしたそうなメディアが多い

先週米国ではFOMCが行われ、そして日本でも日銀政策決定会合が行われた。ただその結果についての報道内容のイメージで市場動向を観察すると、恐らく混乱し、今後を見誤る可能性が高いと思われる。確かにFOMCでテーパリングの加速を決定することは決まった。FRBの公表文書に

「FOMCは、純資産購入の月間ペースを国債で200億ドル、住宅ローン担保証券で100億ドル削減することを決定した」

とある。それだけ減額しても尚

「1月は国債を月額少なくとも400億ドル、住宅ローン担保証券を月額少なくとも200億ドル購入するが、毎月同様の純資産購入ペースの引き下げが適切であると判断している」

と言っているので、このペースで購入額を減額すれば、4月の買い入れはゼロとなるという読みをして「3月末で終了することを決定した」とメディアなどは言っている。だが大事な一文があることは殆ど報じられていない。それが

「経済見通しの変化によって正当化される場合は、購入ペースを調整する用意がある」

という一文だ。しかも、どこにも3月で終了することとするとは謳っていない。

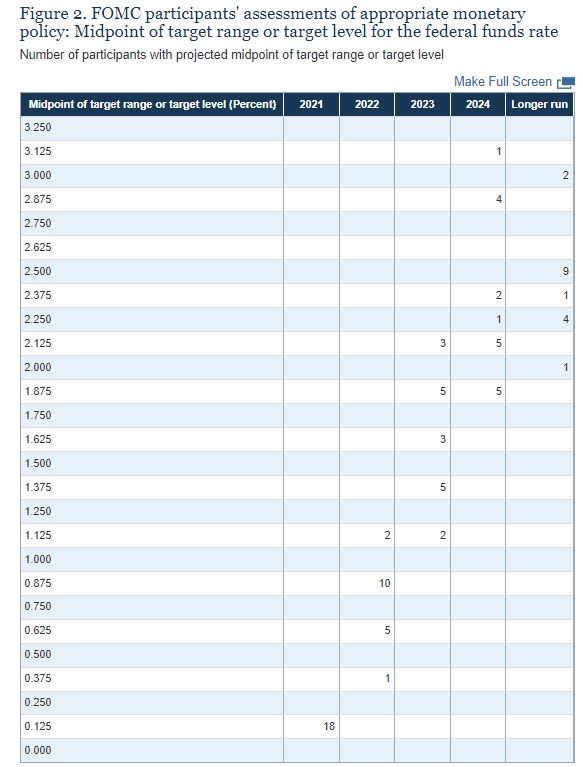

更に「2022年中に計3回の0.25%の利上げを行う見通しを示した」とも言われているが、これは下記に示す「ドット・チャート」とか「ドット・プロット」と呼ばれるものを見て「勝手に解釈」をしているだけで、特に決定されたわけではない。これは下記のタイトルにもあるように、FOMCの参加者が”現時点で”考えると適切と思うFFレートの誘導水準を示したものであり、確かに前回のFOMC時とは変わっているが、それは意思決定されたわけでは無い。2022年を見ると0.875%を適切と考えているFOMCメンバーが10人となったことは分かる。従って、現行水準よりは0.75%上なので、0.25%ずつ3回で丁度いいと考えたわけだ。

だが重要なのは、次回のFOMCの時も同じという保証は何処にも無いということ。繰り返しになるが「ドット・チャート」は毎回変化するものだ。

FOMC声明文 (←原文をダウンロード出来ます)を見て貰えば分かるが、どこにも「2022年中に計3回の0.25%の利上げを行う見通し」などという記載はない。ただ多くのメディアは何故か「利上げだ、利上げ。テーパリングを加速したら、次は利上げだぞー」と叫びたいようである。利上げをしたいのはFRBではなく「タカ派のメディア」の方にしか私には見えないが、どんな恣意があるのだろうか。

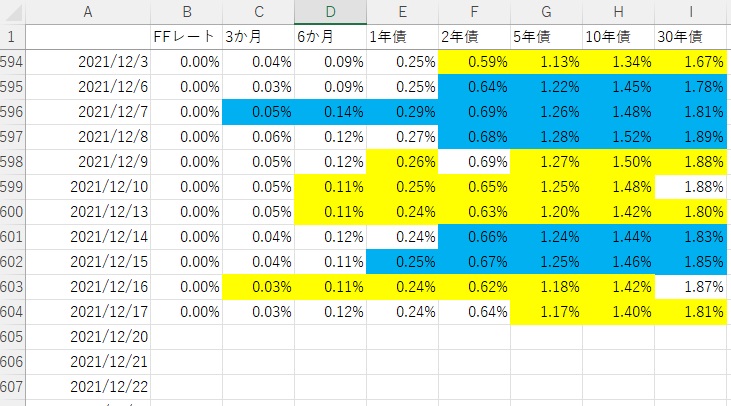

実はこの2年債の利回り水準も、10年債の利回り水準も、先々週もっと高い水準になっていることは前述したが、下に示すエクセルシートを参考にして欲しい。

例えば12月7日から9日は明らかに先週一週間のどの日よりも高いのだ。ただ毎日私のように米国債利回りをきちんと記録し、観察している人も少ないと思われ、この字面だけ追えば、間違いなく「金利上昇が全ての要因」と捉えてしまってもおかしくないという訳だ。実はファンドマネージャーでも株式担当で金利回りをきちんと毎日チェックしている人は、私の見聞録の中ではあまり知らない。

株式市場は総じて軟調だった

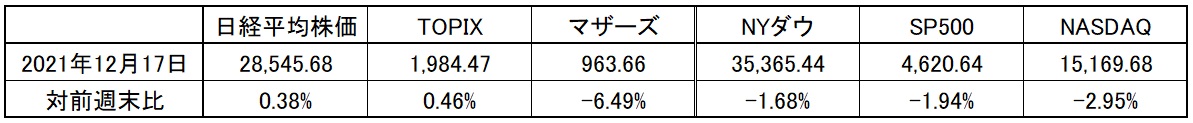

日経平均もTOPIXも先週は辛うじて騰落率でプラスを維持したが、実感としては先週の株価は下落したという思いの方が強い。米国市場を追い掛けている人ならば尚更だろう。ただマザーズの下落率が飛び抜けて際立っていることが、市場参加者の属性を見るように思われる。

日本市場も17日の前場終り頃から情けなく下がり始めた。外出先で見たので「また日銀が金融政策決定会合でなんか言ったのかな?」と思ったが、案の定、日経新聞のWebにこんな見出しの記事をみつけた。それは

「日銀、コロナ対応の縮小決定 中小企業支援は半年間延長」

というものだ。だが記事の内容を見ると

「日銀は17日の金融政策決定会合で、新型コロナウイルス禍に対応した資金繰り支援策の縮小を決めた。コマーシャルペーパー(CP)・社債を計20兆円を上限に買い入れる措置を2022年3月末の期限通りに終える一方、金融機関に有利な条件で貸し出しの原資を供給する特別オペ(公開市場操作)は9月末まで半年間延長する。大規模な金融緩和策は現状維持した」

というものだった。要は予定通りにCPと社債の買い入れを止めるだけで、大規模な金融緩和策は維持するということだ。

これが教えてくれていることは、

「必ず原文を確認しよう」

ということ。もしかすると記者やメディアには何の恣意性も無く、単に国語力の問題だけなのかも知れないが、明らかに原文の意図とは違うニュアンスを伝えるものが数多あるということだ。当然これらを受けて、昨今は専門家と称する人達だけでなく、ネット上の書き込み類も増えて来る。情報氾濫の中で正確な判断、若しくは悔いない判断をする為には、源流を遡って、原本にあたるしかない。それをどう解釈するかは自分自身の国語力なのだから。

オミクロン株の話をどうこなしていくか

<FG Free Report では前略>

ただこれだけの感染者数が世界中でまだ存在するということは、「ポスト・コロナ」と考えるのは相当に時期尚早ではあろう。あくまでも「ウイズ・コロナ」の中で、どのように経済を正常稼働させ、それを続けられるようにするのかということだ。つまり決して人類はまだコロナを克服してはいない。

だとすれば、まだ「サプライチェーンの目詰まり」は消えるとは思えない。つまりサプライチェーンの目詰まりに伴う物価上昇は残念ながら金融政策でコントロール出来るものとは異質なものとして続く可能性が高い。逆に、あまり考えたくはない話だが、景気の再失速の可能性も否定出来ないということだ。様々な可能性や憶測があるが、その中で確かなものがひとつある。それは

「DX(デジタルトランスフォーメーション)は止まらない」

ということだ。

「トリプルウィッチング」が証明したこと

実は上述の事を確信した背景には、先週金曜日の米国市場の動きがある。木曜日の動きも絡む。

- 16日木曜日の米国市場、NYダウが△29.79ドルの下落に留まる一方で、NASDAQは△385.15ポイントも下落した。

- 1日遡り、FOMCが終わった15日のNY市場では、三指数が揃って上昇した。

- その一方で、15日の金利の方は僅か1bpから2bpの話ではあるが、1年債から30年債まで全てが上昇しているのだ。「金利上昇の中で株価も上昇した」と言って差し支えない。

- 再び戻って、NASDAQが△385.15ptsも下落した16日、2年債は△5bp、5年債は△7bp、10年債も△4bpの下落となっている。つまり「金利低下の中で株価も下落した」と言うことだ。

- そして17日には5年債が△1bp、10年債が△2bp、30年債が△6bpの下落となっている。この日はNYダウが元気よく下落した。

どうだろう、金利と株価変動の動きがこれまでのストーリーとは全く違う展開となっているということだ。

その背景には恐らく「トリプルウィッチング」が関係していると思われる。

トリプルウィッチングとは、日本で言うならば先物とオプションの取引期限満了日が重なる「メジャーSQ」と呼ばれる存在に相当する。米国では先物と株価指数オプション取引に加えて、個別株オプションの取引期限満了日を含めた形となる。いつもお伝えしているように、株価の長期トレンドは企業収益によって左右されるが、短期的には株価変動は需給が決める。その最たる日が「トリプルウィッチング」だ。

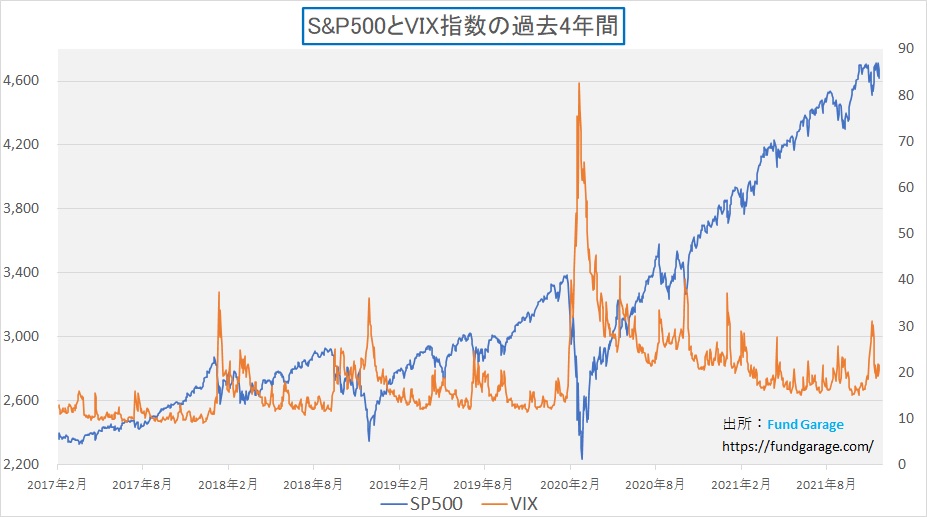

昨今、「恐怖指数」と別名を取る「VIX指数」は恒常的にパンデミック前よりも高い水準にある。これを単純に市場が不安心理を抱えてボラタイルであるからと見る向きも多いが、そもそもVIX指数とはS&P500指数のオプションから逆算されるインプライドボラティリティのことだ。別に人の心理状態を指数化したものでは無い。ならば本来のこの数値が示しているものはオプション取引の活況度と見るのが正しい。ただオプションはヘッジ・ニーズの高まりに伴って使われることが多いので、その背景にある投資家の心理状態を写すとして「恐怖指数」などと呼ばれているだけだ。

その恐怖指数がずっと20位のところにある現在、その満期日の決済では、オプション取引のマーケット・メーカーは当然一旦そのポジションを精算せざるを得ない。その個別オプションと指数オプションの満期日取引が重なるのがトリプル・ウィッチングだ。

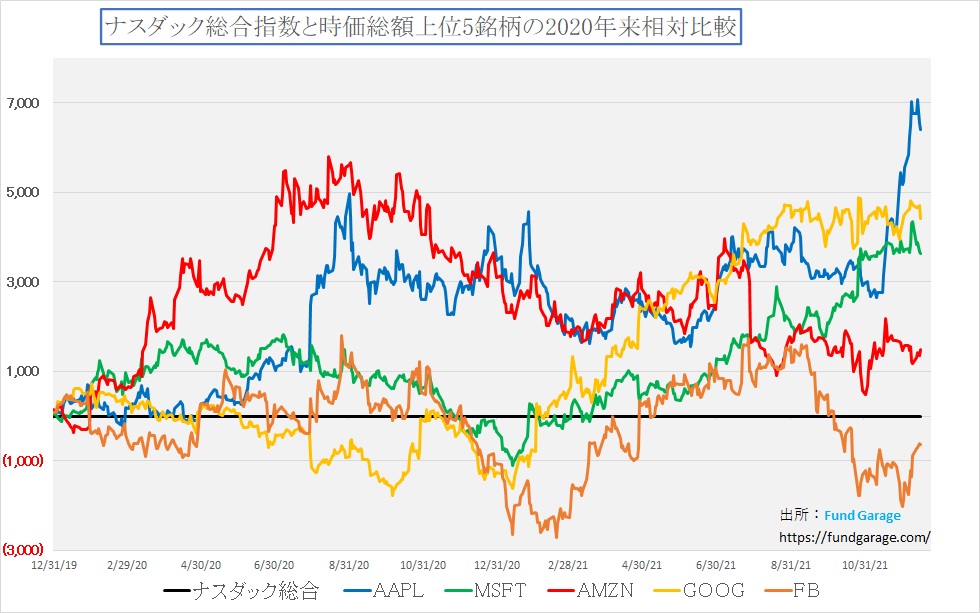

17日の個別銘柄の動きを見ていると、その一週間ぐらい前からおかしな動きをしていると思われたものが、粗方適正な方向へ動いたように見える。下のGAFA+Mのナスダックに対する相対評価でもそれを垣間見ることが出来る。

右肩上がりのビジネス・トレンド

トヨタのEV戦略

<FG Free Report では割愛>

2030年にバッテリーEVのグローバル販売台数で年間350万台を目指すという真意

<FG Free Report では割愛>

まとめ

金利が上昇すれば「根拠なき熱狂」の部分は弾けることもある

各国の中央銀行がインフレへの対応で頭を抱えている。その背景にあるのは旺盛な景気回復による需要の爆発というよりは、

ある程度の需要の増加(回復)とサプライチェーンの目詰まりによる供給の低下に伴う需給ミスマッチ

だ。だから変に金融緩和を抑えてバルブを締め過ぎれば急激に景気回復はスローダウンするであろうし、かといって物価上昇も容認出来ない。ただ今回の世界的な物価上昇の背景は従来型のそれとは違う、すなわち従来からの経済学で証明されたモデルでは説明がつかないものだと言える。

こうした現実を考えると、どう楽観的に見ても

「コロナさえ終われば元の通りの日常になり、景気は急激に立ち上がる需要を伴ってインフレさえも起こしながら急回復する」という絵を描くことは出来ない。

寧ろ旧来型の固い頭で考えたやり方を押し通そうとするがために、景気回復しそうな勢いはどこかで急ブレーキを踏みそうだと見立てることの方が正しいように思う。米国の利上げは新興国からの資金還流を想起させ、新興国は通貨安から輸入物価インフレに苦しみながら通貨危機のリスクを抱えるようになるのが歴史が教えるところだ。

だからこそ、私には楽観的な絵はなかなか描けそうにない。ただこれらを背景に、環境問題への対応を含めたカーボンニュートラルへの道筋、或いはリモート・ワークを中心としたDX(デジタルトランスフォーメーション)への流れは、実需に裏付けされた「右肩上がりのビジネス・トレンド」として根強いものがあるだろうと引続き考えている。

———–<以上、抜粋終了>———–

有料版のFG Premium Reportでは、

このあと「My favorite Companies List(株主となって所有したい企業のリスト)」

が続きます。

(編集:Fund Garage編集部)

編集部後記

まずは無料版から

Fund Garageでは、不定期にはなりますが、無料で読める記事を投稿しております。

また、FG Free Reportについても今後バックナンバーを増量してまいります。

このFG Free Reportをはじめ、投資未経験者の方からベテランの方まで幅広くお楽しみいただけるコンテンツをご用意しております。以下のリンクにまとめてありますので、是非ご覧ください。

まずは無料版のコンテンツからお楽しみいただき、

- 最新の情報

- より詳しい技術や決算に関する解説

- My favorite Companies List(株主となって所有したい企業のリスト)

にもご興味の出た方は、是非下記のプレミアム会員にお申し込みください。

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。

これは投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。ある意味、投資のための「コーチング」、気づきをお伝えしているとも言えるでしょう。

勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。

お問い合わせ

今回の記事に関するご質問、知りたいこと、記事のご要望などがございましたら、お気軽にメール(info@fundgarage.com)や各種SNS(Twitter、Facebook、Instagram)からご連絡ください。お問い合わせフォームからもご連絡いただけます。