無料版の始めに

こちらは、Fund Garageプレミアム会員専用の「プレミアム・レポート」の再掲版記事です。公開から半年以上経った記事になりますが、当時の市場の空気と、普遍的な知見を皆様にお届けできれば幸いです。より最新の情報や個別企業の解説に関心をお持ちになられた方は、是非プレミアム会員にお申し込みください。

前置きが長くなってしまいました。ではこの後、「プレミアム・レポート 2021年12月6日号」の一部を無料抜粋という形でご覧頂きましょう。

記事のポイント

- 「インフレ⇒早期利上げ⇒株価下落」というシナリオが正しければ、米国の株価指数が揃って4%近くも上昇しない。

- サプライチェーンが目詰まりしているAppleの株価が高騰し、amazonやMetaが下落している不思議。

- なぜなら、今のamazonやMetaのしていること、目指していることは決して奇想天外な夢語りではない。

- FRBのテーパリングは、ジャブジャブの大洪水状態を正常な蛇口の位置に戻そうとしているだけの話。

- 「最もDXの実装と縁遠い業種のひとつが金融」であることが、今の状況のヒントになるかもしれない。

———–<以下、プレミアム・レポートより抜粋>———–

メディアの分析はバラバラ、でも大統領は楽観視

主要メディアの米消費者物価(CPI)報道はバラバラ

まずは各社の報道をまとめる。

米WSJ誌:

「11月の米消費者物価指数(CPI)が上昇したことで、米連邦準備制度理事会(FRB)が来週の米連邦公開市場委員会(FOMC)でテーパリング(資産の買い入れ規模縮小)を加速し、来春の利上げ開始に道筋をつける可能性が高まった」

日経新聞:

「米国で物価の上昇が止まらない。~略~米金融政策は難路に入っている」

と一行目で煽りながらも結論は逃げた。

ロイター:

「米国株式市場は主要3株価指数がいずれも上昇し、S&P500種がが終値ベースの過去最高値を更新した。米インフレ指標の前年同月比が約40年ぶりの大きさとなったものの、市場予想と一致したことを受けた」

と寧ろポジティブとして解説。

Bloomberg:

「10日の米株式相場は反発し、S&P500種株価指数が最高値を更新した。米インフレ統計が市場予想に一致し、金融当局が政策引き締めペースを加速させる必要はなくなったとの観測が広がった」

と同様にポジティブにまとめている。

そして、バイデン大統領は

「国内のインフレ率はピークに達した可能性が高く、大半の人々が考えているより急速に変化するだろう」

と楽観的な見通しをコメントした。

私は米国債券市場の動きと併せて考えて、ロイターやBloombergの見方が正しいと思う。ただメディアによってこうもスタンスが違っていると、普通は個人投資家も困るだろう。

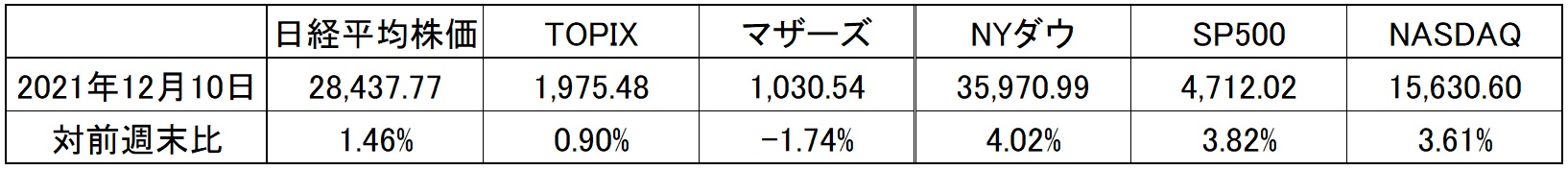

もし近時尤もらしく語られてきた「インフレ⇒早期利上げ⇒株価下落」というシナリオが正しいのなら、少なくとも米国の株価指数が揃って週を通じて4%近くも上昇することはないだろう。ただそうした方向感が影響したのか、米国市場に比べて日本市場は相変わらず冴えない展開が続いている。オミクロン株の話題も、市場動向からは欧米市場は切り離されつつあるにもかかわらず、圧倒的に感染者数も感染率も低い日本で、いつも冴えない市場の理由として語られるのは不思議でならない。

チェック!米国金利はCPI発表後に低下している

やはり正しく分析するには数値を自分で見直すしかないのが投資だ。

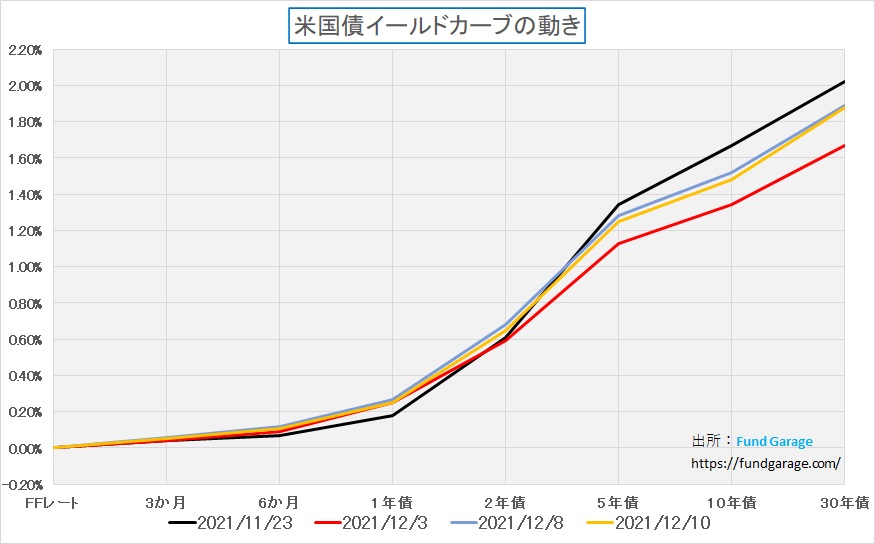

下の米国債のイールドカーブ(利回りと償還期間)の変化、橙色の線に注目して欲しい。これが週末10日の最終的な債券市場の反応を示すイールドカーブ。オミクロン株の話がサプライチェーンの目詰まりを引き起こしてインフレを加速させる云々が喧伝されて先週のピークをつけた8日(青色)と比較して、カーブは下にあるのが分かる。勿論、物価上昇が止まらないなどと言われたCPIの発表のあとだ。債券市場は冷静に債券を買い進めている。もし「すわインフレ高進で、利上げ前倒しで加速」というシナリオならば、金利は急騰しないまでも下落はしないだろう。

オミクロン株は、確かに感染急拡大しており、欧米でも危惧されていることは事実だが、それはデルタ株の時の市場反応とは異なるものだ。感染力は強いが、重症化率は低く、またワクチンの3回目の接種が浸透すればコントロール可能になるという見方が強く、市場の見通しへの話とはだいぶ切り離されているように見れる。

米国のテクノロジー株の動きがおかしい

<FG Free Report では割愛>

説明出来ないGAFA+Mの動き

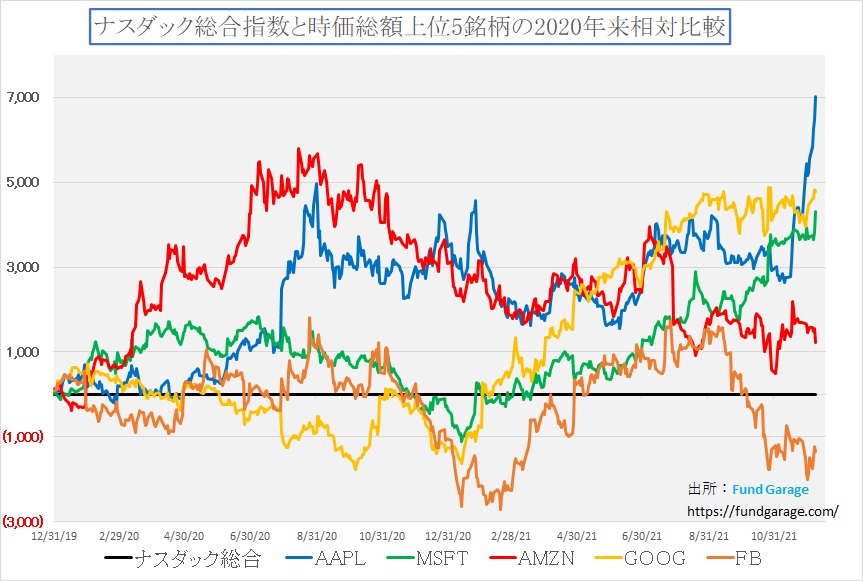

もうひとつ不思議なのがGAFA+Mの動きだ。それは下記のチャートが一番分かり易いだろう。GAFA+Mの5社のナスダック総合指数に対する相対比較をしているのだが「なぜ今、アップル株がそんなに堅調なのか」という疑問に答えが出ない。何故なら、

アップルこそ、今一番サプライチェーンの目詰まりで困ったことになっている代表格

だからだ。これは私自身の体験談でも証明出来る強気な見通しを貫くならば次回決算時には「期ずれで需要がなくなったわけではない」と強弁出来るだろうが、間違いなく売り上げはショートする筈。少なくとも、現状の勢いで買い上げられるものとは思えない。

またamazonの動きも不思議だ。この株価の減速要因はなんだろうかということだ。サイバーマンデー・セールの状況は言うに及ばず、クラウド・サービスのAWS部門も失速しているという話は聞かない。更に言えば、また何か新しい企みを企てていると伺わせるものがあるにも関わらずだ。

メタバースに大きく錦の御旗を掲げて進むメタ(旧Facebook)の動きも、本音で言えば「気に入らない」レベルの動きだ。風説の流布のようなネガキャンはよく見るが、Facebookも、インスタグラムも、SNSのWhatsAppも、利用者が激減したような話は聞かない。当然、メタバースはこれからの話なので、足の引きようもない。

もしこれらの「おかしな動き」を串刺しに出来る理由があるとすれば、

株式市場は暫しその本来の姿である「夢を語ること」を止めたのかもしれない

ということだ。

株式市場は夢を見て投資をするところだが

時々、数年に一度ぐらいの頻度で、株式市場は「夢を語る」のを止める。

勿論その夢の見方が、極端に地に足のついたものではない、あまりにも「夢語り」過ぎる場合は「ドットコム・バブル」のようになる場合はある。実はあまり語り継がれていないが、もっと酷いバブルだったのが「ゲノム」だ。私もシリコンバレーのそれらゲノム関連企業に何度も通ったが、まだコンセプトだけのもの、解析結果など全く出ていない段階のものまで持て囃されている状況に怖くて手が出なかった。勿論ものの見事に夢は弾け飛んだ。

だが

今のamazonやMetaのしていること、目指していることは決して奇想天外な夢語りではない。

寧ろその逆だ。だが時々夢を追うことを止める。考えられる私の仮説は、

一旦充分な投資収益を挙げて「小休止」

ということかも知れない。

実は同じような動きになっているのがDX関連の企業だ。市場でもZOOM(ZM)の動きに続き、DOCUSIGN(DOCU)の動きなどが話題になったが、オミクロン株の話とは別に、ポストコロナは元の生活に戻るかの評価が最近の株式市場の動きを象徴しているかに見える。極端に言えば「デジタルトランスフォーメーション」は起きないと言っているのと同じような値付けがされているともいえる。

デジタルトランスフォーメーションはまだ途中

背景には

FRBのジャブジャブの金融緩和継続が方針転換表明をしたことで、資金が回らなくなる可能性があると考えられるからだ

とも言われている。だが、仮にテーパリングが加速して、更に早期の利上げが仮に始まったとしても、投資家のマネーが吸い上げられるわけではない。またドットコム・バブルの時のように、中央銀行が蛇口を締め上げて川上を干しているのとは違い、

ジャブジャブの大洪水状態を正常な蛇口の位置に戻そうとしているだけの話

だ。今の段階で株価の下落はFRBも望んでいない。

更に、基本的な考え方として、デジタルトランスフォーメーションの流れは金融市場の流れとは無関係だ。だが最もDXの実装と縁遠い業種のひとつが金融でもあるので、もしかすると現状分析のヒントになるかも知れない。

本来DXと親和性が最も高い業種の一つが金融だ。今から20年以上も前のインターネット環境でさえ、私は国内外の企業を訪問し、セミナーを開催し、オフィスには殆ど居なかった。今でいう「リモート・ワーク」を体現していた。

その当時の大きな苦労のひとつが通信環境の確保だ。まだインターネットがダイヤルアップ接続時代、出張先のホテルにチェックイン後に最初にすることは、部屋のデスクの下に潜り込んで電話のモジュラージャックを差し替えることだった。そしてMicrosoftが提供したチャット機能があれば、企業訪問と日本のスタッフとの打ち合わせの両方をこなすことが出来た。

それが今ではどんなホテルやカフェでもWi-Fiがあり、5Gがあり、ZOOMやTeams+がある。高齢者取引のコンプラ面談はSkypeで行うことも容認されている。にもかかわらず、このコロナ禍、かつての同僚や部下の殆どがリモート・ワークにはなっていなかった。あたかも、

金融は対面でなければ無理ですと言わんがばかり

だ。面白いことに、彼ら自身が好んで出社しているかにも見えた。

金融業界のこの認識の低さが一因で、「単語」をフレッシュに感じる一定期間のブームが去って、金融緩和終了との報で揺らいでいるのかもしれないと思っている。逆に言えば、

実は今こそ「お宝銘柄」の超バーゲンセールの可能性が高い。

多少はまだ嫌な思いをする期間があるかも知れないが、胆力がある資金ならば「バーゲンハンティング」を検討しても良いだろう。

まとめの前に

米国の「ホリデーシーズン」とはいつですか?

日本で「師走」という単語を聞き始める頃になると、毎年話題に上るのが米国のホリデーシーズンの小売り店の動向だ。一説には米国の小売店の場合、この時期に一年間の1/3から1/2の売上げを稼ぐなどと言われる。

さて、極めて基本的な問題であるが、

この「ホリデーシーズン」と呼ばれる時期は正確には何時のことだろうか。

代表的なところでは「サンクスギビング」がそうであろうし、これに絡む「ブラックフライデー」と「サイバーマンデー」が好例であることは以前お伝えした。多くの人が本当の意味を知らない。

さてその答えだが、基本的には「サンクスギビング」の休暇シーズンからクリスマス休暇までを指しているようだ。日本では年の瀬の最後に「歳末大セール」を行う場合が多いが、欧米ではクリスマス休暇が終わると殆どの場合、お休みムードは無くなる。プレゼントはクリスマスまでに配りきって終わりだ。

ホリデーシーズンの市場がおかしくなる裏事情

実は知る人ぞ知る裏事情が、12月20日の週の前の約2週間も外資系は殆ど仕事にはならないということだ。何故なら、グローバルヘッド以下のマネージメント層は、その頃から自分の管轄エリアの世界各地を巡業するからだ。当然私のような立場(ジャパン・ヘッド)だと、彼らの来日に合わせて地方拠点を帯同訪問したり、また一年の総括と翌年の作戦打ち合わせなどがあるので所謂「現場作業」は完全におろそかになる。

つまり、12月のマーケット動向というのは、想像されているよりもかなり「無責任な状態の放置プレイ」の中にあるということだ。だから辻褄の合わないこともよく起きる。また仮に仕組債を組成しようとしても、外国人ディーラーが休暇だと、プライスが悪い時が多々ある。彼らがリスクを取れないからだ。

また税金対策の「損切り」や「益出し」操作も、大抵の場合、11月末までに終わっている。暦年で需給が変動する日本とは異なる展開をする理由はここにある。「ホリデーシーズン」と呼ばれる期間は長く見ると11月最終週の初めから年末までと考えるのが妥当であり、もう2021年は海外投資家の中では殆ど終わっていると考えても良いだろう。ただそれでも毎日市場は動き、何らかの解説が付与される。

まとめ

念のためFOMCと日銀の金融政策決定会合をあることを忘れずに

既に株式市場はテーパリングの加速と利上げの前倒しを予見している、というよりは覚悟して待っているという感じだろうか。ただ債券市場はまだまだ半信半疑なようだ。オミクロンに関してはワクチン接種を3回行えば効果は高いこと、またオミクロンは感染力は強いが重症化率は低いということなどがわかりつつあり、デルタ株で一気に市場が冷え切った状況とは違うようだ。

米国が利上げに走るようだと、どこかの新興国経済がかなりダメージを受けて、金融危機を起こすかもしれない。歴史的には米国が利上げフェーズに入ると、殆どの場合、どこかで金融危機が起きている。それは投資資金が米国へ回帰する流れが起きるからだ。

逆に言えば、そうした事態を引き起こすことを覚悟した上でないと、FRBもそう簡単にテーパリングの加速と利上げ前倒しを行うことは出来ないという意味でもある。危機感を煽るには面白い話題ではあるが、少なくともFRBの目線はそうしたところには無いということ。その辺りのことを考えて「市場の噂」には付き合うべきだ。

———–<以上、抜粋終了>———–

有料版のFG Premium Reportでは、

このあと「My favorite Companies List(株主となって所有したい企業のリスト)」

が続きます。

(編集:Fund Garage編集部)

編集部後記

まずは無料版から

Fund Garageでは、不定期にはなりますが、無料で読める記事を投稿しております。

また、FG Free Reportについても今後バックナンバーを増量してまいります。

このFG Free Reportをはじめ、投資未経験者の方からベテランの方まで幅広くお楽しみいただけるコンテンツをご用意しております。以下のリンクにまとめてありますので、是非ご覧ください。

まずは無料版のコンテンツからお楽しみいただき、

- 最新の情報

- より詳しい技術や決算に関する解説

- My favorite Companies List(株主となって所有したい企業のリスト)

にもご興味の出た方は、是非下記のプレミアム会員にお申し込みください。

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。

これは投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。ある意味、投資のための「コーチング」、気づきをお伝えしているとも言えるでしょう。

勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。

お問い合わせ

今回の記事に関するご質問、知りたいこと、記事のご要望などがございましたら、お気軽にメール(info@fundgarage.com)や各種SNS(Twitter、Facebook、Instagram)からご連絡ください。お問い合わせフォームからもご連絡いただけます。