無料版の始めに

こちらは、Fund Garageプレミアム会員専用の「プレミアム・レポート」の再掲版記事です。公開から半年以上経った記事になりますが、当時の市場の空気と、普遍的な知見を皆様にお届けできれば幸いです。より最新の情報や個別企業の解説に関心をお持ちになられた方は、是非プレミアム会員にお申し込みください。

前置きが長くなってしまいました。ではこの後、「プレミアム・レポート 2021年12月6日号」の一部を無料抜粋という形でご覧頂きましょう。

———–<以下、プレミアム・レポートより抜粋>———–

見た目以上に市場は混乱しているかも知れない

テーパリング加速、利上げ前倒し、と言いつつ金利は下がっている

<FG Free Report では割愛>

チェック!米国金利はかなり低下したという事実

週末に発表された米国雇用統計、その数値は新聞等でも見られるので省略させて頂くが、雇用者数の増加は期待に届かなかったものの、失業率は低下した。これに対しては、

FRBが今月のFOMCでテーパリングの加速と、利上げタイミングの議論を進めるのに好都合だ

というコメントが多い。

ただ一般的には市場もそれと同意見で、FRBの早期利上げも含めて止む無しと考えたのならば通常は金利は上昇する筈だ。ましてやインフレ懸念を最たる理由としているのならば、長期金利も上がる筈。一方で、景気の見通しが将来的にネガティブならば、長期金利の動きと短期金利の動きは必ずしも同じ前提とはならない。

要するに、

短い方の金利はFRBの金融政策に左右されて上昇するが、長期的に観れば活況な経済の中でのインフレ懸念ではなく、長期金利は上昇に二の足を踏む

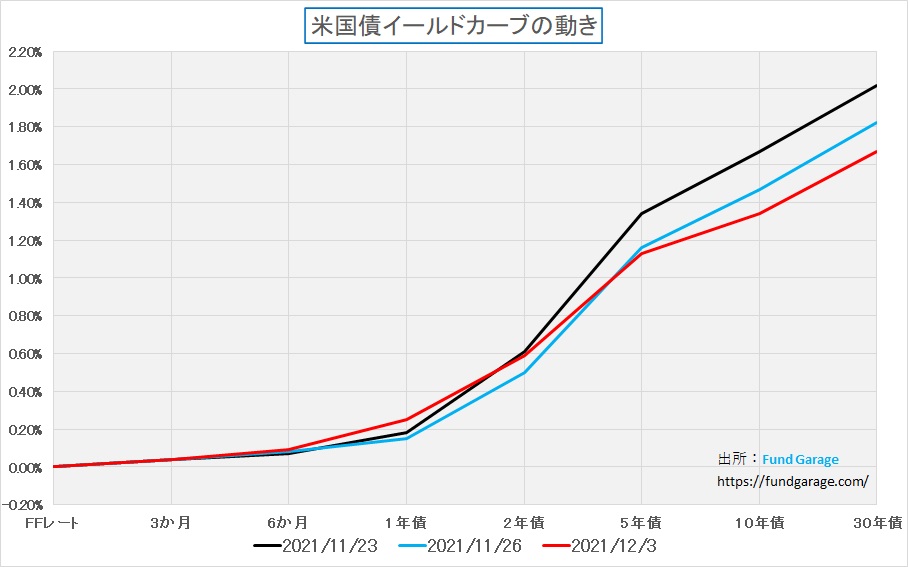

ということだ。では下のチャートを見て頂こう。これはサンクスギビング前とその週末、そして先週末のイールドカーブの変化を見るために作成したチャートだ。サンクスギビング前までは欧州での感染再拡大の話も、オミクロンの話なく、FRBの金融政策姿勢を加味してポストコロナへ向けて比較的楽観的な見通しが支配していた時だ。だからこそ、黒線で表したイールドカーブは一番高いところにある。だがとは言っても、10月中旬の頃のトーンよりはだいぶ慎重になっているのか、当時の金利は10年が1.70%、30年が2.15%を10月21日には付けているので、既に0.1%程度は金利は下がっていることを忘れないで欲しい。

そして更に先週の動きなのだが、オミクロンの話はサプライチェーンの目詰まりを再度想起させたのか、一旦は金利も上向くかにも思われたが、青線で示した前週末の水準よりも12月3日は更に金利は低下している。10年債金利で△0.33%、30年債金利で△0.35%にも及ぶ。

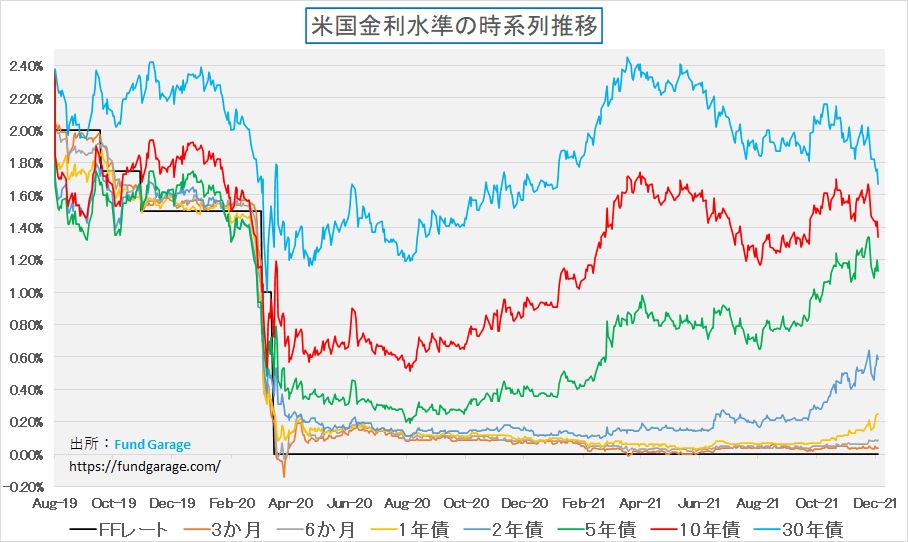

上記チャートはより多くの種類の金利動向を時系列に追い掛けたものだ。より長い期間の金利推移については何度かお伝えしているので割愛するが、水色の線の30年債、赤い線の10年債をみて、こんなにも金利の低下傾向がはっきり示されたことは珍しいようにさえ思う。

インフレ懸念を押し上げた理由の一つである原油価格

ワクチン接種が進み、新規感染者数も落ち着き、人々の生活は元に戻るという前提があった。

確かにこの日本においても、緊急事態宣言が解除される少々前辺りから人出はぐっと増え始め、今現在は週末の行楽地はどこもクルマの大渋滞が起きるような状況だ。こうした景気の急回復を捉え、需要が急増すると読んだ原油価格は一時期は90ドルを目指すかの勢いを取り戻していた。原油価格の上昇はインフレ懸念を巻き起こすが、ご覧頂ける通り、原油価格の先週末終値は1バレル当たり66.26ドルと8月中旬の水準にまで押し返されている。つまりインフレ懸念を齎す大きなファクターは後戻りしたということだ。

半導体不足は徐々に解消に向かいそうだ

<FG Free Report では割愛>

個別株オプション絡みの価格大変動に注意

先日のZOOM(ZM)に続いて、電子署名(契約書など)のリーディングカンパニーであるDOCUSIGN(DOCU)が決算発表で収益予想が市場予想をビート出来なかったことで、市場は「成長鈍化」と単純に受け取ってしまい、株価は一晩で△42.23%に相当する△98.73ドルの下落となり135.09ドルとなって本市場の取引を終えた。

実際、ZOOMもそうだが、DOCUSIGNも正に私自身が今週も仕事で使っている。従前であれば、正副両方の契約書が送られてきて、該当箇所に手書き、若しくは社判をつかって署名捺印し、割り印を押印し、そして一部を返送するという手間が掛かる。この作業が瞬時に終わること、更に言えば、持ち出せない社判を押印することは無いので、その為に出社する必要も無い。だから「今日はハンコ押す書類が溜まっているから出社する」という付加価値の無い時間を浪費する必要も無くなる代物だ。

こうした

正にDX関連のものがパンデミックの中での一過性のブームに終わると思っている人が多いのは事実

のようだが、一旦は多少の減速はあるにしても、決してなくならないものだと考えている。人間の「楽にしたい、面倒くさいことはしたくない」という欲望を満たしており、少なくともそれを多くの人が味わってしまったからだ。例えばチャットやSNS。未だに私の周りのシニア世代には「LINEとかはやっていない」という人は沢山いるし、キータイプが遅くてチャットは使えないという人も少なくない。ただ既にそれは完全に世の中の流れには取り残された人たちの話であり、時代は益々DXを取り込んでいく筈だ。

出社して社員同士がFace to Faceでコミュニケーションを取ることで生まれるアイデアがあり、完全リモートであるべきではない

とアルファベット社のピチャイCEOなどは言う。確かにそのタイプのコミュニケーション、昔から給湯室やたばこ部屋のコミュニケーションは重要だと言われたぐらいで、私もその必要性を完全には否定はしない。ただそれを置き換えるかも知れない流れがメタバースの真の姿であり、またそれまでは所謂ハイブリット型と呼ばれる働き方が主流となる筈だ。これは私が実際に20年以上前からファンドマネージャーとして世界中を飛び回っていた経験があるから自信を持って可能だと言い切れる。

ならば何故、多少のガイダンスミスで株価が一日で△4割以上も叩き売られなければならないかと言えば、恐らく個別株オプションの業者ポジションがアンワインド(これまでのポジションを解消する動き)することが加速器になっているからだろうと思う。最近DX銘柄が決算で市場予想を満たして満足な結果にならないと、例えばそうした銘柄はプログラム取引で一気に売り叩き始めるようにするとする。すると株価の下落に合わせてデルタが最終的には限りなくゼロに近くなるまで低下するので、売り叩けば叩く程、オプション業者から売り玉の援軍が出てくるような結果となる。その時は既に業績だの、テクニカルなどの前提は全く関係ない。単に需給に乗せて売り叩くだけだ。

右肩上がりのビジネス・トレンド

目先の株価変動の本当の理由は誰にも分からない。

1985年に銀行員となり、1988年から既に34年間も有価証券運用の世界にどっぷりと浸りながら、実は未だに分からないことがある。それは「明日値上がりする株」だ。勿論「明日、どの株が下がるか」でも構わないのだが、こればかりは何年真剣に銘柄分析を続けていても「明日の銘柄」を当てることは出来ない。

日経新聞の記者などから「どうして今日は上がったんですか?」と取材をよく受けたが、本当は「そんなの分かんないよ」というのが答えだった。単に「それらしく、もっともらしく聞こえれば良い」程度の小理屈ならば幾らでも話せたが、電話を切った後、隣席の先輩に「へー、そうなんだ」とからかわれるのは辛かった。勿論先輩も「なんで今日上がったか、下がったなんて分かる訳が無い」ということを知っているからだ。勿論大きな事件やイベントがあったのならば話は別だが、それでも分からないことの方が多いかも知れない。

何故なら、

短期的な株価の上下変動は正しく需給が決めるから

だ。「買い」に来たお金が多ければ株価は上がるし、「売り」に来た株数が多ければ株価は下がる。なんで今日買いたいのか、売りたいのかなど、他人に分かる訳がないからだ。それは「明日株を買おうと思っているんだ」と貴方/貴女が他人に口外しないのと同じだ。

金利の動きが株価に影響を本当に与えるのか

「金利が上がれば、その分リスクプレミアムは低くなるから、株は売られる」としたり顔で説明する人もいる。確かに感覚的には「そうなのかなぁ」と多少肯定的に観ることも出来るが、30年の超長期の金利でも僅か1.8%前後しかないのが、仮にそれが3%に急騰したとしても「いやぁ、これはもうリスク資産の株なんかを持っているよりも、債券の金利をエンジョイした方が良いですね」と保有する株式を丸投げする気になどなれるわけがない。

<FG Free Report では後略>

株価の基本はその解散価値と収益動向に尽きる

ならば株価はどうしたら上がり、どうしたら下がるのか。それは株価の基本を思い出せば直ぐにわかることだ。株式が企業の所有権の証憑である限り、

その価値は現在の解散価値と将来的な「稼ぐ力」で如何に企業の解散価値を高めることが出来るか

だ。現在の解散価値が一株当たり1000円、毎年収益が順調に上がって10円ずつ解散価値が増えるとしたら、30年先を見越して買うならば、1000円+10円×30年が理論値だろう。30年先までを見るか、20年先、10年先とするか、或いは40年先、50年先とするかが景況感への期待値が反映されるところだ。だが実際には誰もそこまで考えてはいない。

ならばどうすれば良いのか、術は無いのかと言えば、術はある。ただそれでも短期的な需給による価格変動までは予測出来ない。出来ることは、まず解散価値の洗い出し。これは決算書類が手に入れば、まず分からないことは無い。確かに固定資産が実際に帳簿の価格で右から左に売り捌けるか分からず、その分の価値の変動までは把握出来ないが、解散価値はかなり精緻に現代会計では把握出来る。

問題は企業の収益動向だ。企業のサービスや製品を対価を払って買ってくれる顧客があり、適正に利幅を載せた売買が出来、着実に配当などを処理しても内部留保が残って企業価値が上向くかどうかが重要だ。だが実際に顧客が買ってくれるものが供給出来ているのかと言えば、それはまた別途の考え方が必要だ。

ビジネス・トレンドの基本は人間の欲望とそれを満足させる技術発達

Fund Garageの基本的な考え方は、

「右肩上がりのビジネス・トレンド」の中心的存在ならば、必ず収益を伸ばし、解散価値が高まっていくことに疑いの余地は無い

という考え方をベースとしている。ならばどうやったらその「右肩上がりのビジネス・トレンド」は見つけられるのか?ということが、大きなカギを握ると考える。何度も繰り返しになるが、残念ながら「人の嗜好」までを当てることは難しい。移り気な消費者の嗜好を当てることほど難しい作業は無い

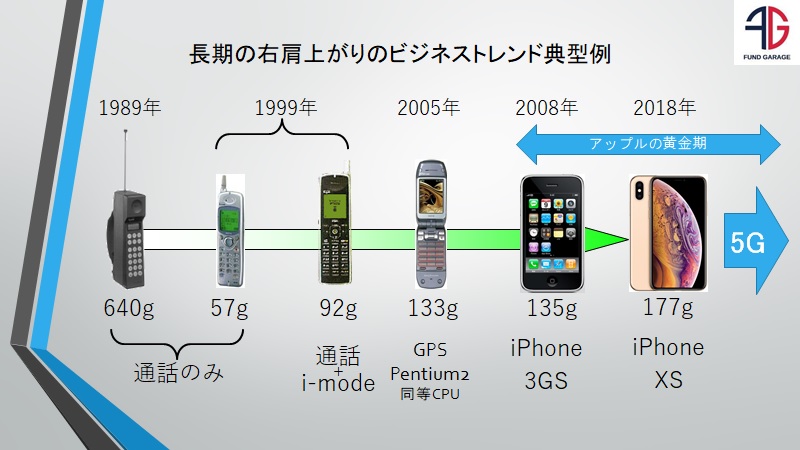

常々説明に使う話だが、非常に分かり易い「右肩上がりのビジネス・トレンド」だったのが「携帯電話・スマホ」の世界だ。この30年余りの間、「携帯電話・スマホ」ぐらい分かり易く人々の欲望と技術開発が嚙み合って発展したものは少ないだろう。ただその答えとして、今ならばアップル(AAPL)、嘗てはパナソニックやNECなどできちんと投資収益を挙げることが出来た。だが逆に言えば、この分野で30年間のバイ&ホールドという長期投資に耐えられた株も無い。きちんと適時見直しを入れていかなければならない。私は「30年先も輝いている企業に投資します」というような投資哲学は信じることが出来ない。

上の図の見方を紹介しよう。初めてドコモが作った携帯電話は何と640グラムもあり、大きさもちょうど煉瓦ブロックぐらいあった。多分一時間の長電話に耐えられた腕力の人は居ないだろう。ただそれでも便利さだけではなく、豊かさの象徴的な意味合いでも人々はこれを欲しがり、値段が低下することと、軽量化することを心から望んだ。また低消費電力でバッテリーが長持ちすることも切望した。それが10年後の1999年には最終的に57グラムまで軽量化したが、その為には諸々の技術開発があった。

だが人間の欲望は限りなく、ワイシャツのポケットに入れておいても邪魔にはならない57グラムまで軽量化されたものを手に入れた途端、着メロのような付加機能に触発されて、多少の重量増は容認しながら便利さを取り入れるようになった。それがカメラ機能であり、メッセージ機能だろう。当然、その為にはCPUの能力も上がらなければならず、また同時に低消費電力も実現しないとならない。

この間の流れは正に人間が「次に何が欲しいか。どうなって欲しいか」ということを追い掛け、その技術開発に耐えた企業が先頭を走った歴史であり、「嗜好や好み」は殆ど関係ない。「iPhoneかandroid」かは「嗜好や好み」の分野に入るだろうが、どちらかというと、その指摘は本題とは違ってくるだろう。スマホの技術的な差異にとは、あまり関係がないからだ。

今見えている右肩上がりのビジネス・トレンド

従来からお伝えしているものに加えて、メタバースは新しい右肩上がりのビジネス・トレンドだ。だがそれは携帯電話の延長線上にスマホがあったように、今までも追い続けてきた、例えばAI、5G、IoTなどの延長線上にあるものだ。

<FG Free Report では後略>

まとめ

オミクロンの話をどう捉えるか

今のこの段階で「大丈夫だ」ということも出来ないし、同時に「今世紀最初で最期のアルマゲドンだ」と悲観論を煽ったり、慌てたりする必要性も全くない。いつもお伝えしているように、

まずはノイズをシャットアウトして、真実のみに耳を傾けること。

もう既に国民誰もが経験したことだが、テレビなどで尤もらしいことを語る専門家と称する人、或いは専門家として祭り上げられる人、恐らくそのどちらの情報も聞くには値しない場合が多い。少なくとも明らかになったのは「医者=専門家」ではないということ。本来は感染症専門医が必要であり、それ以外の診療科の医者の話は一般医学常識の範囲を超えないということ。当然、メディアもネットもフェイク・ニュースが溢れかえっている。恐らく信じられるのは数値、それも変化だけ。日本のように世界水準と比較すると人口比を考量してゼロがひとつふたつ少ないのにヒステリックな大騒ぎをする国もあるかと思えば、直ぐに国家権力が人権を抑え込む国もある。投資家が見るべきなのはそれら変化値だ。

ただ見ていると、米国も、日本も従来よりは対応速度が早いような気もしている。恐らく、日本国内ではそんなに問題は具現化しないだろうが、問題があるとすればワクチン接種が遅れている新興国などで生産されている部品を利用している産業だろう。そこが上手く乗り切れれば、そんな大騒ぎにはならないで済むかも知れない。ただだ少なくとも当面は「見切り発車」はしないことが肝要かと思われる。

———–<以上、抜粋終了>———–

有料版のFG Premium Reportでは、

このあと「My favorite Companies List(株主となって所有したい企業のリスト)」

が続きます。

(編集:Fund Garage編集部)

編集部後記

まずは無料版から

Fund Garageでは、不定期にはなりますが、無料で読める記事を投稿しております。

また、FG Free Reportについても今後バックナンバーを増量してまいります。

このFG Free Reportをはじめ、投資未経験者の方からベテランの方まで幅広くお楽しみいただけるコンテンツをご用意しております。以下のリンクにまとめてありますので、是非ご覧ください。

まずは無料版のコンテンツからお楽しみいただき、

- 最新の情報

- より詳しい技術や決算に関する解説

- My favorite Companies List(株主となって所有したい企業のリスト)

にもご興味の出た方は、是非下記のプレミアム会員にお申し込みください。

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。

これは投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。ある意味、投資のための「コーチング」、気づきをお伝えしているとも言えるでしょう。

勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。

お問い合わせ

今回の記事に関するご質問、知りたいこと、記事のご要望などがございましたら、お気軽にメール(info@fundgarage.com)や各種SNS(Twitter、Facebook、Instagram)からご連絡ください。お問い合わせフォームからもご連絡いただけます。