無料版の始めに

こちらは、Fund Garageのプレミアム会員専用の「プレミアム・レポート」の再編集版の記事です。公開から半年以上経った記事になりますが、普遍的な知見を皆様にお届けできれば幸いです。より最新の情報や個別企業の解説に関心をお持ちになられた方は、是非プレミアム会員にお申し込みください。

前置きが長くなってしまいました。ではこの後、「プレミアム・レポート 2021年9月20日号」の一部を無料抜粋という形でご覧頂きましょう。

———–<以下、プレミアム・レポートより抜粋>———–

トヨタのバッテリー開発の強みは未だ浸透し切れていない

電池開発で重要な5つのポイント

電気自動車がBEVであろうと、HEVであろうと、重要な部品のひとつはバッテリーだ。

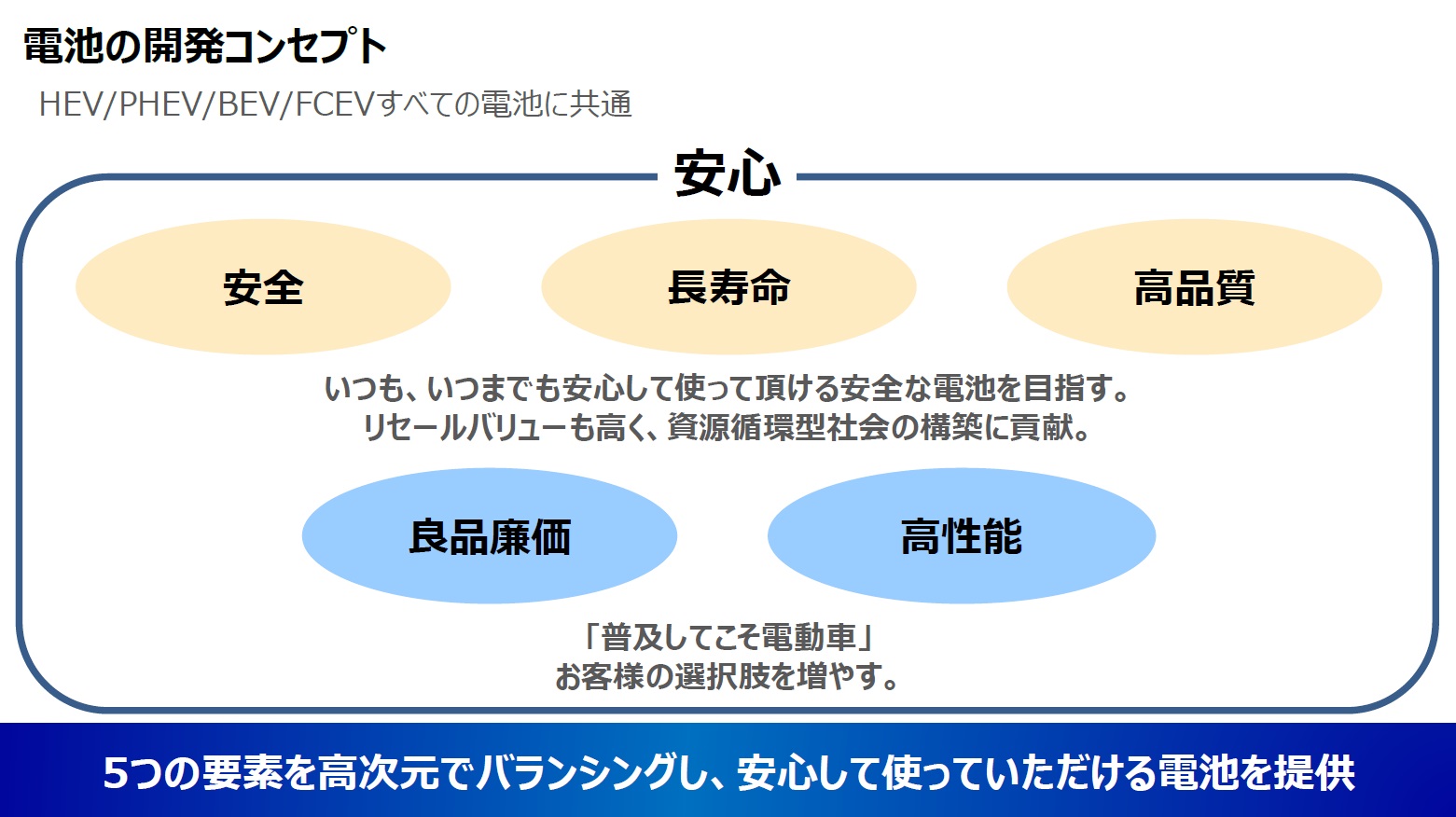

そしてトヨタが電池開発において重要と考えているポイントは下図の通り5つのポイントとなる。

この中で昔から技術者を悩ましてきた問題のひとつが、

安全性と性能をどこでバランスさせるか

ということ。例えば、スマホを高速充電をさせるとバッテリはかなり発熱してしまう。だが発熱をしない程度に抑えると、今度は充電にとても時間が掛かってしまう。極端な発熱の次に起こることは当然「発火」であり、悪くすれば「爆発」へと続く。

この5つの項目をクルマの利用実態を踏まえて最適化させていくことは、投資特性に応じてアセットアロケーションを最適化していく作業と似ているのかも知れない。その時に必要な要素は、

実際にどのようにクルマが使われるのか

という情報だ。タクシーとスポーツカーとサンデードライバーの車では使われる頻度も、使われ方も全く違う。そうしたリアルなクルマの利用データに基づいてこの5つの要素を高次元でバランスさせることが出来るのはバッテリーからクルマ全体までを内製するメーカーの強みだ。

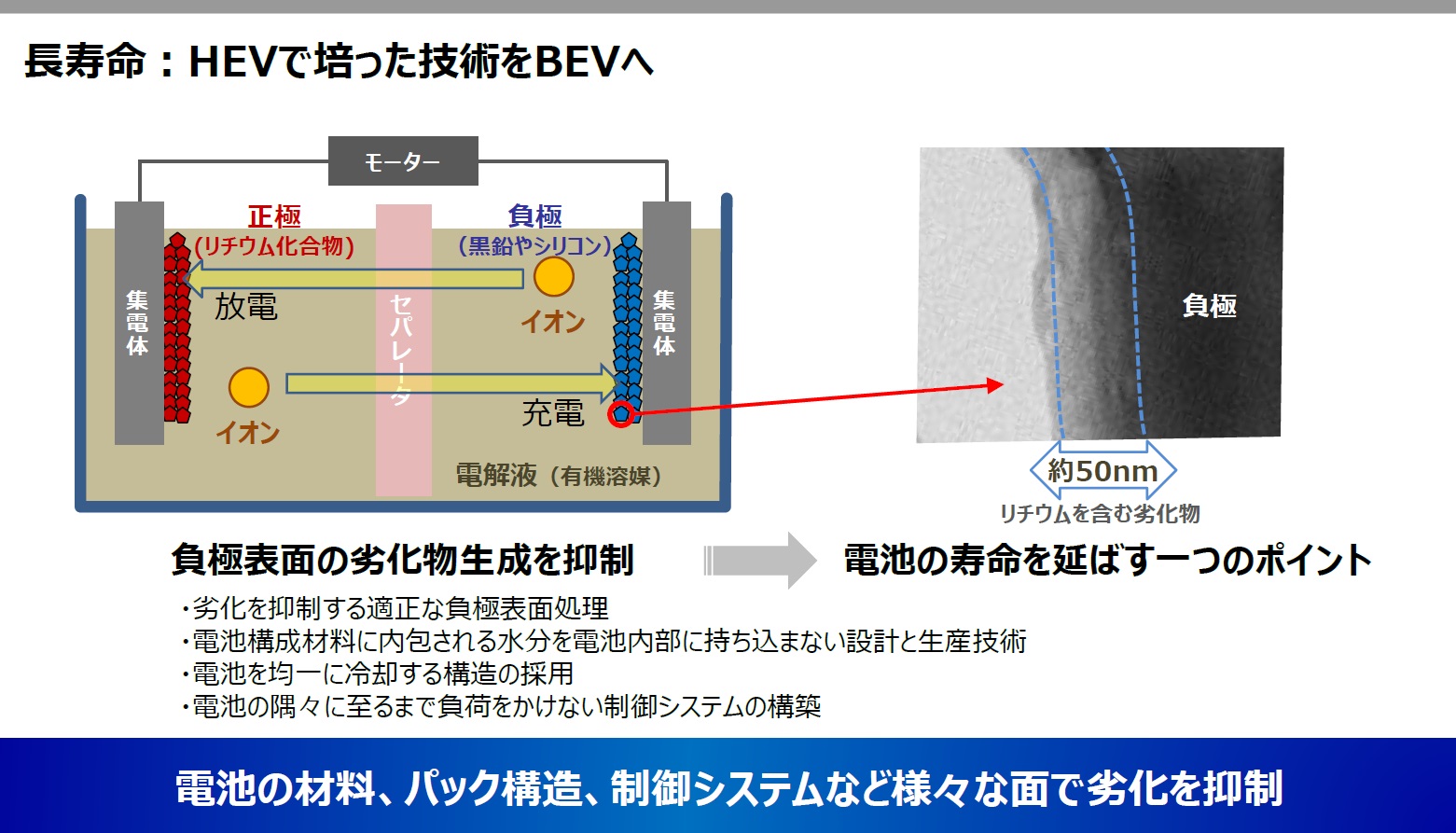

その好事例が初代プリウスの時代から培ったバッテリー制御技術だ。これはテスラ、或いは中国などの新興電気自動車メーカーには無い技術の蓄積となっている。

全固体電池の実用は2020年前半

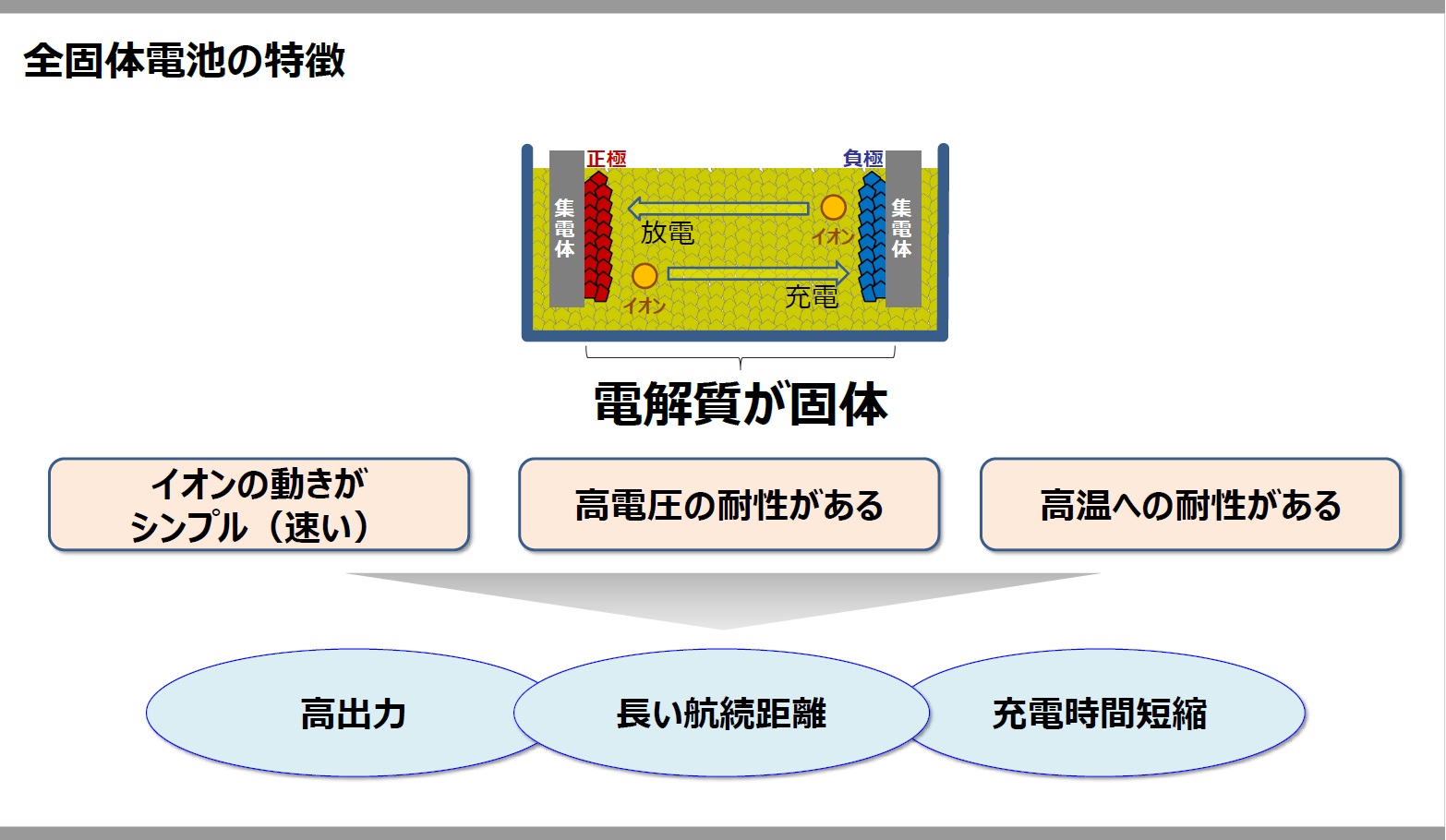

全固体電池は従来の液系電池に比べて、イオンの動きがシンプル(速い)、高電圧の耐性がある、高温への耐性がある、などの特徴がある。すなわち高出力を得やすく、そして高電圧・高温への耐性が高いことで発火したり、爆発したりし難いと安全性も高いことが特徴だ。だが問題点として寿命が短いのが現在の課題。

実は既に2020年8月にはナンバーを取得して試験走行でのデータ蓄積も行っている。その結果として、ひとまずはHEVに搭載するのが適切だろうという考えを持っているようだ。だがそれでも現段階では2020年代前半という目標を変えるわけにはいかないようだ。

だが机上の空論、或いは充分な実走行試験を経ずに新技術が投入されれば、それはリスクを伴うことは疑いない。トヨタは既に累計で1810万台のHEVを販売してきた実績があるが、爆発して炎上したという話は聞いたことがない。一方で某国のBEVでバッテリー事故を聞かないのは、単に報道されないだけだとかつて聞いたことがある。

「電気自動車」の開発競争については色々なところで、様々な話を聞くが、その開発ストーリーを含めて、最もリアリティに富んでいるのはトヨタであることは事実だ。70年ぶりにフランクフルトからミュンヘンに場所を移して開催されたヨーロッパ最大のモーターショーでベンツはGクラスのBEVを参考出品した。一方で同じように「生きて帰る為のクルマ」とも言われるランドクルーザーは、ガソリンとディーゼルだけでこの夏にフルモデルチェンジが行われた。打ち上げ花火のような話に飛びつくのも時には必要だが、投資の世界は地道にありたいと私は常に考えている。

個人投資家の売りを吸収する海外投資家の買い

年初来高値更新は31年ぶりの高値回復

前週末(9月10日)で既に年初来高値更新まで僅か80円程度までに上昇していたが、その勢いは先週も止まらず年初来高値を更新した。「31年ぶりの高値回復」と報道もされたが、騰落率ではそうたいして値上がりしたわけではない。ただ何となく米国市場に停滞感がある中で比べると日本市場は元気かなという感じになる。

31年ぶりの高値ということで何か節目があるかと言えば、そんなものは見つからない。そして31年という長さをリアルに覚えている人も少ない。

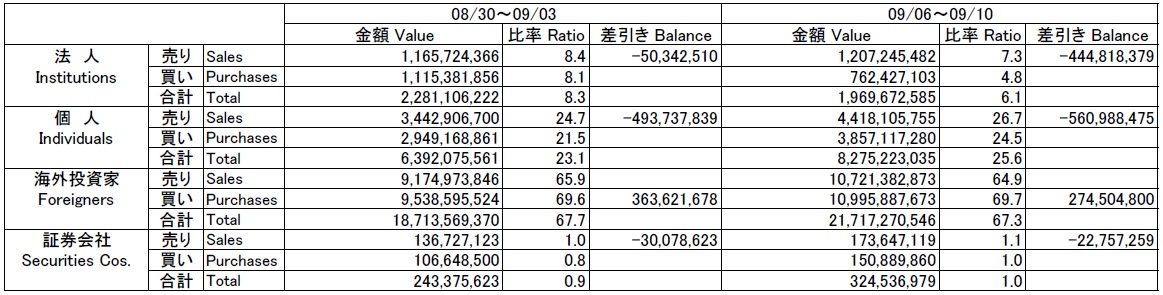

やはり海外投資家は買い越していた

いつも面白いのだが、上昇相場を演出しているのはいつも海外投資家で、日本の個人投資家はその間は「売り方」に回る。

まず個人投資家は前週に引き続き売越しの約△5600億円に対して、海外投資家は約2745億円の買い越し。個別に見ると、個人投資家は約3兆8571億円の買いに対して、海外投資家は約10兆9959億円の買いと3倍近く買ってきているのが分かる。売りは個人投資家が約4兆4181億円に対して、海外投資家は約10兆7214億円。

つまり、市場を占有しているのが海外投資家であることと、個人投資家と海外投資家は真反対の市場見通しで動いているように見えるということ、これは頭の片隅に置いておく必要がある。

これが何を意味しているかというと、

日本国内で見る日本と、海外に居て見る日本では、モノの見え方が違う

ということだ。

ならばそのモノの見方とは何で醸成されるのだろうか?個人投資家にとって大きな情報ソースは日本のメディアだろう。勿論きちんと企業の業績チェックを行って、総合的に判断している投資家も多い。だが、大半の場合は日本のメディア、日本人同士の会話、日本人的な発想等の「日本人の常識」での判断だと思われる。

だからこそ常々お伝えしているのが、

海外メディアの情報に触れて欲しい

ということ。欧米かぶれでお伝えしているのではなく、市場を占有している投資家達と同じ目線に立たなければ勝ち目は無いということだ。

海外投資家が評価しているのは与党が変わらないこと

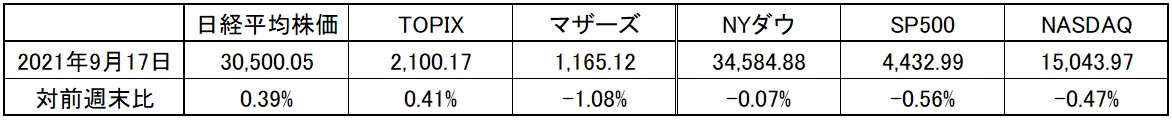

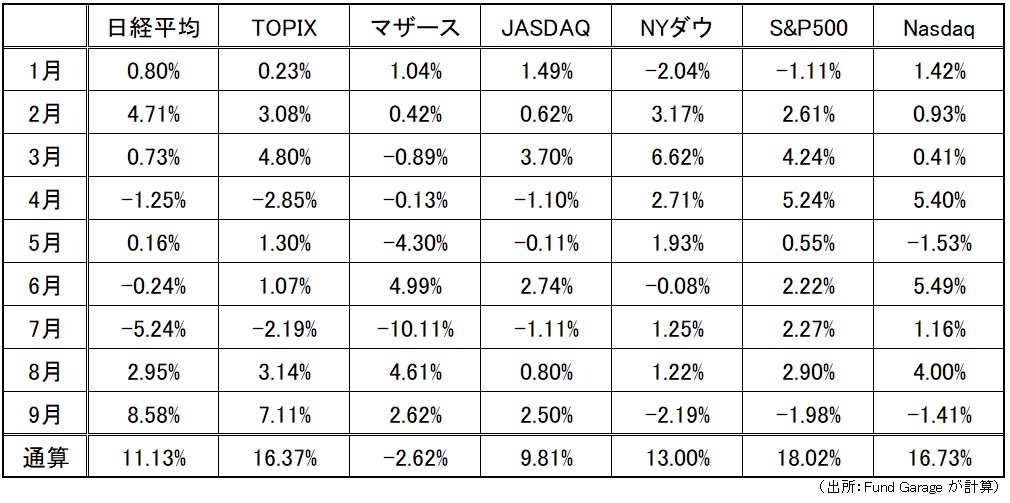

まずは下の表を見て頂きたい。月別の各市場インデックスの騰落率だ。

9月は米国市場はNYダウ、S&P500、ナスダックと揃ってマイナス圏に沈んだままだった。一方で日本市場は日経平均株価、TOPIX、マザーズそしてJASDAQと4指数揃ってプラス、中でも日経平均株価は8.58%も上昇している。通年で見るとS&P500とまでは行かないまでも、株式市場全体の動きを象徴すると言われているTOPIXが、活況のナスダックに一気に肉薄する状況だ。

その一番の理由は言うまでも無く「自民党総裁選」なのだが、もう少し詳しく言えば

自民党政権は揺らがない

という安心感だ。

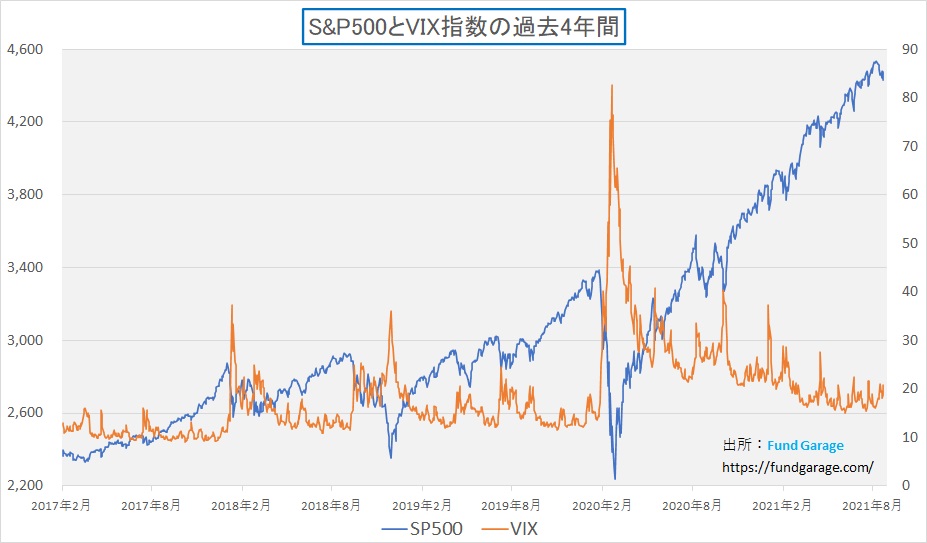

昨年来のパンデミック騒ぎ以降、米国株式市場は休みなく右肩上がりで一気に株価は上昇してきた。S&P500のチャートを見ると、どこで崩れだすのだろうかとヒヤヒヤするほど一直線で上昇している。

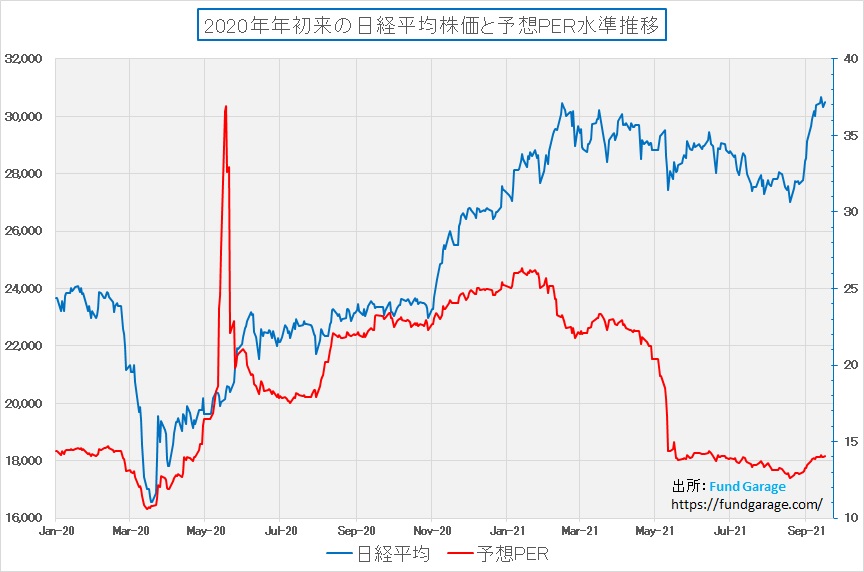

だが上昇は続いてきた。一方で日本株市場は2月中旬に最高値を付けた後は下落した。ファンダメンタルズを示すPER*1は一気にピークの半分程度にまで低下したにもかかわらずだ。

実はこれが何に一致するかというと、菅政権の支持率だ。安倍政権の後を受けて誕生した菅政権ではあったが、新型コロナウイルスの感染拡大やオリンピック開催への固執から、支持率は日毎に低下した。そして菅政権の大きな特徴は期限付きの内閣だということ。

株式市場の参加者には、かつての民主党政権時代に株価が世界中から置いてきぼりを食らったという苦い記憶がある。だが、日毎低下する支持率を見ていると、もしかすると政権交代が再びあるかも知れないという不安さえ覚えるようになった。だが幸いなことに、菅首相の出馬辞退、ワクチン接種の普及による明るい見通しから、国民はまず経済を回すことを願うだろう。ならばここで政権交代が起こることは、現状の同党支持率を見ても考えられない。

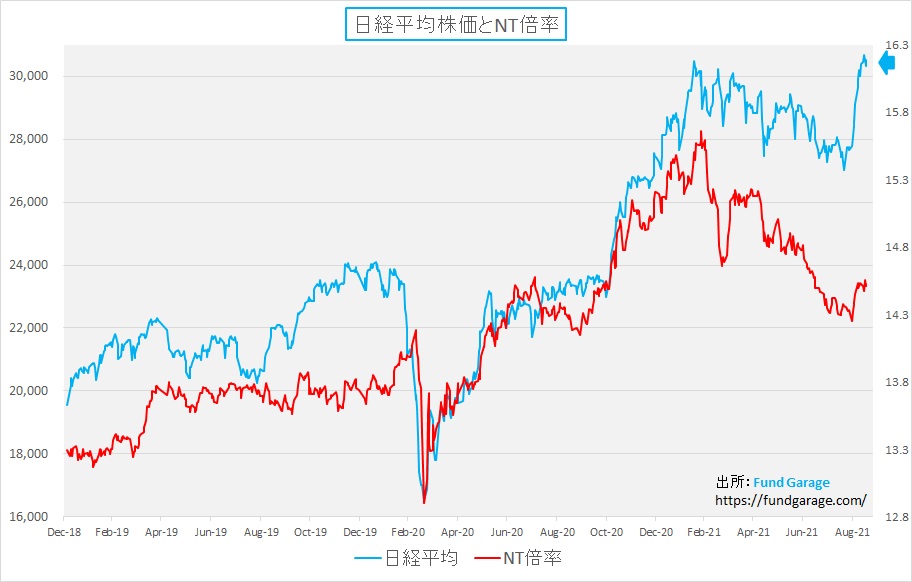

海外投資家は恐らく一番にその点を評価している筈だ。だとすれば、S&P500のチャートと比較して、今年の2月につけた高値を漸く更新してきた日本株の水準は単なる出遅れ感の修正程度に捉えても間違いは無いかも知れない。PERもそうだが、NT倍率も足元で居心地が悪いように歪になってきた感じはしない。

更なる上昇には景気敏感株のリバウンドでは役不足

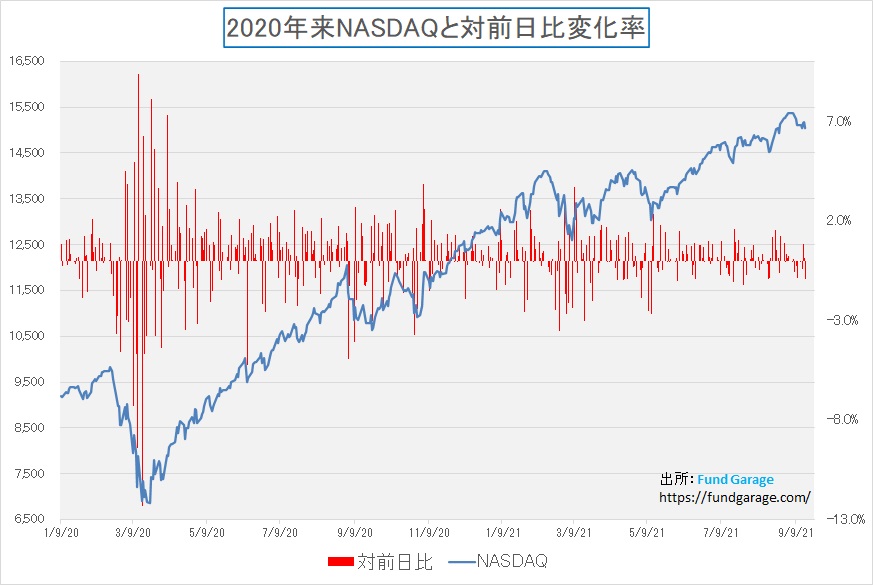

日本株市場は出遅れ感の巻き返しがまだ続きそうだが、米国市場が腰折れしたらその流れは止まるだろう。海外投資家のリスク許容度は米国市場の動向に一番左右される。その米国市場を牽引しているのはやはりナスダックだ。経験則的にもグロース銘柄が先駆して、その後を追うように景気敏感株やバリュー株と呼ばれるものが値を上げてこそ市場は上昇トレンドを続けることが出来る。

若干不安になるチャートをお見せしよう。これも毎日自分でデータを入力した中からExcelで加工しているものだが、ナスダックの右肩上がりのカーブが何となくスローダウンしていると見える中で、対前日比の変化率(赤いライン)の振幅が徐々に小さくなってきている。ボラティリティを見ているのと同じセンスのものだが、ダイナミックに変動した方がエネルギッシュに上昇するとも言えるし、それが見て取れる。

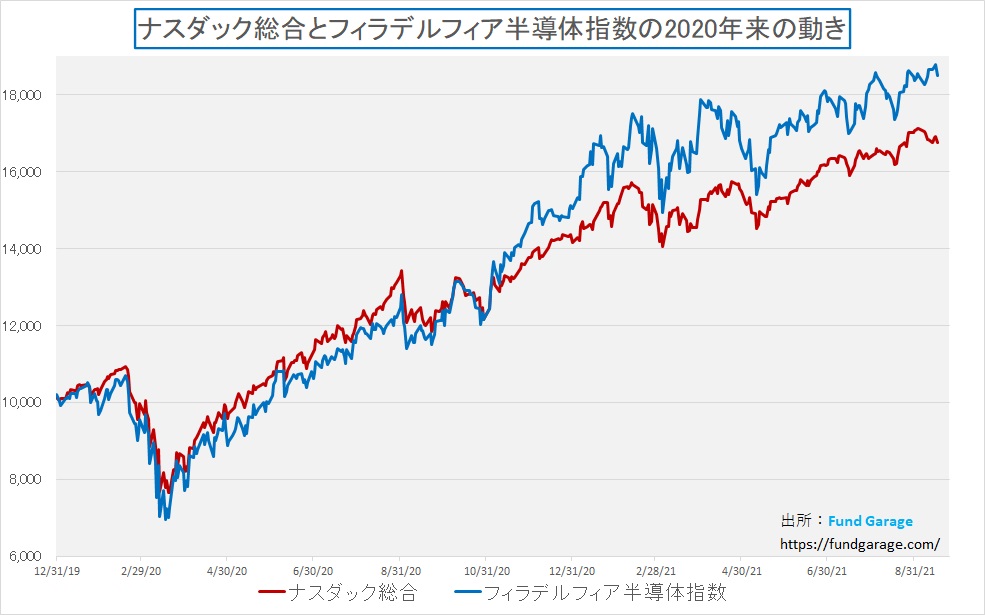

ナスダックの上昇に非常に影響を及ぼすのが「フィラデルフィア半導体指数」だ。

本来、これだけ世界中で半導体が不足・逼迫していると言われていれば、半導体製造装置株を含む同指数はもっと勢いよく上昇トレンドにあっても良いだろうと期待する。しかし実は、やはり元気がなくなってきているように見える。ナスダックが伸びなければ、当然S&P500も伸びない。何故ならS&P500の中に占めるハイテク関連銘柄のウェイトは既に50%を超えているからだ。

今週の悩みの種

次期首相によっても株価は動くだろう

<FG Free Reportでは割愛>

緊張感高まる日本を取り巻く国際情勢

<FG Free Reportでは割愛>

———–<以上、抜粋終了>———–

(編集:Fund Garage編集部)

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。ある意味、投資のための「コーチング」、気づきをお伝えしているとも言えるでしょう。勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。