無料版の始めに

こちらは、Fund Garageのプレミアム会員専用の「プレミアム・レポート」の再編集版の記事です。公開から半年以上経った記事になりますが、当時の市場の空気や普遍的な知見を皆様にお届けできれば幸いです。より最新の情報や個別企業の解説に関心をお持ちになられた方は、是非プレミアム会員にお申し込みください。

前置きが長くなってしまいました。ではこの後、「プレミアム・レポート 2021年9月13日号」の一部を無料抜粋という形でご覧頂きましょう。

———–<以下、プレミアム・レポートより抜粋>———–

米国株への年初来ビハインドを取り戻す流れ

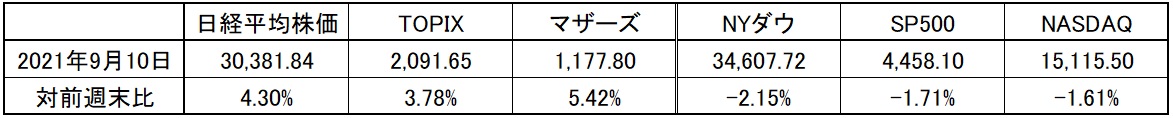

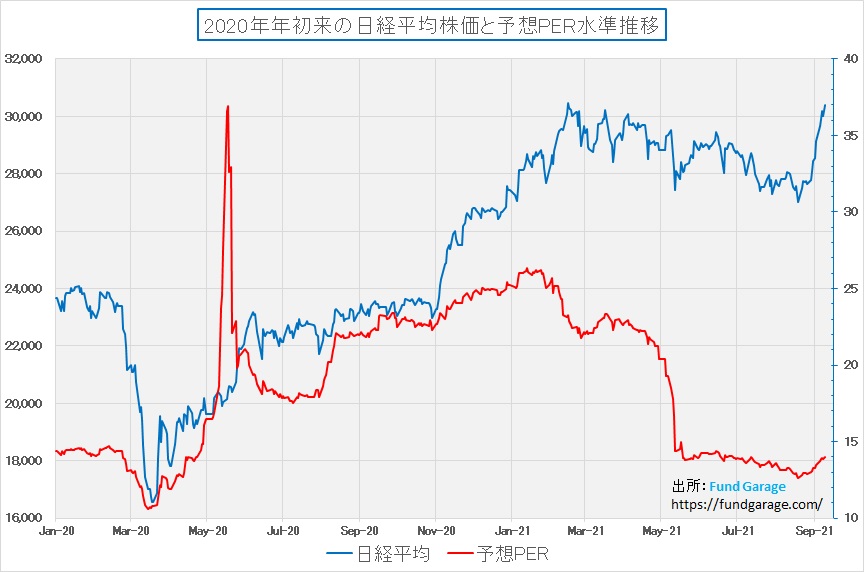

今年の高値30,467円に迫る30,381円で先週は終わった

先週驚いたのは7日(火曜日)の東証引け後だった。夜間取引が始まり、日経平均先物が動き始めると、なんと本市場の引値よりも500円程度は高い30,100円が表示されていたからだ。今回は、これからどうなるかを整理したい。

週末土曜日の日経新聞朝刊「スクランブル」には

「足元では足の速い短期筋を中心に変化が出ている。日経平均先物(9月限と12月限)の主な外資系証券の売買状況をみると、4日以降は売り越しが出ている」

と先物の手口から「もう短期筋は降りた」と言っているようだが、実態は違うだろう。恐らく海外投資家が現物株を買う前に先物で買いヘッジをしておいて、その一部を外してきているだけだろう。

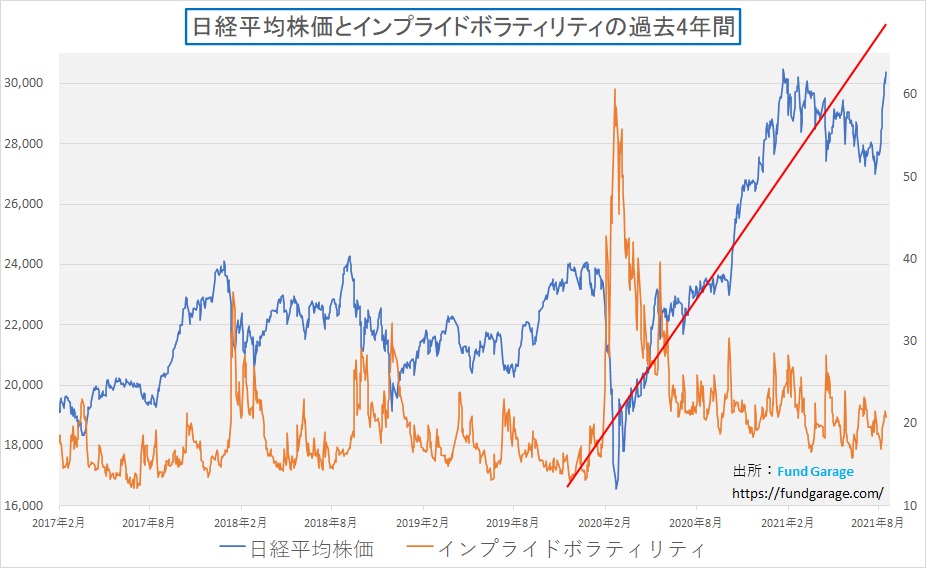

テクニカルな要素を確認しておく

年初来の高値を付けた2月16日の時と比べると、市場の歪みは大幅に修正されている。特定の値嵩株が買い上げられたというよりも、きちんと全体が買われたという感じだ。下のNT倍率のチャートを見ればそれがよく分かる。青い線が日経平均株価、赤の線がNT倍率(日経平均株価÷TOPIX)だが、勿論多少はリバウンドしているが、その上昇は2月の頃とは随分とイメージが違う。

考え方としては、日経平均株価は株価の高い銘柄の影響を受けやすく、TOPIXは時価総額の大きい銘柄の影響を受けやすい。特定の値嵩株(株価の高い株式)が買われると、NT倍率が上がるという仕組みである。

そして次はバリュエーションの確認だ。

下のチャートは予想PERと株価の推移だが、もとよりPERは割高感を示唆している水準には無い。前回の高値を付けた2月16日時点の予想PERは23.24倍にも達しているが、現在は僅かにまだ13.99倍でしかない。

つまりNT倍率と予想PERから見えてくるのは、

日経平均だけが先物などを使って意図的に吊り上げられたものではなく、全体が買われて、尚且つバリュエーションも割安な状況を維持している

ということ。非常にヘルシーな状態に見える。

どこまで日経平均株価は上昇するか?

そうなると気になるのはどこまで上昇するかという話だ。

日柄調整をしないままこの勢いで一気に上昇とは考え難いが、印象としては、

31,000円など軽々と近々突破してもバチは当たらない

感じかと思われる。なにしろ2月の高値を超えてしまえば、1990年以来の水準に日経平均株価はあることになり、その中身は違うといっても心理的には日経平均には違いないからだ。

NT倍率にも急激な歪みは見られず、バリュエーション的にも引き続き低位安定しており、海外投資家が好む政治が再稼働・安定化という好材料もある。寧ろアフガニスタンからの撤退の仕方やその後の国防予算の取り組み方などで支持率低下に直面しているバイデン大統領率いる米国よりも響きは良いかも知れない。ならば米国株式との年初来の乖離が埋まるのは理が通る話だ。

ただし、米国はバイデン政権になってから民主党急進派が強く、再び「弱いアメリカ」に戻るのではないかと危惧されつつある。日本のメディアなどのトーンはかなり違う呑気なものがあるが、欧米メディアのトーンは既にかなりこの問題を危惧しており、投資環境を考える上では注意が必要だ。

煙幕を張り、市場のバブル化を危惧するFRB

このところの米国の株式市場の動きはこうだ。つまりマクロ経済データの発表を受けて動意づきかけるところを、FRBの各連銀総裁のコメントで水をさされるという展開が続いている。先週の雇用統計についても、テーパリング開始の遅れや利上げへの道筋が遠のく期待が一旦はもたげたが、FRB関係者からの否定的な発言で水をさされている。

FRBを見ても、ECBを見ても面白いと思われるのは、どちらも玉虫色の発言をしながら市場に免疫を作らせようとしているかに見える点だ。日本のメディアだと、「株式市場関係者」の目線で欧米市場を語れる施文化が殆どおらず、この玉虫色な感じを上手く伝えてくれない面がある。だが、英語で原文に触れると非常によくわかる。恐らく想定外に景気回復が弱いのだと思われる。

トヨタ自動車の追加減産が示唆するリスク

トヨタ自動車も正式に10月の追加減産を発表した。それによると8月時点の生産計画に対し、9月追加分が約7万台、10月分が約33万台の減産ということだ。だが11月以降の見通しは不透明である一方、足下の需要は非常に高いレベルで推移しており、2022年3月期第1四半期決算で公表している通期営業利益見通し(2兆5千億円)は変更せずという。

減産の主な要因は、東南アジアでの新型コロナウイルス感染拡大の長期化に伴う、複数の現地仕入先の稼働低下や、半導体逼迫の影響とのこと。また、半導体は非常に多くの業界で需要が高まっており、継続的な状況精査をもとに中長期的な手立てについて関係各社との協議を行っている様子。

現状、トヨタ自動車はそれでも通期営業利益見通しは変更しないで済むというが、どこかで減益発表をする企業が増えてくることはリスク要因として押さえておいた方が無難だろう。ただその時にもし株価が下がるようならば、内容を瞬時に精査して絶好の買い場を得られるチャンスとなるように思っている。狙い目は、右肩上がりのビジネス・トレンドのど真ん中に居る銘柄だ。ボラティリティが高い周辺銘柄に飛び乗るのはリスクが高いだけだろう。

ソフトバンク・グループがドイツテレコムと組んだ価値

<FG Free Report では割愛>

今週の悩みの種

非常に判断難しい米国株の半導体関連銘柄

<FG Free Report では割愛>

サブストレートというローテク部品が足りない

半導体不足の大きな要因のひとつは、どうやら半導体チップそのものの不足以外にも要因があるらしい。確かにトヨタ自動車の「東南アジアでの新型コロナウイルス感染拡大の長期化に伴う、複数の現地仕入先の稼働低下」という話を聞いて辻褄があったのだが、決してハイテクではないサブストレートという部品までが足りないなんてことも半導体不足や逼迫の理由となっているようだ。

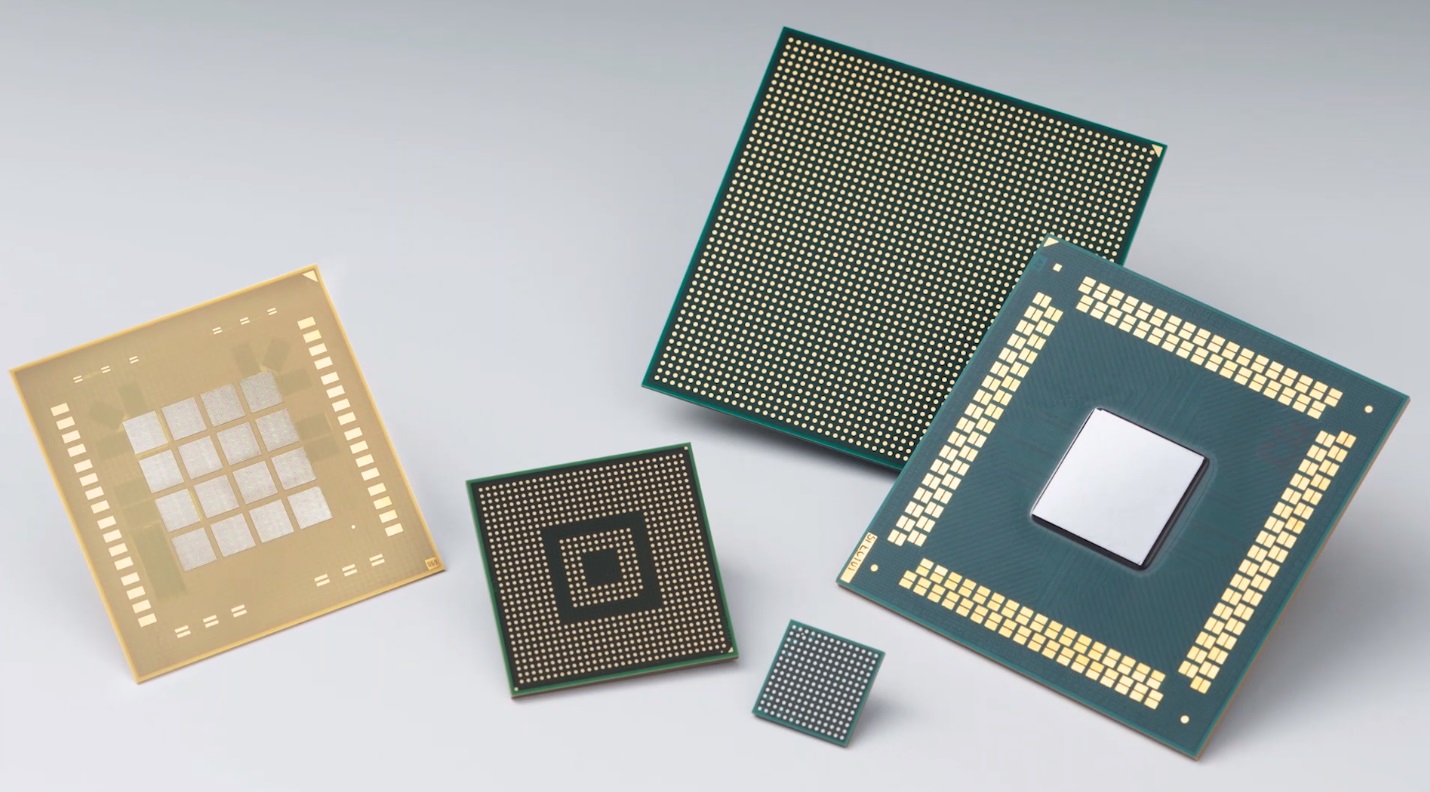

その代表的なものが「サブストレート」という半導体を「製品」として使う配線基板のようなものだ。ご想像の通り、シリコンウェハー上に配線加工されて四角く切り出され状態のままでは半導体チップ(ダイ)は使えない。それを配線基板に張り付けて、金線で配線して初めて通電して使えるようになる。その時に使われるのがサブストレートだ。写真で示すと下記のようなものとなる。画像をクリックすると凸版印刷のWebページに飛ぶようになっているが、同社の作るものはFP-BGAというロジック回路系の精密はサブストレートで、もっともっとローエンドなものもある。ただここではイメージを掴んで貰えればOKだ。

この緑色の部分に見えている金色の部分が半導体に繋がりマザーボードなどの配線と繋がる為の役割を果たすもの。この真ん中あたりに四角く切り出したシリコンウェハーの一部を載せ、ワイヤーボンディング・マシンという機械を使って金線が接続される。この緑色の部分は多数階層になっており、銅線などの配線部分が重なって入っている。そしてこのサブストレートに穴を開けるための超精密な専用ドリルを作っている企業に有名なニッチ産業でもあるユニオンツールなどもある。そうしたものが全て揃って初めて「半導体」は供給されるわけだ。徐々に目詰まり部分が明確になってきたようにも思われるが、それすなわち全製造産業での生産停滞の流れにも繋がるので笑っていられないかも知れない。

因みに、サブストレートはクルマの電子制御部品(ECU)にも必ず使われている部分なので、それが故に自動車の生産が滞るということは当然にして有り得る話だ。ただ需要自体は拡大していることだけは事実であり、短期的な投資で無ければ「押し目は買い」というのが基本的なスタンスになると思われる。

カーボンニュートラルの神髄が見えていないポピュリズム

ご承知のように一般的な世間認識は脱炭素化社会実現のために純粋な内燃機関(エンジン)だけで走るクルマは遠からず無くなると思っている。そしてバッテリーとモーターだけで走る「電気自動車」に置き換わり、その「電気自動車」はアップルなどのスマホメーカーなども簡単に作れるものとなる。現にイーロン・マスク氏率いるテスラ(TSLA)はあっという間に時価総額でコンベンショナルな自動車メーカーの時価総額を大きく上回る大企業となったのだから、これに続く「非伝統的自動車メーカー」が「電気自動車」を繰り出して市場を席巻していく。だからフォルクスワーゲンも、メルセデスベンツも、欧州勢は皆バッテリーとモーターだけで走る「電気自動車」に全精力を注ぎ込んでいる。そして日本や米国の伝統的な自動車メーカーはサバイバルゲームの中で沈んでいくと考えられている。恐らくこれが一般的な世間認識だ。

だが恐らく、そんな安易な時代の流れにはならないことをエンジニア達は一番よく理解しているだろう。ただ問題はポピュリズムに響くのは「脱炭素化社会」実現のために、地球温暖化を阻止するために、誰にでも分かり易く、手っ取り早くゴールに近付けそうなストーリーテリングなのだ。化石燃料を燃やして走り回るクルマからエンジンを外して全て電気モーターに変えることが出来れば、地球にやさしい世界が実現する。それこそがSDG’sであり、ESG投資が目指すべき方向性だと妄信してしまっている。悪いことに票が欲しい政治家もその流れに日和り、一方で欧州車(ベンツやBMWなどなど)こそ最高という偏見が日本人には定着しており、自動車評論家などもこちら側に与して譲らないことだ。

さて、ここで敢えて「電気自動車」と書いたのは、それが単純に「BEV」のことをさしているからだ。「バッテリー・エレクトリック・ビークル:Battery Electric Vehicle」、文字通り電池でモーターを回すだけのクルマ。これを早速「ベブ」と発音している人も居るようだが、他の「EV(イーブイ)」の呼び方との整合性を考えると、変な業界人気取りの人以外は「ビー・イー・ブイ」と発音するだろう。他の「EV」とは、ハイブリッド車の「HEV(エイチ・イー・ブイ)」、プラグイン・ハイブリッド車の「PHEV(ピー・エイチ・イー・ブイ)」、そして水素燃料電池車の「FCEV(エフ・シー・イー・ブイ)」だ。

この文字列からもご理解頂けるように「BEV」以外も全て「EV」、すなわち「電気自動車」の部分がある。言い換えるとバッテリーとモーターで駆動力を得ており、違いは電気の供給方法だ。「HEV」と「FCEV」はガソリン若しくは水素を供給すれば、クルマの中で発電からモーター駆動までをクルマの中で完結する。「PHEV」は「HEV」としての側面もあるが、外部から給電により一切内燃機関を作動させずともクルマとして機能することも出来る。

つまり「BEV」以外の他の各「EV」は、寧ろ余計な機能を載せているだけで、その部分を外してしまえば単純な「BEV」になれるということだ。勿論、街中を走っているプリウスからエンジンを外しても良いという意味ではない。それ専用に設計すれば直ぐにでも「BEV」は作れるということだ。ただそれでも大きな問題として、バッテリーの安定供給や、そのバッテリーに充電する電気をどこから得るかという課題は残る。そしてそもそも補助金無しに消費者が買える価格帯で「BEV」が大量に供給出来るかという問題がある。金融機関や不動産屋の営業車に使われるような低価格のクルマも「BEV」に出来るのかという問題だ。少なくとも今のテスラ車ではバッテリーが高くて、その価格帯には下げられない。

そうした問題意識を持って是非下記でご紹介する動画を見て頂ければと思う。画像をクリックして貰えば動画にジャンプする。次週以降、ポイントは解説してみたいと思っている。

まとめ

日本のメディアの最近の偏向報道ぶりは目を覆う。まるでネットの書き込みレベルに品質が低下したように思う。昔は夕刊紙やスポーツ新聞、或いは一部の低俗な週刊誌という、それはそれで立ち位置が明確なメディアの役割として面白いものでもあったのだが、最近は違う。全国紙やキーネットワークのテレビ局などの報道内容までがそうなっているから始末が悪い。

典型的な例が「自民党総裁選」についてだ。確かに日本の次期首相(次回衆院選まで)ではあるが、投票権を持つのは自民党の議員と党員だけだ。何よりおかしいと思うのは、立候補を正式表明していない人をいつまでも「世論調査で次期総裁に向いている人」などと勝手な集計を報じることだ。この週末現在でも正式に立候補を表明しているのは河野、岸田、高市の3名でしかない。結局河野氏は担ぎ上げられたが「国民に人気が高い○○氏」と言うのは、政策云々ではなく、あくまでも日頃「テレビ出演」などを引き受け易くてメディア露出が高いか否かであり、メディアが取り上げたいコメントを喋り易い政治家か否かだ。もちろん右寄り、左寄りという思想の問題もある。

話が横道に逸れてしまった。前述の「BEV」の話も同様だが、現実的で、この国が本当の意味での国益に適う(雇用確保を含む)流れを作れるかどうかは、そろそろ瀬戸際まで来ていると思う(既に手遅れだ多くの若い人たちは思っているようだが)。その視点で言えば、上手くいけば日経平均3万円などは単なる通過点に過ぎない。海外投資家は日本が変わると期待しているからこそ買い越しに転じてきた。それに答えられる状態を作れるかどうか、答えが出るまでは日本株にもまだ注目出来るだろう。ただ投資対象は日本だけではないのはいつもの通りなので、常に幅広く視点をもちたいものだ。

———–<以上、抜粋終了>———–

(編集:Fund Garage編集部)

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。ある意味、投資のための「コーチング」、気づきをお伝えしているとも言えるでしょう。勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。