客観的な視点で常識的に考えることが大切だ

投資の王道は常に客観的であること

日経平均株価は3万円台からかなり下がって2万7千円台の中ほどウロウロしているが、恐らく大型株のポートフォリオならばそんなに痛んでしまった人も少ないだろう。一方で、中小型株やIPO銘柄を中心に投資をしている人の中には厳しい展開になっている人もいるかも知れない。

反対に、米国株を中心に投資をしている人は昨年同様、結構ホクホク顔をされているだろう。更に「右肩上がりのビジネス・トレンド」としてお伝えしているAI、5G、IoTやエッジ・コンピューティング、そして自動車のCASEに関わる業績の裏付けがある銘柄に投資されている人は、かなり良好な投資成果を享受されていることと思う。DX(デジタルトランスフォーメーション)がパンデミックで加速されたという見立ては間違っていなかった。

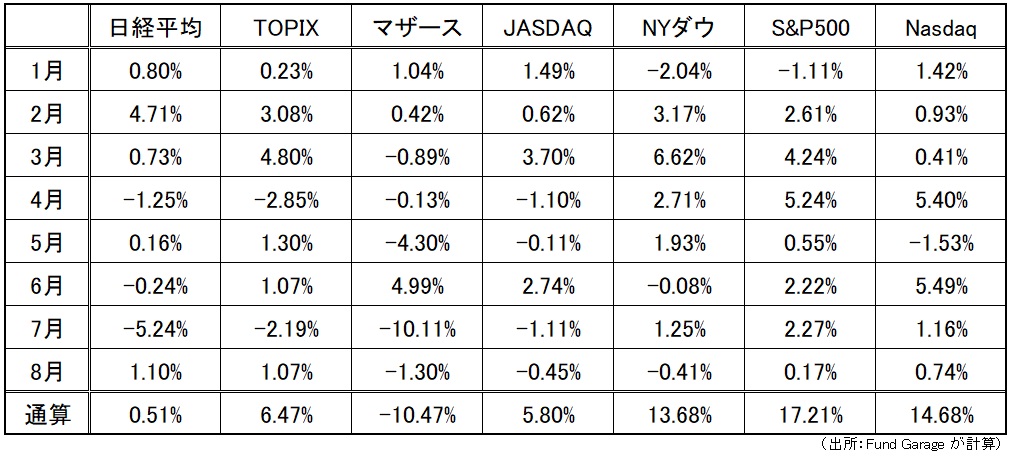

参考までに、年初来の日米主要株価指数の月次騰落率と、年初来(8月4日迄)通算した騰落率の一覧を掲げる。米国株3指数の状況と日本株市場の状況の違いは一目瞭然だ。更に言えば、マザーズの落ち込みようがかなり厳しいのが分かる。

ITバブルの時、米国のハイテク株と日本の中小型株、取り分けネット関連銘柄が同じような動きをした時があった。渋谷を「ビットバレー」などと囃し立ててIPOが乱舞した時さえあった。何故ならNASDAQ市場を米国店頭株市場として説明する人が多く、日本の中小型株も同じようなものだと思った人が多かったからだろう。だがそれは取引形態がOTC(over the counter)という点だけであって、市場規模も時価総額も全く別物、すなわちそこで取引されている企業も別物だったという理解が徐々に広まっていった。その証左として、当時日本で持て囃された「ネット関連銘柄」で、今尚ちゃんと残っている企業は少ない。一方、amazonを筆頭に今、米国企業の時価総額上位にはかなりの数でITバブルの中で誕生したり、成長した企業が活躍している。シスコシステムズもITバブルの申し子のひとつだ。DellもOracleも、考えようによってはインテルやMicrosoftも同様だ。

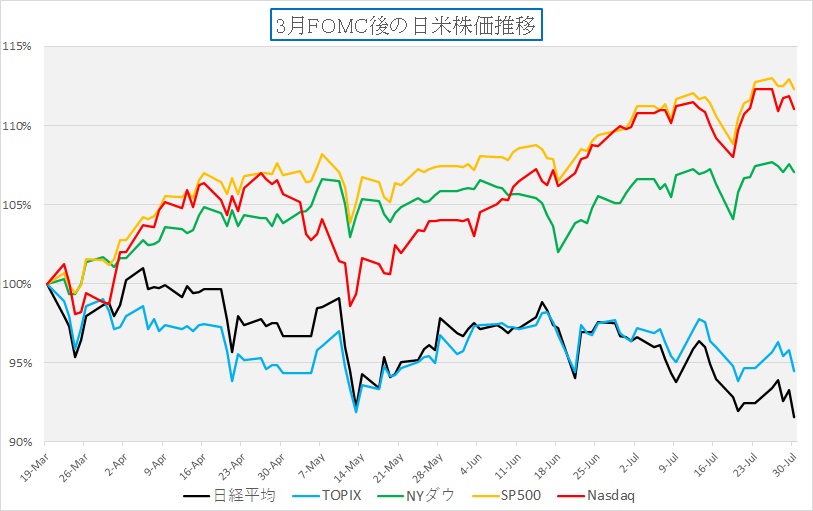

恐らく今回、前述の「右肩上がりのビジネス・トレンド」にしても、DX関連などにしても、その違いを知る投資家が増えたからこそ、この騰落率の違いが生じているのではないかと思われる。ただ日本株がこのサイクルの中で明確にアンダーパフォームし始めたのは、実は今年3月の米国FOMCの頃からだ。FOMCがあった3月第3週の終値を起点に日米の株価5指数を比較してみると、明確に日本と米国が違った歩みをしていることが分かる。

このタイミングで起きたことは、年初来「ワクチン接種の普及で世界経済は早期に回復する」という期待感で楽観論が広まり、気が早い人達が早々に唱え始めていた米国金融政策の変更などを、FRBがFOMCの結果として否定したことだ。ここから市場は楽観論と慎重論とが綱引きを始めたが、その中で日本株は徐々にアンダーパフォームするようになった。理由はワクチン接種の遅れと、解除される目途が立たない「緊急事態宣言」の延長の繰り返し、そしてそんな最中においてもオリンピックを開催しよう固執する政府の姿勢が嫌気されたからだ。現在、日本市場の主たる投資主体は外国人投資家であり、その比率は7割に近い。そして殆ど日本のメディアでは報じられなかったが、あの頃から欧米ではオリンピック開催に突き進む日本はクレイジーだと言われていた。金利差の変動では説明がつかない年初来のドル円相場の動きも、尤もらしく小難しい小理屈を繰り出さなくても、この着眼点で考えると苦も無く説明出来る。

求められているのは冷静に、身内びいきをしないで、冷静かつ客観的に「世界の中の日本」を見る目と言えよう。悲しいことに今現在は海外に旅行に行くこともままならないが、外から日本を見ると、思わぬ良い面を発見することも多々ある反面、がっかりすることも同様にたくさんあることを忘れてはならない。

常識的に考えることがもうひとつのカギ

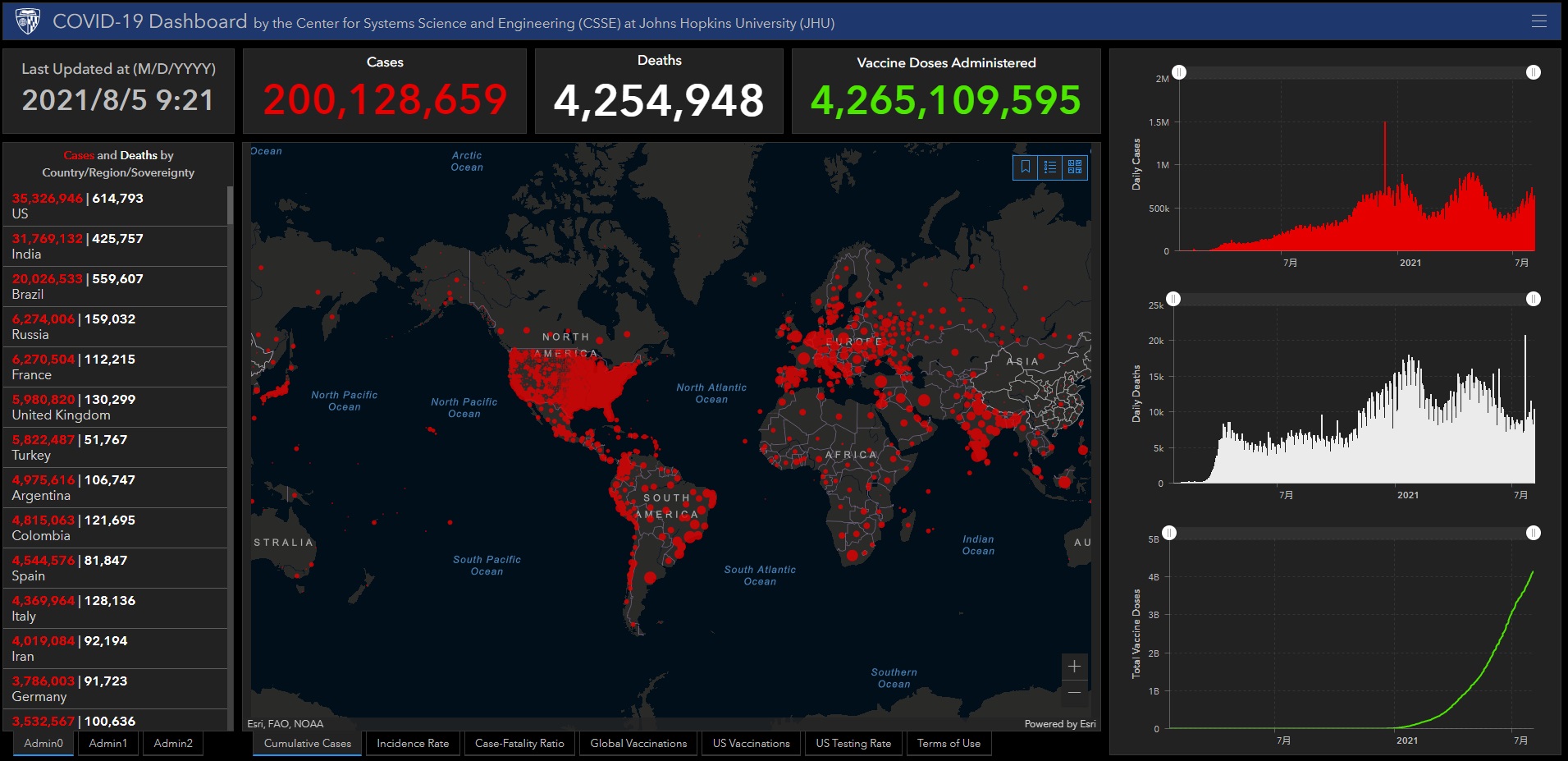

前述した通り、今年2021年も世界は新型コロナウイルスの感染拡大騒動に振り回されている。お気付きの方も多いと思うが、今年のマーケットの動き、すなわち株式市場、債券市場(金利)そして為替市場の動きについて、最も予見的な示唆を与えてくれているのはとても身近な統計だ。それが世界の新型コロナウイルスの感染状況であることをご存じだろうか?例えばそれは下記のジョンズホプキンス大学のWebページで常に公開され更新されている。Fund GarageのWebページでも5月のGW明けまでは毎日その変動を分析してコメントしていたので、このWebページをご存じの方も多いだろう。私はその後も実際に習慣として毎日チェックを続けているので、その先見性にそう断言出来る。

見方や使い方はここでは省略させて頂くが、非常に便利なWebページだ。例えば年初来始まった過度な楽観論は、その時既に欧州の感染再拡大の兆しが早くから見られていたので「そう容易く人類はこれを克服は出来ない」ということは明らかだった。直近で言えば、6月の米国FOMCに絡んでやたらと「テーパリングは何時からか」とか、「利上げタイミングが早まるのではないか」という見方が喧伝されたが、その足元では既に米国で再度感染者数が増加の兆しを示していたので「先走るなぁ」と安心して見ていられた。

お気付きの通り、現時点で能天気にテーパリングや利上げの話をする人は居なくなった。正に常識的に考えて、ワクチン接種が2回目まで終了した人が圧倒的過半数にまでならない限り、そう簡単に「集団免疫」は獲得出来るわけがない。未だに新興国ではワクチン接種が始まらない国だってあるし、何よりこの日本でさえ首相官邸公表のデーターによれば、8月4日現在、1回目が終了した人が44.7%、2回目が終了した人は31.5%に過ぎない。そしてこの先は一旦他国への「ワクチン外交用にしか使えない」という判断をしたアストラゼネカ製のワクチンをも利用しようとしているほど、ワクチン自体の入手がおぼつかない状況だ。

だからこそ、投資において重要なもうひとつのことは、常識的に物事を考えることだと言える。「金融界の常識は、一般の非常識」と言われることがあるので、「常識的」という言い方も抽象的過ぎるのは事実だが、簡単に言えば、余計なバイアスとか「Wants」や「Need」を入れずに考えるということだ。当然、「オリンピックを開催することを前提に」といった予見も排除して考えるということだ。

右肩上がりのビジネス・トレンドは確りしたままだ

DX(デジタルトランスフォーメーション)は加速している

以前からお伝えしているように、このパンデミックは強引なまでにDX(デジタルトランスフォーメーション)を加速させている。それは直近発表された多くの決算発表の内容でも明らかであり、また世界を悩ます「半導体不足」がその端的な証左だとも言える。

昨日発表されたトヨタ自動車の決算、このパンデミックの渦中に4-6月期は過去最高の純利益8978億円(前年同期比5.7倍)を叩き出した。先週発表されたトヨタグループにありながらも世界にTier1自動車部品メーカーとしてその名を轟かすデンソーも売上高が前年同期比77%増の1兆3568億円、最終損益が893億円の黒字(前年同期は900億円の赤字)を叩き出し、通期予想の2022年3月期連結純利益(国際会計基準)を前期比2.7倍の3360億円になる見通しとして上方修正を発表した。

背景には自動車のCASEがあることは言うまでも無いが、世界が半導体不足で悲鳴を上げる中、その苦境を柔軟に乗り切ってきた強味がトヨタグループの凄さだ。看板方式、Just in timeの生みの親でもあるトヨタは、東日本大震災の教訓を生かし半導体の在庫を4か月分抱えていた。要は在庫管理の本家は危機管理も含めた在庫管理で他社の一歩先を行っていたということだ。また中国依存度が低いことも、現在の国際政治の中でポジティブな影響を与えていると言える。また単にBEV狂騒曲に翻弄されず、水素エンジンなど、冷静にカーボンニュートラル(単純に脱炭素ではない)を志向して具体化している凄みがある。

この辺りの日本の強みは、他に村田製作所やロームなどの決算を見ても証明されている。

一方、然はさり乍ら、DXの流れの方は明らかに米国企業の方が勢いを増して突き進んでいる。背景には、皮肉な話だが「半導体の技術革新」があることは言うまでも無い。だからこそ「半導体不足」が起こってしまうのだが、技術的には対応可能なことは分かっていながらも中々進展が加速しなかった「リモート・ワーク」「テレワーク」がこのパンデミックによって強制導入されたことの意味は大きい。

また今回、9月には「ハイブリット型」を中心にオフィスに戻ることが提示されていた米国のハイテク大手でさえ、在宅期間を延長するようになったことは、そう容易くは「ハイブリット型」でさえも難しそうだという認識を新たにさせたように思われる。これも日本国内だけを見ていると、緊急事態宣言でも変わらない首都圏の通勤電車の混雑具合などから「リモート・ワーク」という流れに対する猜疑心も生まれると思われるが、日本はこの点においては著しい発展途上国だと言っても差し支えないだろうと思われる。

ただ今朝の日経新聞朝刊で取り上げられていた「「テレワーク移住」拡大 21年人口動態調査 東京圏、人口伸び鈍る 全国は12年連続減少」という記事は、漸く日本でもその流れが始まったのかという期待が持てる。ただそうなると、オルタナティブ・アセットとして地銀などに人気のREITなどには、少なくとも追い風は吹かないだろうと思われる。

半導体の技術革新の二つの流れ

半導体不足の要因のひとつとも言える「半導体の技術革新」には、大きく分けて二つの流れがある。ひとつは「半導体の利用用途の拡大に伴う技術革新」であり、もうひとつが「半導体の性能向上による技術革新」だ。

前者の代表的な例が「自動車のCASE」だろう。自動運転や電気自動車と言った話だけではなく、運転支援、安全運転補助、或いはコネクティビティという点でも従来のクルマには搭載されていなかった機能が追加されたことで、クルマが半導体を「馬鹿食い」する状態を齎している。

もうひとつが、AIとデータセンターなどを取り巻く環境の変化だ。初期段階のAIは当然その機能の高さから、データセンターで稼働するHPCなどでの利用が中心だった。所謂クラウド型の初期AIだ。だがそれはデータセンターのコンピューティング・パワーへ、対応し切れないほどの爆発的なニーズとなってデータセンターを追い込んだこともあり、負荷分散の必要性もあってのエッジ型AIという流れを齎した。すなわち現場で処理するAIだ。これは5Gという高速無線通信の普及の流れによっても後押しされている。

またAIが活躍する機械学習などの為に、CPUの負荷をオフロードするためにGPUが普及したが、パンデミックに伴うリモート・ワークの加速がデータセンターに新たな処理を求めるようになった。それがセキュリティだ。その為、CPUに掛るセキュリティなどのインフラ負荷をオフロードするためにDPUという半導体が登場している。

そして後者の例としては半導体の微細化が重要だ。今やひとつのデータセンターは、ひとつの都市が消費するほどの電力を必要とするが、クルマも電気自動車化の流れがあり、DX分野だけが電力を独り占めするわけにはいかない。その一方で、データセンターでの演算負荷が高まれば高まる程、消費電力も増加する。この矛盾を解くためには、半導体が微細化によって、消費電力を抑え、発熱を抑えないとならない。現在、最先端の半導体製造技術を持つのは、TSMC(台湾)とSamsung(韓国)と言われており、これがホワイトハウスをも悩ます大きな問題となっている。

AMD、エヌビディアそしてインテル

かつては半導体の最先端企業と言えば間違いなくインテルだった。だがインテルはこの数年間、完全に技術開発面で伸び悩み、もがき苦しんでいる。その間隙を突くように急成長を遂げ、株価的にも抜群のパフォーマンスを挙げているのがAMD(アドバンスド・マイクロ・デバイス)とエヌビディアだ。

AMDとエヌビディアの共通項はどちらもファブレスの半導体IP企業であり、製造は主としてTSMCが担っていること。TSMCはインテルが半導体の微細化に苦しむ中で、いち早くEUV露光装置のオランダASML社と手を組み、AMDやエヌビディア、そしてアップルにも最先端技術を現在提供している。既に5nmは量産しており、3nmが間も無く始まることになっている。インテルと比べると一般には1世代から2世代は技術的に進んでいると言われている。

AMDは高性能なCPUをデータセンター向けにも、コンシューマー向けにも供給し、インテルの市場シェアを奪っている。当然決算内容は足元も絶好調であることが確認された。またエヌビディアの方も、GPUの雄としてゲーム画像の高精細化が役割というニッチな時代は遠い過去のものとなり、現在ではAI用途でGPUが使われ、DPUのニーズも急増している。エヌビディアはクルマの自動運転でも重要なポジションを占めるようになってきている。

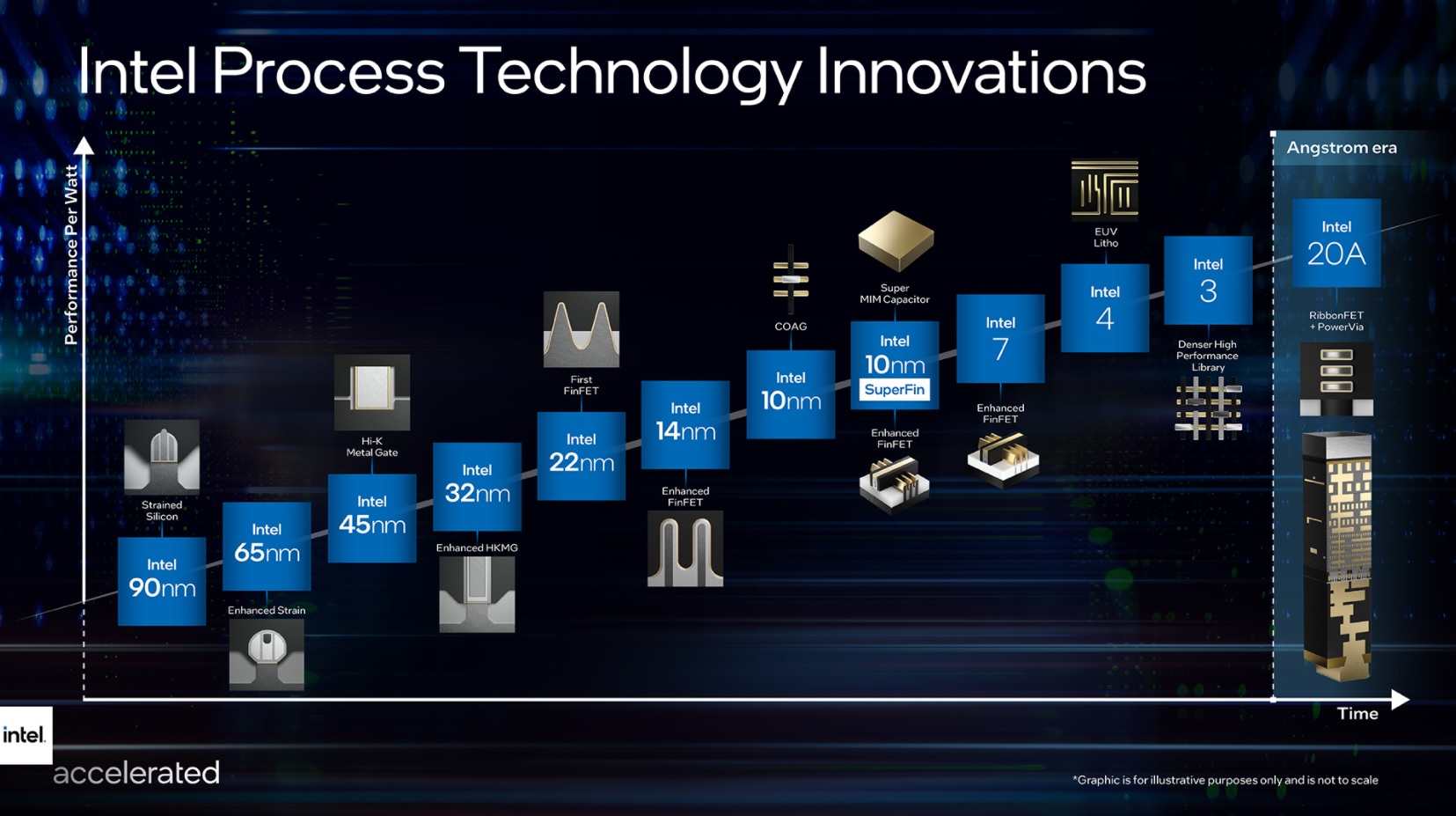

現状、そんなAMDやエヌビディアの活躍を横目にインテルは残念ながら「口先番長」という立場に甘んじるしか無くなっている。先週、現地時間7月26日、「Intel Accelerates Process and Packaging Innovations」と題して、プロダクトのロードマップを刷新し、その内容をWebcastを通じてパット・ゲルジンガーCEO自ら司会をする形で全世界向けに配信した。

そのロードマップがこれだ。だがこれを受けても、更に4-6月期の決算は非常に良いものであったのにもかかわらず、インテルの株価は冴えない。少なくとも、AMDやエヌビディアが市場で受け入れられている勢いは全くその後も無い。当然これには理由がある。

ムーアの法則はまだ続く

インテルが示したロードマップは、少なくとも「ムーアの法則」はまだ続くということは示せたと思う。

ただインテルの真意はもうひとつ別のところにもあったのは明白だ。それは現在業界で一般的に使われている製造技術の呼び方を自社の状況に適ったものに変えようという思惑だった。多少専門的になるが、なるたけ平易な説明を心掛けるのでお付き合い頂きたい。詳細はプレミアムレポートの方にある。

現在、半導体の製造技術の進歩度合いを言い表す方法で一般的なのは、半導体のゲート長を示して「7nm」とか「5nm」とか呼ぶ方法だ。具体的には下の写真の左側だ。昔はこの「gate(ゲート)」とある白いバーの「length(長さ)」の部分を物理的にどこまで細く加工出来るかで「ノード」と呼ぶ世代の説明が出来た。何故なら、これが物理的な線幅に一致したからだ。だが2011年にインテルは右側のFin FETという技術を採用してしまった。この写真でも明らかな通り、実は最小加工寸法は前述したゲート長では無くしまったいる。Finの幅だ。だが業界では慣習としてこの呼び方を続けている。だからこそ、この見方を変えて欲しいというのがインテルの意図でもある。

そしてインテルはこの先のロードマップを示し、2024年ごろにはナノメートル(nm)より更に小さい単位であるオングストロームの世界に突入するとまで説明した。他にも半導体パッケージの話など素晴らしい技術開発の流れがあるのだが、ただインテルの最大の問題は実は他にある。それが解消されるかどうかは、現時点では全く分からない。

それは「インテルはオオカミ少年だ」と張られてしまったレッテルがあることだ。3月に新しいCEOとしてPat Gelsinger(パット・ゲルシンガー)氏が就任して市場の期待は高まっているのは事実だが、残念ながら、インテルは過去10nmの立ち上げ時に年単位で開発を遅延させ、7nmでも現在半年以上の遅延が発生している。謂わば技術開発の実行力ついて信頼を失っている。だから大風呂敷は畳んでから評価してあげるというムードが市場にはある。

だが明らかなことは、恐らくTSMCやSamsungも技術開発は行っており、この先を誰がリードするかは分からないが、少なくとも物理学的には半導体業界が先に行く方法を見出せているということだ。これが投資活動、このビジネス・トレンドを追求する上ではとても重要だ。なぜなら、当然、この開発を成就させるためには多くの設備投資が行われるからだ。目下のところでは、バイデン政権はホワイトハウスを挙げて半導体の「Made in USA」を後押ししようとしている。そしてこれがビジネス・トレンドを後押しする。

ここのビジネス・トレンドは引き続き確りと「右肩上がり」であることは間違いない。