NY市場の下落率からみた過去との比較

今朝(3/17)のNY市場の結果をみた投資家は私も含めて皆驚いたに違いない。

日曜日のFRBの緊急追加利下げにも関わらず、NYダウが 前日の23,185.52ドルから△2,997.10ドル(△12.93%)も急落、いや暴落と言っていいほどに下落したからだ。

因みに、S&P500は△324.89pts (△11.98%)で、NASDAQの下げは△970.28pts (△12.32%)なので、一番NYダウが下げたことになる。

87年のブラックマンデー時のNYダウの下げは、値幅で△507.99ドル(△22.6%)なので、一日の下げ率としては今朝のそれよりもかなり大きい。しかし、直前の高値からの下落で言えば、1987年10月2日の2640.99ドルから△902.25ドル(△34.16%)の下落となるので、今回2020年2月12日の最高値29,551.42ドルからの△9,362.90ドル(△31.68%)の下落と比較するとほぼ比率的にはほぼ同等と言える。すなわち、近時の下落はブラックマンデーに下げ率で見ても似たり寄ったりの暴落と言っていいということだ。

一般にリーマン・ショックと呼ばれる下落については、2008年9月15日のリーマン・ブラザーズ・ホールディングスが経営破綻した日だけを取ると、一日の下げ率自体は△4.42%程度なのでたいしたことはない。ただ直前の高値である2007年10月9日から、最安値を付けた2009年3月9日までの517日間にわたる下落で言うと、14,164.53ドルから△7,617.48ドルの下落となる6,547.05ドルまで△53.78%もずり下げているので、その下げには匹敵するとは言えない。だが、今回の新型コロナウイルスの感染拡大の意味合いと、世界の金融システムが崩壊するとまで言われて何もかもリスクオフとなった時を比べるのは妥当な比較とは思えない。

だとすれば、既に株価は相当な水準を織り込んで売られたのではないかと考えても、罰は当たらないと思われる。寧ろ、本質的な実態以上(今後予想される経済減速を含めて)に売られていると考えることが出来そうだ。

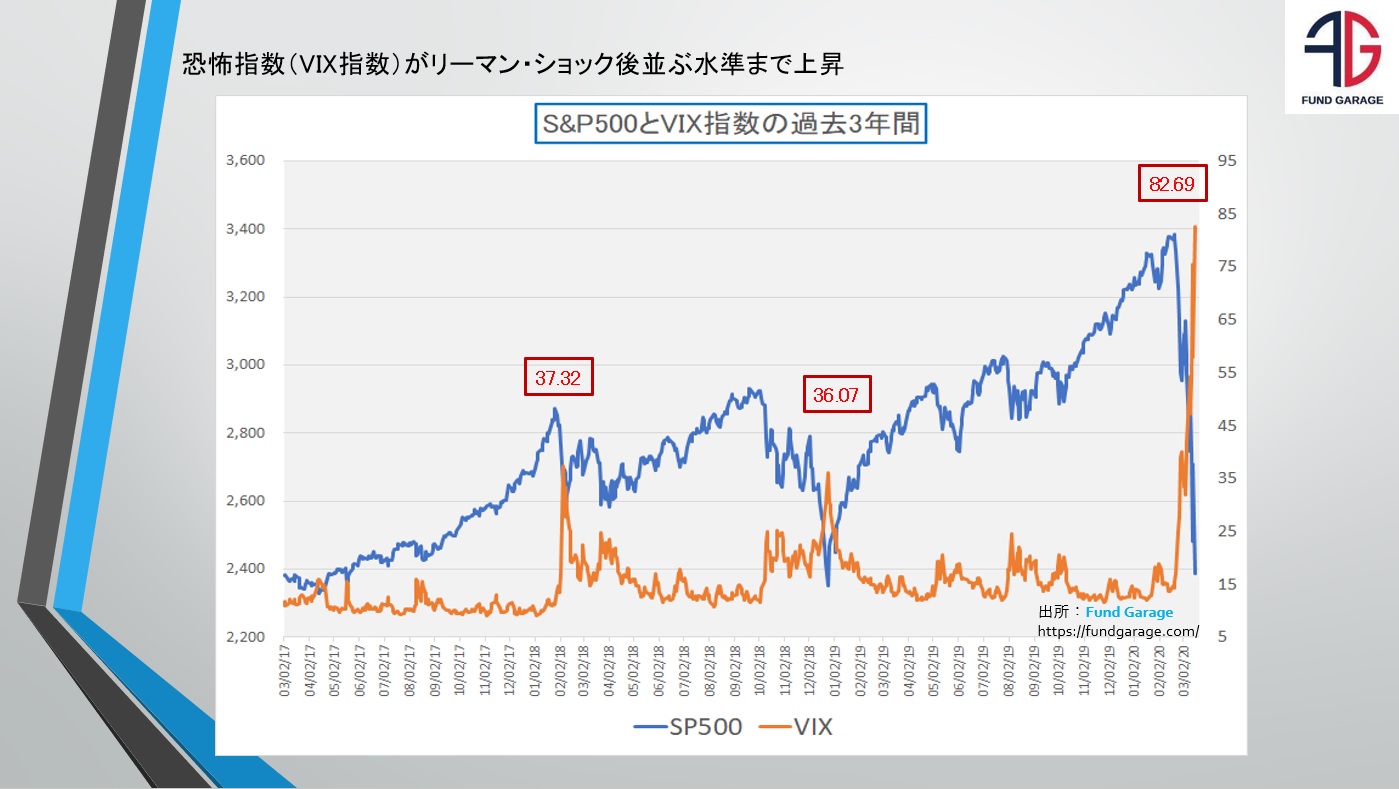

S&P500と恐怖指数の負の相関関係からみた現状

既にご紹介したことがあるチャートだが、株価とボラティリティの負の相関関係から、ボトムをつける「コツン」という音がしたのかどうかを見ることが出来る。下のチャートは過去3年間分のS&P500とVIX指数(恐怖指数)の関係をアップデートしたものだが、昨日の段階でVIX指数(恐怖指数)は82.69まで跳ね上がっている。既に過去3年間で経験した急落場面の水準を大幅に上回っていることは一目瞭然だ。その意味では、いつ「コツン」となったと言っても良いのかも知れない。

土俵際いっぱい、俵を踏みながらも持ち堪えた日本市場

そして迎えた3月17日の日本市場だが、大引けの日経平均株価は17,011.53円と僅か9円49銭ながら上昇(+0.06%)して17,000円台を守った。日銀のETF買いに支えられたのかも知れないし、公的年金などの買い支えがあったのかも知れないが、事実としてプラスで終わった。

そしてここでもうひとつ注目しておきたいのが、TOPIXは1,268.46ptsと+32.12pts(+2.60%)の上昇と、日経平均に換算すると約442円相当の上昇となって終わっているという事実だ。日経平均株価の爪の皮一枚というレベルとはちょっと違うと言える。

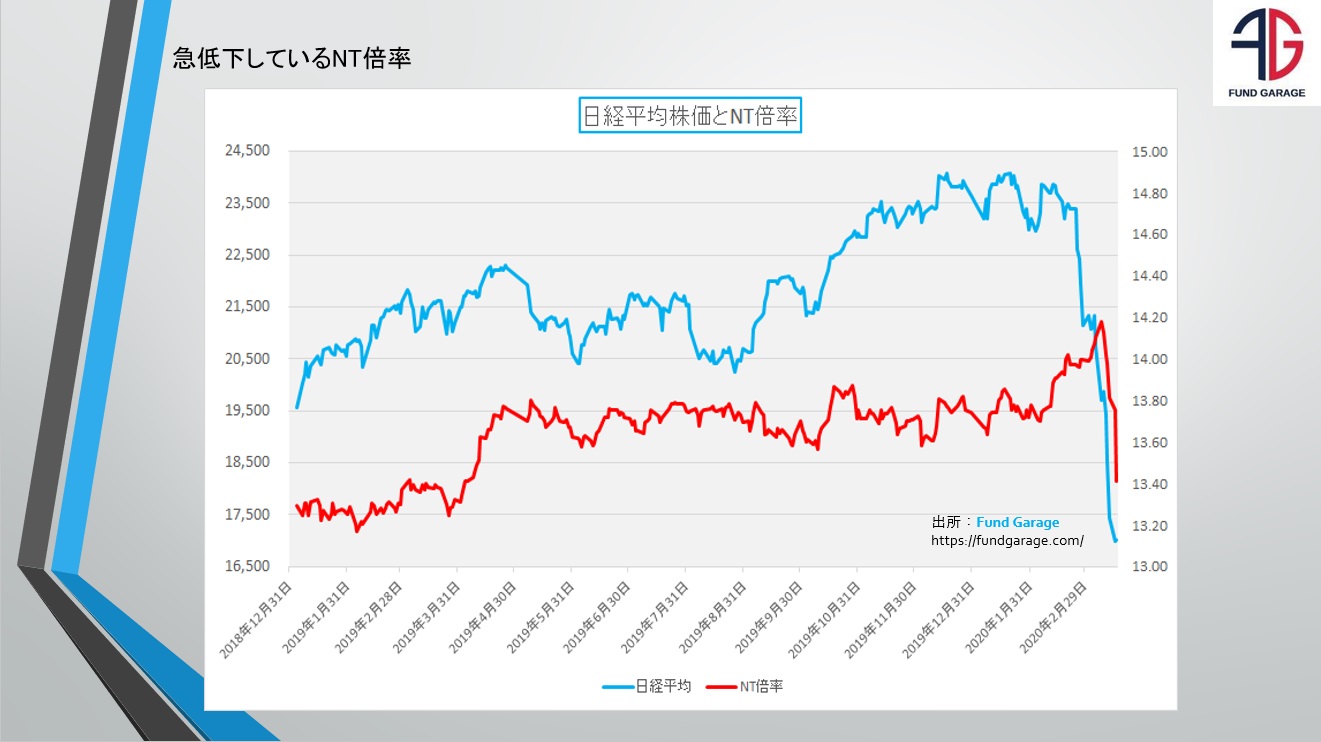

実はこのところで急速に日経平均株価の方がTOPIXよりも売り込まれている。それはNT倍率(日経平均株価÷TOPIX)の推移をみれば一目瞭然である。そのチャートを下記に示す。

ご覧頂けるように、3月9日に14.18倍をつけたあと、今日3月17日の段階では13.41倍にまで低下している。すなわちTOPIXに比べて日経平均株価の方がより叩き売られていることを表している。この水準は一昨年に米中貿易摩擦再燃から、市場が総悲観になり、株価が大きく下落した時と同じレベルと言える。

仮に今のTOPIXの水準から逆算して、僅か7営業日前の3月9日のNT倍率の水準で日経平均株価を換算し直すと、17,989.65円と随分印象が変わる。それよりも前の平均的な水準13.8倍で換算し直しても17,504.75円だ。17,000円の攻防という印象とは市場全体のイメージは随分違うことがお分かり頂けると思う。

日本市場が今日持ち堪え意味は大きい

恐らく「日銀が買い支えた官製相場、実体的にはもっと下落していた」とか、「公的年金による買い支えで持ち堪えた相場」などの市場コメントが多く流れるのだろうと思う。ただ、仮に誰が買い支えたにしても、今朝のNY市場の急落の中で日本市場が持ち堪えたという事実は現実だ。その意味合いは大きいと思われる。

日経平均株価は225銘柄から算出される特殊な指数であり、全銘柄を動かさなくても割と操作し易いものだ。先物を絡めて動くプレイヤーにしてみれば、NT倍率を歪めながら下げさせることなど、茲許の市場センチメントならば容易いだろう。逆の動きだったが、1995年の阪神大震災の直後にはNT倍率を歪めて株価を先物で引っ張り上げる現象があったが、これが一月後にはベアリングス・ショックを引き起こした。操作は出来るものなのだ。

またもうひとつの需給要因としてあったのが、先週末金曜日の先物・オプションの同時SQ、所謂メジャーSQと呼ばれるものだ。勿論、通常はSQ当日にポジションは決済されるというのがセオリーだが、今はそう単純な取引にはなっていない。ただSQに絡んで指数がNT倍率を押し下げるように悲観的なセンチメントの中で押し下げられてきたという推論は立てられる。

何れにしても、予てからお伝えしているように、株価の短期的な決定要因は需給だ。ただ最終的には本質的な価値に収斂するのもセオリー。ならば現在のPBR0.82倍の日経平均株価はどういう位置づけなのか、もう一度冷静に考えても悪くはない。

そして日本市場がアンカーになることが出来れば、世界の株式市場も「何をどこまで想定して売り込むべきか」ということを考えるきっかけを与えられるかもしれない。その意味で、今日の日本市場が持ち堪えた意味合いは大きいように思われる。