新型コロナウイルスの感染拡大に怯えた株式市場の暴落が止まらない

株価も、債券価格も、為替も、市場取引で値段が決まるものは全て短期的には需給が決める。売りたい人が多ければ値を下げるし、買いたい人が多ければ値を上げる。今はどうやら売りたい人が多いようだ。

NYダウが前日比△1,464.94ドル安で迎えた3月12日、日経平均株価も19,000円の節目も軽々と割り込み、前日比△856.43円安の18,559.63円となった。安値では前日比△1,076.79円安となる18,339.27円まで急落している。さてこの先、株価はどこまで低下するのか?売りたい人が多ければ、どこまでも下落を続けるだけなのだろうか?

結論から言えばNOだ。どこかで必ず下げ止まる。仮に先月まで10,000円していた銘柄が100円まで値下がりしたとしたら?勿論、この新型コロナウイルス騒ぎの影響で倒産する可能性が明らかになってしまったのならば、例え100円になったとしても誰も手を出さないかも知れない。そして値下がりすればするほど「大変だ、大変だ」と悲観論を唱えて大騒ぎする人達も増えて来る。事実「日経平均株価は5,000円になってもおかしくないですね」ともっともらしく株価崩壊論を展開する“専門家”と呼ばれる人を今までに何人も見てきた。

だが100円などになる前に、歴史が証明しているのは「さすがに常識的に考えて、この水準は売られ過ぎでしょう」と考え始める人達が表れ始めるということだ。そうすると株価は下がり難くなり、やがて下落を止める。そうした現象がごく短期間で示現する時もあれば、暫く時間が掛かることもある。ただひとつ言えることは、潮目が変わると案外その後の動きは早いということだ。

ならば問題は「常識的に考えて、売られ過ぎだろう」と思い始める水準は、どうやって推し量れば良いのかということだ。答えはドタ勘?経験?チャート?それとも流行のAIロボット?なんだろうか。

伝統的な株価バリュエーション指標はやっぱり頼りになる

株価の割高・割安を評価する指標には色々あるが、古くから伝統的に使われて、単純だが、単純が故に最も結局最後に頼りになるのはPERとPBRだと私は実感している。特に前者は株価上昇時の割高かどうかを分析する時に、後者は株価下落時の底値を探る時に有効だ。日経平均株価が最高値を付けた89年12月29日の38,915円87銭も、バブル崩壊後の最安値となった2008年10月28日の6,994.90円も、全て渦中の人として携わってきた経験からそう実感している。

さて本日(3月12日)の終値18,559.63円はどんな水準だろうか?底値を探るのだからPBRを見れば良い。毎日、日経新聞朝刊の「マーケット総合面」見開き真中辺りに下記のように掲載されている。

日本経済新聞2020年3月12日朝刊

日本経済新聞2020年3月12日朝刊

今朝(12日)の朝刊には19,416.06円で引けた3月11日の数字が並んでいる。日経平均のPBRは0.93倍とある。ここから逆算して今日の終値18,559.63円時点のPBRを計算すると約0.89倍となる。

PBRの計算式はご高配の通り「(時価)÷(一株当たりの純資産価格)」だ。だが上記の場合だと、後項が(日経平均採用銘柄全部の純資産価格)となってしまうので、今一つピンと来ないかも知れない。そこで我が国最大かつ世界でも有数の、そしてその業界ではトップグループのひとつであるトヨタ自動車(7203)を例にとって考えてみることにする。

トヨタ自動車(7203)のPBRは今日の終値で0.92倍

流石に天下のトヨタ自動車、日経平均採用銘柄全体のPBR 0.89倍よりも0.92倍とまだ高いなどと考えてはいけない。そもそもPBRとは何か。この辺りのことは今週の「FG Premium Report 3月9日号(「株の原価」とは何か?)」に詳述したが、要するに「株の原価」に対して、時価は何倍で取引されているかということだ。「(時価)÷(1株当たりの純資産)」の式が意味していることはそういうことだ。

(一株当たりの純資産価格)については色々な方法で調べることが出来るが、一番正確なのは各企業のWebページにある「投資家情報」から得ることが出来る。それによると現在のPBRの計算に使われる2019年3月期決算現在で公表されているトヨタ自動車の(一株当たりの純資産価格)は「6,830.92円」だ。そして今日の終値は6,309円。前述のPBRの計算式に当て嵌めると「6,309円÷6,830.92円=0.92倍」ということになる。すなわち1倍以下なので(一株当たりの純資産価格)よりも安く売買されており、幾ら安いかと言えば6,830.92円-6,309円=521.92円も安くなっているということだ。

これは「この先、トヨタ自動車に一株当たりの純資産価格を521.92円分毀損させるような状態が示現する」ということを市場は想定しているという水準での取引ということになる。毀損させるという事は赤字になるという事だが、総額で幾ら毀損すると一株当たりが521.92円に相当するのだろうか?

この答えは簡単である。発行済み株式数を掛けてみれば簡単だ。トヨタ自動車の2019年3月末時点の発行済み株式数は決算短信によれば「3,262,997,497株」とある。これとさっきの数値を掛け合わすと「1,703,023,651,025円」、つまり約1兆7030億円ということだ。

トヨタ自動車が去る2月6日に発表した今期第3四半期(4月-12月)までの終了時点の純利益合計は2兆130億円。その時点では通期で2兆3,500億円の最終利益を見込んでいた。最終利益から株主配当金を払ったり色々な調整があるので、これが全額純資産価格を膨らます訳では無いが、少なくともこの状態ならば純資産価格が毀損することは無い。つまり更に増加するという事だ。毀損させるためには、少なくとも利益をすっ飛ばして、更に1兆7千億円相当のダメージを与えないとならない。これは合理的な仮説と言えるだろうか?

トヨタ自動車の1株当り純利益と純資産の推移を確認する

過去、トヨタ自動車も幾度となく大きな試練を乗り越えて来た。記憶に新しいところで言えば「2008年のリーマン・ショック」であり、「2011年の東日本大震災」であろう。前者では世界経済が金融システムの崩壊でお先真っ暗という状態になり、後者については軽々に語れるようなものでは無い。日本企業である以上、当然にして人的にも、物的にも甚大な被害を受けた上に長い「復興」という大きな闘いがあった。

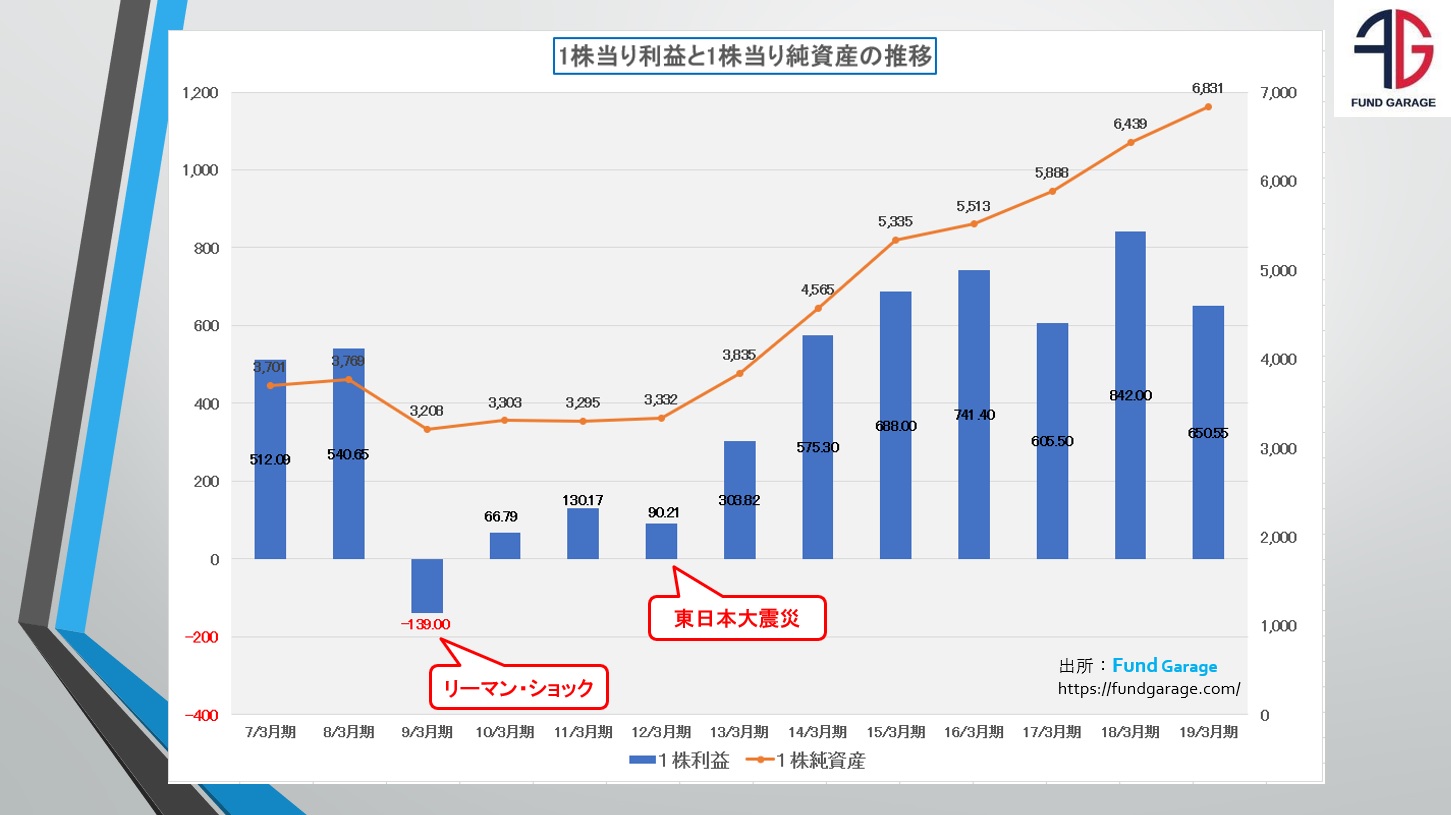

下のグラフは「リーマン・ショック」が影響した2009年3月期決算の前2期から2019年3月期までの「トヨタ自動車の1株当り純利益と純資産の推移」を示したものである。青い棒グラフが1株当たりの純利益、オレンジ色の線が1株当りの純資産の推移だ。

流石にリーマン・ショックが影響した2009年3月期は通期で赤字となり、純資産価格も前期比で減少しているのが分かる。だが通期でトヨタ自動車が赤字を計上したのは過去13回の決算の中で一度だけ。あの東日本大震災を3月11日に経験したその翌月から始まった2012年3月期でさえ黒字となっている。結果として、その後は1株当りの純資産価格は増え続け、2019年3月期決算時点では6,830.92円にまで増加している。

2020年3月期決算では黒字を維持する可能性の方が遥かに高い

前述したように、トヨタ自動車は2019年4-12月期累計で既に2兆円以上の利益を稼いでいる。更に言えば、2月6日時点では通期の営業利益を1,000億円上方修正している。当然副社長自ら新型コロナウイルスの件についてはコメントで触れているので、会社として認識している。

更にかぶせてコメントするならば、中国にある4工場すべてが2月24日までには再稼働し、3月4日には国内工場の正常稼働維持に目途をつけサプライチェーン寸断の危機を乗り越えている。こうした事実を淡々と冷静に考えれば、再来月5月初旬に発表されるであろう2020年3月期決算時点における1株当たりの純資産価格は、2019年3月期のそれよりも増加する可能性の方が高かろう。何故なら恐らく黒字だからだ。

ならば考えるべきは、今年4月に始まる2021年3月期が通期で赤字、それも前代未聞の大赤字、純資産価格を約1兆7千億円も毀損する大赤字になるかどうかということである。因みに、リーマン・ショックの影響を受けた2009年3月期決算の赤字額は約4,369億円だ。

勿論このままパンデミック(WHOが漸く宣言しました)が続き、世界経済がにっちもさっちも行かない状態になり、誰もクルマを買わない(買えない)状態が続くなどしたら、1兆円でも2兆円でも損失が出ないとは限らない。ただそのシナリオを想定するのは、余りにも悲観的過ぎると個人的には考える。

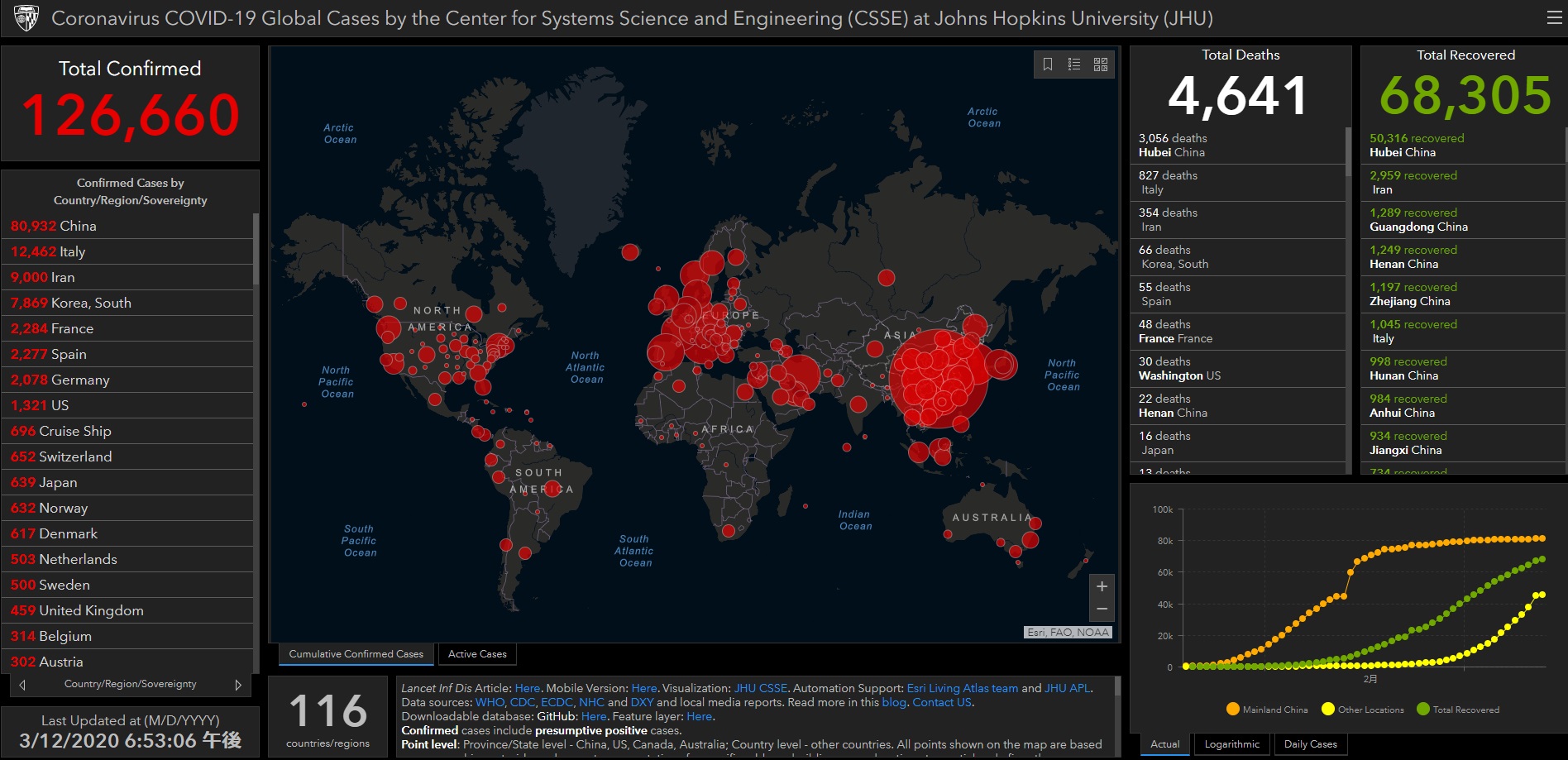

その根拠の一つとなるのが、別記事「感染者数も大事、でも回復した人数はもっと大事」に記した感染者拡大状況についての冷静なデータだ。楽観的なのではなく、過度に悲観的に見ていないだけだ。下記に最新のジョンズホプキンス大学が公開しているWebページの画像を掲示する。この画像を使ったパソコンのウイルス・アプリまで出回り始めたようなので、本記事では敢えてリンクは付けないことにする。

出所:ジョンズホプキンス大学

具体例として今回はトヨタ自動車(7203)を取上げてみた。勿論、日経平均採用銘柄と雖も、225銘柄の中には業況が一転し、現在のPBRが示す未来が正しい銘柄もあるだろう。それは決して否定はしない。ただ全体で0.89倍というのは、短期的な需給が(恐怖心に怯えた集団社会心理)により付けている値段と考える方が合理的なのでは無いだろうか?

ただ常に市場に対峙しては同じ姿勢なのだが、「いや、もっと下がってもおかしくない」と合理的に考える方法が存在する可能性までは否定しない。要は冷静に、そして合理的に判断してどう結論付けるかは各投資家の考え方によるということだ。