ソフトバンク・グループの決算発表会には驚いた

決してソフトバンク・グループの決算内容自体が悪いという事では無い。同社の決算内容はそれこそ想定以上に良かった。だが新聞は「ソフトバンクGの純利益、92%減の550億円 10~12月期」と見出しを打ち、テレビのニュースまでも「ソフトバンク・グループ 4ー12月 営業赤字に 投資先経営悪化で」などと、まるでネガティブ・キャンペーン。でも投資会社の営業利益にどんな意味があるの?と私には思われた。メディアにはペンを使って正義を行うという使命があると思うが、それと同時に、ペンを使って正しく民衆を導くという使命もあるのではないかと期待する。だからこそ認められている報道の自由だろう。ならば、投資会社の決算の見方を読者に正しく説くのが役目だろう。

だが実際には基本的な会計ルールさえ知らない人達が報道を作り上げているようだ。SBGが先日行った決算説明会の席上(約35分経過時点)、壇上から孫会長が会場にこう尋ねる場面がある。

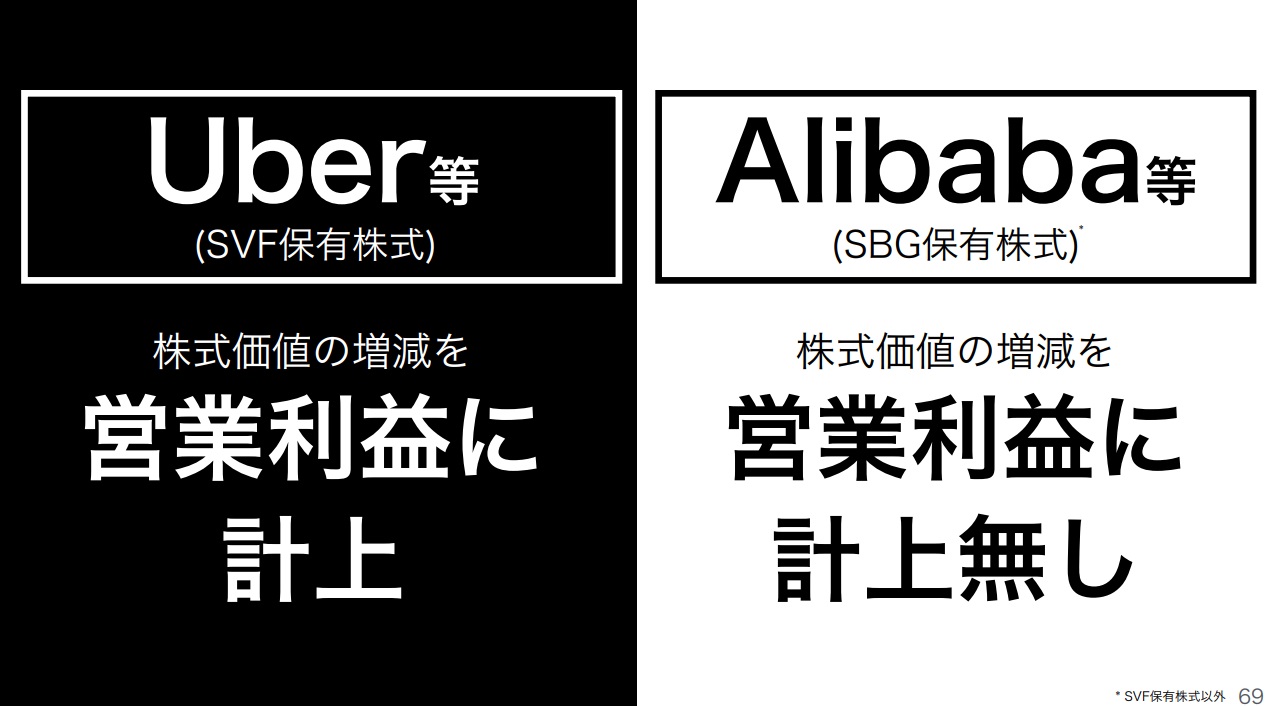

「Uberの株が上がった下がったがSBGの営業利益に与える影響、アリババの株価が上がった下がったがSBGの営業利益に与える影響を、それぞれきちんと説明出来る方?」

と問い掛けるシーンがあるが、手が上がったのはたった1人だった。唖然茫然である。孫会長も「ここに居るのは経済の専門家、ソフトバンク・ウォッチャーとして常日頃ソフトバンクを見ている人達ですよね?」と皮肉る程。決算書をバラして財務諸表分析をする等という次元の話では無く、極めてベーシックな会計ルールの話だ。

そしてその答えとしてSBG側が用意していたスライドが下記のもの。

この会計の基本を知らなければ、当然のことながら決算書にある貸借対照表や損益計算書を見ても誤った価値判断分析しか出来ないであろう。一目瞭然なのは、投資会社の営業利益の増減に大した意味は無いということだ。

これは「売上総利益」「営業利益」「経常利益」「税引前当期純利益」「当期純利益」という各利益項目の意味が分からないのと同じことだ。たぶん、決算発表の翌日の株価が上昇(後場は別の件で売られた)したのを見て、記事報道の見出しの字面だけを追い駆けていた人には不思議に映った筈だ。

何のことは無い。市場参加者はちゃんと営業利益の計上の仕方と意味を知っていたか、投資会社にとっての営業利益の意味を理解していたか、その両方だったのだろう。案ずるより産むがやすしとはこのことだ。

ソフトバンク・グループの損益計算書の記載内容を確認する

前述したように、同社の決算内容は決して悪くない。というよりも「良い内容」と言っても問題ない。そもそも投資会社の価値判断を3か月毎に事業会社と同じ損益計算書の分析の仕方で確認しようというところに無理がある。

ただネットの書き込みなどをみても、営業利益の問題と、WeworkやOyoの問題など、本質的なものでは無い話が多いのには驚いた。間違いなくそれでは投資機会を見逃すし、なぜアクティビストのエリオットが目を付けたのかなど、正当な評価は出来ないであろう。

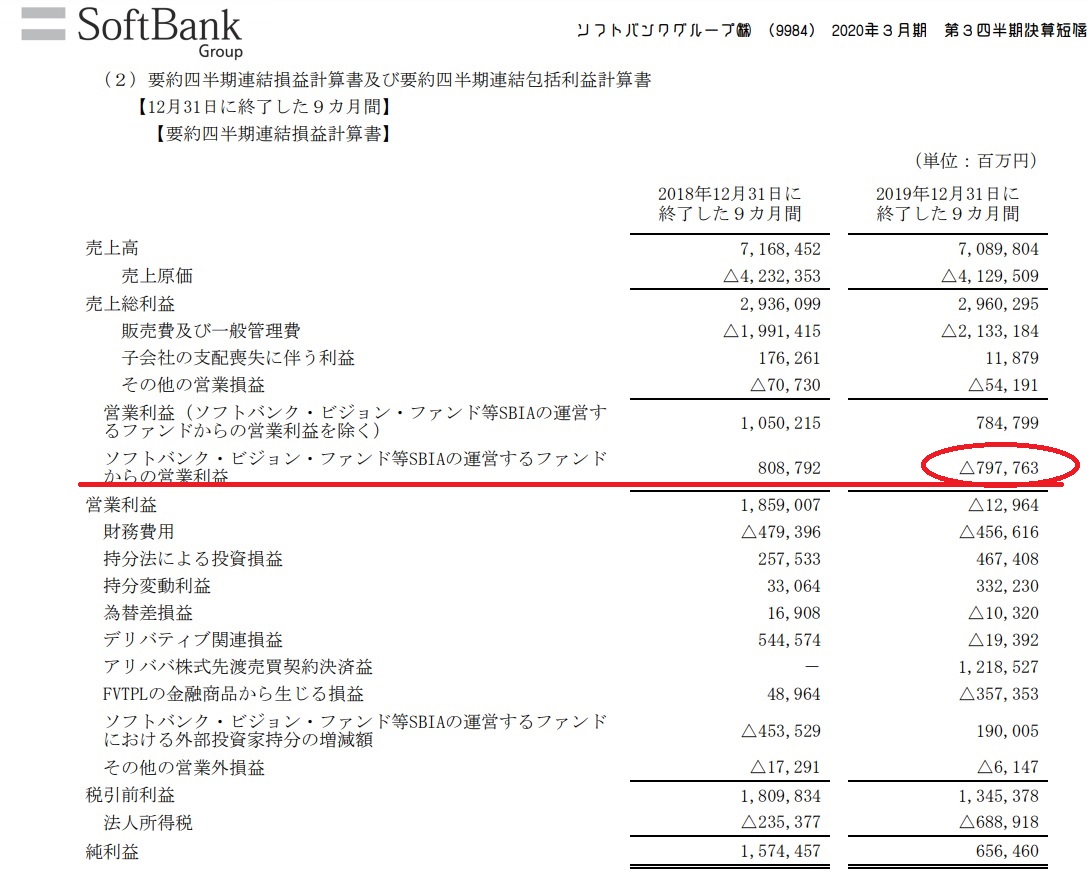

まずは決算短信にある損益計算書がこれだ。営業利益のところが2段書きになっていて、上段が通常の事業会社と同じイメージの部分で、その下でSVFに関わる営業利益が△797,763百万円計上されている。結果、営業利益は△12,964百万円。どこにも「投資有価証券評価益」とか「投資時価増加額」というような増益要因は計上されていない。ならば、投資を目的としている投資会社が成果と判断している時価の増加は何処に計上されるのか?

実は何処にも計上されないというのが正解。下の図が決算短信に添付されている損益計算書だ。ご覧あれ。

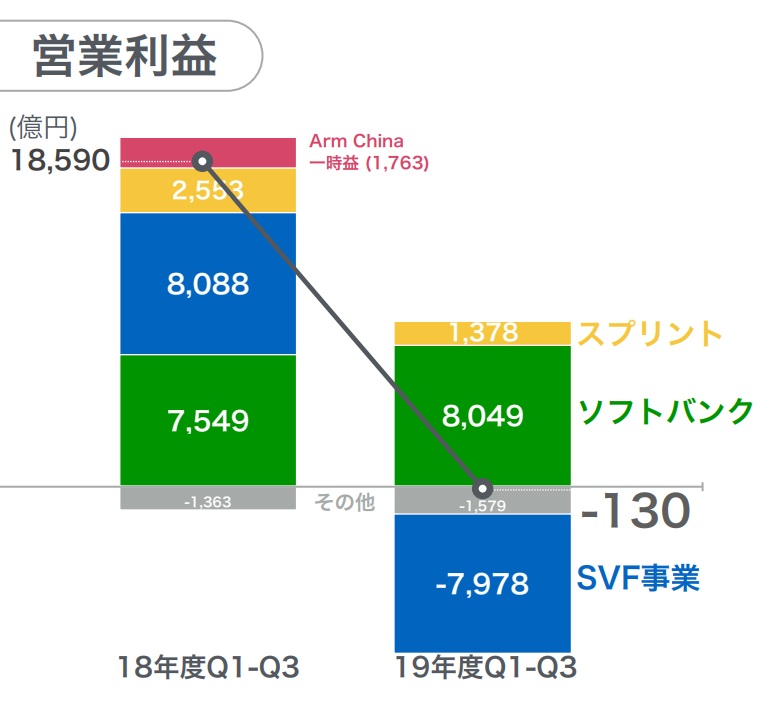

営業利益の増減要因を解く

下の図が更にこの営業利益の増減要因を分かり易く示した説明会用資料。ファンドに係る部分だけが計上されているのがお分かり頂けるだろう。

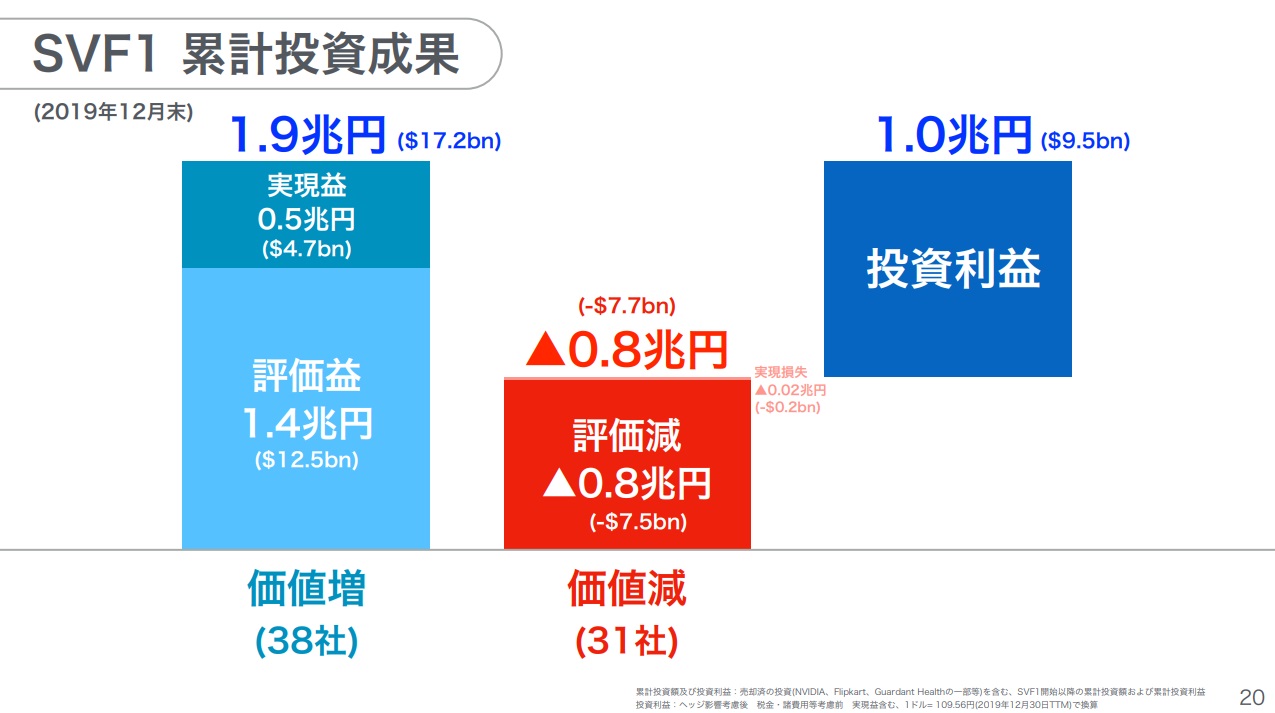

SVF1の累計投資成果

更に、下のスライドにあるように、SVFについても計上されているのは評価減の部分のみで、評価益は計上されていない。これらを差し引きすると、SVFの累積投資成果だけでも約1兆円に上ることがわかる。

株主価値を確認する

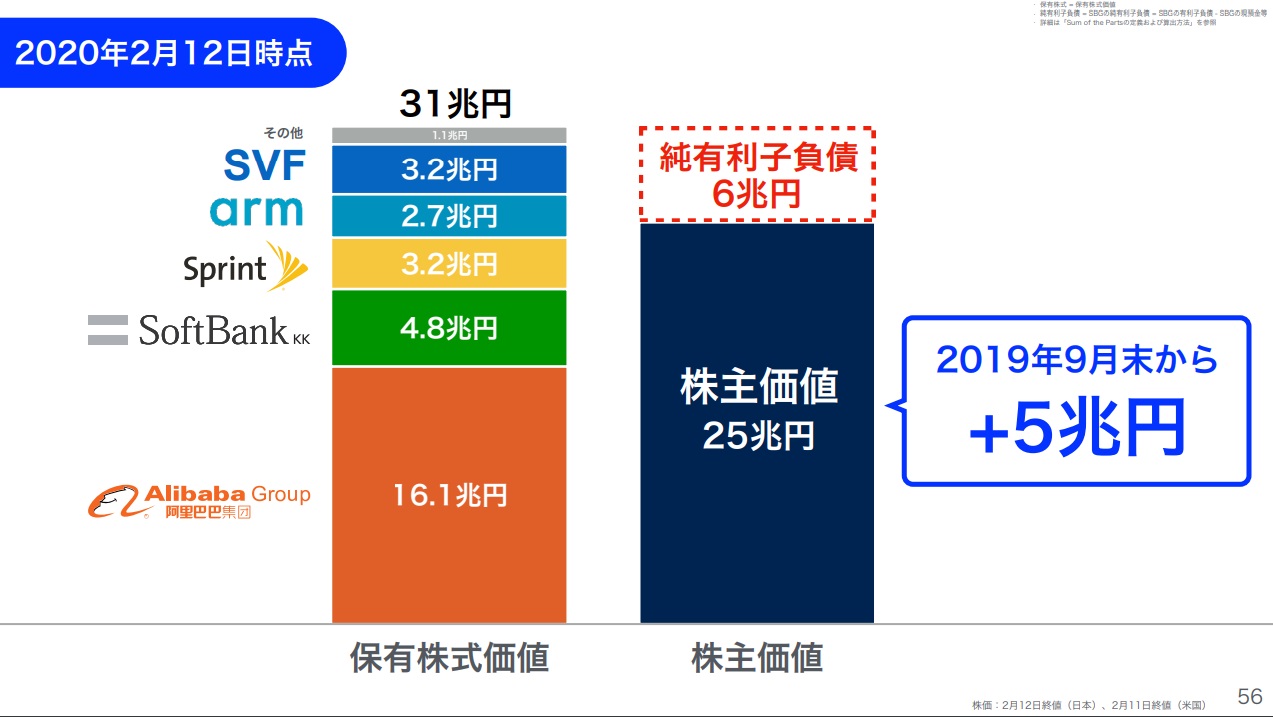

最後に、株主価値はどうなっているかを見て頂こう。時価増減を全く損益計算書に反映させる必要がないアリババに代表される投資有価証券の時価総額31兆円から純有利子負債6兆円を減じたものが約25兆円ある。これは昨9月末から5兆円も増加している。毎回この程度に分かり易く決算説明会資料は作られおり、毎回出席しているであろうSBウォッチャーなら、この程度のことは理解していて欲しかったと思う。だが残念ながらメディアの論点はここが抜け落ちている。

ソフトバンク・グループの株価の歴史を紐解く

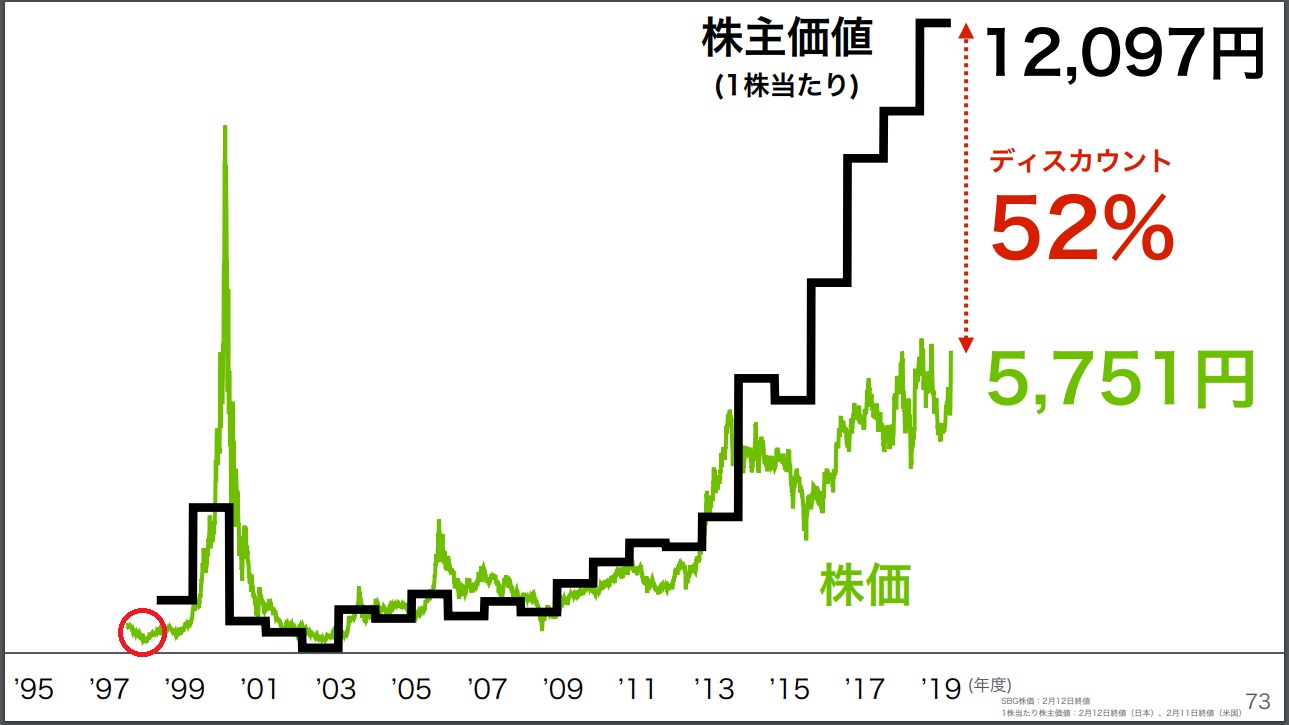

ソフトバンク・グループの株価の歴史を紐解くと面白いことがわかる。下のチャートのスライドは、緑色の線が株価(分割などは調整済み)を示し、黒線は1株当たりの株主価値を示すものとして、同社が決算説明会資料のスライドでよく使うもの。今回の決算説明会でも当然映し出されていた。

私がソフトバンクという会社に興味を持つようになったのは1998年11月まで遡る。下の図の赤丸を付けたあたりがその頃だ。

もうその頃を知らない人も多いと思うが、Googleよりも先にインターネットの検索エンジンとして、インターネット・ポータルの先鞭を切ったのは、実は米国 Yahoo! Inc. だ。ブロードキャスティングの垂れ流しCMから、アクセスの足跡からターゲット・マーケティングを可能にするというYahoo!Inc.のそのビジネスモデルは正にインターネット革命の最初の燃料だ。

ベンチャー企業がたくさん入っているシリコンバレーのビルの一角にまだYahoo! Inc.があった頃、実際に現地を訪ねて創業者である楊致遠(ジェリー・ヤン)氏からこの話を聞いた。帰国後、日本でYahoo!というスペルを見せたら、「ヤホー?」と真顔で質問する人が居た時代と言えば、何となく時代感覚が伝わるかも知れない。

私は幸運にも創業者本人から直接「インターネットのポータルサイトの可能性」について話を聞くことが出来た。ひと通りの説明を聞いた時、自分でも驚くぐらい興奮していた。時代がこれからとんでもなく変わるということをヒシヒシと感じたからだ。

その時、楊致遠(ジェリー・ヤン)がそんな筆者を見て言ったのは「オオシマさん。実は私の話にもうひとり同じように興奮してくれた日本人がいるよ。マサヨシ・ソン(孫正義)さんを知っているかい?」(筆者翻訳)と。帰国後に調べてみると、ソフトバンクは既にYahoo! Inc.の39%の株主になっていた。筆者が初めてファンドでソフトバンク株を投資したのはその直後の11月下旬。株価は当時の値段で5,300円(現値換算約300円)だ。ソフトバンク・グループとの付き合いはその時からだ。

SprintとT-Mobile USの合併、米裁判所が承認の意味

余談はここまでにして本題に戻る。緑線と黒線と比較してみると、ITバブルの一時期を除いて、2013年頃までは株価と1株当たりの株主価値はほぼ絡み合って推移している。ITバブルの頃は、同社が保有する投資先の時価総額が今後更に何倍にも膨れ上がると囃し立てられ、株主価値の3倍以上の株価を付けた時もある。正に異常な熱狂と言えるだろう。そしてITバブルは終わり、その後10年以上、株価と株主価値は絡み合うように推移していた。それが、何がために株価は株主価値を追えなくなったのか?

2013年7月と言えば、ソフトバンク・グループが米国の通信事業者Sprintの買収を完了した時だ。恐らく、この件がソフトバンク・グループの事業モデルを市場参加者に不透明で分かり難いものとしたのか、或いは評価し切れなくしたのか、いずれにしてもこのタイミングで株価は株主価値に置いてきぼりを食うようになった。

だがその歴史ももう終わるかも知れない。丁度決算発表の日(正確には現地時間2月11日)、ニューヨーク連邦地裁がSprintとT-Mobile USの合併計画について、ニューヨーク州などが求めていた差し止め請求を棄却し承認する判決を下した。紆余曲折のあった話だが、両社の合併にGOサインが出たのだ。このまま合併が完了すれば、Sprintはソフトバンクグループの子会社から外れることになる。それはつまり色々な意味で、ソフトバンク・グループの環境が元に戻るということなのかも知れない。

最後にもう一度

最後にもう一度、この一枚ですべてがわかるスライドをご紹介する。ソフトバンク・グループは孫会長が望まれるように、投資会社として評価すべき投資対象なのだから。