見た目以上に値下がり実感が強い現在の株式相場

「株価は上がったり下がったりするもの、良い時もあれば、悪い時もある」と何かを悟ったようなことも言われても、何の気休めにもならない。

期間の長いチャートを見せられて「この時はああでしたね。こうでしたね」と後講釈を聞いている時は、その下げの渦中でどんな思いをしたかなど忘れてしまっていて、単なる右肩上がりのラインの、ちょっとした凹みに過ぎないと言われればそんな気にもなるけれど、その日々の渦中にいる時は眠れぬ夜を過ごすもの。

どんなにベテランのファンドマネージャーだって、それまで何度同じことを繰り返してきたとしても、やはり値下がりは値下がり、株価の評価損は枕を固くして寝苦しい夜を過ごすだけだ。

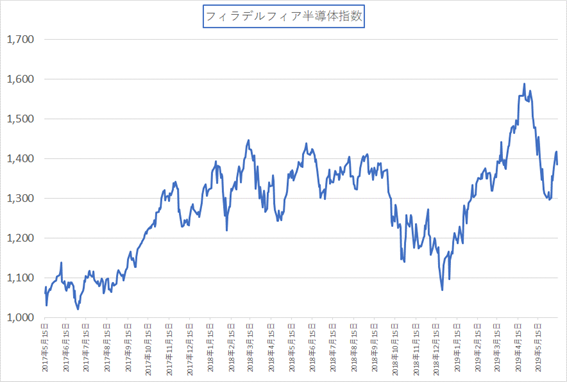

下のチャートは過去2年間のフィラデルフィア半導体指数の2019年6月12日までの推移を示す。

日経平均株価やTOPIX、或いはNYダウやS&P500、更に言うならナスダック総合などを含めて、株価指数の変動だけを見ている人が抱える実感と違って、個別銘柄を選択して投資をしている人の実感は、寧ろこのチャートの動きの方によく沿っているのかも知れない。かく言う私自身がその一人だ。

何故なら、これが最も景気敏感株と呼ばれる「半導体関連株」の動きを示しているからだ。ディフェンシブ株と呼ばれたりする株や、個人消費に関わるような銘柄は含まれていない。

ど真ん中、「産業のコメ」と呼ばれる半導体、その関連株だけを集めたこの指数が示すものこそ、景気のセンチメントを大きく反映しているし、実際に世界景気の先行きを最も良く表しているとも言われる。

フィラデルフィア半導体指数のこの一年を振り返る

ご覧頂ける通り、実は昨年2018年は一年を通じて概ね1300~1400のレンジ相場で、FANGだなんだと騒がれた割には、あまり良い季節が無かったことが見て取れる。そして2018年10月3日に1372を付けた後、つるべ落としのような下落が始まり、12月24日にサンタクロースから「最安値1069」というプレゼントを貰っている。

この下落の時に何があったかはご記憶の通り、FRBの利上げに刺激を受けつつ米国10年国債が3%の大台を超え「すわ、景気減速が始まるぞ」と悲観論が台頭して株価下落のきっかけを作った。そしてその後、米中貿易摩擦問題が市場の話題となり、景気敏感の代表格であるフィラデルフィア半導体指数は坂道を転がり落ちた。

年明け後、市場はさすがに悲観し過ぎだろうという声を後押しするように、それまでタカ派を決め込んでいたFRBがハト派発言をはじめ、1月中旬以降に2018年第4四半期の決算発表が始まると「確かに悲観し過ぎだった」というセンチメントが強くなった。その結果、2019年4月23日に高値となる1574まで一気に同指数は急騰した。この回復ムードに最初に水を差したのが世界半導体第2位であるインテル(実は第一位は既にサムソン電子に代わっている)の決算発表だった。2019年4-6月期及び通期の売上見通しを引き下げたからだ。

ただこれはFund Garageの3部作になっている記事「インテルCPU供給の遅れに潜む問題と今後の影響」(Part3はプレミアム会員専用)を読んでくれた方なら、マクロの問題よりも個社の事由の側面が強いことをお分かり頂いていると思う。とは言え、インテルが作るCPUがパソコンに搭載されているのは基本的にパソコンやサーバー1台にひとつだけなのだが、これがないだけでパソコンやサーバーの製造が停滞し、他のパソコン向け部品の需要不足と供給過多という事態を招いた。結果、DRAMやSSDなどと呼ばれるデータの記憶用に沢山パソコンに搭載されているメモリー半導体や、或いは無数の電子部品などは価格低下と在庫処理という後ろ向きの話題に支配されるようになった。

これに追い打ちを掛けるように出た、弱り目に祟り目の話が「米中貿易摩擦問題再燃」であり、「ファーウェイの締め出し」問題だ。インテルの技術的な問題がクリアされる前(まだ完全に終わったわけではない)に、「ファーウェイ駄目なら5G関連もダメだろう」というトーンが市場で強くなり、同指数は1300まで押し込んだ。5Gに関して言えば、これはまだ普及する夜明け前だという事も忘れての話だ。

ただ5月下旬、インテルが技術的な製造面に対してポジティブなニュースを発表した。更にFRBが遂に利下げをほのめかした。そして市場予想の半分にも届かなかった5月の米国雇用統計(悪い内容)が、驚くなかれ、FRBの利下げ期待を加速させた。これで指数は1400超まで一旦は戻ってくれた。

なぜ米国の半導体関連株指数が日本株に影響するのか?

今の日本のハイテク業界は、基本的には米国などの下請けに近い。5Gしかり、AIしかりだ。強いて言えばクルマの自動運転の分野だけはトヨタ自動車やデンソーなどの日本勢が欧米勢を相手に頑張っているが、基本的にはハイテク業界は米国の下請け状態と言って過言ではない。

例えば、パソコンのCPUを作っているのは、インテルとAMD(アドバンスド・マイクロ・デバイセズ)の米国企業2社だ。メモリーはサムソン電子を筆頭とする韓国企業と米国マイクロン社に同ウェスタンデジタル社。GPUもエヌビディアとAMD。5Gの基地局は渦中のファーウェイを除けば、欧州のノキアとエリクソンで、日本で関わるのは検査機程度。通信の肝となる半導体は米国クアルコム。例を挙げだしたら限がない。だから米国のくしゃみは日本の肺炎に繋がる。

一方、日本は世界に誇れる電子部品の一大産地だ。村田製作所やローム、或いは京セラやTDKなどなど、品質世界ナンバーワンの電子部品は殆ど日本が製造している。日本電産などもそうだろう。だが、それはパソコンやサーバー、AIクラウドやデータセンターなどの動向に振り回される。MLCCと呼ばれる積層セラミックコンデンサだけをいくら並べても、何も最終製品は出来ないのだから。キーデバイスの日本製は残念ながら今や少ない。

こうした結果、フィラデルフィア半導体指数のような米国の超景気敏感株価指数の下落こそが、日本株の現状の実感にマッチしており、日経平均株価はスルスルと21000円を再度割り込み、「あの戻しは騙しだった」というコメントが出てきたりする。一見すると、市場の悲観論は留まるところを知らないかに見える。だが、本当に半導体関連株に関して、或いは電子部品関連株に関して、今の市場の悲観的な見立てで良いのだろうか?

産業構造的には下請け状態であることを受け入れるとして、ならばその親会社たる米国企業のCEOや産業界は、この先をどう見ているのだろうか?

Part2ではその辺りを考えてみたい。