ポートフォリオの概況

2022年11月の月間パフォーマンス

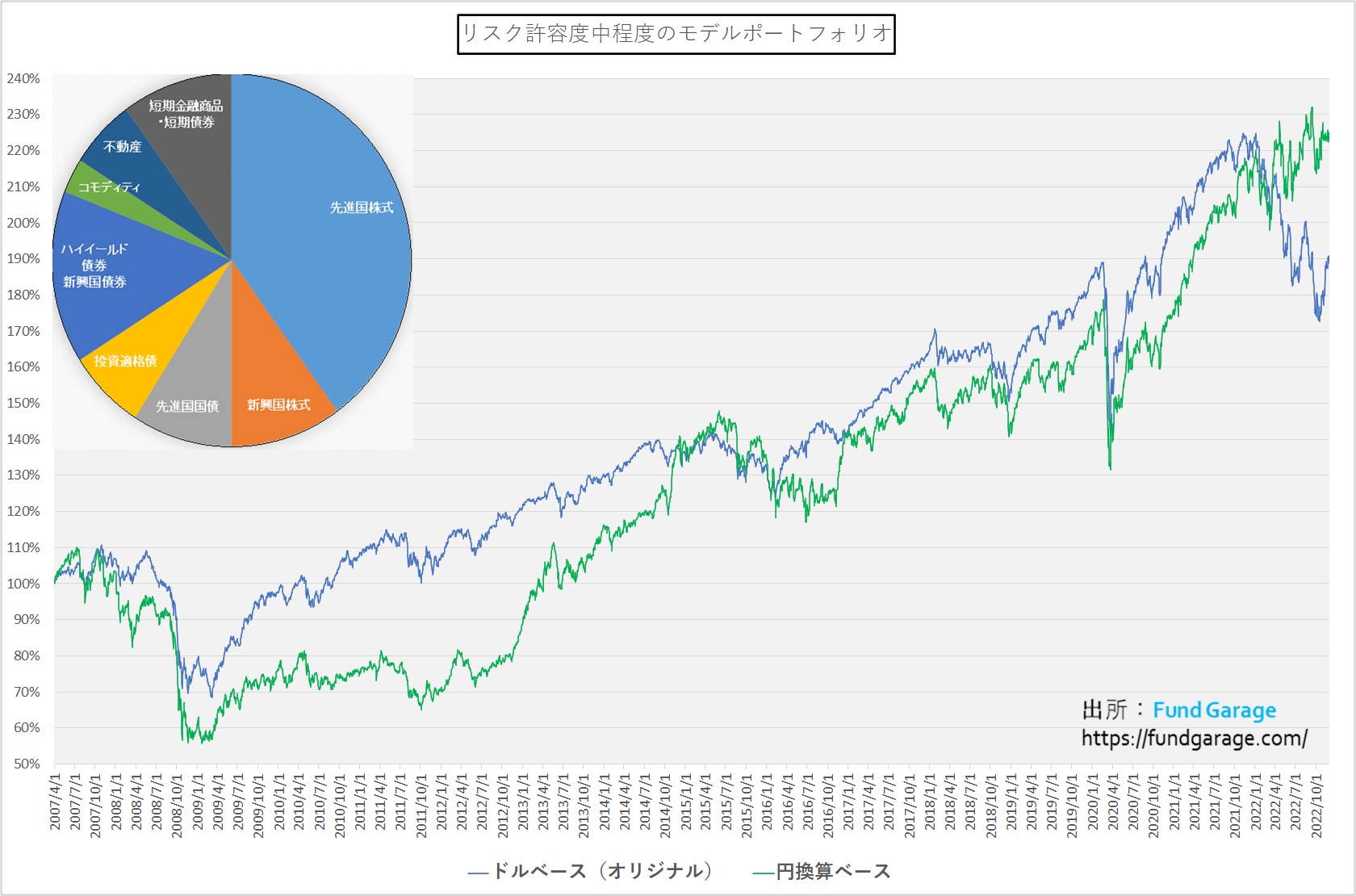

「リスク中程度のモデル・ポートフォリオ」の2022年11月末までのパフォーマンスは、ドルベースのポートフォリオで設定来が月末189.15%(設定来年率4.15%複利)と10月末から年率利回り共に改善しました。2022年年初来のパフォーマンスは絶対値でマイナス15.39%、そして2021年年初来のパフォーマンスも絶対値でマイナス5.68%です。一方、円換算ベース・ポートフォリオは11月末時点でマイナス2.22%、2022年年初来のパフォーマンスもやや悪化して絶対値でプラス2.16%となりましたがポジティブ・リターンは維持しております。2021年年初来のパフォーマンスはプラス26.53%とこちらも若干低下しました。

オリジナルのドル・ベースのポートフォリオと、円換算したポートフォリオのパフォーマンス差は当然為替差損益が要因。11月末時点のドル円は138円80銭と10月末時点の148円24銭より2.42%の10円幅で円高となった影響です。

単月のパフォーマンスはドルベースのオリジナル・ポートフォリオがプラス4.43%、円換算ベースのポートフォリオは円高が足を引っ張りマイナス2.22%となります。

11月はコモディティを除き全アセットクラスがポジティブなリターンとなりました。ベストパフォーマンスは新興国株式の+12.89%と先進国株式の+4.13%の約3倍のパフォーマンスです。債券系も金利低下の恩恵を受け、投資適格債が+4.99%、先進国国債が+4.20%、ハイイールド債券・新興国債券も+3.76%です。不動産も+3.70%ですが、逆にコモディティが△3.67%と凹んでいます。

このところドルベース(オリジナル)に比べて円換算ベースは円安が寄与していたためポジティブなリターンとなっていましたが、さすがに円安が一服したことでドルベースのままの方が好調となりました。

ドルベースのままが良いか、円建て、どちらが良いか?

日本の居住者の投資家には、ドルベースで運用をしても、結局は評価する時には円換算しないとならないというジレンマがついて回ります。機関投資家ならば、ドルベースのままで運用して、必要な時に為替ヘッジを自ら行うという選択肢もありますが、現実的には個人投資家が都度都度で為替ヘッジを行うのは難しいかも知れません。またヘッジを掛けたつもりが、むしろヘッジを掛けない方が良い場合も数多あります。つまり為替見通しの見込み違いが起きるということです。

実際、外貨建ての投資商品と為替ヘッジ付きの投資商品、そのどちらを選ぶべきかと悩まれご相談を頂く機会は多いです。ただ為替の決定要因、つまり為替の変動要因は常にプレミアム・レポートなどでお伝えしている通り、決して一般に思われている程「ロジカル(論理的)」なものではないということを忘れないでください。つまりその投資判断は非常に難しいということです。

為替の変動要因は基本的には通貨交換のための需給要因、そして足元ではやはり投機的な理由によるものが強いです。近時は日米の金利差での説明が多く試みられてきましたが、11月の為替変動が「単純に金利差だけではない」ことを見事に証明してくれました。更にはテクニカル要因が重視されているような論説も目立ちますが、実際の動きを振り返ると結局は需給要因で動いていると言っても過言では無いです。近時言われてきたようにもし「金利差が円安要因」だったのならば、11月もFRBは0.75%の利上げを行いましたので、金利差は拡大しており、金利差要因説通りにことが運んでいれば、更に円安に動いていた筈ですよね。

国際分散投資が目指す「地球規模の経済成長を享受する」という考え方自体は理に適っており、その先の、為替ヘッジがある投資信託を選ぶか、ヘッジが無い投資信託を選ぶかは投資家の投資ポリシーに依存すると思われます。ただあまり語られていませんが、為替ヘッジには「ヘッジコスト」が掛かりますので、その分は必ずマイナスになるということは忘れないですください。

為替のヘッジコストとは

為替ヘッジを投資信託内で運用会社が行えば、確かに為替変動によるパフォーマンスへの影響は減らせます。ただ、ヘッジを行うと言っても、そのコストは「ゼロ」ではありません。ヘッジ時の為替レートは、大手運用会社が行う場合は、確かにほぼほぼ為替の仲値界隈で行われるので「(スプレッドは)抜いてません」という抗弁を運用サイドは正々堂々と行えます。ただ、どうしても「ヘッジコスト」は掛かってきます。

「ヘッジコスト」とは、ヘッジに関わる手間暇のコスト、ではありません。ならば「ヘッジコスト」とは何かといえば、単純に「ヘッジ期間の金利差」です。例えば運用会社が毎月ひと月先の「ドル売り」の為替予約を取った場合、日米の金利差分がヘッジコストとなります。これがひと月先の売り予約の単価に織り込まれるからです。これをディスカウント(値引く)することは出来ません。何故なら、前述したように為替の先物予約による単価の決め方が金利差に基づくからです。

現在、ご承知の通り、日本の短期金利はゼロ、若しくはマイナス金利ですが、米国の短期金利はFFレートの誘導水準の引き上げに伴って上昇しています。すなわち、現在は為替予約のヘッジコストは、仮に為替自体は仲値で決めたとしても、金利差分は当然にして発生します。日米の短期金利の金利差は更に開く傾向にあり、この点にはご注意ください。

「円換算ベース」が示すもの

このページでは「ドルベース(オリジナル)」と「円換算ベース」をご案内しています。これは為替予約をしたヘッジを意味しません。つまり「ドルベース」で運用したものを、計算時点で売却して「円転」した場合と近似しています。「円転」する時には、当然販売金融機関が取り決めている為替レートが適用されますが、それは「仲値からの乖離」分だけです。つまり、ここで示している数値と誤差が生じる部分は、仲値からの精算時の乖離分だけになります。

その意味では、国内居住者といえども、まずは基軸通貨建てて運用して、投資信託を解約する時に「ドルから日本円への両替」費用を一度だけを払う方が合理的かとも思われます。重要なことは「ヘッジ」にはすべからく「コスト」が掛かるということです。保険もただでは受けて貰えませんよね。

Fund GarageのモデルポートフォリオはSAA型(戦略的アセットアロケーション)ですので年に一度はアセットアロケーションの見直しを行います。