ポートフォリオの概況

2022年5月の月間パフォーマンス

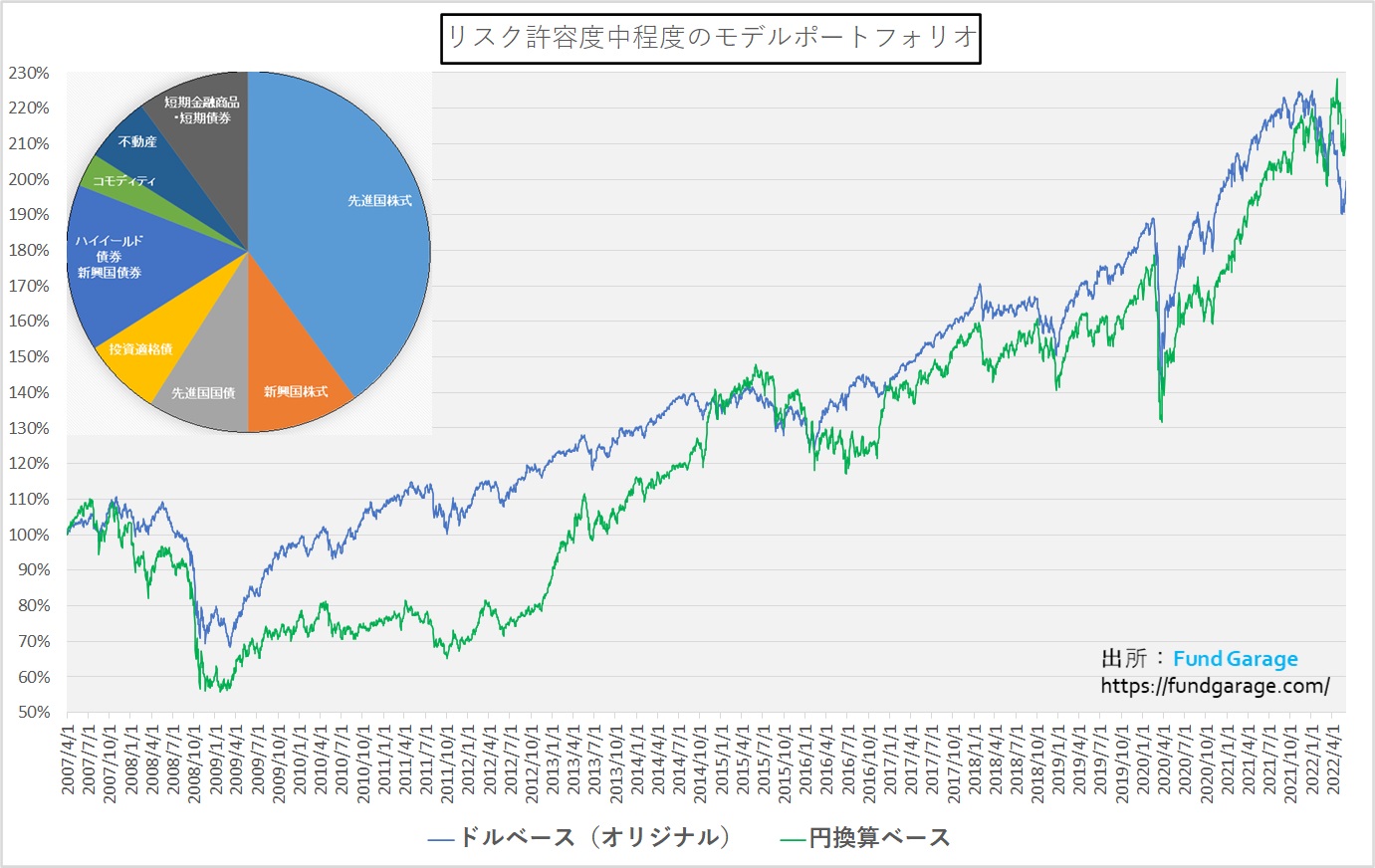

「リスク中程度のモデル・ポートフォリオ」の2022年5月末までのパフォーマンスは、ドルベースのポートフォリオで設定来が月末199.46%(設定来年率4.66%複利)と4月末よりも当然更に悪化しました。2022年年初来のパフォーマンスは絶対値でマイナス10.78%、そしてついに2021年年初来のパフォーマンスも絶対値でマイナス0.546%とネガティブ・テリトリーへ転落してしまいました。円換算ベース・ポートフォリオも5月末時点で216.79%、これで2022年年初来のパフォーマンスも絶対値でマイナス0.49%となってしまいました。円安により評価額は押上げなれるも、年初来でプラス圏は維持出来ませんでした。ただ2021年年初来のパフォーマンスはまだ充分にプラスを維持し、プラス23.24%と円安メリットを享受しています。円安は強調されるようなデメリットだけでは無いということの証明でもあります。

前述通り、オリジナルのドル・ベースのポートフォリオと、円換算したポートフォリオのパフォーマンス差は当然為替が要因。とはいえ、5月末時点のドル円は128.20円となって4月末時点の129.90円よりは1.31%の円高になりました。従って、その分だけ優位性は薄れています。

外貨建ての投資商品と為替ヘッジ付きの投資商品、そのどちらを選ぶべきかと悩まれる人は多いです。

単月のパフォーマンスはドルベースのオリジナル・ポートフォリオが△1.09%、円換算ベースのポートフォリオは前述の月末対比の円高分がマイナスになり△2.38%となっています。5月は先進国株式はマイナス△1.39%、新興国株式も△0.75%となりましたが、先進国国債は+0.74%、投資適格債が+1.12%、ハイイールド・新興国債券が+0.26%と金利は若干低下したことを反映しています。一方商品が+5.86%と断トツの一位でしたが、反対に不動産は△7.68%と下落しています。

プレミアム・レポートでは予てから国際分散投資に限らず、米国で40年に亘って続いてきた金利低下の歴史が塗り替わる中で、引き続きこれからも「債券」は「安定」とか、「安全」という表現が可能なのかという問い掛けをしています。一方で、イールドカーブの形状変化をみながら、利上げの影響を米国債券市場では実際にどのように考えているのかに注目しています。つまり、景気のオーバーキルとなってしまえば、元も子もないことなど、多くのことを債券市場が伝えているからです。日本の様に、単純に「物価対策=利上げ」とか、寧ろ消費を喚起する(需要増)景気刺激策の消費税廃止を物価高対策として掲げる政策論争など、摩訶不思議な論調が罷り通ることは少ないからです。

Fund GarageのモデルポートフォリオはSAA型(戦略的アセットアロケーション)ですので年に一度はアセットアロケーションの見直しを行います。今年は米国FRBが超金融緩和姿勢を転換し、正常な状態へ戻す方向になったことが表明されており、3月のFOMC後に0.25%の利上げに続き、5月にも0.50%の利上げを行いました。QTも6月より始まるようです。