ポートフォリオの概況

2022年4月の月間パフォーマンス

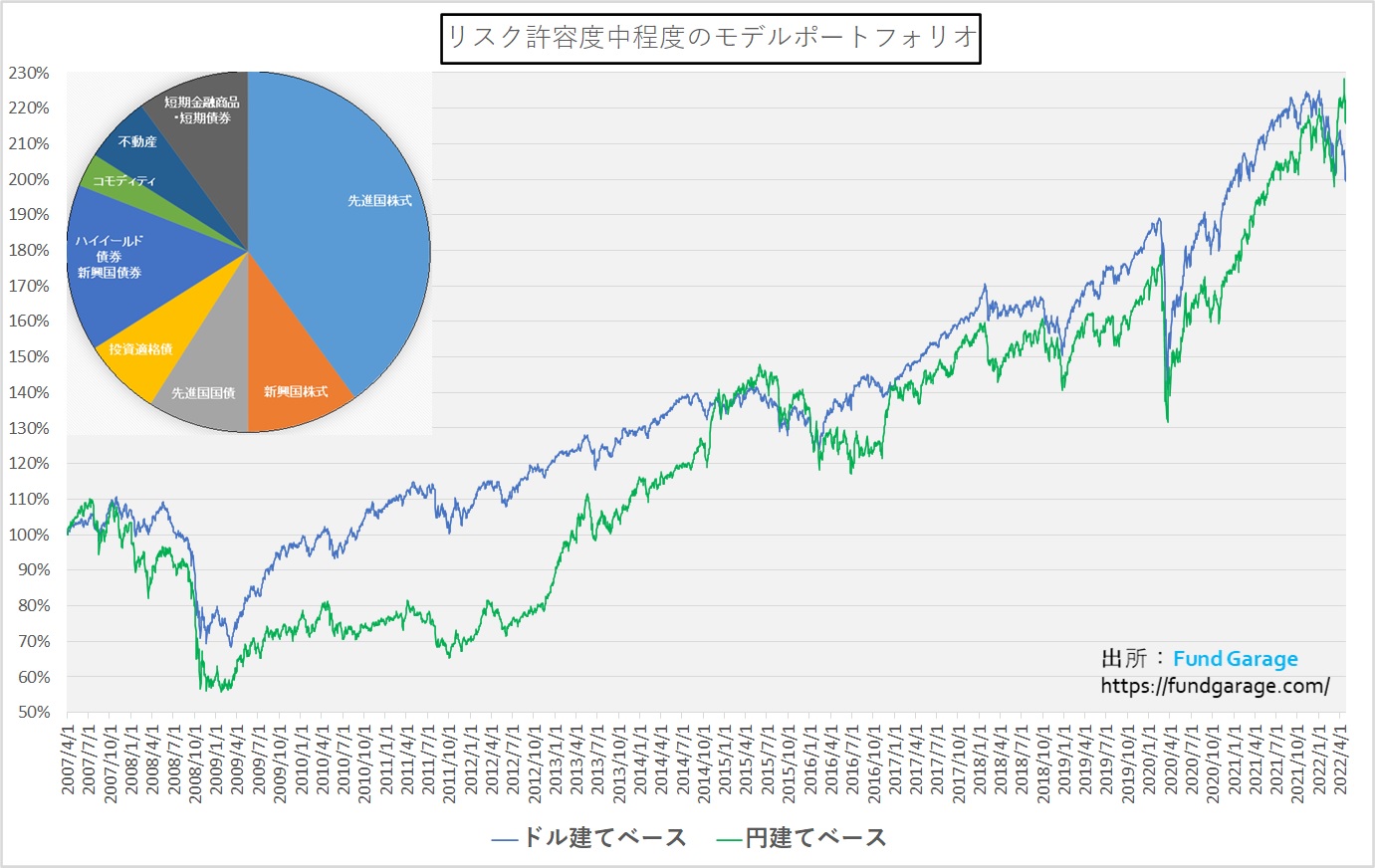

「リスク中程度のモデル・ポートフォリオ」の2022年4月末までのパフォーマンスは、ドル建てポートフォリオで設定来が月末201.65%(設定来年率4.76%複利)と3月末より悪化しました。2022年年初来のパフォーマンスは絶対値でマイナス9.80%ですが、2021年年初来のパフォーマンスは絶対値でプラス0.56%と辛うじてプラスを維持しています。一方の円建てポートフォリオは3月末時点で222.08%ですから、2022年年初来のパフォーマンスは絶対値でプラス1.93%となり、ドル建てベースと乖離が拡がっています。2021年年初来のパフォーマンスもプラス26.25と為替円安メリットを大きく享受しています。

前述通り、ドル建てと円建てポートフォリオのパフォーマンス差は為替が要因なのは明らかです。4月末時点のドル円は129.9円台と3月末時点の122.50円と比べて+6.04%も円安に振れています。更に、2021年12月末のドル円は114.95円、2020年12月末は103.47円と円高水準となるため、130円を一旦上回ったあと、120円台に押し戻されたとはいえ、それでも大きく円安に振れたことがドル建てベースと円建てベースの期間損益に大きく響いています。

単月のパフォーマンスはドル建てポートフォリオが△5.22%、円建てポートフォリオは円安のお陰で+0.50%となっています。4月は先進国株式がマイナス△7.47%、新興国株式が△6.10%、先進国債券が△4.71%、投資適格債が△4.28%、ハイイールド・新興国債券が△3.23%、そして商品が△2.56%となる一方、不動産のみ+2.77%となりました。債券系アセットクラスは連続して全滅です。

プレミアム・レポートでは予てから国際分散投資に限らず、米国で40年に亘って続いてきた金利低下の歴史が塗り替わる中で、引き続きこれからも「債券」は「安定」とか、「安全」という表現が可能なのかという問い掛けをしています。

実際、国際分散投資のバランス型投資信託と言いつつも、実質的には「国内債券+少々の内外株式」というアセットアロケーションを組む、アセットマネジメントOneの「投資のソムリエ」は3月に続き、4月もパフォーマンスはマイナスのようです。「債券神話の崩壊」を今後の資産運用にどう取り込んでいくのかが、今後は投資家の課題になると見ています。

Fund GarageのモデルポートフォリオはSAA型(戦略的アセットアロケーション)ですので年に一度はアセットアロケーションの見直しを行います。今年は米国FRBが超金融緩和姿勢を転換し、正常な状態へ戻す方向になったことが表明されており、3月のFOMC後に0.25%の利上げに続き、5月にも0.50%の利上げを行いました。QTも6月より始まるようです。