ポートフォリオの概況

2020年11月の月間パフォーマンス

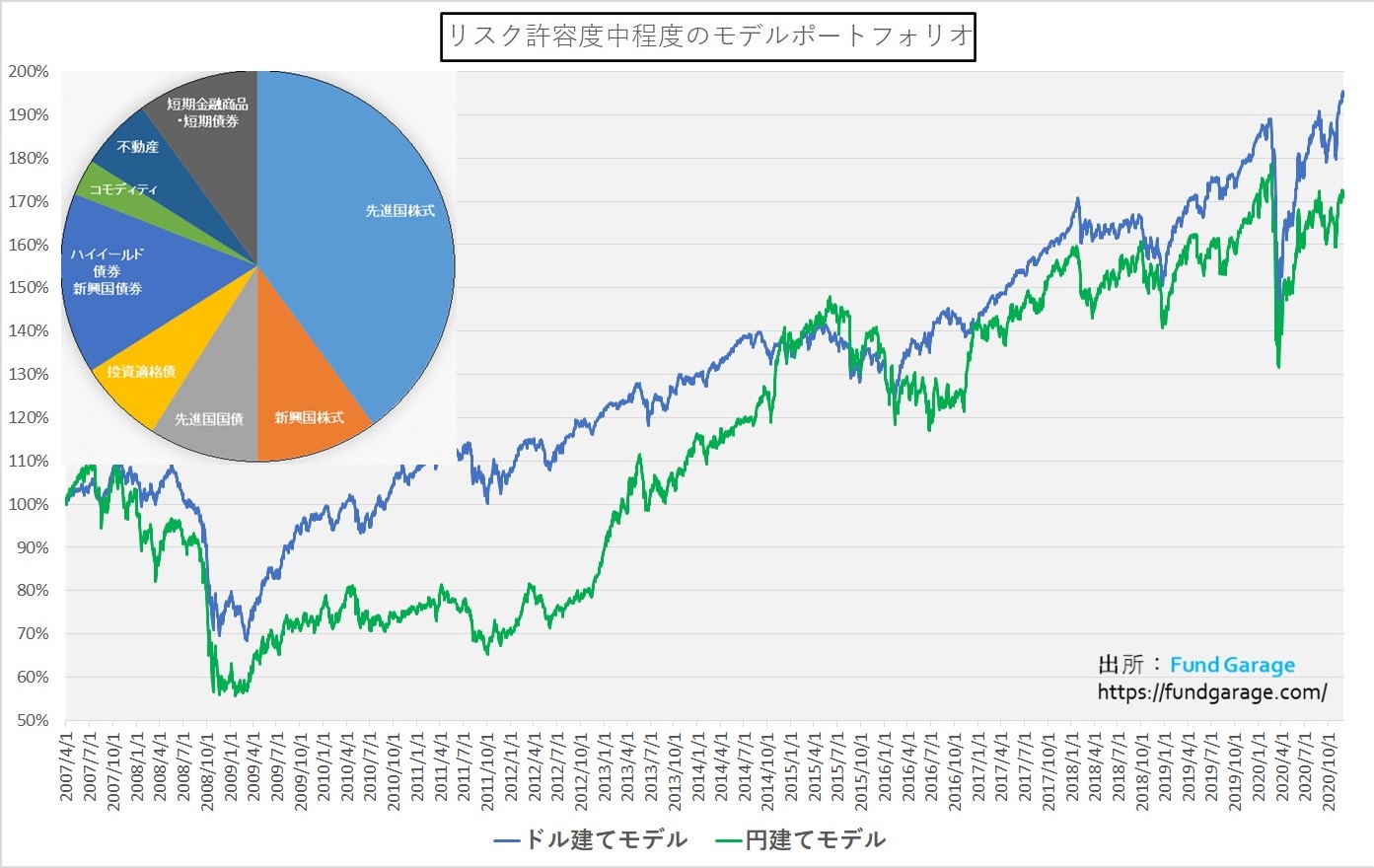

「リスク中程度のモデル・ポートフォリオ」の11月末までのパフォーマンスは、ドル建てポートフォリオで設定来が月末199.43%となり、年初来のパフォーマンスは絶対値でプラス5.24%となりました。円建てポートフォリオは11月末時点で171.13%ですから、年初来のパフォーマンスはこちらもプラス0.59%となります。10月30日のドル円相場が104.58円から11月30日には103.87円と先月に引き続きやや円高方向へ動いたことが、円建てモデルのマイナスに寄与しております。昨年末の108.67円から見ると円高が△3.76%も進んだことで足を引っ張っています。

単月のパフォーマンスはどちらも目を見張るものがあります。ドル建てポートフォリオが+8.10%、円建てポートフォリオもプラス+7.36%となりました。やはり上昇するのは嬉しいものです。上のチャートでも明らかな通り、ドル建てモデルの方は年初来及び設定来の高値更新です。円建てモデルの方は、流石に為替の影響を排除出来ません。ただ為替の先物予約でヘッジする必要があるか、それが意味あるか無いかは、その手数料水準によると思います。機関投資家ならば1銭しか取らない場合もありますが、流石に個人ではそこまで安くないでしょう。

パフォーマンスがプラスとなったアセットクラスは11月は断トツで先進国株式で+12.79%です。次いでコモディティが+12.04、新興国株式が+9.25%と続きます。マイナスとなったのは為替が円高で△0.68%と足を引っ張っただけです。先進国国債でさえ、+0.94%、投資適格債が+3.35%、ハイイールド・新興国債券が+3.93%です。

前回、「先進国株式が△3.07%とマイナスになる中で、新興国株式が+2.06%とプラスになるという展開から、何もかもがリスクオフになったわけでは無いことが分かります。」とご説明した通り、投資家のマネーは一時的にサイドラインに引いていただけだったのでしょう。米国大統領選挙の結果が混乱したのでもう少し揺さぶられることを覚悟していましたが、市場は大きな変化は起こらないと読んだようです。

一方で気掛かりなのは新型コロナウイルスの感染再拡大です。決して日本のそれではありません。日本の数値は次元が違いますから。何らかの理由で、日本の医療体制が非常に脆弱だということは明らかになりましたが、感染再拡大の状況は、まさしく欧米諸国と比べると「桁違い」で日本は優れているというか、諸外国は大変な状況になっているからです。ただそれでも最悪な米国でさえ前進していることは安心感を与えてくれます。

購読契約が無いと最後まで読めないのかも知れませんが、機会があればWSJ誌の「米経済が2021年に飛躍する理由」をご一読されることをお薦めします。今回の米国大統領選挙で米国メディアも相当に偏向報道が多いことが図らずも明らかになりましたが、WSJ誌はその中ではまともな方であり、恐らくこれが現地でのリアルなトーンなのだと思います。

「常に市場から逃げない」ことの正しさが証明された

賢人の投資の教えを前回お伝えしましたが・・・・

先月のパフォーマンス・アップデートの時、「賢人の投資の教えは、常に市場から逃げないこと」だとお伝えしました。それは私がバークレイズのISSヘッド時代に行動経済学に基づく国際分散投資に関する大切な教えとしてグローバルに展開する同行で実証された投資哲学として教わったものでした。私のカウンターパーティーは行動経済学のPhDを持っているロンドンの博士でしたから。

現在、ZUU online で「賢い『投資信託』との付き合い方」という隔週連載と、交互になるように「プライベートバンクが超富裕層に伝えていること」という隔週連載を行っていますが、この辺りのことは後者の方の連載で色々と掘り下げていくつもりです。是非こちらの方もご一読ください。投資に関するより実践的な話はFund Garageのプライム会員向けの記事となりますが、もう少しバクッとしたところで捉えた話をお伝えしています。上記リンクのページを「お気に入り登録」をしておいて頂けば、私の連載記事がすべて一覧でき、毎週記事が増えて行っていることをご覧頂けると思います。

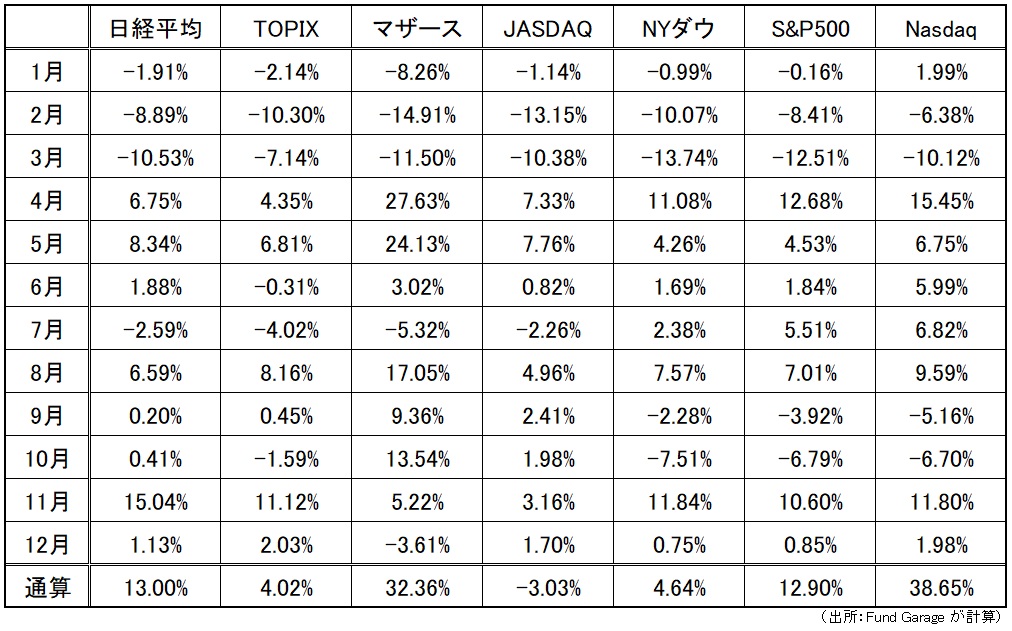

話は戻って賢人の教えですが、国際分散投資という手法ならば、コアアセットの運用として、こんな波乱・動乱の一年でも、下記のようなアップダウンの激しい市場展開の株式市場とも、殆どヤキモキすることなく普通にお付き合いが出来ます。つまり成果を享受出来るということです。

もう一つのポイントは、読者の方にはお分かりの通り、この記事はあとから理屈をつけて「ね、やっておけば良かったでしょう」というものではないということです。毎月毎月状況を考えながらきちんと積み上げてきたデータです。逆言えば、毎月「来月はどうなるかなぁ?」と私も同じ立場で見守ってきたデータです。バックデートのシミュレーションでも無ければ、適当な未来予測でもありません。

現在のパフォーマンス、ドル建てモデルで年初来プラス5.24%、円建てモデルで0.59%というパフォーマンスは、下記の表から見て頂いて、決して悪い数値では無いと思われます。あくまでも「リスク中程度の国際分散投資」のアセットアロケーションですから。当然、リスクレベルをもっと引き上げたハイリスク・ハイリターン狙いのものもあれば、その逆もあります。下記に示しているのは、その収益ドライバーとなっている株式市場についてだけのもので、このアセットアロケーションの場合、おおよそ半分程度を占めます。ただ当然、日米株式などと言う単純なものではありませんが。よくよくご覧に頂けると価値が分かって頂けると思います。

国際分散投資では投資の醍醐味が無いという人へ

ただリスク・アペタイトがもう少し欲しいとか、国際分散投資では面白くないという方は、勿論違う投資方法があります。それこそがMy Favorite Companies Listでご紹介している銘柄群を使ったような投資です。My Favorite Companies Listと呼ぶだけあって、それは「自分の好きな会社だけに投資をする」というものです。これは私の好きな会社のリストです。

好きな会社の株式に投資をするという事は、好きになれるだけの知見をその企業に持っているという事です。例えば、FANG銘柄の先頭にあるFacebook。FANGだから買うという選択肢を否定はしませんが、たぶんそれだと失敗した時に大きく後悔するでしょう。ただ例えばFacebookのヘビーユーザーだとしたら、Fund Garageを主宰する私のように、Fund Garageの公式ページも持っているようなユーザーだったとしたら、どういう時にこの銘柄が強いか良く分かります。同じ広告収入モデルのGoogleとのパフォーマンスの違いがどこから生まれたのかを理解出来ます。

実は能書きが多いこの投資の世界で、かの有名なファンドマネージャーであるピーター・リンチ氏や、オマハの鉄人と呼ばれるウォーレン・バフェット氏も同じことを言っているのです。国際分散投資の反対側になります。

なぜなら、分かっていれば、下がってやられている時に「何を弱点として市場は評価したのか」などが分かります。知らない会社だと、そこまで質問の答えを貰えても、次の一手を思いつかない筈です。「投資は楽しんでするもの」というのが私のひとつの信条ですが、そんな話にご興味があれば、是非、Fund Garageの「My Favorite Companies List」にお立ち寄りください。もうひとつは、ZUU online で「賢い『投資信託』との付き合い方」という隔週連載と、交互になるように「プライベートバンクが超富裕層に伝えていること」という隔週連載のページをブックマークして頂き、来週の記事をご覧になってみて下さい。きっとご参考になる筈ですから。