2023年11月10日、大手格付け機関のMoodysが、米国債の格付け見通しを「ネガティブ」に引き下げました。これは、11月17日を期日とする「暫定予算」と「米国予算案」の行方次第で、米国政府機関が閉鎖になるかならないかの瀬戸際にあったためです。

今回は、そんな米国が抱える3つの課題、「予算案不合意と政府閉鎖」・「債務上限」・「政治的二極化」について、プロのファンドマネージャーが解説します。

投資での資産形成をお考えの方も、既に投資を始められている方も、ご自身の知識と照らし合わせながらご覧ください。

(Fund Garage編集部)

米国政府閉鎖・債務上限・政治的二極化

米国が抱える問題①予算案不合意と政府閉鎖

いよいよ始まってしまった。

米大手格付け会社ムーディーズ(Moodys)が先週10日、米国債の格付け見通しを「ステーブル(安定的)」から「ネガティブ」に引き下げた(※)。この理由は、米議会内で政治的二極化が継続していることで、バイデン政権が米国予算案に合意できないリスクが高まっているからだという。

この問題はまた、11月17日を期日として米国政府機関が閉鎖に追い込まれるか否かという問題と同義であり、この問題を何処までシリアスに捉えるかが、本来、今現在の投資家が下すべき重要な判断ポイントとなる。

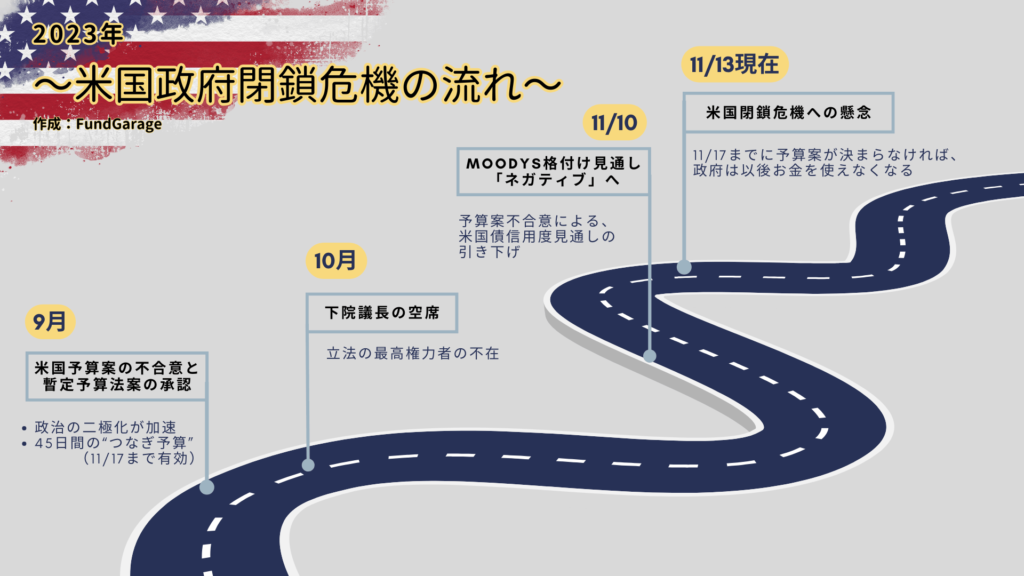

米国予算案と米国政府閉鎖をめぐる問題については、以前の無料記事『FG Free Report 米国政府閉鎖への懸念』にて時系列で詳説しているが、以下に簡単なチャートを掲載しておこう。

※…格付け見通しとは、格付け会社(今回の場合はムーディーズ)が、今後1~2年の債権や株式への格付けについての見通しを示したもの。「ポジティブ(=信用力が上がる見通し)」・「安定的(=信用力が変わらない見通し)」・「ネガティブ(=信用力が下がる見通し)」・「不確定」・「方向性複数」がある。

米国が抱える問題②債務上限

米国は基軸通貨の国であり、金本位制の時代が終わって以降、「無担保」で国債を好きなだけ発行することができる。米ドルが基軸通貨である以上、事実上「ドル札」を幾らでも印刷して供給することができ、そしてその証書として米国債を発行すれば良いのだ。

ただ、実際にもしそんなことになったら、何かをきっかけとしてドルの価値が暴落し、史上最大の経済危機が地球上を襲うだろう。だからこそやはり、米国の債務償還能力にはきちんとした規律が求められる。

どの国でも、財政の基本的な建付けは「家計」と一緒だ。収入(=歳入)があって、支出(=歳出)があり、不足がある場合は借入れ(=国債発行)を通じて資金調達をする。そして、それらは必ず「返済」しなければならない。もし返済を怠ったり、返済が滞ったりすれば次の資金調達ができなくなり、収入の範囲内で通常の支出と借り入れの返済を続けなければならなくなる。

米国では、法律で「債務上限」というものが定められている。「債務上限」とは、国債を発行するための資金調達に使える借金の上限のことで、年度の歳出や歳入計画などとは切り離して、別途国会で審議され立法されるものだ。

2023年5月に一旦、「債務上限」に達してしまって大騒ぎになりかけたが、2023年6月3日時点で、バイデン大統領が「2023年財政責任法」に署名し、国家債務の上限を全面的に一時停止した。(詳細は、以前の無料記事『FG Free Report 米国債務上限問題の論点』を参照。)

この一時停止は、2025年1月1日まで有効であり、これはつまり現在米国には「借入限度額」がなく、好きなだけ借入れができる状態にあるということを意味する。

さらにそれとは別に、歳出と歳入計画は一年毎に「年度予算」として議論される。米国の予算の切れ目は9月末であるが、前述の通り、未だ予算案の合意には至っていない。そのため、11月17日までの暫定予算(つなぎ予算)で賄われている。

基本的に歳入とはほぼほぼ「税収」とイコールなので、「増税」が決まれば増え、「減税」が決まれば減る。ただ、問題は「歳出」の方だ。

支援や補助金、あるいは給付金を増やせば自ずと「歳出」は膨れ上がり、それが「歳入」を上回れば、「既存債務(国債発行残高)」の借り換えと合わせて「債務総額」を膨張させるしかなくなる。この支援や補助の中には、バイデン政権がウクライナやイスラエルに約束してきた支援が含まれるが、10月1日以降は「暫定予算」でしかないので、現状は「空手形」が切られているだけということだ。

この問題が、債務上限が復活する2025年1月までに、必ず蒸し返される問題となることは自明であろう。

米国が抱える問題③政治の二極化

Moodysは格付け見通しの引き下げに併せて、「特に金融政策とマクロ経済政策の有効性に支えられ、米国のガバナンス(=国を統制する力)は極めて強い」という認識も示した。

しかし一方でホワイトハウスの報道官は、格付け見通し引き下げについて「議会共和党の過激主義と機能不全を反映している」と語った。

両者の発言から浮かび上がる課題は、「米国の政治的二極化問題」を踏まえて、今後何がどうなるかを私たち投資家は予測して行動すべきであるということだ。

そもそもコロナ禍以降、米国がなぜ厳しいインフレになったかと言えば、労働者が働く気力さえ失うほどに政府が給付金をばら撒いたからだ(という見立てがある)。そうした観点から、共和党の保守強硬派は、

- 歳出削減を予算に含めることを求めている。

- ウクライナ支援を一旦止めたいと考えている。

- バイデン民主党政権のばら撒き政策を抑え込みたいと考えている。

以上のようなスタンスをとっている。

そして、その保守派の後ろ盾はトランプ元大統領である。現時点で、2024年11月の大統領選に向かってその世論調査を見ると、トランプ元大統領の方が支持率が高いという結果だ。

事の是非を問い、「~であるべき」という“べき論”を個々の政治的な思想から考えるのではなく、正確に客観情勢を読み解くことが大切だと言える。

そのためにひとつ留意しないとならないのは、そもそも情報の発信元が“民主党寄り”なのか、“共和党寄り”なのかを見極めることだ。基本的にコーストサイド(東海岸や西海岸エリア)は民主党寄りで、中南部は共和党寄りだと思って間違いない。ヒスパニック系の移民や日本人のようなアジア系が多いのがコーストサイドであり、中南部に行くとアジア系の人種は殆ど見かけない地域も多い。

つまりこれからの一週間、すなわち週末17日金曜日(日本時間では18日土曜日)までの最重要テーマは、現状の暫定予算がどうなるかということだ。

まとめ

今回は、以下のポイントを中心に、政府閉鎖の瀬戸際にある米国が抱える問題について解説した。

- 2023年11月10日、ムーディーズが米国債格付け見通しを引き下げた。これは、予算案不合意による米国政府閉鎖危機への懸念からである。

- 米国は、2023年5月に債務上限に達したため、2025年1月まで債務上限適用を一時停止する措置をとる一方で、国家の新年度歳入・歳出を決める「米国予算法案」は未だに合意されていない。これは、債務総額の膨張を引き起こす大きな問題である。

- 現在の米国では激しい「政治的二極化」が起きており、客観的に情勢を読み解くことが私たち投資家には求められている。

米国債は、日本国債と根本的に異なる特徴を持つし、また政府の閉鎖というものも、日本では基本的に起こり得ない。

だから、「米国の問題は日本には関係ない」と考える人も少なくないと思うが、米国政府閉鎖によって米国市場が混乱すれば、日本が蚊帳の外でいられる可能性はゼロに等しいということは、ぜひ念頭においておきたい。

編集部後記

こちらは、Fund Garageプレミアム会員専用の「プレミアム・レポート」の再編集版記事です。

公開から半年以上経った記事になりますので、現在の情勢とは異なる部分がございます。当時の市場の空気と、普遍的な知見の皆様にお届けできれば幸いです。

また、こちらは無料版記事のため、最新の情報や個別企業の解説についてはカットしております。

<FG Free Report では割愛>となっている箇所に関心をお持ちになられた方は、是非、下記ご案内よりプレミアム会員にお申し込みください。

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。

これは投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。

勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。