コロナショックから3年、私たちの生活には多くの変化がありました。パンデミック前には予想だにしなかったようなことも、なかにはあるでしょう。そしてそれは、企業や株式にも同じことが言えます。アフターコロナ時代の投資を成功させるためには、どのようなポイントを押さえる必要があるのでしょうか。プロのファンドマネージャーが詳しく解説します。

投資での資産形成をお考えの方も、既に投資を始められている方も、ご自身の知識と照らし合わせながらご覧ください。

(Fund Garage編集部)

2023年度が始まった――パンデミックから3年

「何やら武漢から広まった、新型コロナウィルスの感染者を乗せたクルーズ船が横浜港に停泊しているらしい」

という話に始まり、世界が急激にそれまでの日常生活を放棄することになった2020年度から、3年が経過した。

今年は各地で卒業式も行われれば、入学式も行われる。学窓を飛び立った若者達は、概ね昔と変わらぬ姿で新社会人として生活を始めることになる。

ただそれを「元に戻った」と捉えるか、3年分の進化(単なる変化の場合もある)を含めて捉えるかで、相当にこの先に見えてくるものは違ってくるだろう。

この3年間で劇的に人々の生活様式は変化した。

しかし、多くの行動制限があった中にも、休まずに続いたものがある。

それは、技術革新だ。多くの新技術が開発され、市場に投入された。

その代表的なものが、リモートワークを支えたZOOMやTeamsなどのビデオ会議システムであり、YouTubeなどの新しい情報配信プラットフォームであり、SNSの進化だろう。

ビデオ会議システムの普及が無ければ、恐らくサイバーセキュリティへの危機感はもう少し穏やかだったかもしれないし、クラウド・コンピューティング自体の進化ももう少しゆっくりとしたものだったかも知れない。

これらはすべて、「ステイアットホーム」の環境が生み出したものである。

このようにして、パンデミックにより人々の生活様式自体が変わってしまったのは、ゆるぎない事実だ。

そして実は、こうした時代の転換点というのは、株式投資にとって絶好のチャンスとなることがよくある。

日々の時間軸の変化の中で毎日を比較してしまうと、あまりに微小な変化の積み重ねなため、見逃してしまうものもあるかもしれない。

しかし、意識して「before and after」をきちんと区切って考えてみると、きっと面白い変化が見つかるだろう。

例えば、身近でヒントを探すのなら、3年前の写真を見てみてほしい。

時代は確実に変わったのだなあ、そしてこれからもどんどん変わっていくのだなあ、と実感するだろう。

どんな時代になるのかを予測しながら、投資判断をしてみることをお勧めする。

コロナ後の変化①電子マネー

オンライン環境が整ったこと以外にも、パンデミックの前と比較して明らかに大きな変化が見られるものがある。

それは、電子マネーだ。

欧米に比べて何故かクレジットカードの普及が遅かった日本だが、今ではクレジットカードを通り越して、それに紐づいた電子マネー(具体的にはSUICA・PASMO・PayPayなどなど)の普及が目覚ましい。

スマホをかざして「ピッ」と払うというのは、日常生活の中に完全に浸透した。

パンデミックで現金での受け渡しが嫌われるようになったことが、電子マネー端末の普及を一気に加速させた。また、政府が店舗向けの給付金支給の要件として、電子マネー端末の設置を呼び掛けたことも大きかっただろうと思う。

当然、この技術に関係している企業(決済機械の半導体メーカーであるSONYなど)の株価がポジティブに動くだろうということは予想可能だ。

この予想がまさしく、投資判断材料になるのだ。

コロナ後の変化②GAFAMの値動き(α値とβ値を見る)

さて、以上の話を踏まえて、今度は米国GAFAMの株価に目を移してみよう。

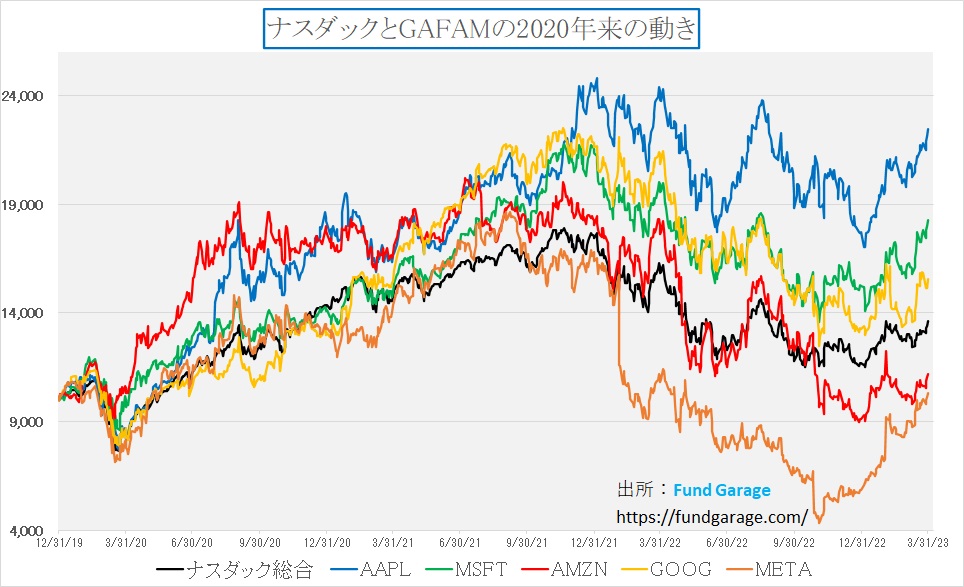

パンデミック発生の2020年以降のNASDAQとGAFAMの動きを表したのが、以下のチャートだ。

先に知識整理をしておくと、

- NASDAQ:ハイテク企業や新興企業の銘柄を主に取り扱う、米国の株式市場。

- GAFAM:世界を牽引するIT企業5社「Google(Alphabet)」「Amazon」「Facebook (現Meta)」「Amazon」「Microsoft」の頭文字をとったもの。「ビッグテック」とも呼ばれる。

である。

NASDAQは、「時価総額加重平均型」の指数であるため、全体の値動きがGAFAMなど時価総額の高い銘柄からの影響を受けやすい。

そんなGAFAMの個々の株価が、パンデミック後の反転攻勢を見せている。

まず、アマゾンドットコム(AMZN)、アルファベット(GOOG)は揃って株価100ドル代回復と目覚ましいものがあり、昨年11月には80ドル台にまで下落したメタプラットフォームズ(META)は約2.4倍となる211ドル台にまで飛び跳ねてきた。

アップル(AAPL)の株価も、あと15ドルも上昇すれば、最高値挑戦という段階になっている。

一見すると、アマゾンドットコム(AMZN)などもリバウンドをし始めているようにも見える。

しかしここで、投資家としては冷静に考えなくてはならないことがある。

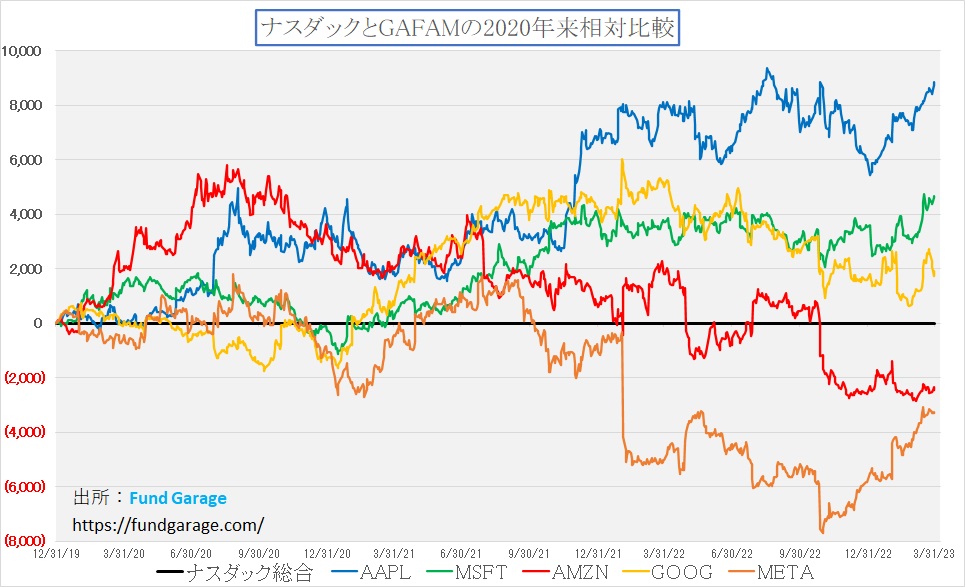

それは、株価の上昇要因を考えるときは、市場全体に連動する部分のベータリスクの結果と、個別の優劣を示す個別アルファとに分類する必要があることを見落としてはならない、ということだ。

- ベータリスク:β値。市場全体の値動きに対して、特定の個別銘柄がどれだけ動くかを表す指標。ベータリスクの数値が高いほど、その銘柄は市場からの影響を受けやすいということを意味する。

- (個別)アルファ:α値。特定の個別銘柄が、ベンチマークの収益率をどれだけ上回ったかを表す指標。α値が高いほど、リターンを得られたということを意味する。

株価の上昇要因を考えるには、NASDAQのリターンをマイナスして相対的に比較をした下記のチャートが役に立つ。言い換えれば、ベータリスクを除き個別アルファだけを示したものだ。

このチャートで見ると、アップル(AAPL)とメタプラットフォームズ(META)の伸びは大きく、マイクロソフト(MSFT)も地味ながら下値を切り上げていることはわかる。

まだ判断するには微妙に時期尚早にも思われるが、アマゾンドットコム(AMZN)の相対パフォーマンスも下値を切り上げてきたようにも見える。

このように、総じてGAFAMの株価は上がりたがっているように見えるが、相対的な位置づけもきちんと理解しておく必要があるだろう。

コロナ後の変化③半導体銘柄の値動き

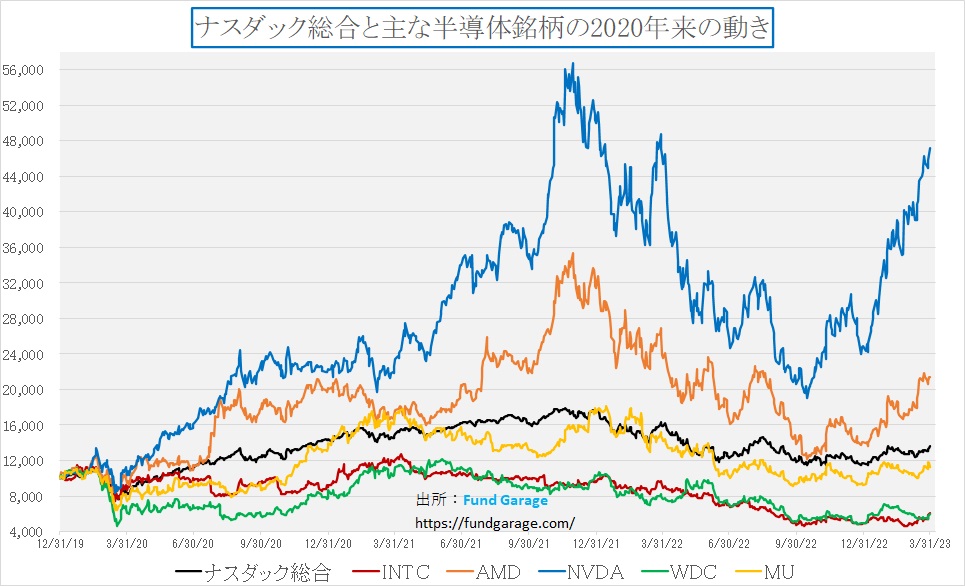

実は、NASDAQよりもフィラデルフィア半導体指数の方が良好なパフォーマンスを挙げている。

(GAFAMからMATANAの時代に移行するということについては、『Generative AIとの正しい付き合い方』を参照。)

ただ、半導体関連銘柄は、内容をよく見ると跛行色(はこうしょく。同じ時期で見たとき、株価が上昇している銘柄がある一方で、下落している銘柄もあり、動きがちぐはぐな状態。)が強いことがわかる。

まずは、絶対値の比較からしてみよう。

このチャートで見ると、なるほど、インテル(INTC)もマイクロンテクノロジー(MU)も絶対値では底打ち反転してきたようにも見える。

事実、マイクロンテクノロジー(MU)の決算発表は、数値こそ市場予想を下回るものばかりだったが、CEOが語った内容が好感されて株価は上昇しつつある。

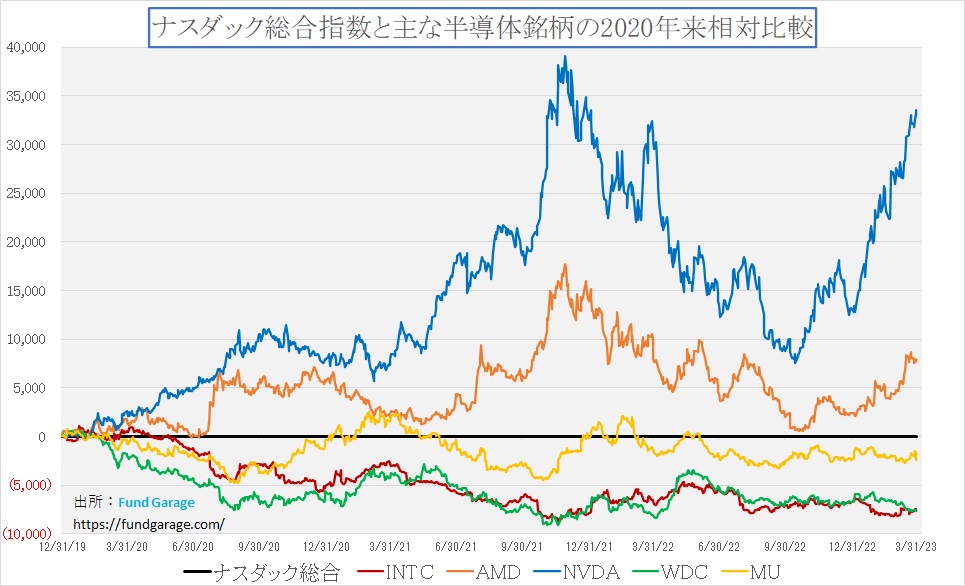

そして、それは他の半導体関連銘柄にもポジティブな影響を与えた。その恩恵具合を見るのに、各半導体銘柄のNASDAQとの相対評価を示した下のチャートが役に立つ。

お分かりだろうか。インテル(INTC)とウェスタンデジタル(WDC)の株価は、マーケットにつられて絶対値は値上がりはしているが、相対比較では引続きアンダーパフォームに沈んでいる。

それに比べると、GPU最大手のエヌビディア(NVDA)と、GPUのみならずFPGAも手掛けるアドバンスド・マイクロ・デバイス(AMD)の株価は元気にNASDAQより上方乖離を拡大している。

(FGPAや生成AIの台頭に関する詳しい解説は、『生成AIが世界を牽引する』を参照。)

β値とα値に分けて銘柄を精査することで、一見しただけでは気付けなかった世界が見えてくることがお分かりいただけただろう。

例えば仮に、アクティブ運用のファンドマネージャーがNVDA・AMD・AAPL・METAでポートフォリオを組んでいれば、大きく市場をアウトパフォームしたパフォーマンスを記録し、金融不安などどこ吹く風と暢気でいられたかもしれない。

本当に「高配当」銘柄に投資するべきか?

こちらのトピックは、コロナショックに直接は関係ないのだが、最近になって私が感じている変化をみなさまにお伝えしようと思う。

最近の流行りなのかも知れないが、「高配当銘柄」を好んで投資する投資信託が持た囃されたり、「高配当銘柄を狙え」みたいなマネー誌の特集記事が組まれたりしていることを良く見たりする。

しかし、これは株価の原理原則から見て、本当に正しいセオリーなのだろうか。

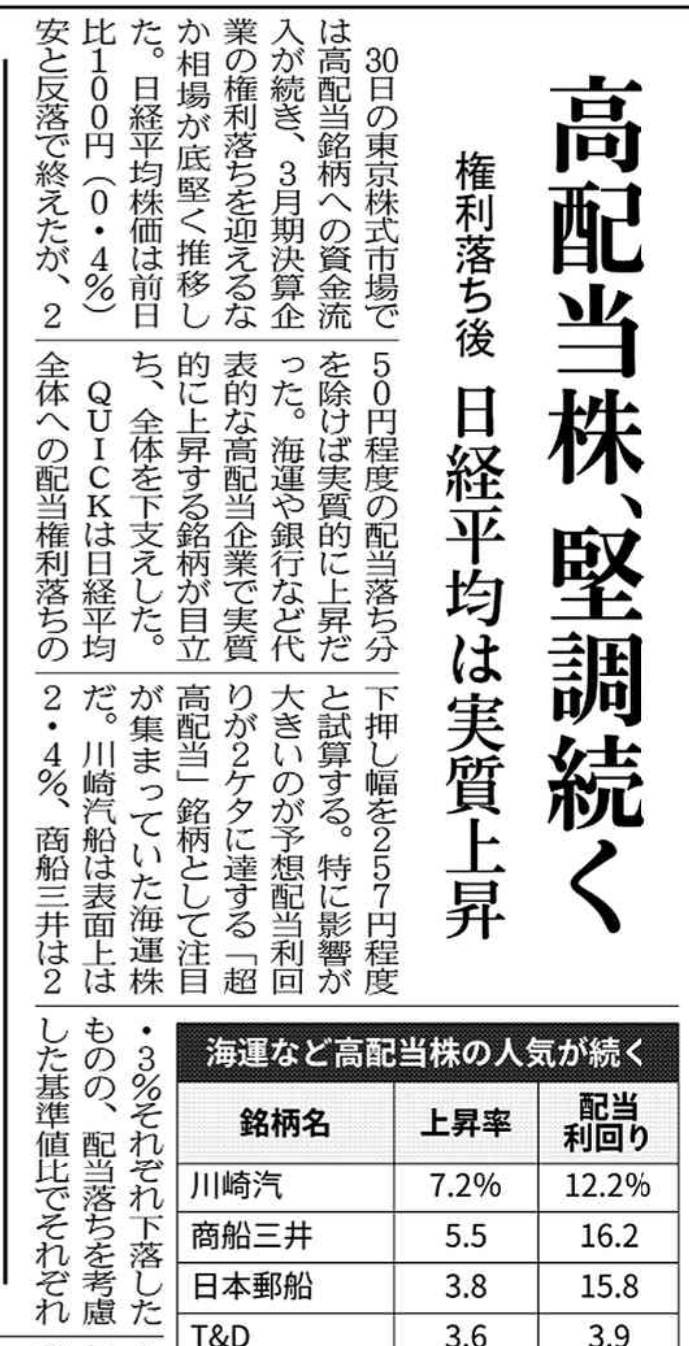

日経新聞の記事にも次のようなものがあったのでご紹介する(画像クリック推奨)。

さて、問題はこの記事の趣旨が、「企業は還元姿勢を強化しており高配当株人気は4月以降も続きそうだ」という一説からもくみ取れるように、あたかも高配当であることが株価の上昇要因であるかのように語っている点だ。

しかし、実は理論上は、「高収益で無配当」が株価の理論値引き上げには最も効果的だ。

それがどういうことなのか、詳しく解説しよう。

まず、株価の根源的な価値は何かといえば、企業の解散価値である。

○ 解散価値:企業が解散したとき、株主にどれほど資産が分配されるかを表したもの。BPS(Book value Per Share )と表記される。「解散価値=純資産÷発行済み株式数」の計算式で求められ、値が大きいほど企業の安全性は高いということを意味する。

これに将来収益を加算して、X年先の解散価値は幾らになっているかということを予想して市場で株式は売買されるのだ。

だが、X年とは何年かというところに常に変動要素があり、また企業収益の見積もりにも当たり外れがあるように、正確な理論値を固定的な数式で示すことは本来は出来ない。常に、「理論式」というようなコンセプトの形で処理されるのだ。

では、「主配当」とは企業の決算処理の中の、どの段階で行われるかと言えば、当期利益が確定したあとだ。つまり、税引き後の当期純利益から分配される形になる。

その残りが初めて企業の自己資本の部に蓄積されることになり、その企業の純資産価値、すなわち解散価値を押し上げることになる。

ということは、もし株主配当が無ければ、当期純利益がそのまま企業の内部留保となり、企業の純資産価値を膨らます(注:役員賞与を利益金処分として行う場合もある)。

またそれだけではなく、純利益が膨らむということは、その分、企業の手元流動性が高まることになる。

昨今は、企業が潤沢にキャッシュを持っていることを嫌う株主も多い。

しかし、設備投資や研究開発を行う際には、コストが掛からないこれらの資金を利用した方が効率的だ。なぜなら、借り入れや社債発行での調達資金には必ず「金利」というコストが掛かるからだ。

だから、理論上は、「高収益で無配当」が株価の理論値引き上げには最も効果的となる。

事実、現在でもアマゾンドットコムは無配を続けているし、マイクロソフトも2003年にフィデリティなどの大口投資家から突き上げられなければ、今でも無配株であった可能性がある。

それは正に、「キャッシュアウト(企業の現金が流出すること)は無駄だ」という考え方であり、株主還元は株価上昇で行うという理屈からだ。

まとめ

今回のまとめは以下の通り。

- パンデミック発生から3年が経過し、世の中は大きく変化した。

- 変化の時にこそ、株式投資を成功させるカギを掴むチャンス。

- 株価を見るときは、ベータリスク(β値)と個別アルファ(α値)に分けてみよう。

- 株主への還元は、配当ではなく、株価上昇によってなされることに価値がある。

時代の変化に合わせて、企業や株式の根源的価値も随時見直していく必要があるということをメインテーマとしてお伝えした。

例えば、仕方ないから続けていたことは要らなくなるという観点で見直してみる。

その典型的な例が、「マスク」だろう。

既にマスクが大量供給されるようになった時に、ネット上では「マスクの叩き売り」が起きていたが、花粉症の人と、何か特別なファッション目的でマスクを手放せない人を除いて、そう遠からずに今よりさらにマスク市場は縮小する筈だ。

そんな単純な発想のものは既に株価には織り込まれているが、こうした発想で空想を繰り返すことも、株式投資を続ける上では重要なことだ。

「なんか良い銘柄ないかな?」と即物的に答えを求めたがる投資家が多いのは事実だが、実はこうした地道な習慣を続けることで「あれ?もしかして…」という閃きに繋がることが多々ある。

逆に言えば、ファンドマネージャーが投資対象を上手に銘柄を探せるというのは、こうした習慣が身についているからだ。

是非、皆さんも試してみて頂きたいと思う。

そして何かあれば、遠慮なく下記アドレスまでメールを送ってください。一緒に何か考えるのも楽しいだろうと思います。

k.oshima@fundgarage.com

編集部後記

こちらは、Fund Garageプレミアム会員専用の「プレミアム・レポート」の再編集版記事です。

公開から半年以上経った記事になりますので、現在の情勢とは異なる部分がございます。当時の市場の空気と、普遍的な知見を皆様にお届けできれば幸いです。

また、こちらは無料版記事のため、最新の情報や個別企業の解説についてはカットしております。

<FG Free Report では割愛>となっている箇所に関心をお持ちになられた方は、是非、下記ご案内よりプレミアム会員にお申し込みください。

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。

これは投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。

勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。