民主党バイデン大統領の「ばら撒き」政策が引き起こした米国のインフレ。これを抑制するために、今回のFOMCではどのような対策が取られたのでしょうか。今週に米中間選挙を控えた今、政治と経済の密接な関わり合いについて、プロのファンドマネージャーが紐解きます。

みなさんが投資を行うにあたり、金利や株価の動きといった「経済情報」を押さえておくことはもちろん欠かせません。しかし、各国の「政治情報」も市場を見極めるうえでは大切な指標となります。投資での資産形成をお考えの方も、既に投資を始められている方も、ご自身の知識と照らし合わせながらご覧ください。

(Fund Garage編集部)

政治と経済は別物とは言えない——危機迫る米民主党政権

今回のFOMCの概要

11月2日、今年7回目のFOMCが行われた。

FOMC全文を要約すると、

- 最近の消費と生産は緩やかに増加、失業率も低い。

- FF金利の目標範囲を 3-3/4 ~ 4% に引き上げることを決定。これにより、インフレ率を2%に戻していくことを目指す。(今後も継続的な引き上げが必要であると予測される。)

- 財務省証券、政府機関の債務と住宅ローン担保証券の保有を引き続き削減する。

というものだ。FRBは連続4回目となる0.75%の利上げを正式に発表した。

FOMC後のビッグテックの急落

そして利上げが決定した先週各市場の動きは下記の通り。

ご覧のように、ナスダックは△5.65%もの下落となった。実はこれには明確な理由がある。

それは、GAFAMで知られる所謂「ビッグテック」が急落したからに他ならない。

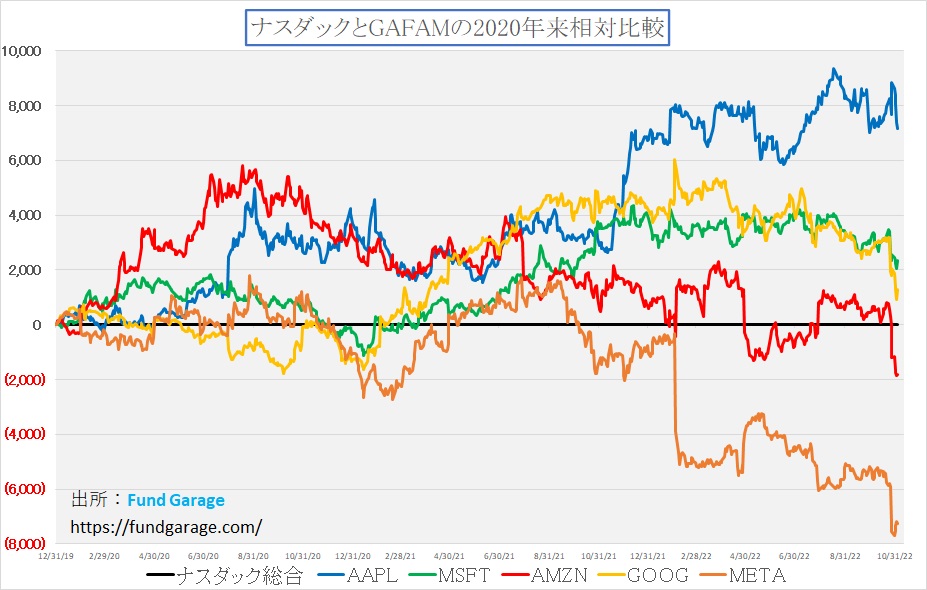

早速、下のチャートでビッグテックの動きを確認してみよう。

アップル(AAPL)、マイクロソフト(MSFT)、アマゾンドットコム(AMZN)、アルファベット(GOOG)そしてメタプラットフォームズ(META)の対ナスダックの相対パフォーマンスは急激に悪化したことが明瞭だろう。

時価総額上位を順に見て行くと、第1位のアップル(AAPL)が約2兆2239億ドル、第2位のマイクロソフト(MSFT)が約1兆6503億ドル、第3位のアルファベット(GOOG+GOOGL)が約1兆447億ドルで、第4位のアマゾンドットコム(AMZN)は約9269億ドルとなっている。メタプラットフォームズ(META)に至っては残念ながら、時価総額第33位の約2100億ドル程度にまで凋落してしまっている。因みに時価総額第5位のテスラ(TSLA)は約6551億ドルで、アップルの約3.4分の1程度しかない。

実は、ナスダックの指数計算の方法は時価総額加重平均(構成銘柄の株価合計÷基準時価総額)なので、本来は時価総額上位の銘柄の動きが最も影響する。

それにも関わらず、その上位銘柄が指数全体を揃ってアンダーパフォームしたということの意味は、

時価総額上位銘柄が揃って大きく売り込まれた

ということだ。ではなぜそんなことが起こるのだろうか。

恐らくそれは、

「ETFの投げ(税金対策を含む)」が大きく影響しているから

であろうと予想できる。今回のFOMCの利上げ発表とその声明文を精読すれば、間違いなく「この辺りで利上げ・金融引き締めは減速させそうだ」と読める。しかし翌日、ビッグテックは大きく売り込まれたのだ。

前述の通り、ナスダック指数は時価総額上位の銘柄に極めて偏重した形になっている。だから、時価総額上位10銘柄を保有していれば、ほとんどインデックスファンドを持っているのと似たようなパフォーマンスを得ることが出来るぐらいである。また同時にビッグテックは、近時人気を博した所謂「グロース系」のETF(インデックスファンドも含む)にも常連として組み入れられる。

ただ事実として、ETF投資家の多くは、株式投資には不慣れな場合が多い。

ここで投資初心者諸君のために、ETFについての簡単な説明を加えておこう。

ETF (Exchange-Traded Fund)とは、

上場投資信託と訳され、その名前の通り、証券取引所で取引が行われている投資信託の一種である。

そのため、

- リアルタイムな値動きが見られる

- 指数に連動するように運用されている

- 少額から投資でき、運用コストが比較的安価である

という点が一般的な投資信託とは異なる特徴として挙げられる。

以上を踏まえると、指数に連動させるパッシブ運用のポートフォリオをETF向けに作るには、ビッグテック銘柄を大きなウェイトで保有していないとならないのである。

(更に運用の技術的なことを言えば、信託報酬がトラッキングエラーの発生源となるのを回避するために、上昇時にはアウトパフォームし易い銘柄、すなわちこれらビッグテックをやや厚目に保有するのがセオリーだ。)

今回そんなETFがドテン売りに回ってきた(=それまで買いのポジションだった人たちが売りに逆転した)のである。またタイミングの取り方にしても、恐らく「FOMCで利上げペースの鈍化、或いは利下げに転じる可能性などが垣間見えれば株価は上昇するはず。だからその流れの中で売ろう」などと思っていた筈だ。そのポジションたちが、

FOMC後に株式市場が値上がりしないのを確認し、慌てて売ってきた

というのがトゥルー・ストーリーだと思われる。

ビッグテックのファンダメンタルズを考察

今回のビッグテックの下落からは、「株価は景気の先行指標」であるという本来の姿を演じて見せたことがうかがえるのではないだろうか。それは正にグローバル・エコノミーの先行指標としての警鐘だ。

今やアップル、アルファベット、マイクロソフト、アマゾンドットコムの無い世界など、地球規模で誰にも考えられないだろう。それはつまりクラウドサービスの殆どが無くなり、世界中のスマホの約半分が無くなってしまうことを意味する。また、時価総額が小さくなってしまったメタプラットフォームズ(旧FB)にしても、Facebook・Instagram・WhatsAppを次の代替案無しに消滅することは有り得ないまで普及している。

しかし現在は、この5社全社が経営上の非常警戒警報を発令して、人員削減、新規採用の中止、コストカット、設備投資の見直しを発表しているのである。バックミラーに景気後退(リセッション)のマークがマクロ指標として表示される前に、既に彼らが自らブレーキを踏んだのだ。

その具体例として、

アマゾンドットコム

従業員の採用を一時停止。さらにコスト見直しを行うことを決算説明で宣言。

アップル

研究開発(R&D)以外の多くの部門で採用を停止。

マイクロソフト

複数の部門で従業員1000人弱を削減済み。

が挙げられ、さらにGAFAM外ではあるがその他各界の有名企業も続々とブレーキを踏み始めている。

ツイッター

新オーナーのイーロン・マスク氏の下で従業員を半減。

リフト

全従業員の13%(約683人)を削減。

米モルガンスタンレー

アジア太平洋地域(恐らく日本を含む)の投資銀行バンカー約50人の削減を検討中。

このように、今まで無敵の勝ち組と思われてきた強者たちからでさえも先々の不安を読み取ることができるだろう。

ここでポイントとなるのは、

ビッグテックの個社事情という話では無く、グローバルなマクロ景気に対するリセッション懸念が、単なる懸念にとどまらない「ほぼ事実」として認知されるに至った

ということだ。極論に聞こえるかも知れないが、今や「グローバル景気=ビッグテックの収益状況」なのだから。ただ安心材料としては、それでも右肩上がりのビジネス・トレンドは続いていることだ。それは既に決算内容やガイダンスや、技術のロードマップなどからも確認出来る。

米雇用統計が語ること

ここで一旦、週末発表された10月の米雇用統計を見ていこう。これによると米雇用者数は予想を上回る増加となる一方で、同時に失業率も上昇している。

(そもそも雇用統計とは何か?雇用統計を見ることの重要性とは?と疑問に思った方は、ぜひ下の動画をご参照いただきたい。)

[blogcard url=”https://youtu.be/-0cz6NJpceY?t=98″]

これは前項に記したように、米国のホワイトカラー部門で明らかにブレーキが踏まれ始めていることが大きく関係していると言える。ビッグテックのビジネス停滞と縮小は、当然にして関連の業界企業にまで波及するのだ。さらには人材の玉突き現象も生じるだろう。転職市場が日本よりも充実している米国では、日本のような「終身雇用制度」の文化は無く、失職したものは必ず次を探すものだからだ。

バイデン大統領の「ばら撒き」政策とパウエル議長の意地

現地時間2日(日本時間3日の午前3時)、私はリアルタイムでFOMC後の市場の動きとパウエル議長の記者会見を見ていた。

プレスリリースの発表段階のNY市場は、NYダウで500ドル近い上昇に転じていた。

しかしそれを見たパウエル議長は、「時期尚早だ」と市場を脅かしたのだ。

穿った見方なのかも知れないが、FOMC声明文とパウエル議長の記者会見のコメントは意図的に仕組まれたもののような気がする。

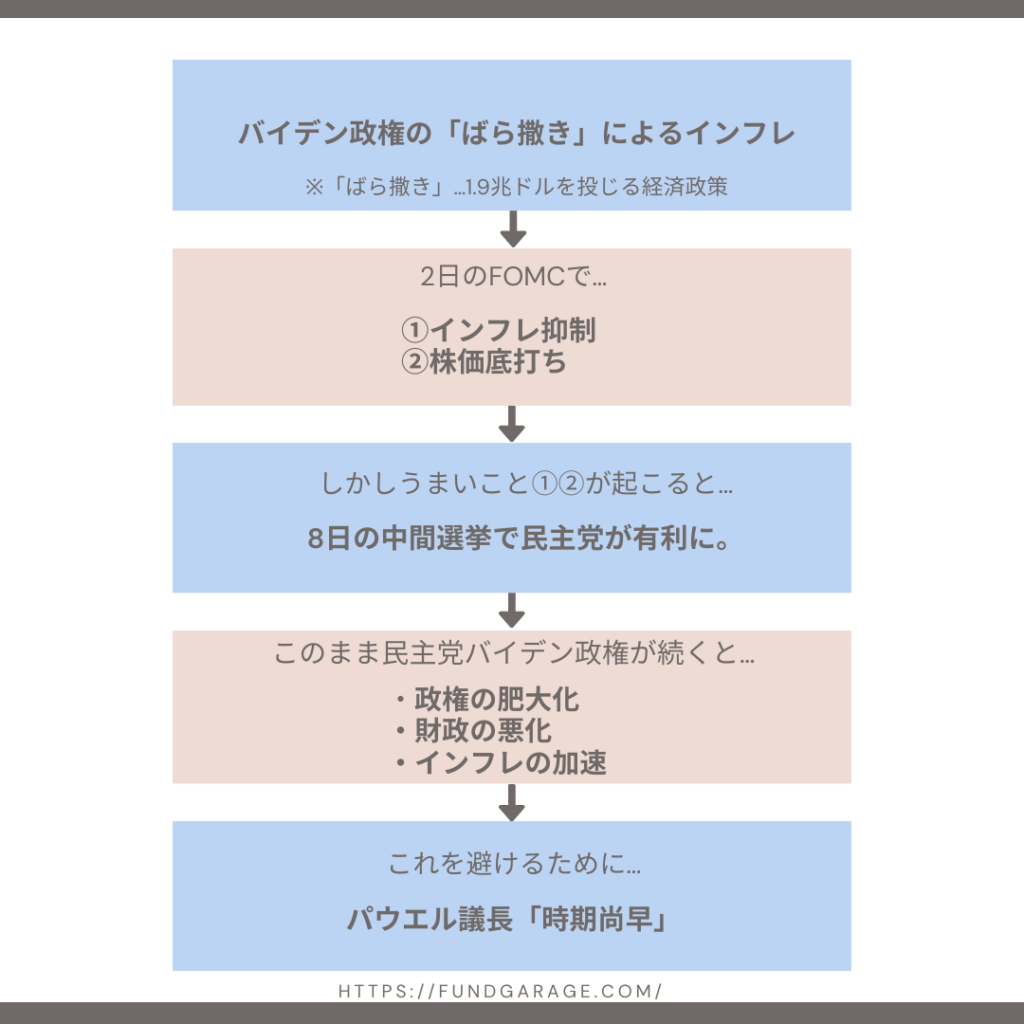

何故なら、来週8日には米国中間選挙が控えているからだ。

このタイミングでインフレ抑制と株価の底打ちを巧く示現させてしまうと、それはバイデン民主党政権へ塩を送ることになる。というのも、元はと言えば今回のインフレ、ひとつの原因はロシアのウクライナ侵攻にあるが、もうひとつの大きな要因はバイデン民主党政権の「ばら撒き」政策にあるからだ。

FOMCで如何にも「もう対策はOKだ」と市井に思わせるような状態にすれば、民主党が引き続き支持を得ることになるだろう。そしてこのままバイデン政権があと2年間も続くことになると、政府の肥大化と財政悪化、そしてインフレという避けるべき事態が続くということを、パウエル議長は読んだのではないかと私は思う(下図参照)。

だから私は今回、共和党支持者でもあるFRBパウエル議長の中央銀行マンとしての意地と信念を見たような気がしてならないのである。

右肩上がりのビジネス・トレンド

失業保険特例措置と雇用者数の変化から見る「ばら撒き」

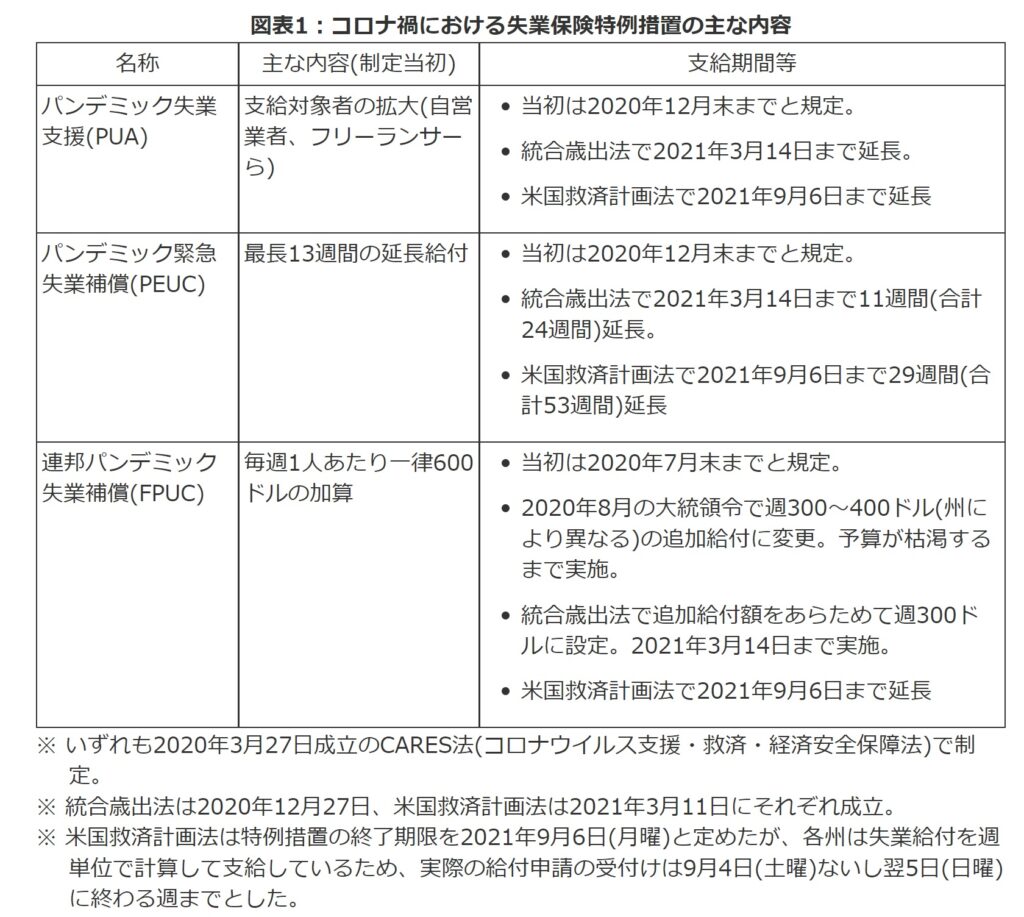

先述の通り今回のインフレの大きな理由は、ばら撒き「過ぎ」だ。コロナ禍の米国では相当に気前よく給付金が支払われている。それは、「失業保険特例措置」によるものが圧倒的に効いていると言えるのではないだろうか。その証左が下記の表だ。

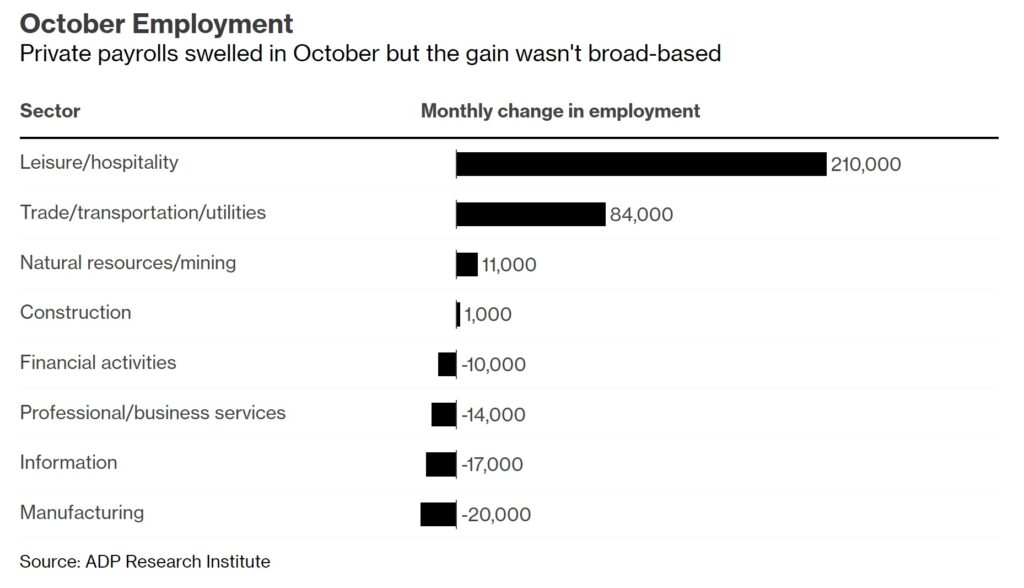

加えて下図は、ADPが発表した10月の米民間雇用者数の内訳だ。

ブルームバーグ調査のエコノミスト予想中央値が18万5000人増なのに対し23万9000人増となって労働需要の底堅さを浮き彫りにした。そこで最も大きな割合を占めるのが娯楽・ホスピタリティー層である。この層が最も失業保険特例措置でキャッシュを得た層であり、またポストコロナで人手が急激に必要とされながらも、供給不足で人件費の高騰を招いた層だ。

この手のばら撒き型の経済政策を続けることを止めさせるには、少なくとも議会下院は共和党に過半数を握らせる必要がある。さらに言うと出来れば上院もそうなれば、バイデン政権の暴走は止められるだろう。

まとめ

米中間選挙の重要性と市場への影響

今回は、FOMC後の市場の動きとパウエル議長の発言から、現在のバイデン大統領の政策が金融市場に与えた影響を考察した。まとめると、

- FRBはFOMCで0.75%の利上げを決定した。

- FOMCを受け、ETFの需給によりビッグテックの時価総額が急落した。

- ビッグテック並びに他の有名企業も景気後退を懸念し、動き始めた。

- 10月の米雇用者数と失業率はともに増加した。

- FRBが抑制したいインフレのそもそもの原因は、バイデン政権の「ばら撒き」にある。

現在の日本株式市場の最大の投資家が「海外投資家」であることは言うまでもない。またその変動要因の殆どが米国市場の動きであり、その背景にあるのが米国経済と更には欧州経済なのである。よって、米中間選挙がいかに重要かがお分かりいただけるのではなかろうか。

米国は、民主党の青チームと、共和党の赤チームで全く違った方向を向いている。そしてそれは沿岸部と内陸部ではっきりと色分けされる。沿岸部が青チーム、内陸部が赤チームである。私の経験上「Democratsか、Republicanか?」という問い掛けは、実際に親しくなってビジネス議論をすると必ず話題に上がるものだ。

同様に、米メディアの報道はこうした問題について徹底的である。テレビでも中間選挙のことばかりを報じているチャンネルがあるぐらいだ。国民の政治への関心が高いということも背景にあるとは思うが、逆に言えば、それだけ米国経済と政治が関わり合う土台にもなっている。だからこそ、市場の動きに関心があるならば、能動的にでも政治情報は取りに行かなければならないと私は考える。

今、市場が期待しているのは、ばら撒きを止めること。支援や給付金が無くなれば、嫌でも働かざるを得なくなるからだ。

今週8日の米中間選挙は正に分水嶺、そうした視点でウォッチされることをお勧めする。

編集部後記

こちらは、Fund Garageプレミアム会員専用の「プレミアム・レポート」の再編集版記事です。

公開から半年以上経った記事になりますので、現在の情勢とは異なる部分がございます。当時の市場の空気と、普遍的な知見を皆様にお届けできれば幸いです。

また、こちらは無料版記事のため、最新の情報や個別企業の解説についてはカットしております。

<FG Free Report では割愛>となっている箇所に関心をお持ちになられた方は、是非、下記ご案内よりプレミアム会員にお申し込みください。

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。

これは投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。

勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。

お問い合わせ

今回の記事に関するご質問、知りたいこと、記事のご要望などがございましたら、お気軽にメール(info@fundgarage.com)や各種SNS(Twitter、Facebook、Instagram)からご連絡ください。お問い合わせフォームからもご連絡いただけます。