無料版の始めに

こちらは、Fund Garageプレミアム会員専用の「プレミアム・レポート」の再編集版記事です。公開から半年以上経った記事になりますが、当時の市場の空気と、普遍的な知見を皆様にお届けできれば幸いです。 より最新の情報や個別企業の解説に関心をお持ちになられた方は、是非プレミアム会員にお申し込みください。  前置きが長くなってしまいました。では「プレミアム・レポート 2022年5月30日号」の一部を無料抜粋という形でご覧頂きましょう。

前置きが長くなってしまいました。では「プレミアム・レポート 2022年5月30日号」の一部を無料抜粋という形でご覧頂きましょう。

記事のポイント

- 行動経済学の世界では常識だが、人間心理は悲観バイアスが掛かり易い。

- 実際に新聞の見出しからも、メディアがいかに悲観論を刷り込みたいかがよくわかる。

- しかし、最もリテラシーの高い米国債券市場参加者は、「敵に手を内を明かす」ような本音をベラベラとメディアで喋ったりはしない。

- 債券市場に比べリテラシーの低い株式市場は、報道の影響もあり、やや遅行する傾向にある。

- この報道の傾向を知り、補正する意識があるで、投資チャンスを見つけるタイミングは先んじることが出来るだろう。

———–<以下、プレミアム・レポートより抜粋>———–

経済誌のプロパガンダに振り回されるな

悲観バイアスを煽る愚策

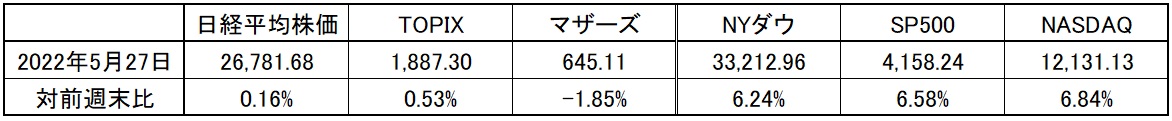

米国株市場が漸く反転した。NYダウで8週間ぶり、S&P500とナスダックで7週間ぶりに週間騰落率がプラスに転じたことになる。実は下記の表にある通り、僅かに反発したというレベルではなく、優に6%を大きく超える反発となった。理由は明らかだ。

悲観的過ぎると思われたほどネガティブに傾いていた市場センチメントが、前回論じたような各種バリュエーション指標や企業決算を冷静に受け止めるようになったから

に他ならない。それは米国債券市場が既に示していたものであり、エモーショナルな需給に振り回される株式市場はやや遅行する傾向にあることがあらためて証明された。

なぜ米国債券市場が先駆し、株式市場が後追いとなるかと言えば、はっきり言えば、それは市場参加者の投資リテラシーの違いだ。米国債を取引するファンドマネージャーやトレーダーは基本的に所謂「機関投資家」だ。つまり職業投資家。パフォーマンスが悪ければ彼ら/彼女らは直ぐにクビになるのが非日系金融機関の常識でもあり掟でもある。これは実体験で、全く誇張はしていない。

またあまり一般には知られていない(業界内では常識)が、株式(エクイティ)関連の市場関係者(ファンドマネージャー、トレーダー、セールスなど)よりも、債券(ボンド)関連の市場関係者の方が平均的に報酬は高い。逆に言えば、それだけ競争も激しくなるということだ。米国債券市場が世界で最も「Sofisticate(洗練)」された市場だと言われる所以は、そうした市場参加者が切磋琢磨する場所だからだ。

もちろん例外(特に日系)は常にあるが、通常は債券市場関係者や為替市場関係者がメディアで語るコメントは話半分で聞いた方が良い。何故なら、彼ら/彼女ら(実際に投資判断を行う人々)は本来「敵に手を内を明かす」ような本音をベラベラとメディアで喋ったりはしないからだ。自分の知見や市場見通しを他人に伝えることに何のメリットがあるかを考えて貰えば簡単だ。

ただ逆に「商品の宣伝」を企図して表舞台に出る場合はある。代表的な例は「投資信託」の運用会社関係者だ。ファンドマネージャーとは限らない。知名度が上がればそれだけ関係する投資信託を販売し易くなるからだ。それはあくまでも「ブランド戦略」の一環なので際立って尖がった市場の先々の方向性などは語らない。

ただいつも言う通り、「債券は景気が悪化して、金利は低下」してくれないと儲からない。だからこそ、債券市場関係者はメディアが好む「景気悲観トーン」の話を難しそうな顔をして話すものだ。

無意識に刷り込まれる悲観論

行動経済学の世界では常識だが、人間心理は悲観バイアスが掛かり易い。楽観的な話よりも、足許で起きた/起きている悲観的な出来事の方が、記憶の中で大きく、より鮮明となる傾向があると言われる。つまり悪い方へ、悪い方へ考え易い。

この人間の基本的な性質に訴え掛けて、何とかキャッチーなフレーズで耳目を集めようとしているのが最近のネットやメディアの見出しやタイトルのつけ方、マーケティングの仕方だ。SNSのハッシュタグのつけ方を見ていても同じことが言える。

悲観的なワーディングで耳目を集めようとしている実例を紹介すると、土曜日の日経新聞の見出しに良いサンプルがある。

「NYダウ、「9週連続下落」回避 週間で1951ドル高」

「9週連続下落」という単語が衝撃的で悲痛なイメージを出せるので、それを刷り込みたいことが良く分かる。

一方で、こんな見出しにしたらどのように印象が変わるだろうか。

「NYダウ、週間で1951ドル高、連続下落は8週でストップ」

伝えていることは全く同じだ。どこかとてもポジティブなトーンを伝えてくれないだろうか。そして「9週連続下落」という事実は存在していないので、誤解を招くような表現にもなっていない。

1週間で1951ドルも上昇したという事実を「刺身の妻」程度に添えるのと、先に持ってくるのとでは大分イメージも違ってくる。つまり、その記者なり、編集委員なり、媒体として何を伝えたいと思っているかの意図が見え見えになる。

正確な騰落率で言えば、NYダウは「6.24%」となるし、S&P500で「6.58%」、ナスダックならば「6.84%」に及ぶ。

残念ながら、これらがネットのニュースやメディアの報じ方の最近の流儀、流行りのマーケティング手法だから仕方ないのだが、投資家はそうした点についても「意識して情報を補正する」努力が必要かも知れない。補正しない情報をそのまま刷り込まれている人達がマジョリティになるのなら、その意識があるか無いかだけで、投資チャンスを見つけるタイミングは間違いなく先んじることが出来るだろう。

歪んだFRB/FOMCに関する報道の理由

日経新聞に限らず、テレビ東京のモーニングサテライトでも、ウォールストリートジャーナルでも、Bloombergニュースでも、ロイター・ニュースでも、FRB議長の正式コメントではなく、地方連銀の総裁達のコメントの中で、昨今はタカ派的なものを積極的に拾う傾向があるといことは以前論じたことがある。例えば今ならば「0.75%の利上げは必須」とか、「最低0.5%の利上げが年内にあと2回は必要」或いは「この猛烈なインフレを止めるには利上げしかない」と言ったものだ。

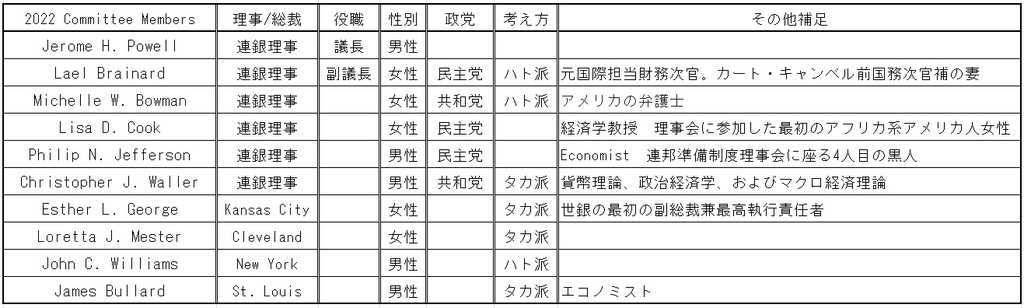

金融政策を決定するFOMCでは、7名の理事(うち議長と副議長が各1名)と5名の地区連銀総裁の計12名が投票権をもつのが基本だが、現時点は調べてみると10人しか居ない。つまり2席が空席になっている。実はジェローム・パウエル議長も先週23日に議会上院で再任が承認されて正式に就任し、2期目の期間4年の任期を開始した。また併せてブレイナード理事が副議長に就任したが、それまではニューヨーク連銀総裁が副議長を暫定的に勤めていた。これでFRB理事の7人の内、6人の席が埋まったが、実はまだ1人分空いている。下記がFRBのWebページと検索で調べてみたコミッティーメンバーのリストだ。

実はこの表をまとめるために、久し振りにあらためてメンバーのことを一人ずつ調べてみた。一つ明らかになったのは地方連銀の総裁は押しなべて皆「タカ派」。だからこそメディアの前でベラベラと色々なことを話すようだ。またこれは全くの憶測だが、連銀理事になると政治色が明らかになるが、地方連銀総裁の段階だと、まだまだ秘めたる政治的野心があるようにも思う。だからこそ「インフレ対策に私は必死で前向きです。Wall街の金の亡者たちの為に緩和を続けてインフレを助長させる必要な無い」という姿勢を取り易いのだろうと思う。当然、このタイプのコメントはポピュリズム的にもメディアが拾い易い。

米国金利は下がり続けているのが現実

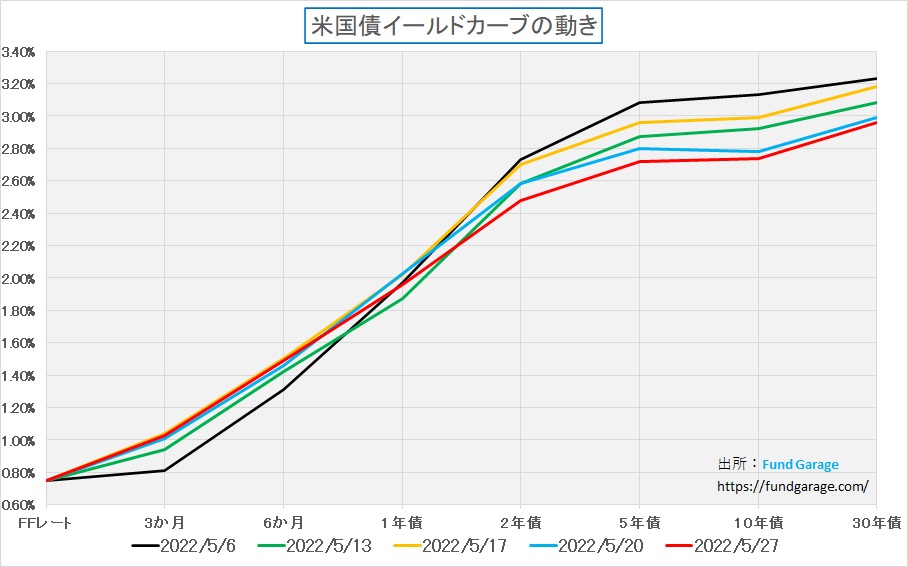

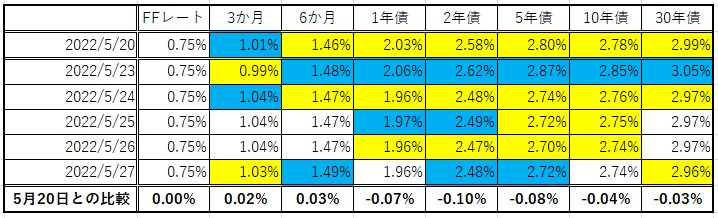

とは言え、実は世界で最も「Sofisticate(洗練)」された市場で取引される米国債券市場の金利は下がり続けている。前回の段階でも下がり続けていたが、更に先週も下落した。イールドカーブで見て頂こう。5月4日の0.5%の利上げ以降、毎週毎週、FFレートに連動せざるを得ない短期金利は別にして、期間2年以上の債券金利は全て低下しているのが明らかだ。

更に細かくブレークダウンして、先週の日々の動きを実数値のテーブルで確認すると、下記の通りになる。黄色は前日比マイナス、青色が前日比プラスを意味している。

25日に公表された5月3-4日のFOMC議事要旨では、「大半の参加者」が6月と7月の会合でそれぞれ0.50%の追加利上げを行うことが「適切となる可能性が高い」との見解を示したことが明らかにされたのは事実だ。その判断を元に、あの時は0.5%の利上げが実施されたのだから、その時点のその判断は適切だったのだろう。そうで無ければ寧ろ話がおかしくなる。

だがその後に相次いで景気減速や需給バランスの改善を示すようなマクロデータが発表され、3月乃至4月がインフレのピークだったのではと考えられ始めている。それを是としているのが今の米国債市場だ。

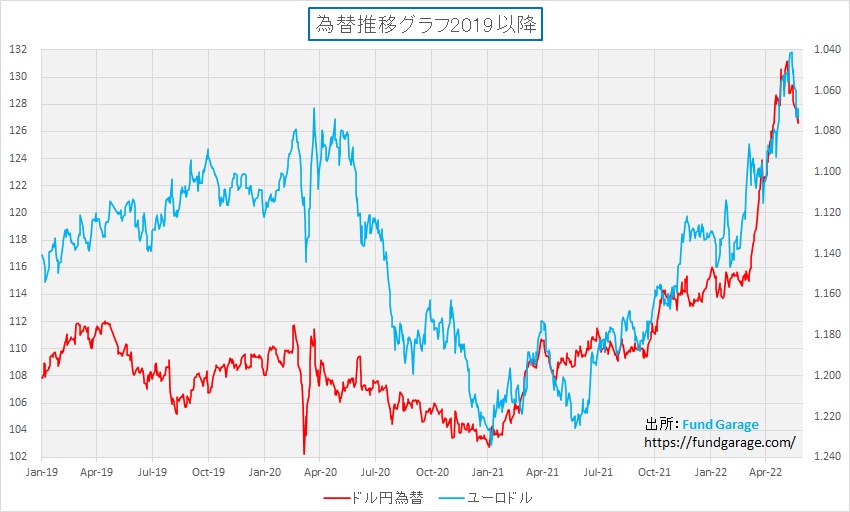

またその金利の動き見て、為替も変動した。つまり一方的なドル高には急ブレーキが掛かった。考え方としては債券市場も為替市場も同じようなマクロの見方をする。何故なら「ミセスワタナベ」などの個人のFXトレーダーもいるが、基本的には為替市場も専門家の市場だからだ。下のチャートが示すように、明らかに「ドルの独歩高」は終わっている。

やはり半導体関連銘柄からリバウンド開始

前週は世界最大の半導体製造装置メーカーであるアプライドマテリアルズ社(AMAT)の決算発表が市場に物議を醸したが、結局「サプライチェーンの問題」であって、大きな流れに変化は無いと市場は消化したようで、株価が叩き売られるようなことは無かった。

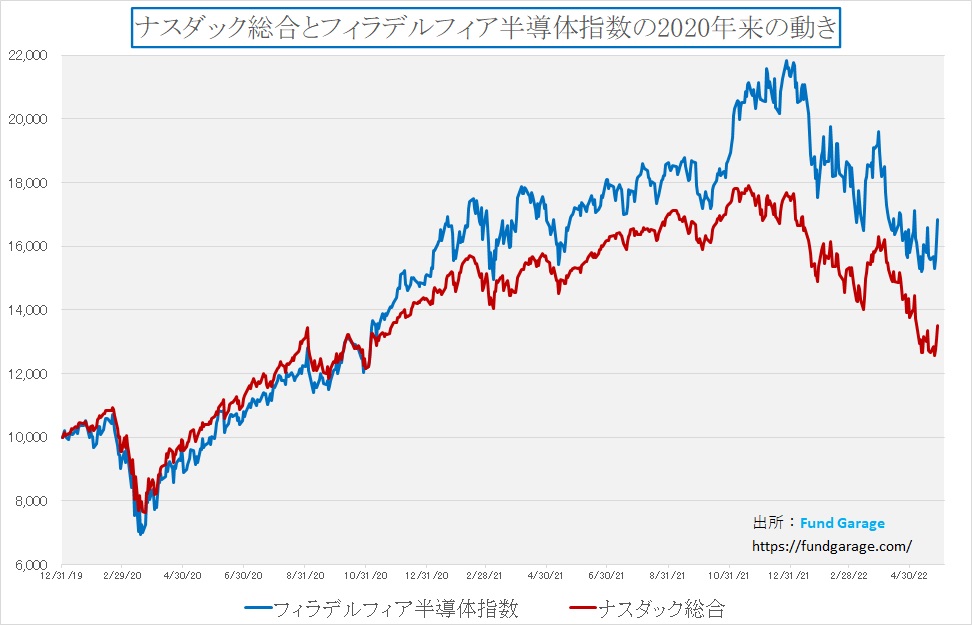

まずはこのチャートを見て頂こう。赤い線で描いたナスダックの戻りよりも、青い線で描いてフィラデルフィア半導体指数の戻りの方が明らかに上回っているのがお分かり頂けるだろうか。

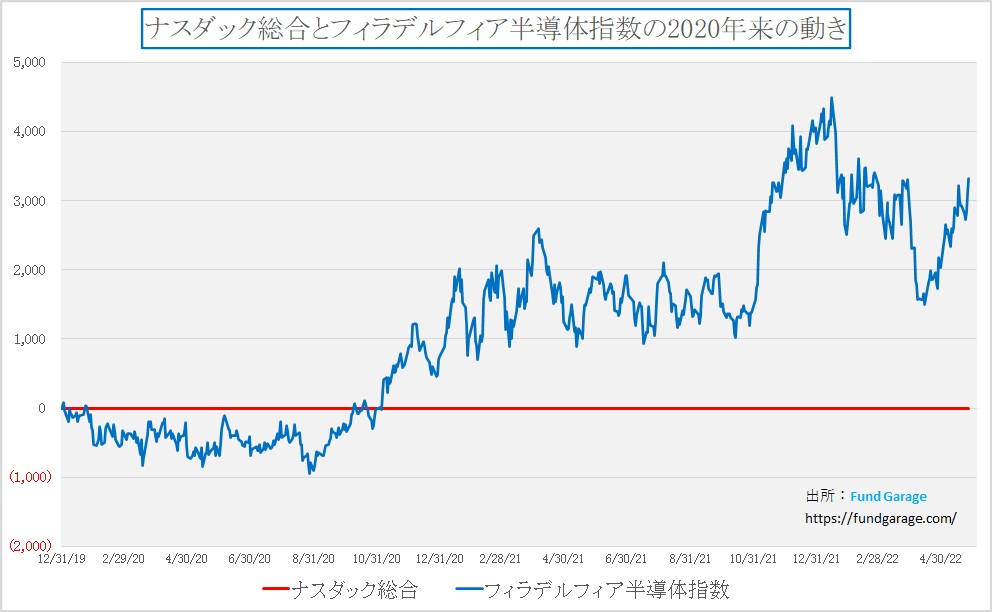

分かり易くするために、その差分だけをチャートにすると下記のようになる。ナスダックを横軸に、それとの差分を青線で描いたものだ。

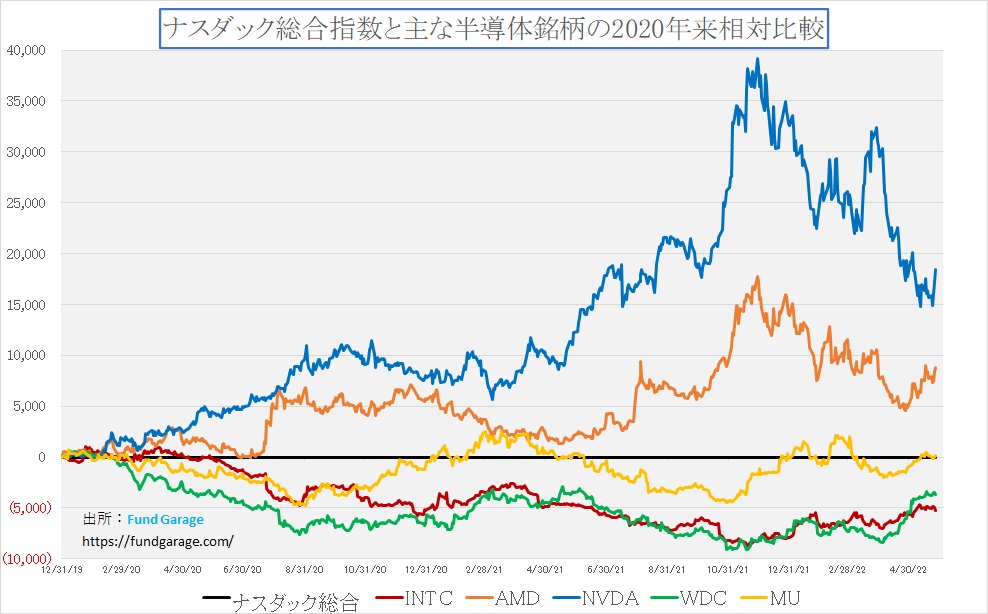

フィラデルフィア半導体指数を構成する30銘柄は何もチップメーカーそのものだけではなく、AMATのような装置メーカーも含まれる。従って、AMATがサプライチェーンの問題で苦労していることを見て、このところの株式市場の得意技である「売り叩く」という事態が起こらなかったことが大きい。

右肩上がりのビジネス・トレンド

バッテリー電気自動車BEVの将来性

最初にお断りしておくが、私は基本的に現在のバッテリー電気自動車(BEV)(以下BEV)の発展性、将来性についてはかなり懐疑的だ。もちろん数10年後の状況については全く憶測するしか無いが、少なくとも2030年という、既に10年という時間も無い中でBEVが世界のデファクトスタンダードになるということについては、かなり割り引いて考える必要があると思っている。

従って、BEVに一本足打法の自動車メーカー、また一本足打法に変更していくとしている自動車メーカーおよびその部品メーカーの将来性については、かなり大きなリスクを抱えていると思っている。例えば、部品メーカーで言えば、日本電産(6594)などはその代表例だ。

今夏の電力不足の有無が試金石

恐らく最初の試練はこの夏に訪れるだろうと思っている。BEVは当然のことながら電力供給余力が充分な社会で無ければ、ただの鉄の塊になりかねない。日常の足として不可欠な国や地域において、もし充分な電気が供給されない状況があれば、少なくとも諸問題の解決策が見出されるまでは「新車販売はBEVに限る」という政策は頓挫するだろう。如何に補助金を購入時に担保しようとも、走らないクルマを買う人は居ない。

ならば電力供給事情は世界を見渡して今現在、充分な余力を2030年以降に向かって確保していると言えるかと言えば、余程の楽天的な見通しで話さない限り「大丈夫」と胸を叩くことは出来ないだろう。

BEVの旗振りに熱心なEU諸国では、2020年の段階で再生可能エネルギーが全発電量2781TWhの内の1086TWh(約39%)を占めている(左側のチャート)。更にその中身のブレークダウンを見ると、水力が375TWh(34.5%)、風力発電が397TWh(36.6%)となっている(右側のチャート)ことがわかる。

問題は記憶に新しい昨年2021年の天然ガス価格の高騰だ。それは再生可能エネルギーの内の約36.6%、全発電量の約13.5%にまで依存した風力発電が「ヨーロッパの風」が吹かないという異常気象に伴う自然現象の中で、急激に発電不足に陥ったからだ。結果、その不足を補う為に火力発電(天然ガスや石炭)を増やし、原子力発電量を増やして対応した。だが、それはロシアがウクライナに侵攻する前の話だ。しかし大きく状況は変わり、EU諸国はある意味「決死の思い」でロシアからの天然ガスと石油の輸入を止めることとした。

当然多くの技術開発が発電側でも、消費する側でも行われており、また一方ではBEVのバッテリーを蓄電池として利用し、送電網を高度に情報化したスマートグリッドの発展応用型としての“ビークル・グリッド・インテグレーション=VGI”なんてアイデアも出てきている。それは風力発電や太陽光発電が気象頼りの不安定な発電システムだからだ。アイデアもたくさんあれば、能書きも沢山ある。

だが、問題はそれらが2030年に間に合うのかということだ。2030年でも、2035年でも同じことなのだが、どこかで時限を設定して「全BEV化」とするならば、それよりも数年早くインフラ側の対応を進めないとならないからだ。「電気自動車一神教」のような主張も多いが、現実的なソリューションとするには、まだ時期尚早だと思っている。

まとめ

先週の米国株式市場は木曜日と金曜日と連騰し、なんと週間騰落率で久しく見ることの無かった7%近いプラスとなった。恐らくショート筋(売り方)は相当に肝を冷やしたことだろうと思う。この上昇率の内、2%ぐらいはそうしたショート筋の慌てての買い戻しかも知れない。月曜日はメモリアルデーのため「3連休」となることも、ポジション整理に拍車を掛けたとも考えられなくもない。

最近は「益利回り(一株当たりの利益(EPS)÷株価)」を持ち出して「まだ債券と比較して割高」という論陣を耳にすることがある。だが正直、長年の運用経験の中で「益利回り」ぐらい「これってどんな意味がある?」と思った数字遊びもない。EPSを株価で割った数字(要するにPERの逆数)を金利(どの期間かも定められてはいない)と比較することの真意とは何だろうかと思ってしまう。

次回は少し「益利回り」などの話もしてみたい。

My favorite Companies List(株主となって所有したい企業のリスト)

#有料会員向けのコンテンツです。

下記のリンクよりMFCLのページを開いてください。「アップデート」の日付が更新されている銘柄については、個別銘柄コメントにお伝えしたい重要なニュースを書き加えております。

MFCLのページを別仕立てとしたことで、週に一度ではなく、随時アップデートがあればページを更新しています。トップページで更新状況は確認出来ます。

———–<以上、抜粋終了>———–

(編集:Fund Garage編集部)

編集部後記

まずは無料版から

Fund Garageでは、不定期にはなりますが、無料で読める記事を投稿しております。 また、FG Free Reportについては毎週水曜日朝に投稿しております。 このFG Free Reportをはじめ、投資未経験者の方からベテランの方まで幅広くお楽しみいただけるコンテンツをご用意しております。以下のリンクにまとめてありますので、是非ご覧ください。  まずは無料版のコンテンツからお楽しみいただき、

まずは無料版のコンテンツからお楽しみいただき、

- 最新の情報

- FG Free Reportでは割愛している情報

- より詳しい技術や決算に関する解説

- My favorite Companies List(株主となって所有したい企業のリスト)

にもご興味の出た方は、是非下記のプレミアム会員にお申し込みください。

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。 これは投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。ある意味、投資のための「コーチング」、気づきをお伝えしているとも言えるでしょう。 勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。

お問い合わせ

今回の記事に関するご質問、知りたいこと、記事のご要望などがございましたら、お気軽にメール(info@fundgarage.com)や各種SNS(Twitter、Facebook、Instagram)からご連絡ください。お問い合わせフォームからもご連絡いただけます。