無料版の始めに

こちらは、Fund Garageプレミアム会員専用の「プレミアム・レポート」の再編集版記事です。公開から半年以上経った記事になりますが、当時の市場の空気と、普遍的な知見を皆様にお届けできれば幸いです。 より最新の情報や個別企業の解説に関心をお持ちになられた方は、是非プレミアム会員にお申し込みください。  前置きが長くなってしまいました。では「プレミアム・レポート 2022年5月16日号」の一部を無料抜粋という形でご覧頂きましょう。

前置きが長くなってしまいました。では「プレミアム・レポート 2022年5月16日号」の一部を無料抜粋という形でご覧頂きましょう。

記事のポイント

- 「この物価上昇を止めるには利上げしかない」という論陣をよく耳にするが、論理的な思考かどうか判断してみて欲しい。

- インフレを利上げによって退治するという発想は、景気そのものを悪化させて需要を低下させるという意味でしかなく、寧ろ苦労する人々の数を増やすだけ。

- 日本では利上げと賃上げの同時発生など構造的にありえない。

- 米国FRBは「利上げによる株安を気にはしていない」という論陣もよく耳にするが、米国のGDPは日本よりも遥かに大きく個人消費に依存していることを考えると、眉唾物だ。

———–<以下、プレミアム・レポートより抜粋>———–

利上げのメリット、そしてデメリット

インフレを抑止するのは「利上げ」自体ではない

各種報道や、或いは専門家と称してコメントしている人々のロジックを聞いていると、「この物価上昇を止めるには利上げしかない」という論陣をよく耳にする。

しかし、利上げが物価上昇を抑えるロジックをきちんと考えて、論理的な思考かどうか判断してみて欲しい。

ヒントは、利上げは預金者(年金受給者等)には「僅かにメリット」があるが、多くの住宅ローン債務者には大きなデメリット。またキャッシュフローが潤沢な企業にはポジティブだが、万年資金調達先は大きくデメリットということだ。

そもそも、現在の物価上昇、インフレの主たる要因のひとつは「燃料や食糧・穀物などの供給不足」だ。バブルの時の熱狂的なインフレとはわけが違う。

このインフレを利上げによって退治するという発想は、景気そのものを悪化させて需要を低下させるという意味でしかなく、寧ろ苦労する人々の数を増やすだけだろう。

そして、日本では利上げと賃上げの同時発生など構造的にありえない。

理由は1つではないが、本記事では1つだけ簡単に説明する。それは「人財の需要と賃金の関係」だ。

企業が需要によって賃金を上げるということは、それだけの賃金を出さないと集まらない優秀な人を雇いたいからだ。

しかし、そもそも、日本は基本的に終身雇用が無言の常識なので、転職市場が整備し切れていない。それ以前の問題として、そのメンタリティがある人自体もそもそも従業員側に少ない。だから、「転職してより高収入を得よう」、「高収入を出さないと良い人材が集まらない」という需要もない。そのため、企業側に賃金を上げる必然性が無く、賃金など上がりようもない。

ましてや住宅ローンを抱えると「ジョブリスク」まで取りたくないと思う人の方が圧倒的に多く、利上げは返済金額上昇で更に債務者を拘束する。するとより現職にしがみつきたくなる。

そんな状況で逃げ出さない従業員に対して、企業は賃金を上昇させるだろうか?ましてや、資金調達の負担が利上げで厳しくなった時に? …ありえないだろう。

つまり、利上げは住宅ローンを抱える現役世代の負担をいたずらに増やすだけで、同時に賃金の上がらない現役世代はただ苦しむだけだ。

確かに、年金生活者の暮らしは一時的に楽になるかもしれない。だが、現役世代を苦しめる政策を続けては、いずれ日本という国が崩壊する。

ここまででお分かりの通り、金利上昇は需要を抑え込む話で、米国ほどでは無いにしても、個人消費への影響は景気動向に直結する。日銀が利上げを出来ないのは景気を失速させるから。実はこの「インフレ対策=利上げの一神教徒」は米国でも多い。でも利上げのデメリットはやはり米国でも起きる。

米国でのデメリットは株安

米国FRBは「利上げによる株安を気にはしていない」という論陣もよく耳にするが、それも少々眉唾物である。何故なら、米国のGDPは日本よりも遥かに大きく個人消費に依存している。

ならばその個人消費を支えているのは何かといえば、実は株価だ。

米国人は日本人とは比較にならない程、株式投資(投資信託や401kなども含む)にその生活を依存している。株価が上がると景気が良くなるのは、資産が増加することで、将来不安少なく消費に回せるからだ。

以前、直接ニューヨーク連銀のエコノミストと面談を定期的にしていたことがあるが、彼らは想像以上に経済全般のことを熟慮している。この事実を踏まえると、株価が順調に上昇してきたことを個人消費の好調さと合わせて考えている筈。その株価が年初来下落し、3指数揃って年初来安値を更新などという話を「馬耳東風」とばかりに聞き流している可能性は低い。

また11月8日に行われる中間選挙を前に、民主党を含め、個人を見殺しにするような金融政策は取れないだろう。確かに燃料費高騰を含む物価上昇は問題だが、だからと言ってあからさまに資産価格の下落を国民に知らせるような金融政策も取り難い。特に今年はウクライナ情勢を含む難題を抱えての中間選挙であり、折角「ねじれ現象」を克服した民主党政権が、それを手放すような乱暴なことはしないだろう。

選挙でタブーは「増税」であり、「株安」であり、「弱いアメリカ」の演出だ。その点は日本人による、日本人の感覚で米国を見ているときっと見間違う。それは日本のメディアが私の記憶にある限り、この20年以上、米国大統領選挙の結果を当てたことが無いことが何よりの証拠だ。

想定通り低下し始めた米国10年債利回り

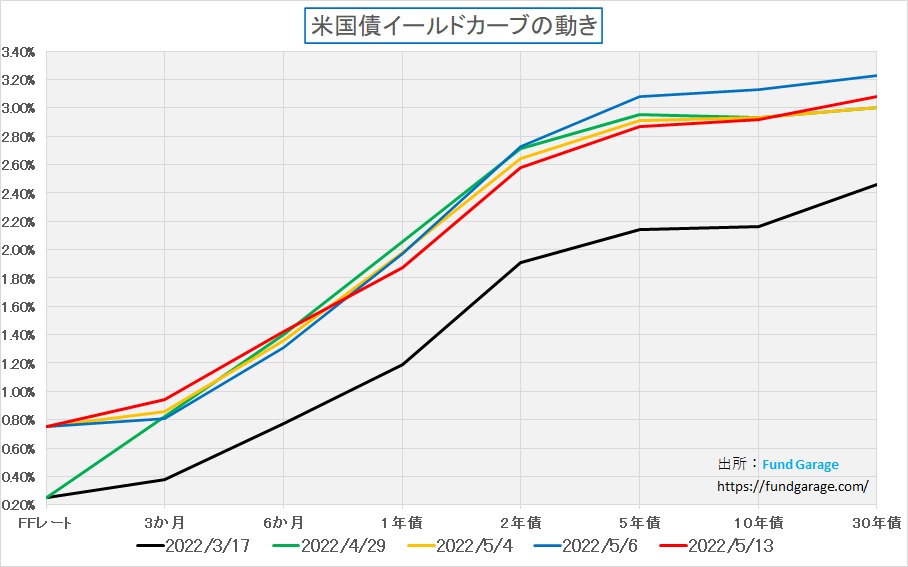

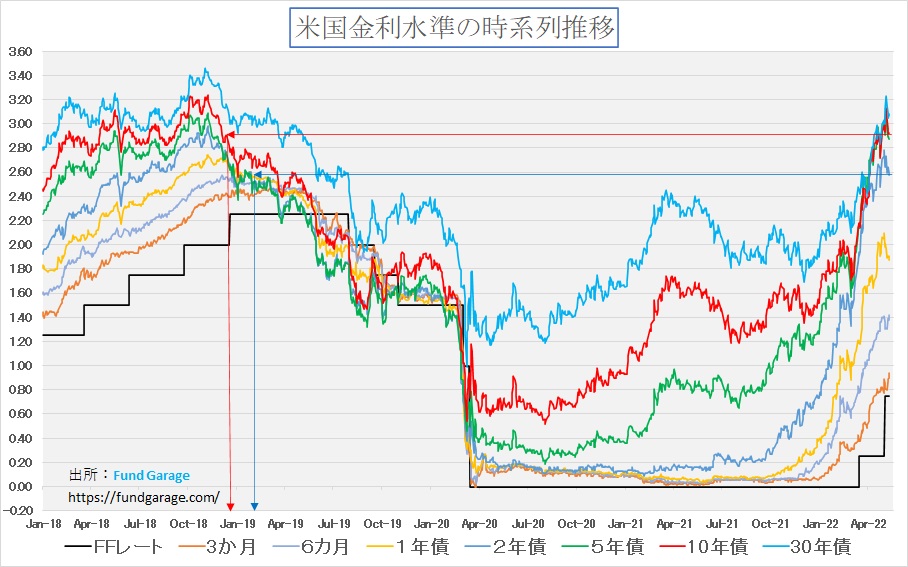

世界で一番冷静な市場である米国債市場では、今週も金利低下が続いた。先週5営業日で10年債金利が3%を上回って終わったのは月曜日だけだ。まずはその動きをイールドカーブで確認してみよう。

FOMCを控えた最後の週末、金利は緑色のラインで示した通りの水準で終わった。この頃は75bpsの利上げもあり得るなどと言われてもいた。だが、結局FOMCで決まった利上げ幅は50bps。またその後のパウエル議長のコメントも、質疑応答が進むにつれ、より保守的な印象を受けるようになった。利上げ直後が黄色の線、そしてその週末は水色の線となる。

因みに、10年債金利が前回3%台に乗せたのは2018年後半の話。この時も既に10年債が3%に乗せた頃には利上げは最終局面となっており、その後は一貫して利下げが続いている。これは利上げにはメリットもある反面、明らかに景気にデメリットも齎す証拠だ。だから中央銀行は政策決定に慎重な姿勢を示すのだが、ステレオタイプの発想でしか見ないメディアなどは単純に「利上げ」、なんか景気好調のサインを見ると「利上げ」と単純に騒ぐ。

利上げが物価上昇やインフレ加速を止めることに効果があるのは、企業業績好調も好調で、正常な経済情勢下で景気が上向いて加速している時だ。それを冷却する効果はあるだろう。

だが少なくとも現在の状況を考えるならば、物価上昇ともインフレとも呼ばれる事態は、コロナ禍で抑制された経済圧迫が解き放たれたことによる急激な回復にサプライチェーンや物流が追い付かずに供給源による需給加熱だ。謂わば病み上がり。そして追い打ちを掛けるかのように戦争が始まり、原油や穀物供給網が更なるダメージを受けた。

日本で考えてみても、多くの産業がパンデミックに寄る景気失速で補助金やら給付金を求めている状況。これはどこの国でも一緒だろう。「金利を引き上げる」と新規の貸出しは控えることが多くなる。金利が高い時に住宅ローンを新規に組む人が少ないのと一緒だ。それは補助金や給付金の話と理論的に矛盾している。中央銀行の人々がもし無能な集団で無いのならば、景気を失速させるようなことはしないだろう。

「米金利上昇、地銀を直撃 きらやか銀行が公的資金申請」報じられることの驚き

<FG Free Report では割愛>

株式のバリュエーションは既に高くないところまで落ち込んだ

もしかすると「株価はバブルだ」と未だに頑なに思っている人も多いだろう。確かに利益も出ていないIPO銘柄などはそうかも知れないが、まともに利益を出している企業と、夢語りのプレゼンテーションで将来の成長を信じる投資家を巻き込んだ企業とは全くステージは違うものだ。まずは日本市場が肺炎になる前に、米国市場の風邪の具合を調べてみよう。

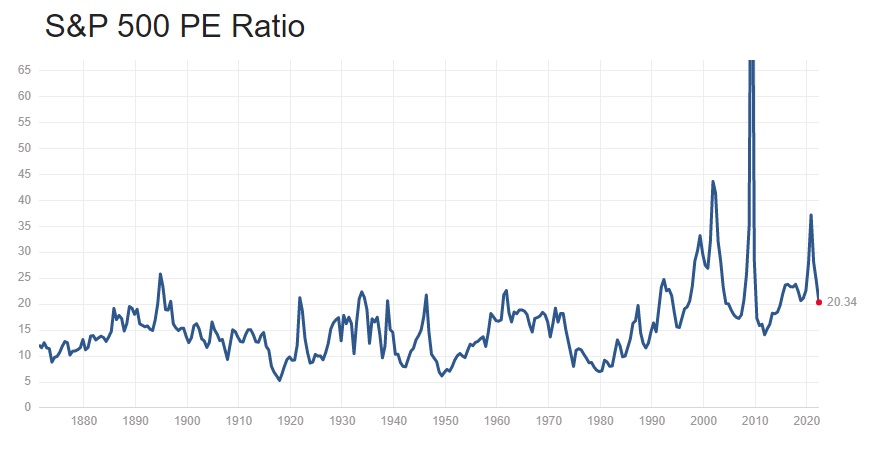

米国株式市場の全体を表すとして注目のS&P500指数だが、現在のPERは20.34倍。1880年前後まで遡ると決して低いとは言えないかも知れないが。少なくともITバブルの前である1990年代からの30数年間でみると、決して高い水準ではないことが分かる。

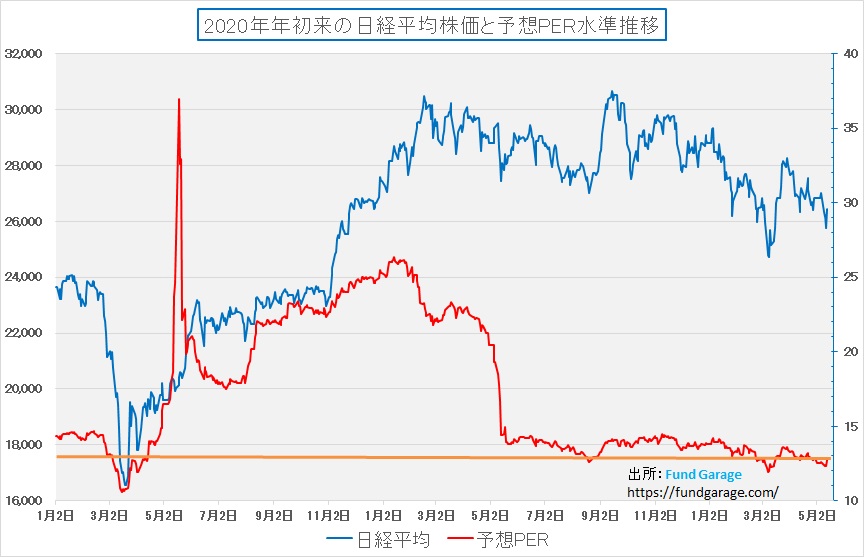

ならば日本市場はどうだろうかということで、比較してみる。

現在までに決算発表になった企業の今期予想EPSは変更済みだ。赤い線がPERになるが、現状の水準から水平に線を引いてみた。お気づきの通り、既にパンデミック前の水準よりもPERは低い。勿論、企業業績は減益見通しところも増えているが、重要なことは、株価自体はそうした事態を織り込んで、先駆して下落しているということだ。

誤解無きようにあらためて申し上げるが、株価は本来決算発表だけでは動かない。そこには既に期待値(収益予想)が存在しており、そのコンセンサスが変化するに従い、株価は上がったり下がったりする。逆に言えば、市場コンセンサスが外れるというのは、予想している方の力量不足だ。「サプライズ決算」となるのは、本来企業が悪いのではなく、収益予想の計算を間違えたアナリストの側にあるという基本が最近は忘れられている。外れ捲くる収益予想しか出せないならば「能無し」と言われて然るべき。ただ最近はそうして詰める人も少ない。

「株価自体はそうした事態を織り込んで、先駆して下落している」というのは、弱気な悲観論が増えて来るとどうしても「株価は下がり続けるもの」と考える人が増えるように思われるが「株価が永遠に下がることは無い」。

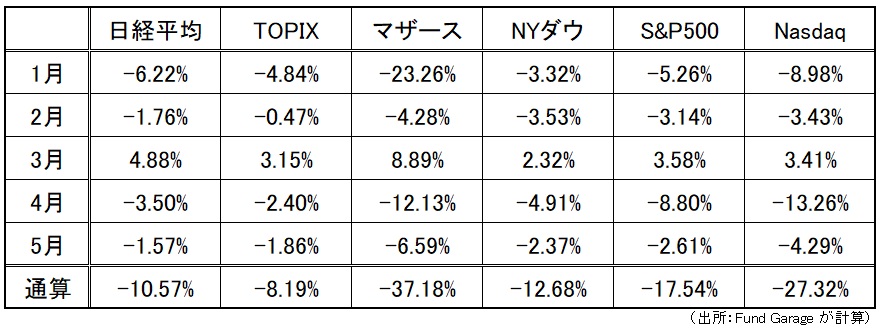

下記のテーブルを見て欲しいが、既に株価は年初来大きく下落、多くのことを織り込んでいると見ることが出来る。

右肩上がりのビジネス・トレンド

この決算内容で「SELL」って本当?

<FG Free Report では割愛>

ソフトバンク・グループ(9984)はValue Style向け

<FG Free Report では割愛>

Armが決めてかソフトバンク・グループ(9984)

<FG Free Report では割愛>

まとめ

「Sell in May」という格言が米国にはある。「5月に株を売った方が良い」というもの。過去のデータを調べてみると、理屈としては5月は高値になる場合が多いので、ここで一旦株は売っておけという意味だ。株の評論家などが過去のデータをみせて「ほらね」ともっともらしく語ったりもする。

ただそれは「もし、世界の経済状況(成長と減速のテンポや地政学的リスクなど諸々のイベントを含む)が過去数10年間全く同じだったとしたら」という但し書きがあれば真理とも言えるが、言うまでもなく、世界の経済情勢は一度として同じことになった場合は無い。

投資家として何を考えるべきかと言えば

- この水準から株価はまだ下がるのか

- 下がるとすれば何が材料になるのか

- それは市場にとって未知の話なのか

という点だ。市場が一番慌てふためくのは、突然のお化けの出現だ。遊園地の「お化け屋敷」を想像してみて欲しい。突然お化けに扮した人間が駆け出してきて抱きつきでもしない限り、「そろそろ出てくるよね」と想像出来る場所では気味の悪い細工を寧ろしげしげと観察出来たりする。だから同じお化け屋敷に立て続けに入れば、二度目はまったく驚くことは無い。

少なくとも、Covid-19の話、それに伴うロックダウンの影響、FRBの金融政策姿勢の変化、長期化しそうなウクライナ情勢などなど、市場に未知のものは無い。更に言えば、この現状での決算発表で、ガイダンスが減益予想になることも実は本来相当程度織り込んでいる筈。寧ろ「へえ、こんな時でもそんなに業績調子良いんだ」という話の方が驚きをもって受け取られるだろう。減益予想となることが想定されるにつけ、利上げでスローダウンするものがあると予想出来たからこそ、既に年初来安値という水準まで株価は低下したとも言うことが出来る。

市場で勝つのは「天邪鬼」な人だと常々考えている。

My favorite Companies List(株主となって所有したい企業のリスト)

#有料会員向けのコンテンツです。

下記のリンクよりMFCLのページを開いてください。「アップデート」の日付が更新されている銘柄については、個別銘柄コメントにお伝えしたい重要なニュースを書き加えております。

MFCLのページを別仕立てとしたことで、週に一度ではなく、随時アップデートがあればページを更新しています。トップページで更新状況は確認出来ます。

———–<以上、抜粋終了>———–

(編集:Fund Garage編集部)

編集部後記

まずは無料版から

Fund Garageでは、不定期にはなりますが、無料で読める記事を投稿しております。 また、FG Free Reportについては毎週水曜日朝に投稿しております。 このFG Free Reportをはじめ、投資未経験者の方からベテランの方まで幅広くお楽しみいただけるコンテンツをご用意しております。以下のリンクにまとめてありますので、是非ご覧ください。  まずは無料版のコンテンツからお楽しみいただき、

まずは無料版のコンテンツからお楽しみいただき、

- 最新の情報

- FG Free Reportでは割愛している情報

- より詳しい技術や決算に関する解説

- My favorite Companies List(株主となって所有したい企業のリスト)

にもご興味の出た方は、是非下記のプレミアム会員にお申し込みください。

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。 これは投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。ある意味、投資のための「コーチング」、気づきをお伝えしているとも言えるでしょう。 勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。

お問い合わせ

今回の記事に関するご質問、知りたいこと、記事のご要望などがございましたら、お気軽にメール(info@fundgarage.com)や各種SNS(Twitter、Facebook、Instagram)からご連絡ください。お問い合わせフォームからもご連絡いただけます。