無料版の始めに

こちらは、Fund Garageプレミアム会員専用の「プレミアム・レポート」の再編集版記事です。公開から半年以上経った記事になりますが、当時の市場の空気と、普遍的な知見を皆様にお届けできれば幸いです。 より最新の情報や個別企業の解説に関心をお持ちになられた方は、是非プレミアム会員にお申し込みください。  前置きが長くなってしまいました。では「プレミアム・レポート 2022年5月2日号」の一部を無料抜粋という形でご覧頂きましょう。

前置きが長くなってしまいました。では「プレミアム・レポート 2022年5月2日号」の一部を無料抜粋という形でご覧頂きましょう。

編集部より

今回の内容は、有料会員向けコンテンツ「My favorite Companies List」で注目している企業の決算内容について解説した部分が多く、割愛箇所が多くなっています。予めご了承ください。

Fund Garageが注目している個社の解説にご興味を持たれた方は、是非プレミアム会員をご検討ください。

記事のポイント

- 先週末までに主な主力米国企業の決算は出揃った。良いものもあれば悪いものもあった。

- 単純な「○○関連株」としてみると状況はわかりづらい。各企業の事業を多面的に捉え、企業同士の繋がりを捉える必要がある。

- 保有する銘柄の株価が下落すれば不安になるのは至極当然な話だ。

- ただ、右肩上がりのビジネストレンドに関しては、投資可能な資金があれば、「安く買えるチャンス」が到来したともいえる。

———–<以下、プレミアム・レポートより抜粋>———–

立体的、多面的に捉えると吉が見える

知識と経験を総動員すべき時が今だ

先週末までに主な主力米国企業の決算は出揃った。良いものもあれば悪いものもあった。それは良い決算と呼べるものを発表出来た企業と、今一つだなという決算を発表した企業があったという意味でもあり、もうひとつは終わった期は良かったが、ガイダンスは今一つだなという企業があったという意味だ。

そして単純に「○○関連は駄目」で「△△関連は良い」と古典的なカテゴリーや括りの中で見極めようとすると、より混乱して分かり難くなる状況になってきた。それは逆に言うと、違う目線できちんと辿れば、見た目以上に状況は良好だと説明出来るという意味だ。私は相当楽観的にさえなってきている。残る喉元に刺さったままの魚の骨のような感じのものは、今週現地3日と4日に開かれる米国FOMCにて「さてどんな内容が発表されるか」ということであり、それに伴って市場のリアクションはどう出るかなということ。そしてもうひとつは当然ウクライナ情勢。5月9日のロシアの「ドイツ戦勝記念日」に向けて、プーチン大統領が国民に示す「手柄」をどうやって作るのかという点だ。敢えてつけ加えておけば、中国のロックダウン継続による影響も前二つよりは小さいが、気にはなる点だ。

相場格言に「木を見て森を見ず」というのがある。個別企業(ミクロ)だけを見ていても、景気全体(マクロ)を見ないと適切な投資判断は出来ないですよという意味のものだが、今回の複雑さはその方法でも理解するのは難しいだろう。

敢えて言うなら「1本1本の木々を見ても、森全体を上から俯瞰しても、木々の繋がりは見えてこない。でも木々の繋がりから森を描くと見えるものがある。それこそが脳のシナプスを繋ぐ作業だ」ということだ。

そして今、個々の木々を繋いで整理していくと、かなり確りしたファンダメンタルズが見えてくる。それは業界を跨いで点と点を結ぶことであり、日米企業のそれぞれの決算内容を突き合わせることだ。

現状の市場は脊髄反射でしかない

先週末のNY市場は急落した。その解説をロイター通信の記事から拾ってみるとこうなる。

「米国株式市場は大幅安となり、1日の下げが2020年以降で最大となった。低調な決算を発表したアマゾン・ドット・コムが売られたほか、3月の米個人消費支出(PCE)価格指数の前月比の伸びが2005年以来の大きさとなったことを受け、利上げ懸念が一段と高まった。米商務省が29日発表した3月のPCE価格指数は前月比で0.9%上昇と05年9月以来の高さとなった。

アマゾンは14.05%安と1日の下げとしては06年以降で最大となり、約2年ぶりの安値近辺となった。28日に発表した第2四半期の業績見通しが市場予想を下回ったほか、倉庫の運営費と配送費の増加が重しになる中、第1四半期は純損失を計上した。アップルも3.66%安。28日発表した第2四半期(1-3月)決算は利益と売上高が過去最高を更新したが、経営陣がさえない見通しを示したことが重しとなった。」(「」がロイター通信の原文)

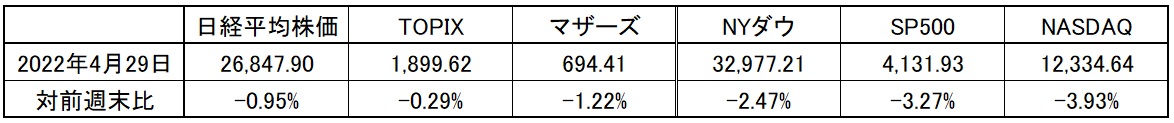

株価が下落して気分が良いわけは無いが、概ねそうなるだろうと想定した通りであり、何ひとつ驚くことは無い。先週一週間の騰落率を見ると米国株市場のマイナスが際立つが、これは全て金曜日一日の下げであり、実は対前週末比で見ると、先週木曜日までならばプラスに変わる。

バリュエーション調整は進んでいる

株価が下がると、一般的には「このまま更に値下がりするのではないか」と不安になるのが投資家心理だ。だが短期的には需給が株価を決めるが、長期的には収益動向が握るというのは再三お伝えしている通り。それはバリュエーションとも繋がる。年初来の市場騰落率を見ると下記のようになる。

ご覧いただける通り、ナスダックの年初来下落率は遂に20%を超えた。同じ時価総額加重平均方式で計算される株価指数「S&P500」も、ナスダックが支配する上位大型時価総額銘柄、つまり「GAFAM」で約3割以上が支配されているので、こうした結果になるのは当然だ。株価が2割下落するということは、例えばPERで言えば「20倍が16倍まで下がる」ことを意味している。すなわち相当バリュエーション調整は進んだといえる。

チャートで見て貰えば一目瞭然、当初この水準に株価が到達したのは、ピンクの帯の左端となるので2020年11月だ。それはパンデミックの最中、漸くワクチンの話などが出てきた頃のことであり、30銘柄の単純平均で計算されるNYダウが初めて30,000ドルに乗せたのは2020年11月23日のことだ。実はNYダウは今でもその水準を約1割は上回るので、ナスダックなど方が調整はより進んでいるということが出来る。常識的に考えて、売られ過ぎだろう。

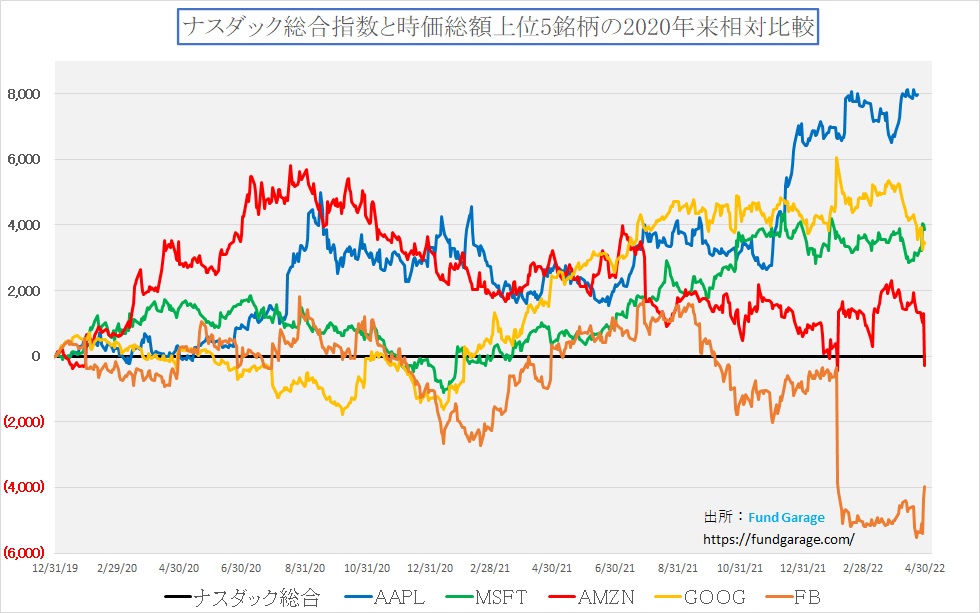

もう1枚のお馴染みのチャートを見て頂こう。これはナスダックをベンチマークとしてGAFAMの5銘柄の価格推移を比較したものだ。驚くなかれ、時価総額で第3位のamazonは遂に2020年1月年初の水準を割り込んでしまった。世界中の多くの国でパンデミック中の物流を支え、従業員を80万人体制から160万人体制へと引き上げて、フルフィルメントセンターの規模も約2倍にし、更には世界中のビジネスに「クラウド化」という流れを齎し、今なおAWSは世界最大のクラウドサービス・プロバイダーである同社の水準が2020年1月年初というパンデミック前の水準を割り込んだのだ。

勿論、amazon以上にメタ(旧Facebook)も時価総額を失っている。だが「インスタ映え(instagrammable若しくはInstagenic)」という流行は世界中に今でも共通だ。日本ではLINEが主流だが、欧米では「WhatsApp」であることは間違いない。これらは全てメタ(FB)のプロダクトであり、昨年の株価調整は異常だなと思っていた。そして漸くメタの株価トレンドは変わり始めていたが、その正しさがこの四半期決算で証明された。だが恐らくまだまだメタバースの評価は誰も出来ていない。

インテル信者の抵抗

<FG Free Reportでは割愛>

クロスオーバーで、正にハイブリッドな分析が必要

<FG Free Reportでは割愛>

右肩上がりのビジネス・トレンド

<FG Free Reportでは割愛>

注目する米国企業の決算発表日

毎週日程は確認して更新していきますが、再来週の分などではズレが生じることもあると思いますので、ご理解お願いします。

5月第一週

<FG Free Report では割愛> 15社掲載

まとめ

前回、ジョンソンエンドジョンソンやP&Gの決算から見える世界経済の状況について論じたが、この一週間に発表になった企業のタイプは、よりエンド・マーケット寄りなものを見せてくれた。それはコンピーター周りであり、5G周りであり、クルマ周りなどだ。

パンデミックは終息しつつあるとはいえ、まだまだ中国ではシリアスな状況であり、何よりウクライナ情勢が緊迫度を増している。この次にサプライズがあるとすれば、恐らく「核」だろう。そうした中で諸々のコスト上昇があり、インフレがあり、物価高があり、これらが揃えば企業業績に対しては短期的な足枷になるのは「サルにもわかる」話だと思う。

だが、まともに長期投資(5年以上)を考える時、確認すべきポイントは「その企業が顧客に満足を与えているか、顧客から評価されているか、その企業が在するビジネス自体が拡大しているか」といった点だろう。3か月毎の決算で〇×の旗を揚げるような投資をしていて、それこそ「テンバガー(10倍以上になる株)」を見つけるのは至難の業だ。そこまで株式投資は生易しくはない。

その前提から言えば、例えばFund GarageのMFCLに乗せている銘柄は、どれも問題ないことが確認出来たと思う。ただ短期的にはポジティブな時もあれば、ネガティブな時もある。それはいろいろな考え方の投資家が居るからこそ、日々「売りと買い」が出会って取引が成立することの裏返しでしかない。皆が納得し、同じ方向を向いたら、市場取引などは成立しないのだから。

ならば大きな流れの中で、その流れが間違いないと思われるならば、株価が下落する、或いは下落している時というのは、絶好の投資機会が提供されている時だと思われる。

ひとつ明らかな事実は、「底値で株を買うことは殆どの場合、無理だ」ということ。それは買ってから一直線に右肩上がりに株価が上昇することも有り得ないということでもある。所謂「バーゲンセール」ということだ。

今回、日米の企業決算を通じて、いつもお伝えしている「右肩上がりのビジネス・トレンド」の中で、AI、クラウド、5G、クルマのCASEなどの状況を確認することが出来た。これらのトレンドが右肩上がりである限り、その他の理由でPL上の損益が未達であることは大きな問題とはならない。

「Growth株は金利上昇に弱い」と馬鹿の一つ覚えのようにひたすら語られているが、「赤字でも夢があれば大丈夫」といったIPO銘柄やIPO直後の小型株を追い掛けているのでない限り、「急落は棚から牡丹餅」と思って間違いないだろう。寧ろ「値上がりしてしまったからなぁ」と思って従前投資出来なかった銘柄にエントリーするチャンスが提供されているぐらいに考えてOKだと思う。

保有する銘柄の株価が下落すれば不安になるのは至極当然な話だ。ただ投資可能な資金があれば、「安く買えるチャンス」が到来したともいえる。「人の行く裏に道あり花の山」という諺がとても思い出されるこの頃である。

My favorite Companies List(株主となって所有したい企業のリスト)

#有料会員向けのコンテンツです。

下記のリンクよりMFCLのページを開いてください。「アップデート」の日付が更新されている銘柄については、個別銘柄コメントにお伝えしたい重要なニュースを書き加えております。

MFCLのページを別仕立てとしたことで、週に一度ではなく、随時アップデートがあればページを更新しています。トップページで更新状況は確認出来ます。

———–<以上、抜粋終了>———–

(編集:Fund Garage編集部)

編集部後記

まずは無料版から

Fund Garageでは、不定期にはなりますが、無料で読める記事を投稿しております。 また、FG Free Reportについては毎週水曜日朝に投稿しております。 このFG Free Reportをはじめ、投資未経験者の方からベテランの方まで幅広くお楽しみいただけるコンテンツをご用意しております。以下のリンクにまとめてありますので、是非ご覧ください。  まずは無料版のコンテンツからお楽しみいただき、

まずは無料版のコンテンツからお楽しみいただき、

- 最新の情報

- FG Free Reportでは割愛している情報

- より詳しい技術や決算に関する解説

- My favorite Companies List(株主となって所有したい企業のリスト)

にもご興味の出た方は、是非下記のプレミアム会員にお申し込みください。

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。 これは投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。ある意味、投資のための「コーチング」、気づきをお伝えしているとも言えるでしょう。 勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。

お問い合わせ

今回の記事に関するご質問、知りたいこと、記事のご要望などがございましたら、お気軽にメール(info@fundgarage.com)や各種SNS(Twitter、Facebook、Instagram)からご連絡ください。お問い合わせフォームからもご連絡いただけます。