無料版の始めに

こちらは、Fund Garageプレミアム会員専用の「プレミアム・レポート」の再編集版記事です。公開から半年以上経った記事になりますが、当時の市場の空気と、普遍的な知見を皆様にお届けできれば幸いです。 より最新の情報や個別企業の解説に関心をお持ちになられた方は、是非プレミアム会員にお申し込みください。  前置きが長くなってしまいました。では「プレミアム・レポート 2022年4月4日号」の一部を無料抜粋という形でご覧頂きましょう。

前置きが長くなってしまいました。では「プレミアム・レポート 2022年4月4日号」の一部を無料抜粋という形でご覧頂きましょう。

記事のポイント

- 戦争はまだ終結しておらず、安堵できるのはまだ先になるだろう。

- ウクライナ情勢に関することに限らず、是非投資の世界では正しい情報を自ら能動的に取得するように心掛けて頂きたい。

- 市場の概況を追いかけるには、NT倍率(日経平均÷TOPIX)からも垣間見えるものがある(詳細は本文にて後述)。

- 戦争については、もう少し結末が見えてくるまで、ケセラセラ。新規のポジションはジッと我慢だろう。

———–<以下、プレミアム・レポートより抜粋>———–

戦争はまだ終結していないのは事実

ゴールは近いようにも思われるが・・・・

相当なところまで、戦争終結に近付いてきてはいるようにも見えるが、まだ安堵出来るのは当分先だろう。

ロシア西部べロゴロドの燃料貯蔵施設がウクライナ軍によって攻撃を受けたと報じられたのは、ロシア軍が首都キエフの周辺地域から後退したと伝えられた後だった。ロシア軍が後退したという報には、当初から様々な憶測が飛び交ったが、燃料貯蔵施設への攻撃については、ウクライナ側が「攻撃はしていない」と明確に否定している。

ウクライナ側、或いは西側の情報だけを頼りに状況を組み立てれば、事態は「兵站の損失も著しい追い込まれたロシアが、起死回生の一撃を繰り出すための準備と情報操作」という捉え方も出来なくはない。つまり当初からプーチン大統領が言っていた「ロシアの存亡が脅かされた時は核兵器を使う」という作戦実施へ向けた正当性をでっち上げるためだ。

ロシア国内でのプーチン大統領の支持率は80%超えるレベルにまで急騰しているという。興味深い点は、支持率が55歳以上と、25歳以下で正反対にしたように極端に違うこと。要は前者が国営放送だけを情報チャネルとしている世代で、後者はSNSなどを使って多くの情報を仕入れている世代。分析者によれば、前者は国のプロパガンダを疑うことなく信じているからだという。 実にこれは恐ろしいことだと思うが、新型コロナウィルスが拡がり始めてからの日本の状態も同じようなものだったし、その残滓は今なお根強い。

これを反面教師として、是非投資の世界では正しい情報を自ら能動的に取得するように心掛けて頂きたい。情報ソースの選択ほど重要なものは無いのは明らかだから。

ネットの普及で「猿知恵」まで含めると、どんな情報でも手に入るようになった。ただ怖いのはフェイクがかなり多いことは勿論のこととして、全く「オーソリティ」でも何でもない人が「もっともらしく」、それ風に配信しているものがあることだ。余談ではあるが、30数年もこの業界に居ると、実は非常に狭い世界なのを驚くことが度々ある。つまりそれは「彼/彼女があんな立場に居るの?マジかぁ」と驚かされることが度々あるということだ。

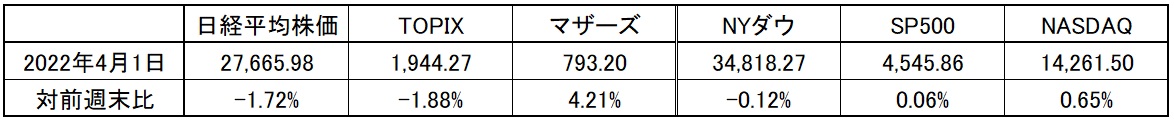

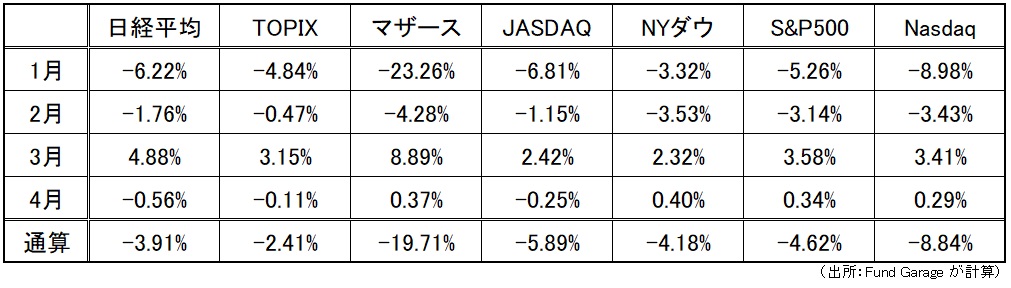

先週の市場概況

さて、まずは先週一週間の各市場の騰落率を見て行こう。ご覧頂けるように、日本市場は撃沈、米国市場は辛うじて浮かんでいるというような状況だ。  日本市場が米国市場以上に凹んだ最大の理由は、

日本市場が米国市場以上に凹んだ最大の理由は、

125円まで円安が進んで輸出関連株を中心に買われた → 120円台まで円高に押し戻された → 円安メリットで買われた銘柄が押し返された

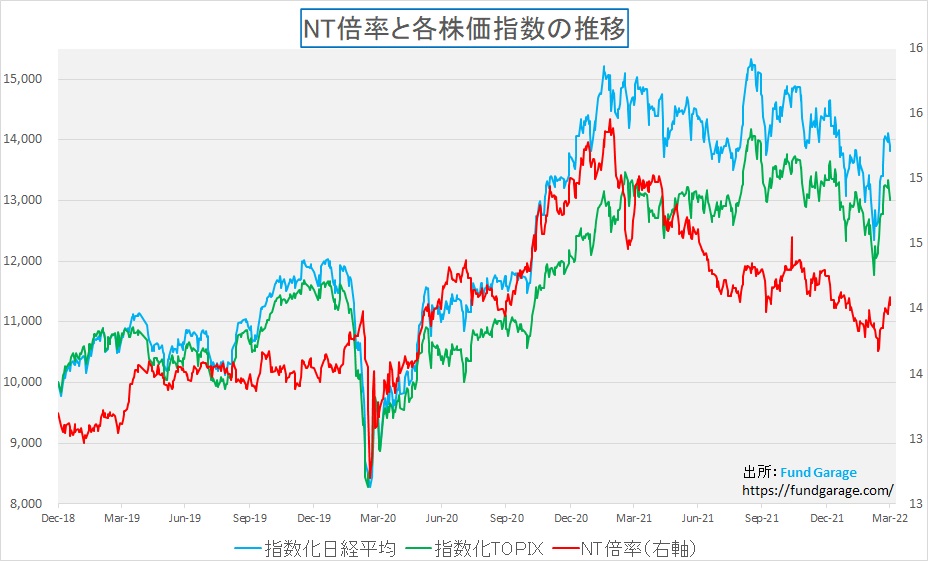

からと思われる。この辺りは状況は、NT倍率を追い掛けるとよくわかる。 下の赤い線がNT倍率(日経平均÷TOPIX)で、このところの上昇ではNT倍率も綺麗にリバウンドしている。すなわち、「市場全体を表すTOPIXよりも、日経平均の方が余計に上昇した」ということ。日経平均は値がさ株の影響を受け易く、それはハイテク株や輸出関連株であることが多い。

ダウ式序数を使った225銘柄の単純平均である日経平均株価と、時価総額加重平均のTOPIXというインデックスの計算方法の違いから、市場が変動した理由を垣間見ることが出来るのはこうした方法だ。  ところで、為替の変化率を計算して確認してみて欲しい。120円と125円の行ったり来たりで計算すると、実に約±4%の変動となる。日経平均の現状の水準にそれを当て嵌めると約±1120円前後の上下に相当する。為替の変化率、ボラティリティは跳ねる時には一気に飛び上がるので、為替絡みの金融商品は決して低リスクにはならないということはよく覚えておいて欲しい。

ところで、為替の変化率を計算して確認してみて欲しい。120円と125円の行ったり来たりで計算すると、実に約±4%の変動となる。日経平均の現状の水準にそれを当て嵌めると約±1120円前後の上下に相当する。為替の変化率、ボラティリティは跳ねる時には一気に飛び上がるので、為替絡みの金融商品は決して低リスクにはならないということはよく覚えておいて欲しい。

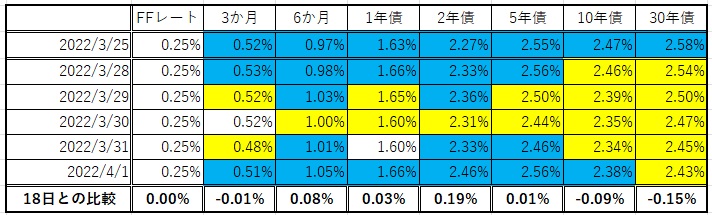

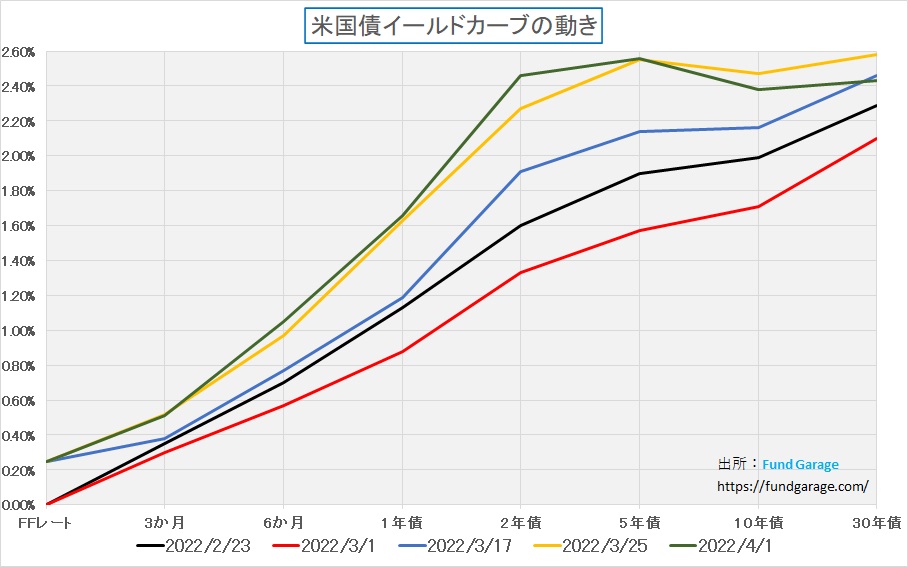

2年債金利は上昇、10年債と30年債金利は低下

まずは下のテーブルを見て貰った方が分かり易いだろう。青色が前日比で金利が上昇したところ、黄色は反対に金利が低下したところだ。期間がより短い2年債と5年債の方が、期間がより長い10年債や30年債に比べて利回りが高い状態、所謂「逆イールド」という状況が明確に示現した。  それを分かり易いようにイールドカーブで図示すると、先週末の米国金利のイールドカーブは下記の緑色の線で示されたものとなる。実に結構歪な状態であることは確かだ。意味していることは、

それを分かり易いようにイールドカーブで図示すると、先週末の米国金利のイールドカーブは下記の緑色の線で示されたものとなる。実に結構歪な状態であることは確かだ。意味していることは、

物価上昇やインフレを見込んでFRBが金利の誘導目標をより早く引き上げると予想する人が増えて、利上げに影響を受け易い期間2年の債券は売られ(金利上昇)、一方で長期債である10年物国債、超長期債である30年物国債は景気鈍化を見込んで買われた(金利低下)

ということだ。所謂「スタッグフレーション」を予想しているとも言える。

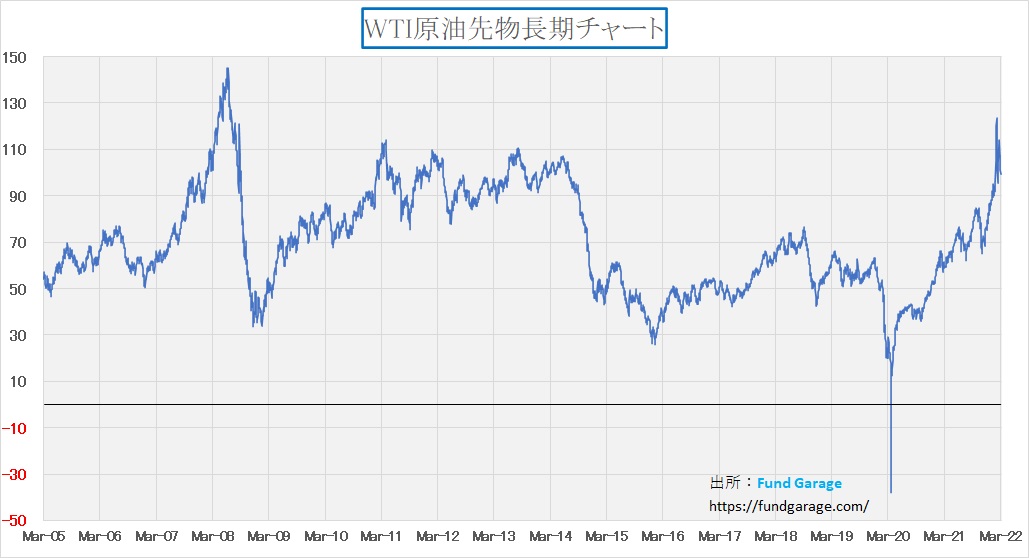

一方で原油価格は下落した

物価上昇の大きな背景のひとつがエネルギー価格の上昇だ。昨年欧州発で天然ガス価格が上昇、その価格急騰が沈静化する前にロシアによるウクライナ侵攻が始まり、西側による経済制裁も相まって、天然ガスと原油の供給懸念から燃費が高騰した絵面がここにある。だが実は米国自体はエネルギーの純輸出国にいつの間にか(シェール革命の恩恵)変わっており、戦略的備蓄の積極的な放出も含めて燃費低下を図っている。ガソリン価格の高騰は米国の個人消費に直撃するからだ。 その結果、原油価格は悲観的な見通しを立てる人の予想よりも遥かに早く、そして安くなっている。先週末は再びバレル100ドルを下回る結果となった。米国債金利の動向を考える上では、WTI原油先物価格を見ているのが正解だ。これがインフレの大きな要因でもある。  残念ながら、日本のガソリン価格に影響するのは北海ブレント価格であり、更に為替の動向が加わるため、WTI原油先物価格が低下しても、円安に振れている分は価格は下がらない。所謂、円安による輸入物価の上昇の典型的な例だ。この状態が続く限り、日本のガソリン価格は高止まり、併せて天然ガス価格も上昇していることから、電気料金までも上昇しているのは否めない。

残念ながら、日本のガソリン価格に影響するのは北海ブレント価格であり、更に為替の動向が加わるため、WTI原油先物価格が低下しても、円安に振れている分は価格は下がらない。所謂、円安による輸入物価の上昇の典型的な例だ。この状態が続く限り、日本のガソリン価格は高止まり、併せて天然ガス価格も上昇していることから、電気料金までも上昇しているのは否めない。

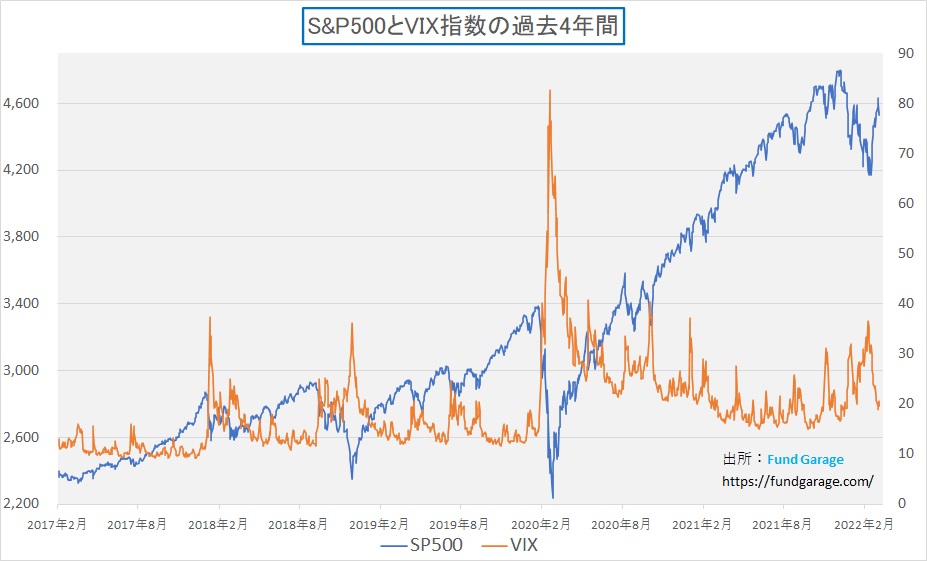

ボラティリティは低下し平時に近い

イベントリスクが発生するなどの可能性が高まり、市場の緊張感が高まると、ヘッジ目的のオプション取引が活発になり、オプション・プレミアムが急騰する。実はこれが単純にインプライド・ボラティリティが上昇する根拠であり、逆にオプション取引の需給が平時に戻ると、オプション価格(オプション・プレミアム)は急に安くなることから、インプライド・ボラティリティが低下する。

オプション価格(プレミアム)の決定要素は、次の5種類。

①原資産価格、②行使価格、③残存期間、④金利、⑤ボラティリティ

であるというのが「ブラック・ショールズ・モデル」と呼ばれる超代表的なオプション価格の理論方程式が教えてくれるところだ。現状、殆ど誰もがこれを利用している。 価格決定要因の5種類の内、実数が与えられるのが左側から4個目までであり、日経平均225オプションのように、上場されて市場で既に取引をされて価格が与えられている場合は、この方程式を解くことで、ボラティリティが逆算出来る。それがインプライド・ボラティリティと呼ばれるものだ。また原資産価格の過去の値動き(変動率)から計算する「変動率の標準偏差」がヒストリカル・ボラティリティと呼ばれる。

更に、ここから現在のインプライド・ボラティリティを推量して、オプション価格を決定する時に使うというのがオプションの発行者である業者だ。 既に同じ話を何度もさせて頂いているが、インプライド・ボラティリティの上昇を伴う株価の下落はどこかで底を打つ。逆に怖いのはインプライド・ボラティリティの上昇を伴わない株価下落だ。「ゆでガエル」現象とも言えるが、危機感が無い下落だ。

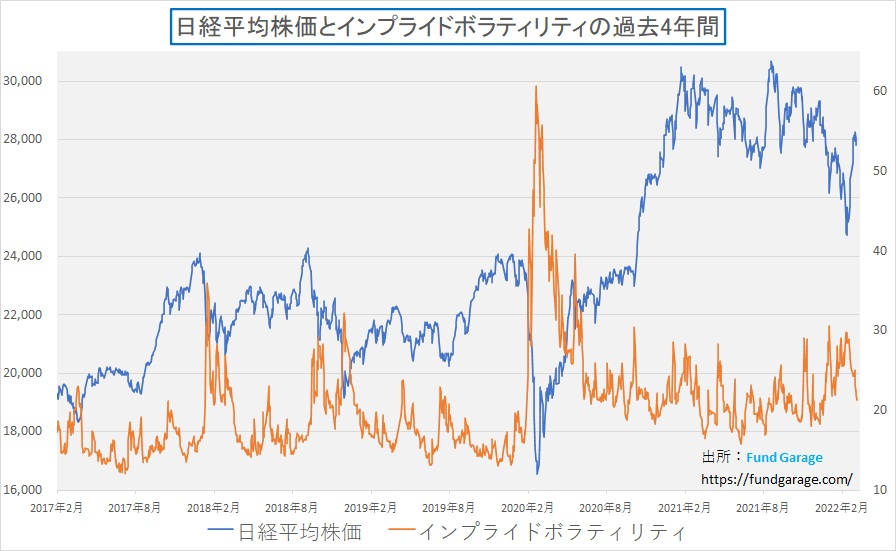

それでは現在の日米株式市場の株価とボラティリティの状況を確認しておこう。まずは米国株市場。やはり「ロシアによるウクライナ侵攻」というイベント・リスクの具現化には短期で恐怖心からの市場に緊張感が高まり、何となく「峠を越えた」という感じからか、株価のリバウンドとボラティリティの急低下が起きている。ほぼほぼ出発点にまで戻ってしまった。  次が日経平均とそのインプライド・ボラティリティのチャートだ。日本市場の日経平均オプションの取引は、米国のS&P500指数のオプション取引に比べると、当然、投資家層も取引量も見劣りする。日本の場合はかなり偏った一部の人が利用しているというのが偽らざる実態だろう。故に、米国市場ほどには綺麗に上下変動が負の相関としてあらわれては居ないが、最低限のダイナミズムは分かる。やはりチャートの最後のフェーズを見ると、株価の上昇に合わせて、インプライド・ボラティリティは低下している。気持ちは平時に戻りつつあるということだ。

次が日経平均とそのインプライド・ボラティリティのチャートだ。日本市場の日経平均オプションの取引は、米国のS&P500指数のオプション取引に比べると、当然、投資家層も取引量も見劣りする。日本の場合はかなり偏った一部の人が利用しているというのが偽らざる実態だろう。故に、米国市場ほどには綺麗に上下変動が負の相関としてあらわれては居ないが、最低限のダイナミズムは分かる。やはりチャートの最後のフェーズを見ると、株価の上昇に合わせて、インプライド・ボラティリティは低下している。気持ちは平時に戻りつつあるということだ。

個人投資家ならば慌てなくていいと思う

今は「戦争」の時だ。もう少し結末が見えてくるまで、ケセラセラ。新規のポジションはジッと我慢だろうと思う。

因みに、私は1994年から2005年までの11年間、ベンチマークを付けていない株式投信、それも日本株式のみならず、外国株式も投資対象とするファンドを運用し、当時の担当資産は4000億円を超えていた。もし、今も同じ状況ならばきっと可能な限り「リスク・エクスポージャー(リスク露出度)」を減らしてケセラセラを続けているだろう。お客様や販売会社向けへ説明としては「リスクを取れる状況になったら、あらためて稼ぎに行きます」という説明をする筈だ。

何故なら、それは今が「世界戦争中」だからだ。確かにウクライナ以外では殆ど砲弾は飛んでいない。だが、経済戦争、サイバー戦争を含めて、現在は間違いなく「有事」だと考える。慎重過ぎる小心者と思われるかも知れないが、プーチン大統領が「核のボタン」を押すことは無さそうだと見極めがつくまでは、当て推量で行動を起こすのはお薦めしない。核を使った「第三次世界大戦」にならない限り、証券市場はそこにある。見極めがついてから稼ぎに行くのでも、充分まだ間に合う筈だ。 それでも尚「いや、この動きの中で稼いでみたい」という人についても、別に否定はしない。それはその投資家の投資特性だから。

右肩上がりのビジネス・トレンド

<FG Free Report では割愛>

まとめ

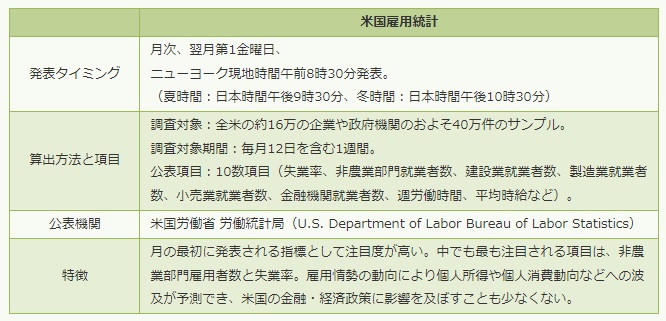

驚く点は無かった米国の雇用統計

色々な論点から毎回語られる米国の雇用統計だが、これから先の世界景気や株式市場の動向を予測するにあたり、どうして米国の3月雇用統計などという、過去のデータが重要となるのだろうか。また驚くことに、実はこの統計の算出方法などの細かいことは、殆どの市場関係者が詳しくは知らない。 下記にご紹介するのは、みずほFG系列の運用会社「アセットマネジメントONE」のWebサイトにあった表だが、あらためて見て頂いて、このデータに一喜一憂する金融市場も不思議なものだと思わないだろうか。この表の情報によれば、3月の雇用統計として4月1日に発表されたのは、3月12日を含む一週間ということになるので、実際は3月6日から3月12日となる。前回のFOMCの前どころか、実はウクライナ情勢で株価が最安値を付けた3月8日を含む週でもある。ほぼひと月前の流動性が高い雇用市場の動向を反映した数値ということになる。  株価が景気の先行指標であり、将来予測に基づいて変動するものだとすれば、前を見て運転すべきであり、こんなバックミラーを凝視するような運転では事故が起きて当然だ。だからかも知れないが、今回市場予想を下方に外して(つまり市場コンセンサスの方が過大で強気だったということ)いるが、あまりその点は騒がれていない。ただ失業率が3.6%と前月の3.8%よりも更に改善したことで、FRBの利上げテンポが速まると言われている。

株価が景気の先行指標であり、将来予測に基づいて変動するものだとすれば、前を見て運転すべきであり、こんなバックミラーを凝視するような運転では事故が起きて当然だ。だからかも知れないが、今回市場予想を下方に外して(つまり市場コンセンサスの方が過大で強気だったということ)いるが、あまりその点は騒がれていない。ただ失業率が3.6%と前月の3.8%よりも更に改善したことで、FRBの利上げテンポが速まると言われている。

賃上げテンポの減速はインフレ圧力緩和の兆し

<FG Free Report では割愛>

My favorite Companies List(株主となって所有したい企業のリスト)

下記のリンクよりMFCLのページを開いてください。「アップデート」の日付が更新されている銘柄については、個別銘柄コメントにお伝えしたい重要なニュースを書き加えております。 MFCLのページを別仕立てとしたことで、週に一度ではなく、随時アップデートがあればページを更新しています。トップページで更新状況は確認出来ます。

———–<以上、抜粋終了>———–

(編集:Fund Garage編集部)

編集部後記

まずは無料版から

Fund Garageでは、不定期にはなりますが、無料で読める記事を投稿しております。 また、FG Free Reportについては毎週水曜日朝に投稿しております。 このFG Free Reportをはじめ、投資未経験者の方からベテランの方まで幅広くお楽しみいただけるコンテンツをご用意しております。以下のリンクにまとめてありますので、是非ご覧ください。  まずは無料版のコンテンツからお楽しみいただき、

まずは無料版のコンテンツからお楽しみいただき、

- 最新の情報

- FG Free Reportでは割愛している情報

- より詳しい技術や決算に関する解説

- My favorite Companies List(株主となって所有したい企業のリスト)

にもご興味の出た方は、是非下記のプレミアム会員にお申し込みください。

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。 これは投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。ある意味、投資のための「コーチング」、気づきをお伝えしているとも言えるでしょう。 勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。

お問い合わせ

今回の記事に関するご質問、知りたいこと、記事のご要望などがございましたら、お気軽にメール(info@fundgarage.com)や各種SNS(Twitter、Facebook、Instagram)からご連絡ください。お問い合わせフォームからもご連絡いただけます。