無料版の始めに

こちらは、Fund Garageプレミアム会員専用の「プレミアム・レポート」の再掲版記事です。公開から半年以上経った記事になりますが、当時の市場の空気と、普遍的な知見を皆様にお届けできれば幸いです。より最新の情報や個別企業の解説に関心をお持ちになられた方は、是非プレミアム会員にお申し込みください。

前置きが長くなってしまいました。ではこの後、「プレミアム・レポート 2021年11月15日号」の一部を無料抜粋という形でご覧頂きましょう。

———–<以下、プレミアム・レポートより抜粋>———–

「お花畑」を夢見ても花は咲かない

「新しい資本主義実現経済会議」はメンバーが・・・

岸田首相の肝いりで始まった「新しい資本主義実現会議」の第二回目が開催された、「緊急提言 ~未来を切り拓く「新しい資本主義」とその起動に向けて~」が纏めて提言された。しかし、内容的には少なくとも小泉政権時代や安倍政権時代に見られた海外投資家も好むタイプのもの、すなわち

積極的に評価して日本株を買いに来る様な内容のもの

では無かった。はっきり言ってしまえば

「新資本主義≒社会主義」

に近い発想に傾いているように見える。コロナ禍で痛んだ国民心情に寄り添うという話なのかもしれないが、少なくとも

「成長」

という文字を合理的に想像するのは難しい内容だ。

今回のこの会議メンバーが新政権の経済ブレーンになる可能性が高く、その顔ぶれのキャリアは立派に見える。しかし、グローバル基準で考えると、かなりな

「お花畑計画」

に偏る可能性が高い面々に見えてしまう。是非とも上のリンクか次のリンク「緊急提言 ~未来を切り拓く「新しい資本主義」とその起動に向けて~」より原文を開いて一度は目を通しておいて欲しい。

ひと言でいうならば

「分配原資は何処からどうやって捻りだすの?」

ということだ。「モノ言う投資家」などと呼ばれる「アクティビスト」は、時々企業に対して株主還元を高めろという圧力を強める。だがその殆どの例が「道理」として説明出来るものだ。一方、今回のそれは投資家の世界の常識で捉えると「素人株主」の発想に近いと言える。「成長と分配をバランス良く押し進める」というのは聞こえは良いが、実にそのハードルが高い。

株価の本質的価値がその企業の解散価値であり、その成長・増加こそが株価上昇の原動力だという前提に立った時、まず分配優先型の発想では本質的価値が膨らまない。

単純な話で説明すると、100の成長があって、その内の50を分配したのならば、50は解散価値の成長に繋げられる。だが逆に50の成長があって、100の分配を行うならば、当然△50の解散価値の減少が起きてしまう。すなわち株価は低下する。これは国富という観点でも同じことが言える。

今回の会議のメンバーを見ると、インターネット革命を経験した現代国際社会の

「Winner takes everything」

という構図には否定的だろうなと考えられる方々が多い。この「Winner takes everything」の是非の議論は別途する必要があるが、少なくとも世界は現在その方向で動き続けているのが現実だ。それこそが人間の欲望に素直に従った競争原理であり、それこそが人間が能力を120%発揮する活力源だと考えるからだ。

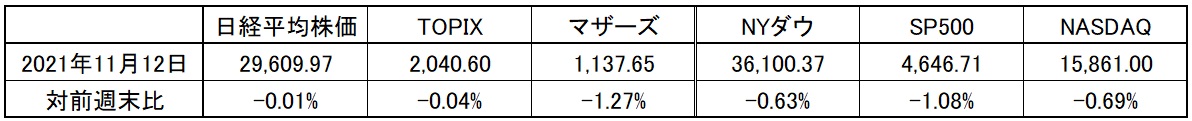

一方で、例えばESG投資という考え方があるが、理念や思想は素晴らしいと思いつつも、それが企業や経済の成長力と相関係数1以上で連動するポリシーと言えるかと言えば、少なくとも現在のESG投資のやり方では違うと言わざるを得ない。クラウドファンディングなどの発想も、資金分配方法の草の根活動としては素晴らしいと言えるが、日本経済の大きな原動力を生み出す力には規模感から言っても全く繋がらない。ただそうした方面の専門家が名を連ねているのが「新しい資本主義実現経済会議」なのだ。先週一週間の市場騰落率を見て、日米共にパッとしなかったと安心してはいけない。日米の背景事由は想像するに全く別のことに支配されて動いた上で、見た目だけ似たような感じで終わっていると捉えるべきだろう。

日本に関しては新政権の経済政策などが値踏みされている

「令和3年11月10日、第2次岸田内閣が発足しました」と首相官邸のWebページは語る。併せて閣僚名簿が発表された。だがそれを境に、或いはそれと前後して市場の動きに大きな変化があったかと言えば、全く無い。

以前、「修正ジニ係数」から見た日本の格差の問題について

「それは拡がっているどころか、定量的には格差は縮小している」

とお伝えしたが、今回18歳未満への給付金問題で年収960万円というラインで線引きが行われた。私はこのライン引きについて、日本経済にとっては由々しき事態だと考えている。

「僅か年収960万円が本当に高額所得者ですか」

ということだ。もしその感覚が本気で政府にあるのだとすれば、恐らく今後もそうした発想で多くのことが決められていくだろう。

そこで何が心配かと言えば、

優秀な人材の流出

だ。「新しい資本主義実現経済会議」でも、多くのところで「人材の育成」というテーマが語られているが、優秀な人材はこの発想、すなわち「頑張って稼いでも報われない」では日本に留まらないからだ。かつて日本の半導体技術が韓国に流出したことでサムスン電子などは現在の地位を築いたが、それを支えたのは日本から流出した人材たちだ。

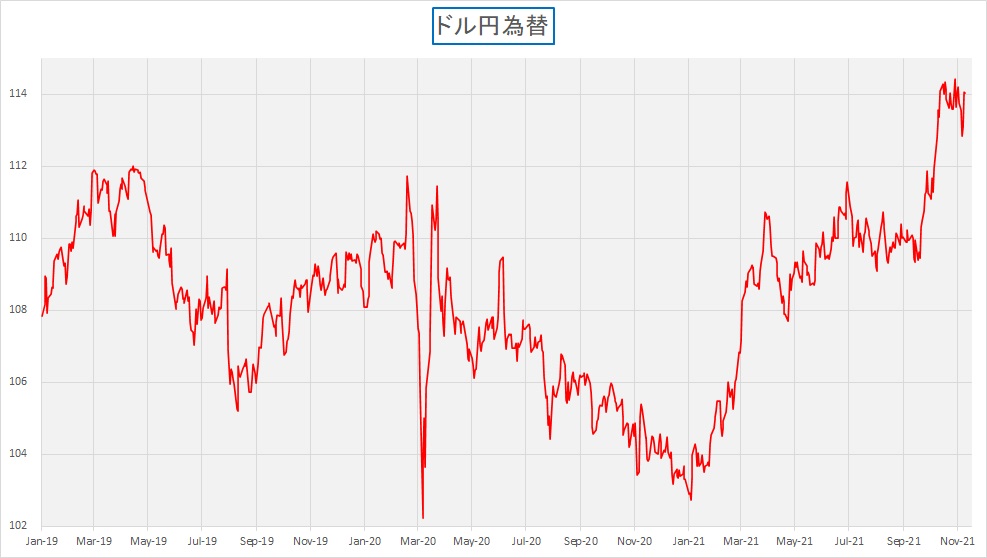

近頃、ソフトバンクグループから優秀なファンドマネージャーが辞めているという話が報じられたが、彼らが「報酬が少ない」と言ったレベルは数十億円のレベルでの話であり「年収960万円」という低次元の話では毛頭ない。その世界観の中で、この国の未来について海外投資家が測りかねているのが現在だろう。米国金利の動きや、為替屋が捏ね繰り回した尤もらしい理屈に絡む部分もあるが、少なくともこの国の通貨が円高に易々と動かないで来ているのは、その辺りの理解の問題だとも思われる。

コングロマリット・ディスカウントだと東芝は言う

日本経済の中心的な存在でもあった総合電機メーカーの一角を為した東芝が、更に三分割されることが発表された。インフラ部門と、デバイス部門と、そしてホールディングス部門ということのようだが、既に昨年半導体部門は切り離しているので、印象としては4分割という感じだ。

だが今回、この決定に至った理由を

「分割することで、コングロマリット・ディスカウントの解消へ繋げる」

と社長コメントがあったの実に「笑止」と言わざるを得ない。「コングロマリット・ディスカウント」とは、平たく言えば「手広くいろいろなことに手を染めると、どれが本業かはっきりしなくなり、全体合算した時の評価が安く評価されるようになる」といったもの。「隣の部署が何をやっているのか分からなくなった」という縦割りで硬直化した組織状態が長いこと続き、社内でさえも同じ傘の下に居る必要性が見出せなくなったという証明でしかない。結果的に横方向での風通しは悪くなり、各事業部門内では縦方向の忖度の巧拙が出世を決めるという、負け行く事業構造を作り上げてしまった。

どんな企業でも本来は祖業がある。東芝の場合も同社のWebページに記されているが、どうして発電所設備を手掛ける事業部があり、洗濯機や掃除などの白物家電があり、更には鉄道車両などがあったのか一目瞭然である。

最近はこの手の企業の間で妙に「コングロマリット・ディスカウント」なる言い方が流行っているし、さもそれが当然かのように市場関係者も論説する。「何をやっているのかよく分からないから手を付けない」という投資家が居るのは事実だが、本来はその為にIRがあり、IRイベントがある筈だ。四半期毎に決算書だけを眺め、電卓叩いて雰囲気を醸し出すだけならば、全く不要な部署であり、イベントだ。もし本当に「コングロマリット・ディスカウント」が理由で不当に安く放置されているのならば、そこには「バリュー・インベスター」が群がる筈であり、ヘッジファンドがバーゲンハンティングで入ってどこかほかの企業の株価とペアトレードを行う筈だ。放っておくほど市場は馬鹿ではない。

この金利変動でしのこの言うなら退場した方が良い

どこかの週間市場コメント風に書くとすれば、

「先週の米国市場は週初には3指数揃って最高値更新となったが、その後予想外に高いCPIの発表を受けてインフレ懸念が高まり、早期の利上げ懸念からグロース銘柄を中心に大きく売られた。だがその後に発表された消費者信頼感指数が低調であったことから利上げ観測がやや低下、下げた分のかなりの部分を取り返して一週間の取引を終えた」

といった感じになるだろう。

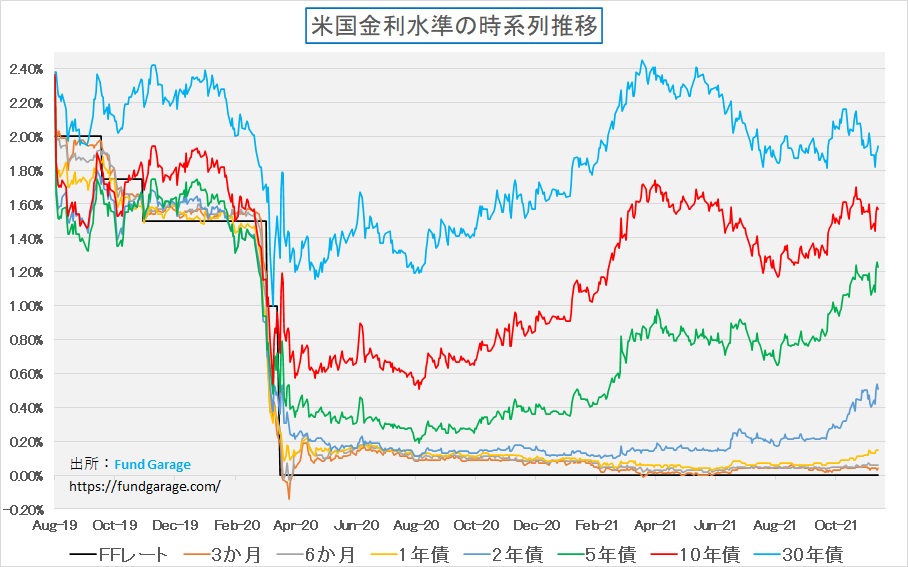

この手の解説を聞いて、いつも思うこと、少なくとも2018年頃にも同じようなことが起きたのだが、どうして株式市場はそんなに金利上昇にナーバスになるのかということ。虫眼鏡か顕微鏡で見なければ分からないようなレベルの変動で、本質的な株式の価値はそうそう簡単に変わりはしない。ならば何がそうさせているのかと言えば、思い込み(刷り込み)による条件反射的な動き、ヘッジファンドなどの仕掛けでしかないだろう。そしてその結果は、必ずどこかで揺り戻す。

まずは時系列の金利推移、確かに日々上がったり下がったりしているが、所詮30年債で2%弱、10年債で1.6%程度、5年債が1.2%で2年債で0.5%程度のまわりを行ったり来たりしているレベルでしかない。投資信託の信託報酬が1.5%もするのに、こんなレベルで右往左往するとはどうしても信じられない。

因みに、世界中のファンドマネージャーにとって、ファンドに掛る運用報酬・信託報酬は何らかの方法で稼ぎ返さないとならない重荷でしかない。しかし金利の水準がそれを0.2%下回ろうと、0.2%上回ろうと、プレッシャーもストレスも殆ど何も変わらないのがリアルな話だ。

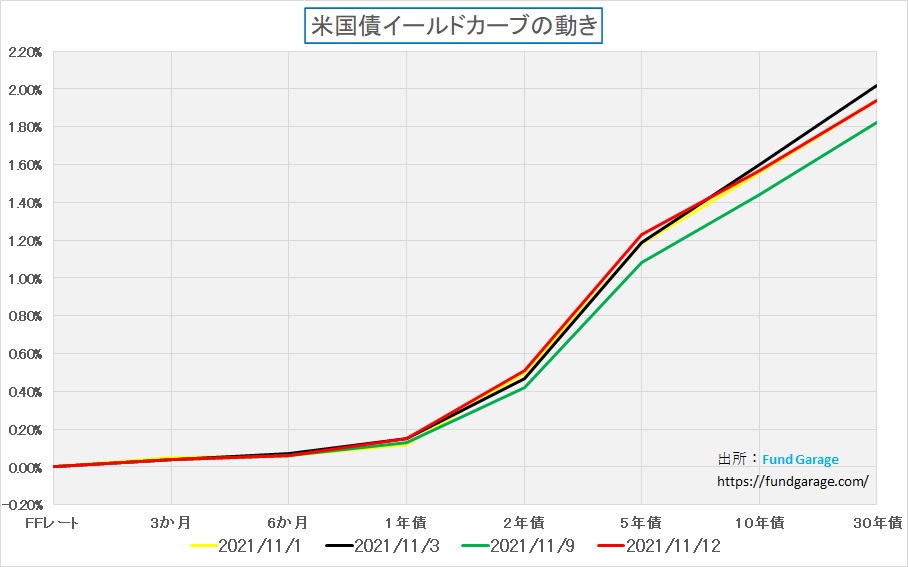

もうひとつはイールドカーブだ。今月に入って30年債金利が一番高ったのが11月3日の2.02%。逆に低かったのが11月9日の1.82%。そして期せずして月初11月1日と先週末11月12日は同じ1.94%だ。その4日分のイールドカーブを示したのがこのチャート。横方向の補助線は0.2%幅なので、いずれにしても殆ど金利は動いていない。

<FG Free Report では中略>

つまり気にするレベルではないということだ。

今週の悩み

世界のCovid-19感染者がジワジワと増えている

<FG Free Reportでは割愛>

まとめ

11月から12月はポジション整理の時期

どうしても考えてしまうのが、

本当に金利が上がるとするならば、多くのSAA(Strategic Asset Allocation)の債券比率が変わるのではないか

ということ。当然、デュレーションと呼ばれる保有債券ポートフォリオの残存年限は短くするだろう。問題は40年間続いた金利低下傾向が逆転する中で、それでも尚、債券を安全と信じて投資を続けるのだろうかということ。市場金利の水準が上がれば、債券価格は軒並み値下がりする。機関投資家は日々時価評価を行うので、債券の値下がりは間違いなくダメージとなる。事実、1994年に募集した「さくら債券ファンド」という投資信託(私が在籍していた運用部の反対側の列で運用していた)は見事に元本割れしてしまった。債券で運用しながら投資元本が割れるとは何事かと大騒ぎにもなったが、当時は今と違って金利は低下局面であり、見通しを誤ったファンドマネージャーがずっと先物でのヘッジを続けていたからそんな珍しい事態になってしまった。

だが今回は違う。少なくとも金利は低下方向ではなく、少しずつでも上昇する方向の話だ。インカムゲインを上手に稼ぎながら、債券価格下落による損失を最小限に抑えるというのは難しい。だとすれば債券比率を低下させた方が良い。そこで同じインカムゲインと思しきリートに投資をするのかと言えば、更に金利上昇局面でのリートも債券と同じ事態に対面する。既にリートの利回りはリスクに対して相当低い。つまりリートの投資対象となるような物件に限って、買い上げられているということ。だとすれば、消去法的に考えても、投資出来るアセット・クラスは株式だけになってくる。つまりSAAにそうした流れを反映する必要が出てくるのではということだ。

———–<以上、抜粋終了>———–

有料版のFG Premium Reportでは、

このあと「My favorite Companies List(株主となって所有したい企業のリスト)」

が続きます。

(編集:Fund Garage編集部)

編集部後記

まずは無料版から

Fund Garageでは、不定期にはなりますが、無料で読める記事を投稿しております。

また、FG Free Reportについても今後バックナンバーを増量してまいります。

このFG Free Reportをはじめ、投資未経験者の方からベテランの方まで幅広くお楽しみいただけるコンテンツをご用意しております。以下のリンクにまとめてありますので、是非ご覧ください。

まずは無料版のコンテンツからお楽しみいただき、

- 最新の情報

- より詳しい技術や決算に関する解説

- My favorite Companies List(株主となって所有したい企業のリスト)

にもご興味の出た方は、是非下記のプレミアム会員にお申し込みください。

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。

これは投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。ある意味、投資のための「コーチング」、気づきをお伝えしているとも言えるでしょう。

勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。

お問い合わせ

今回の記事に関するご質問、知りたいこと、記事のご要望などがございましたら、お気軽にメール(info@fundgarage.com)や各種SNS(Twitter、Facebook、Instagram)からご連絡ください。お問い合わせフォームからもご連絡いただけます。