無料版の始めに

こちらは、Fund Garageプレミアム会員専用の「プレミアム・レポート」の再掲版記事です。公開から半年以上経った記事になりますが、当時の市場の空気と、普遍的な知見を皆様にお届けできれば幸いです。より最新の情報や個別企業の解説に関心をお持ちになられた方は、是非プレミアム会員にお申し込みください。

前置きが長くなってしまいました。ではこの後、「プレミアム・レポート 2021年9月6日号」の一部を無料抜粋という形でご覧頂きましょう。

———–<以下、プレミアム・レポートより抜粋>———–

政治が漸く動き出したのは市場にとっても吉報

首相退陣で日経平均は1,300円超も上昇した

先週末金曜日の午後は流石に驚いた。午前中にある市場関係者と電話で話しをしていた時には日経平均株価も100円前後の上昇と鳴かず飛ばずの市場だったのが、ひとつ面談が終わった午後2時過ぎに何気なくチェックしてみると前日比600円の高騰となっていたからだ。ただその理由を見つけるのは当然簡単だった。

「菅首相、総裁選に立候補せず」

という見出しはネットで直ぐに見つけることが出来た。

一方で米国市場はこの上昇には追随していない。正に日本国内の個別要因なので当然と言えば当然。昔からそうだが、外国人投資家は投資先国の政治情勢を非常に気にする傾向がある。政権や政情が不安定なところは何があるか分からないので嫌われる。遠く離れた異国を見る立場からすれば、船長とそのクルーがまともならば多少の嵐でも船はまともな方向へ向かうが、グダグダな状態であれば船はいつでも沈没しかねないのと同じだからだ。

次期首相に求められる重要な資質

私はさすがに誰が次期首相となるかは正直予想は出来ない。だが誰が妥当かと考えれば、岸田前政調会長が妥当だろうと考える。何故ならば、私の中では外相をしていた時の印象が濃いからだ。事実、第2次安倍内閣で連続5期、4年半余り外相を務めているが、これは専任の外相として歴代最長のキャリアであり、実績も悪くない外相だったと思う。特にオバマ前大統領の広島訪問を実現させたことなど非常に評価出来る話だ。つまりそれは

米国民主党に人脈がある

という意味でもある。

この米国民主党、すなわち現バイデン政権の米国与党に人脈があるということは、今後の日本経済にとって非常に重要だ。かつて日本の民主党政権時代、発足時の日本国内のポピュリズムの勝利陶酔感とはかけ離れ、経済は停滞し、株価も低迷した。その理由は大きく二つあると思っている。そのひとつが米国政府にコネクションが無かったことだ。国防を含めて日本は米国に依存している。

菅内閣のこの1年間を振り返ると、安倍内閣と何が一番大きく変わったかと言えば、日本の官僚達の存在感の低下だ。

その意味で河野氏を振り返ると、ワクチン担当相の時ばかりではなく、外相時代から霞が関の官僚たちとの不協和音はよく噂の種になる。「やってみせ、言って聞かせて、させてみせ、ほめてやらねば、人は動かじ」と言われる通り、人を動かすには「褒める」ことが大事だ。反対に河野氏の場合は激高して官僚を怒鳴りつける話は割と有名なのはマイナスポイントだろう。

ただ今の時代はやはりポピュリズム、それもテレビに頼るシルバーポピュリズムであるが故、テレビの前でのパフォーマンスやメディアからの人気が大きなポイントなるのは否めない。暫くの間は自民党総裁選の話題でメディアも忙しいだろうと思われる。

チャートから見た日本株の上値余地(楽観論編)

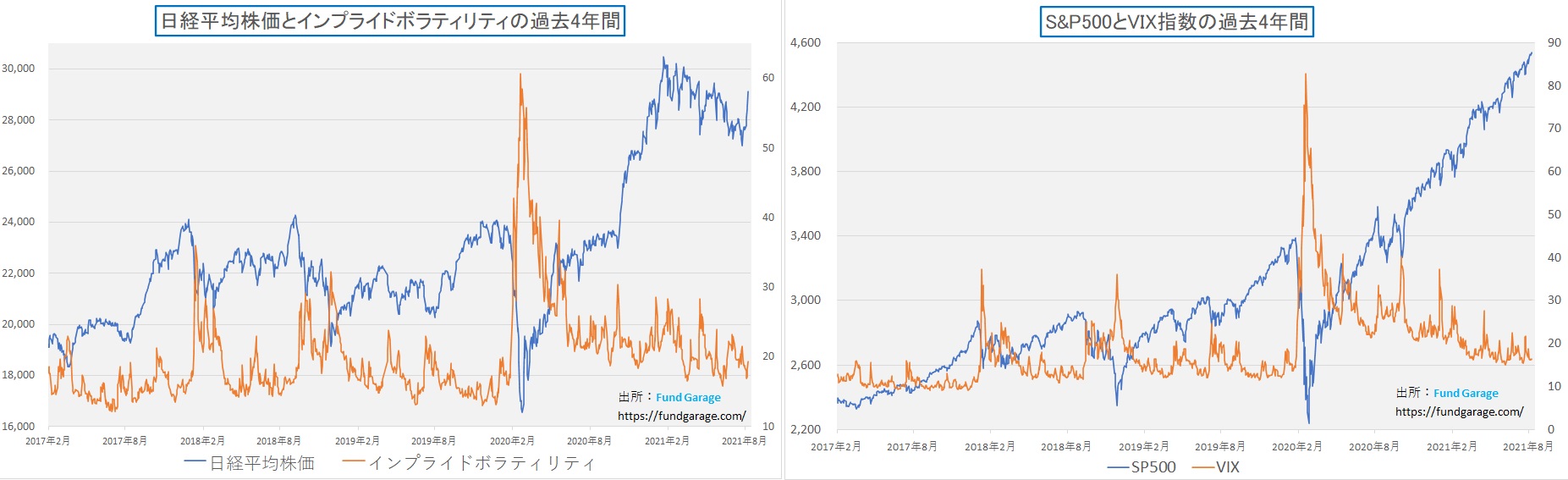

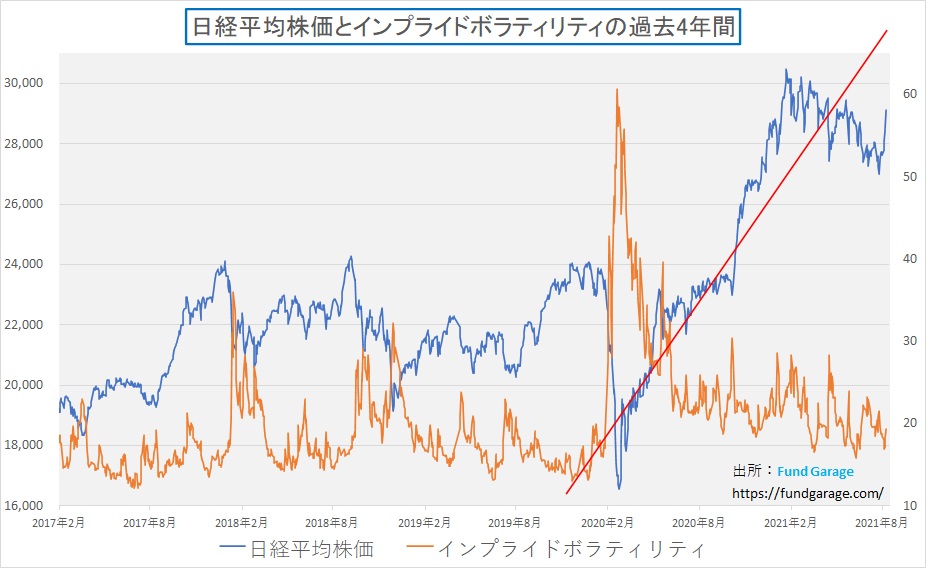

下に並べて表示したのは過去4年半の日米株式市場の動きだ。青い線が日経平均株価とS&P500種を表し、オレンジ色の線が共にインプライドボラティリティを示す。ひと目で明らかなのが、インプライドボラティリティの動き、すなわち市場感情の変化は殆ど同じだということ。だが不思議なもので株価の動きはかなり異なる展開となっている。

2020年3月の新型コロナウイルスの感染拡大の最初の騒動では同じように市場は驚き緊張し、株価は大きく急落している。その後の回復も11月迄は同じような上昇基調を取っているが、その後日本は2月中旬まで米国よりかなり加速して株価が上昇している。そしてその後にダラダラと低下した。その下落分の半分程度を先週取り戻している。一方で米国市場は見事なまでの右肩上がりで止まる気配も無い。

これまでは新型コロナウイルスの感染拡大とそこからの回復を一番の材料として捉え、ワクチン接種が欧米先進国と比べて遅れている日本の株価が低迷するのは当然という見方だけをある意味ではメインシナリオとしていた。だがどうやらこの数日間の動きで日本市場にはメインシナリオ以外に、実はサブシナリオが走っていたことが明らかになった。

それが日本の政局だ。考えていた以上に外国人投資家(市場の7,8割の動きを担う)は極東の島国の動きに政治要素を加味していたように見える。すなわち、昨年の安倍首相退陣から菅内閣発足については素直にポジティブなものとして捉えてきたが、支持率の低下に併せて徐々にネガティブ評価に代わってきたということだ。だからこそ、その菅内閣が無くなると言うことで、キャッチアップするために一気に株価は急騰したと見ることが出来る。

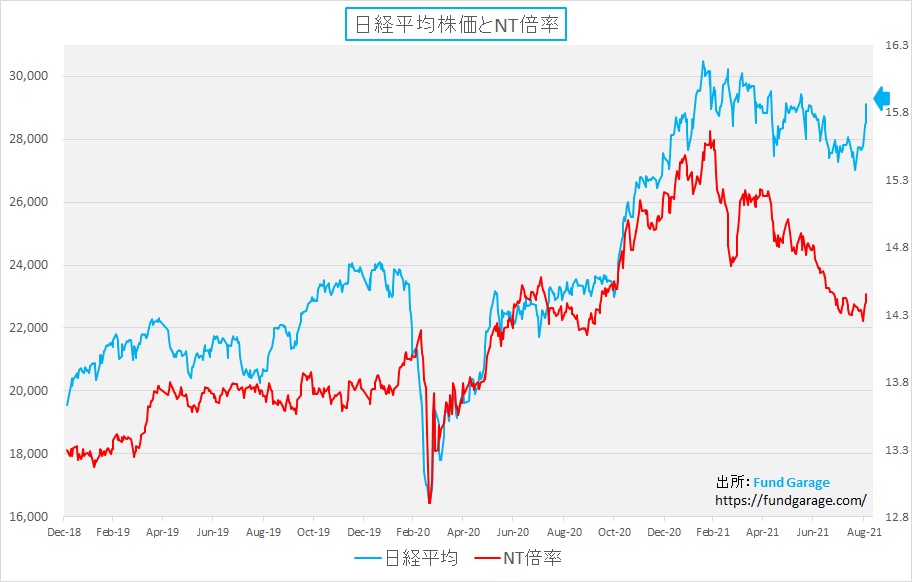

日経平均株価が短期間で急騰した時は往々にしてNT倍率が飛び跳ねており、直ぐに元に戻るなんてことも有るが、下のチャートで見る限り、多少NT倍率は上昇したものの、極端な動きとは言いようがない感じだ。

そこで楽観論でどの程度の上昇余地があるかを下記のチャートで示してみた。赤い線は米国のS&P500にイメージを合わせてザックリと作図したもの。極めて大雑把なイメージだと注釈を先に言わせて貰いつつ、もしこのラインに株価が従うのならば、現値水準よりも少なくとも2,000円以上は上になってもおかしくないと言えそうだ。

週末に発表された米国の雇用統計を評価する

<FG Free Report では割愛>

シートベルト着用のままお寛ぎください(悲観論編)

もし私が旅客機の機長だとしたら

「この先、乱気流の発生が予想されますので、念のためシートベルトの着用をお願いします。もし機体が揺れましても飛行機の安全性には全く問題はございません」

と伝えたい。ただ国際線などではよくある通り「シートベルトを締めてと脅かされたのにひとつも揺れなかったではないか」という話になる可能性もかなり高い。その大きな理由は下記の4つ。特に1番目が気になっている。

ビジネス・トレンドに新しいニュースフローが無い

決して「右肩上がりのビジネス・トレンド」として注目してみているものの流れが止まったとか、予想に反して右肩下がりになったとか、そういうネガティブなことではない。ただいつもは最低でも2つ3つは伝えたいニュースフローが常にあるものなのだが、このところそれが弱い。

経験則的には市場がダレる前、こうした状態を感じる時が多い。そして後から振り返ると「あの頃、ニュースフローが減っていたな」と思い返される。ただ今回は否応なしに世界中が夏のバーケーションシーズンを過ごしたからと思えなくもない。

半導体不足以外の理由でサプライチェーンの問題

先日親しいトヨタの営業担当の人から

「遂にクラウンにも生産調整の皺寄せが始まった。今からのオーダーだと年内納車がギリギリになる場合も出るかも知れない」

と聞いた。気になってトヨタのWebページを調べてみると、確かに下記の通りの表示があり、さりげなく「工場出荷時期目途のご案内」となっている。

答えとしては「ご注文いただいてから、2-3か月程度」だそうだ。これは工場出荷のタイミングで納車までにはそれより更に時間が掛かる。実は本当の理由は半導体不足ということでも無いらしい。半導体だけを取れば、在庫管理も上手くいっていることもあり特に納期遅れに繋がりはしないそうだ。問題はアジアなどの生産拠点での生産遅れや物流の遅延だという。

コンテナが足りない

これはトヨタに限った話ではなく、最近の海運株の爆騰ぶりの原因となったコンテナ船の船賃の上昇要因でもあるが、原因を調べると解決までにはそれなりな時間が掛かる可能性がある。

最大の理由は世界のコンテナ船用ターミナル港で、コロナが理由で港湾労働が滞っていることと、ドライバー不足だ。そして仮に荷を積んでコンテナが客先にまで辿り着けたとしても、今度はそこでコンテナから荷物を下ろす労働者が居ない。結局は空のコンテナが戻ってこないので、次の集荷に予定通りに間に合わない、という玉突き現象がかなり厳しく続いているようだ。

当然コンテナ自体の増産も行われているようだが、その主たる生産地は中国なので、その生産自体も滞っているらしい。コンテナが充分に行き渡り、物流が正常化しないと次はどんな綻びが出てくるか分からないとも言える。正に世界経済が動脈硬化を起こしている。

次の四半期決算発表シーズンの未達ショック

「7月のFOMC開催時とその後の状況の違い」ではないが、実際に8月以降のデルタ変異株の感染拡大はかなりな水準に達している。足元では全世界ベースでも、欧州や米国でも、新規感染者数の伸びはピークアウトした感じはあるが、絶対水準として決して低いとは言えない。そして間もなく7-9月期が終わろうとしている。この四半期の決算発表は10月下旬に入れば始まるが、クリスマス商戦を前に予想外の減収や収益未達、或いは10-12月期の弱気なガイダンスということでショック反応となる可能性は高まっていると思われる。

まとめ

市場は能天気にFRBが年内にもテーパリングを開始し、利上げフェーズに入り、金融も正常化すると考えられているかに伝えられているが、個々の企業から伝えられてくる状況などを繋ぎ合わせると、そんなに簡単に今の状況は変わらないようにも思われる。また世界各地で頻発している自然災害、洪水や山火事のことだが、半導体の供給不足が起きた理由のひとつはテキサス州の洪水による停電だったことを忘れてはならない。インフラが想定外の浸水をした場合のトラブル、その最たるものは福島原発だった筈だ。

ただ仮にもしこの悲観シナリオが的中したとしよう。実はその時は「絶好の買い場」となるはずだ。

———–<以上、抜粋終了>———–

有料版のFG Premium Reportでは、

このあと「My favorite Companies List(株主となって所有したい企業のリスト)」

が続きます。

(編集:Fund Garage編集部)

編集部後記

まずは無料版から

Fund Garageでは、不定期にはなりますが、無料で読める記事を投稿しております。

また、FG Free Reportについても今後バックナンバーを増量してまいります。

このFG Free Reportをはじめ、投資未経験者の方からベテランの方まで幅広くお楽しみいただけるコンテンツをご用意しております。以下のリンクにまとめてありますので、是非ご覧ください。

まずは無料版のコンテンツからお楽しみいただき、

- 最新の情報

- より詳しい技術や決算に関する解説

- My favorite Companies List(株主となって所有したい企業のリスト)

にもご興味の出た方は、是非下記のプレミアム会員にお申し込みください。

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。

これは投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。ある意味、投資のための「コーチング」、気づきをお伝えしているとも言えるでしょう。

勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。

お問い合わせ

今回の記事に関するご質問、知りたいこと、記事のご要望などがございましたら、お気軽にメール(info@fundgarage.com)や各種SNS(Twitter、Facebook、Instagram)からご連絡ください。お問い合わせフォームからもご連絡いただけます。