2024年3月19日、日銀金融政策会合で「マイナス金利解除」が決定され、17年ぶりの利上げとなりました。「日銀が利上げを行えば物価高が収まり、為替も落ち着く」という世論が多くありますが、実際に利上げされた後もなかなか日本経済は良くなっていません。

その理由を紐解くのに必要なのは、為替の本質を理解することです。本記事では、そんな為替と日本経済について図解を交えながらプロのファンドマネージャーが解説します。

投資での資産形成をお考えの方も、既に投資を始められている方も、ご自身の知識と照らし合わせながらご覧ください。

(Fund Garage編集部)

マイナス金利解除後も止まらない円安——為替の基本原理を考える

【通貨安=国家売り】為替とは何か?

今年3月、日銀がマイナス金利解除を決めたのは、「アベノミクスの負の遺産を清算し、日銀が金融を正常化して利上げを行えば、物価上昇の元凶となっている輸入物価の上昇が円高と共に解決する」という世論に衝き動かされたからだろうか。言い換えると、「国の経営の舵を取り、景気を浮揚させ続ける」という理論的な考え方と異なる不思議な発想としか考えられない。

どうもこの国で「為替相場」を語る賢人の多くは、メディアも含めて、金利動向やマクロ景気データに関わる(ような)小難しい理屈で庶民を煙に巻こうとする傾向が強いようだ。しかし、基本はもっと単純な話だ。

つまり、「どの国の通貨で自己資産を保有していれば、将来安心していられるか」ということでしかない。そもそも、為替相場の原点は物々交換なのだから。それが人間の歴史の中で、交換対象が石や貝殻などに変わり、やがて金などの貴金属に変わり、そして通貨となっただけだ。最初は金による裏付けの「金本位制」という価値担保も行ったが、大恐慌以降、「管理通貨制度」へと変わって今日のスタイルがある。

したがって、根っこにある基本原理は、「この一かごの野菜で、何升のお米に交換して貰えますか?」といった考え方なのであり、それが「日本の一万円札で、何ドルと交換して貰えますか?」と変化しただけである。

そこで考えるべきは、日銀がマイナス金利解除という伝家の宝刀を抜いたにもかかわらず、なぜ円安が止まらないかということだ。

それは、金融政策が変わったところで「一かごの野菜=日本円」の価値が上がったとは世界が納得してくれなかったということを意味する。もっと言えば、日本の国力の弱さが明るみに出たということに他ならないのである。

それを財務官は、「日米のインフレ率の動向や見通し、金融政策、金利の方向性といったファンダメンタルズに照らすと強い違和感を覚えざるを得ない」とコメントしたり、「円買い介入※1」で防戦することを企図したりしている。

しかし残念ながら、現段階で「マイナス金利解除」を行い、今後は「利上げ」する方向性を本当に考えるというのなら、日本経済ファンダメンタルズがここから上向くとは考えられない。

※1…為替介入(外国為替市場介入)は、通貨当局が為替相場に影響を与えるために、外国為替市場で通貨間の売買を行うことで、正式名称は「外国為替平衡操作」といいます。為替介入の目的は、為替相場の急激な変動を抑え、その安定化を図ることです。わが国では、為替介入は財務大臣の権限において実施することとされています。日本銀行は、特別会計に関する法律および日本銀行法に基づき、財務大臣の代理人として、その指示に基づいて為替介入の実務を遂行しています。(日本銀行公式サイトより引用)

【株安=企業売り】日本国民が外国株式に傾倒する理由とは?

為替がその国の価値を反映するのと同様に、株式も企業価値を反映して売られるか買われるかの世界だ。

会社のことを一番よく分かっているのは、その会社の経営陣であり、社員である。だから、経営陣や社員が自社株を購入している企業は間違いなく成長し、その株価も上昇する。米国市場では、経営陣が自社株を売った場合は「インサイダーの売り」としてその数量が報じられるのをご存知だろうか。

では、国にとって社員に相当するのは誰かと言えば、国民である。

昨今の日本では新NISAの制度の下、若い世代を含む投資初心者たちが投資の世界に足を踏み入れているが、たいてい日本株を買わずに、せっせと外国株式を購入している。その多くは米国株式100%のパッシブ運用(インデックスファンドやETFなど)であり、それも長期の積立て投資で、勧める方も「長期投資ならば米国株ですよ」と推奨しているくらいだ。

決してその投資判断が誤っているという意味ではなく(多分、誤りではないと私も思う)、ここでの着眼点は「国民(社員)が日本株(自社株)買いに魅力を感じていない」ということにある。

なぜなら先に述べたように、自社ファンダメンタルズがしっかりしていて、未来に夢が持てると思ったら、まずは自社株を買うであろうからだ。「自ら足を運んだこともない異国」に大切な虎の子をバラ撒いたりはしない。もちろん、そんな深くは考えずに「儲け話ならば…」と直感的に飛び乗っている人もいるとは思うが、逆に言えば、そうした本能的な投資判断でさえも、日本株(自社株)買いは振り向かれない対象になってしまったことを意味する。

つまり、この現状に真の日本のファンダメンタルズがあるのだ。決して、顕微鏡で見れば確認できる程度の金利変動の話ではないのである。

日経平均よりTOPIXが売られた日本株が示すもの

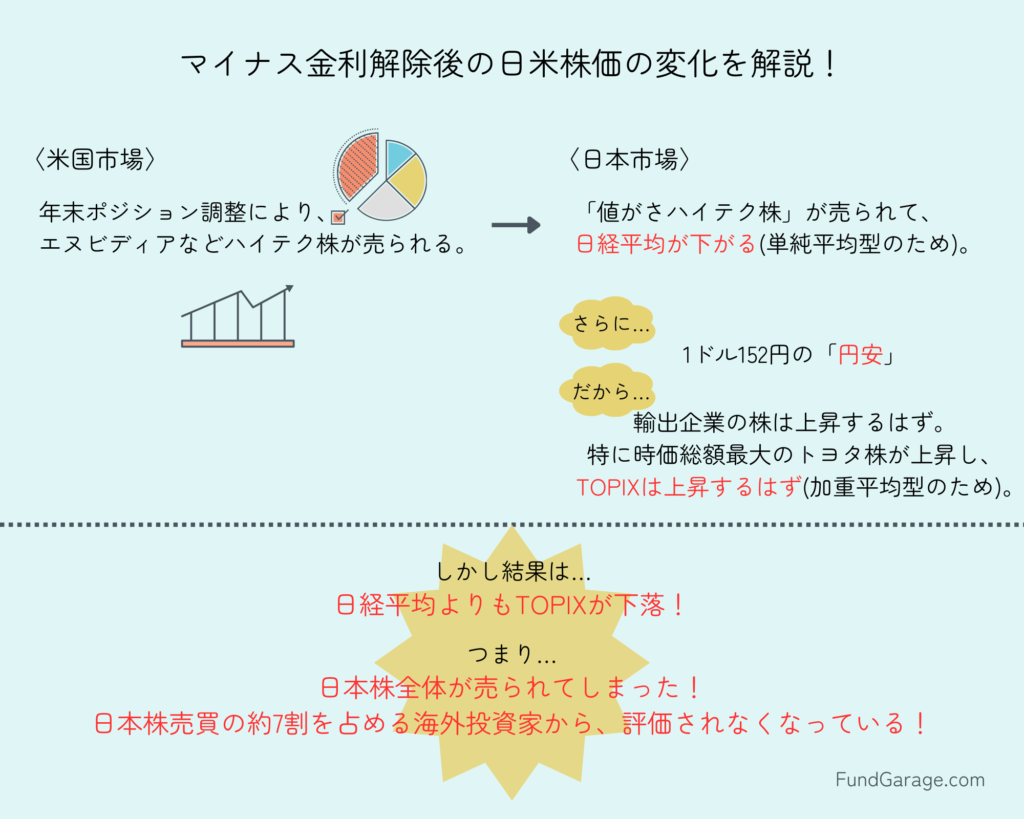

上記株式市場の週間騰落率表が示すように、先週最も下落したのは日経平均ではなく、TOPIXだった。

米国市場では年度末のポジション調整※2と言われた動きがあり、AI半導体の代表格であるエヌビディア(NVDA)などは格好の利食い対象※3となった。その動きを反映するならば、日本市場でも所謂「値がさハイテク株」の半導体関連銘柄を中心に売りが膨らみ、日経平均がより下がるはずだ。さらに、ドル円相場は152円を展望した流れだったので、輸出関連、とりわけ時価総額最大のトヨタ自動車(7203)の株価は上昇し、時価総額加重平均型のTOPIXを支えるはず※4なのだ。

ところが、反対に日経平均よりもTOPIXの方が下落している。ということは、日本株全体が売られたということだ。

本来、企業収益にとってフォローの風となる「円安」局面においてこの現象が起きたということは、投資主体別売買動向でその約7割弱を占める海外投資家から、日本のファンダメンタルズが評価され難くなったということだ。似たような現象は今から34年前に起きている。そう、1990年の年初来からの株価下落だ。ならば、「日米のインフレ率の動向や見通し、金融政策、金利の方向性といったファンダメンタルズに照らすと強い違和感を覚えざるを得ない」と大見得を切る前に、日本のファンダメンタルズがどうなっているかを再度考え直すべきだろう。

※2…「ポジション調整」とは、持ち株の比重に偏りがあった場合、株を売買することでバランスを調節すること。

※3…「利食い」とは、購入した当時の価格より株価が上がっているタイミングでその株を売却することで、儲けを得ること。エヌビディアは、昨今急上昇している株式のひとつであるため、利食いの対象となった。

※4…「単純平均型」と「加重平均型」の違いについての詳説は、以前の無料記事『日経平均とTOPIXの違いから日本株について考える』を参照。

為替水準は、金利差だけによるものではない!

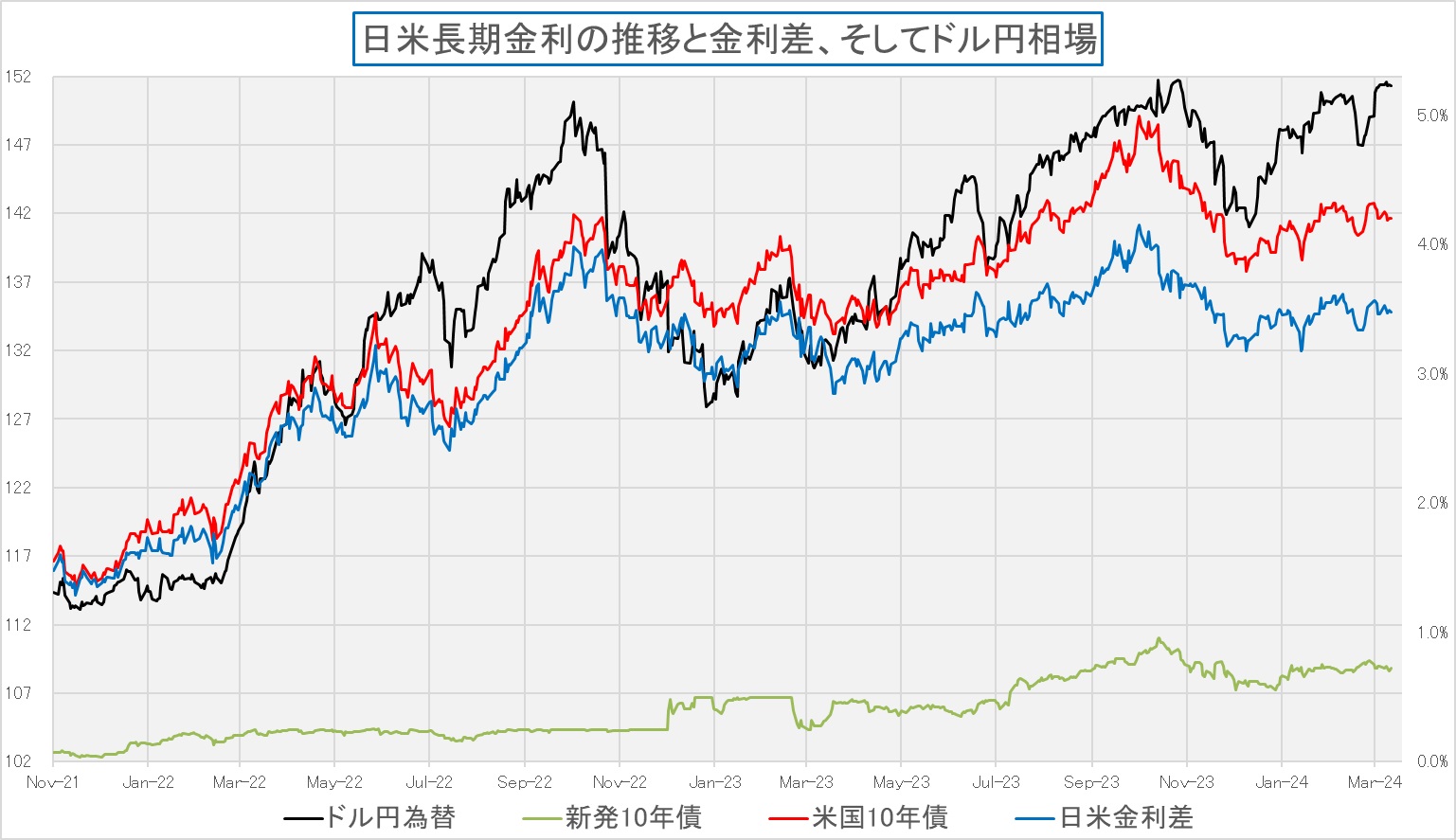

下のチャートが示すように、見事なまでに日本の長期金利は金融政策決定会合後に低下した。実数値で言うならば、直前0.785%にあった長期金利は28日(木)には0.705%に低下して、期末29日に辛うじて0.725%に20bpばかり復活しただけだ。

長期金利の下落は、「景気の悪化」が予想される場合に起きるのが本筋である。だから今回の「金利がある世界」の演出というのは、決して円高や輸入物価の低下を通じて日本経済に資するものとは判断されなかったということだ。

それにもかかわらず、日銀・財務省・金融庁が集まって三者会合を開き、「介入の準備がある」と円高に強制的に一時的にする可能性をちらつかせてしまえば、どうなるだろう。日本経済の柱である輸出産業へのダメージを通じて、日本のファンダメンタルズに更にネガティブに作用することを、たちまち海外投資家たちに見透かされてしまう。

恐らく、ここで日本が介入姿勢を示しても、米国は同調しないだろう。前回の約24年振りに行った介入同様、日本単独介入にならざるを得ない。だとすれば、その効果は短期的に収束し、単に「日本は再び介入を行ったが…」という記録が残るだけだ。

繰り返しになるが、為替水準は金利差だけの産物ではない。物々交換を原点として、日本円を幾らの外貨と両替してくれるかという、よりシンプルな問題だ。

まとめ

- 為替の原点は「物々交換」であり、為替とは「どの国の通貨で自己資産を保有していれば、将来安心していられるか」ということである。

- 今回、日銀がマイナス金利解除をしたにもかかわらず円安が止まらない理由は、日本の国力低下が明るみに出たということに他ならない。

- 日本の経済状況(ファンダメンタルズ)は、金利の上げ下げではなく、海外投資家のみならず日本国民にさえ買われないという、日本株式の弱さに表れている。

- さらに、今回の金融政策決定会合後に長期金利が低下していることから、決して円高や輸入物価の低下が日本経済を改善させる直接的な理由ではないことが明確になった(長期金利は、景気の悪化とともに低下するため)。

いかがだっただろうか。ただ利上げしたからといって、日本の景気が良くなるわけではないのだ。日本企業がもっと頑張らなければ、日本という国がもっと魅力的にならなければ、この国の経済状況は悪化するばかりだろう。

「閉ざされた島国」であることが、日本の良さと、独特な強さを育んだことは歴史上の真実の一面であり、決してそれは批判するものでもない。日本は日本らしく、日本のままであれば良いと思うが、それでも国際化の中で投資を行い、また、より良い日本を将来世代に残そうと思うのならば「海外から見た日本、そして見比べた日本」という評価軸を一本持つべきだと私は思う。

それは難しいことではなく、数日間、海外旅行をしてみるだけで、かなり明らかになるはずだ。スマホの小さな画面に映った映像を観ているだけでは、リアルなことは何もわからない。自分自身の目で上下左右、360度を見て、音を聞いて、匂いを嗅ぐ大切さを、投資家は心得ておくべきである。

編集部後記

こちらは、Fund Garageプレミアム会員専用の「プレミアム・レポート」の再編集版記事です。

公開から半年以上経った記事になりますので、現在の情勢とは異なる部分がございます。当時の市場の空気と、普遍的な知見の皆様にお届けできれば幸いです。

また、こちらは無料版記事のため、最新の情報や個別企業の解説についてはカットしております。

<FG Free Report では割愛>となっている箇所に関心をお持ちになられた方は、是非、下記ご案内よりプレミアム会員にお申し込みください。

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。

これは投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。

勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。