長期的に続く日銀の「異次元金融緩和策」。これを受けてメディアでは様々な報道がなされ、時には私たち消費者の不安を煽ることもあります。ですが果たして、現在行われている金融政策は本当に不安を煽るべきものなのでしょうか。また、植田日銀総裁の真意はどう考えたら良いのでしょうか。今回はそんな、身近に存在する不安・疑問を解消すべく、日本の金融政策の意義と展望について、プロのファンドマネージャーが分析します。

長期的に続く日銀の「異次元金融緩和策」。これを受けてメディアでは様々な報道がなされ、時には私たち消費者の不安を煽ることもあります。ですが果たして、現在行われている金融政策は本当に不安を煽るべきものなのでしょうか。また、植田日銀総裁の真意はどう考えたら良いのでしょうか。今回はそんな、身近に存在する不安・疑問を解消すべく、日本の金融政策の意義と展望について、プロのファンドマネージャーが分析します。

投資での資産形成をお考えの方も、既に投資を始められている方も、ご自身の知識と照らし合わせながらご覧ください。

(Fund Garage編集部)

日銀の金融政策の意図を考える

金融緩和は今後も続くのか?

3月9日と10日に日銀の金融政策決定会合が行われる。

金融政策決定会合とは、その名前の通り、日本銀行が今後の政策や方針について議決する会合である。

おそらく今週の市場は、植田日銀新総裁誕生後の日銀の金融政策についての話題に敏感になることだろう。

その証拠として既に連日、市場関連の報道メディアは、「6月の金融政策決定会合で引き締め方向の緩和修正に動くとの見方が日銀ウオッチャーの間で強まっている」などと報じ、それに一喜一憂するかのように市場は動いている。

しかし、実際にはどのような決定が下されようとしているのだろうか。現在行われている金融政策の意味を考えながら、予想・考察していこう。

「物価高⇒インフレ⇒賃金上昇」という誤認

「物価高でインフレになっているので、賃金が上昇しないと生活が厳しい」というロジックは非常に良く分かる。

だが、「物価高でインフレが起きれば、自ずと賃金が上昇するべき」という論調があることには、正直驚きを隠せない。

どこの議員だったか、「日銀が利上げしないので、物価だけ上昇して賃金は上がらない。なぜ日銀はこの状態を放っておくのか」というような質問を国会でしていた。

それはあたかも、「賃金が上がらないのは日銀の責任だ」と言いたげな論調だったのだが、このような全く筋の通らない質疑が国会内で行われていることに驚きを禁じ得なかった。

あくまでも、日銀が異次元緩和を続けているねらいは、景気を刺激し経済活動を活発にすることにある。

それを、「金融政策の変更(それも利上げ)で民間企業の賃上げを直接促す」という考え方に繋げることなど、論理の飛躍も甚だしいどころか、経済を全く理解していないとすら思ってしまう。

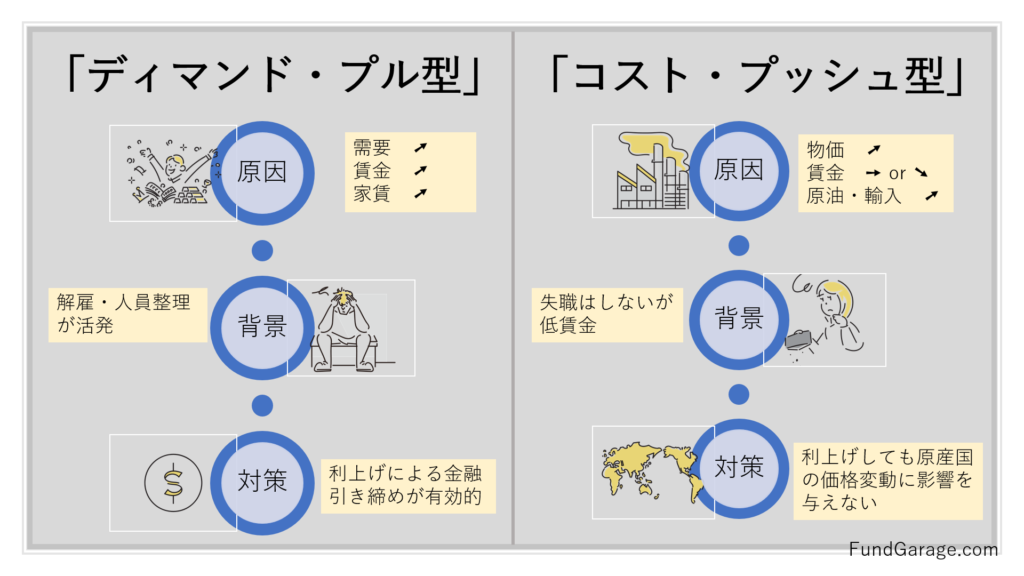

改めてインフレの原因を整理する

インフレには一般的に2種類あると言われており、

日本のインフレは「コスト・プッシュ型」

米国のインフレは「ディマンド・プル型」

と呼ばれる。

なお、『FG Free Report CPI(消費者物価指数)と金融政策』では、より分かりやすい説明を入れているので是非ご覧いただきたい。

「コスト・プッシュ型」のインフレの主たる要因は、燃料エネルギーの上昇と、穀物や食用油などの輸入品価格の上昇である。近頃話題になっている電気代の急騰も、このインフレが原因だ。

またこの「コスト・プッシュ型」インフレは、日本の火力発電依存率の高さにも起因している。

企業はこれらのコスト上昇を価格に転嫁出来ない限り、単に収益が圧迫されるだけであり、賃上げどころか、反対に人員削減や賃下げを考えないとならない。

そしてもし結果的に価格転嫁が行われれば、物価上昇となり、インフレが加速するだろう。

コストプッシュによるインフレの代表例としては、物価の優等生(=物価の変動が小さい)と言われ続けてきた鶏卵が値を上げている。

これは 鳥インフルエンザによる影響が大きいが、鶏舎の暖房代や鶏卵の物流費、或いは餌代などの値上がりなども鶏卵価格の上昇要因だろう。

しかし、コスト・プッシュ型の日本のインフレにおいては、金利を引き上げたり、金融を引き締めたりすることが直接的に現状打開に繋がるとは思えない。

可能性があるとすれば、金融を引き締めることで景気が更に悪化し、「卵かけご飯」ですら贅沢品となれば、需要の低下から鶏卵価格も下がるという道筋だろう。人々が買わなくなれば、モノの値段は下がるからだ。

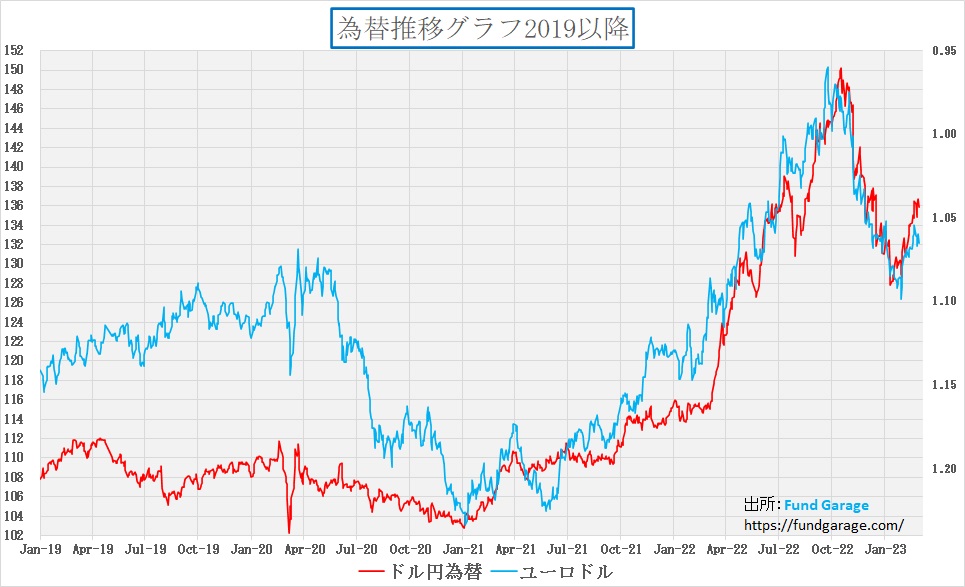

ここまで踏まえてもなお「物価上昇は日銀のせいだ」と主張するのならば、日銀がマイナス金利政策を続けているために(米国の金利上昇に伴って)円安になり、その分は輸入物価の上昇に繋がっているという論点だけだろう。

その意味では、「円安は日銀の失策だ」と言うことは出来なくはないかも知れない。しかし、歴史的に見て135円前後の為替水準を極端な円安とは言えない。

寧ろ、景気を刺激し、需要を喚起するためにも日銀はさらに金融緩和が必要な状況になっているようにも思えるのが現状だ。

そのような環境下で、日本企業にとってはコスト上昇(利益圧迫)でしかない賃金引き上げを迫ることは、ある意味では景気の命取りにもなりかねない。

なぜなら日本のような雇用慣習、すなわち終身雇用が根強く、企業が弾力的に採用と解雇を行える環境ではない状況では、賃上げは固定費の上昇と同義で、企業収益の伸長抜きにはとても行えるものではないからだ。

すなわち安易な賃上げは減益に繋がり、結果的に株価も低迷する可能性が高い。

勿論、良い人材の確保、社員・従業員のモチベーション向上というプラスの側面はあり、それで生産性が上がる目算が立つ賃上げならば「損して得取る」ことになる場合もある。

植田日銀新総裁になっても金融政策は変わらないだろう

Bloombergがエコノミスト49人を対象に2月24日から3月1日まで実施した調査の結果では、

3月9、10日の会合については9割超の46人が金融緩和政策の現状維持を予想するものの、次の政策変更は全員が金融引き締め方向とみており、さらに8割が年内を見込んでいるそうだ。

しかし果たしてその予想は本当に正しいものと言えるのだろうか。

まず結論から述べると、植田日銀新総裁が行った所信聴取の文脈からは、早期のYCC(イールド・カーブ・コントロール)の内容変更や利上げといった金融引き締め政策を行うとは思えなかった。

寧ろ私は、「ディマンド・プル型インフレを起こすために更なる金融緩和が必要になる」と植田新総裁自身が考えているようにも受け取れてしまったぐらいだ。

事実、3時間超の所信聴取の中で以下のようなコメントを植田日銀新総裁は口にしている。

・「コスト・プッシュ型インフレであり、ディマンド・プル型インフレではない」

・「永続的に安定したインフレ率を2%達成するためには、それなりに景気を刺激し続けて、需要を掻き立てないとならない」

いかがだろうか。植田日銀新総裁は金融政策を変えるつもりではないと受け取るのが自然ではないだろうか。

言い換えれば、「現在の日本の景気は、ディマンド・プル型インフレが起きる程に堅調な勢いのあるものではない」と考えているということだ。

その景況感には私も同意出来る。

なぜならもし、日本がディマンドプル型インフレを引き起こせるほどに景気が堅調ならば、決して「賃金を引き上げろ」とか、「日本は弱くなった」という悲観論は聞こえない筈だからだ。

未だに、「日本が財政破綻して日本円は紙屑になる」と考える人も居るが、日本の経常黒字や外貨準備高を考えてもあり得そうな話には思えない上に、もし景気が強いが故のインフレならば、日本円は紙屑になったりはしないだろう。

すなわち少なくとも、金融政策を引き締め側に舵を切ることは現状とても困難だということだ。

なぜ世間は「利上げ」「異次元緩和の解除」を望むのか?

非常に素朴な疑問として、メディアや野党の質疑を見たり聞いたりしていると、なぜみんなそんなに利上げを待望し、また異次元緩和を止めることを望むのだろうかと、正直不思議でならない。

バブル景気の頃、私の給与の手取りは決して増えなかった(私は銀行籍のファンドマネージャーだったので、証券マンのように臨時ボーナスが出ることは無かった)が、「24時間戦えますか?」と猛烈に働きながらも好景気を謳歌していた。

だから、「平成の鬼平」こと三重野日銀総裁が「バブルを潰す」と言い、メディアが「バブルは悪」みたいな報道をすると、とても不思議に思えたものだ。

確かに、将来買えそうな新築住宅は遥か彼方になった気もしていたが、逆に「不動産転がしに早く参加出来る年次になりたい」ぐらいに前向きに思ってもいた。

異次元緩和政策とは、基本的に景気浮揚策だ。

そもそも、バブル崩壊と円高で傷んだ日本経済を立て直すために始まった景気対策である。

ではなぜ、低金利で住宅ローンを始めとする資金調達が出来る状態を手放したいと思うのだろうか。

勿論、80円前後の円高の時代に比べれば、海外旅行をしても割安感は無いかも知れないし、輸入業者は疲弊するかも知れない。

ただ日本経済全体で見れば、円高よりも円安の方が本質的にはメリットが大きい。

例えば円高で国内産業が空洞化し、海外に数多の製造業の生産拠点が移転することで、国内での労働力需要が失われた。また円高により、安い米国産牛肉が出回るなど、日本の農産物の競争力が落ちた。

輸出と輸入の世界においては、円高と円安のメリットとデメリットは表裏一体だが、資源を持たないこの国の産業構造は基本的に輸出依存が強い。それに為替変動は、単純に金利差だけでは変動しない。

だとすれば本題に戻ると、なぜそんなに利上げを待望し、また異次元緩和を止めることを望むのだろうかという問題に対して、納得がいく答えを得ることは出来ない。

資本市場に与える弊害と大上段に構える話もあるが、それは日常生活とは全く関係が無い話だ。寧ろ勤め先が資金調達コストの上昇で疲弊すれば、ボーナスなどに跳ね返るのが理屈だろう。

もし日銀が明確にYCCを止めてしまえば、恐らく株価が急落すると私は踏んでいる。

円高になればそれもハッピーな結果には繋がらない。

異次元緩和を止めて、日銀のバランスシートを無理矢理急速に縮小するような圧力が掛かれば、大量のETF(=上場投資信託、詳しくは『FG Free Report 米インフレとFOMCに見る、政治と経済の関係性とは?』参照)が売りに出されるかも知れない。

世の中そんなことは望んでいないと、私の懸念が単なる危惧に過ぎないことを願ってやまない今日この頃だ。

まとめ

今回は、

- 最終的に市場を動かすのは先行しているメディアの報道ではない。あくまでも日銀金融政策決定会合の結果だ。

- 日銀が金融緩和策を変更しないから賃上げが起きないという論理は飛躍し過ぎている。

- そもそも、原料価格高が引き起こす「コスト・プッシュ型インフレ」下においては、インフレを抑えるために利上げをするべきであるという認識は正しいと言えない。

- 「利上げ」「円高」「異次元緩和の解除」を求める声も多く聞こえるが、本質を鑑みるとそれらは正しい判断とは言えない。

- 投資判断を下す際や市場動向を精査する際は、「事実」と「意見」を意識的に見分けることが重要である。

ということを主軸にお話しした。

冒頭で書いたように、会合の結果が出る前であるにも関わらず、すでに様々な論調が市場にあふれている。

しかし我々がここで見間違ってはいけないのは、どれも単なる市場の思惑に過ぎず、黒田総裁であれ植田日銀新総裁であれ、実際には時が来なければ決して何も事前には語らないということだ。

これまでのレポートでもお伝えしている通り、株式投資をする上で大切なことのひとつは、「事実と(市場や誰かの)意見」とを分けて受け止めることだ。

しかし残念ながら人間の脳は、情報を聞き流しているつもりでも、いつの間にか耳に堆積して刷り込まれることがある。

つまり、意識して情報処理を行わなければ自然とバイアスが掛かってしまうということだ。

このような「悲観バイアス」というのは、人間が進化の過程で「同じ過ちを繰り返さない」為に、より悲観的に捉えて慎重に対応するよう身につけた自己防衛の為の心理反応なので、意図的にそれを確認する必要がある。

私が現役でファンドマネージャーをしていた頃、チームの部下達には頻繁に「モニターを消して、何か好きな市場リサーチをして来なさい」、「会社帰りは同僚と飲むより、社外の人、出来れば業界違いの人を積極的に誘いなさい」と言っていた。

その真意こそ、余計なバイアスが掛かることを避け、ニュートラルに新鮮な目線で投資環境を感じてもらうためだ。

そうした方が良いと思われる時期が、通常でも季節のアノマリーのように年に数回はある。今が正にその時だろう。

また実際に、9月21日と22日に行われた日銀総裁金融政策決定会合では、現状の金融政策を維持する結果となっている。

その見解については今週のプレミアムレポートで詳細にお伝えしているので、ご興味のある方はご購読いただけるとよいだろう。

編集部後記

こちらは、Fund Garageプレミアム会員専用の「プレミアム・レポート」の再編集版記事です。

公開から半年以上経った記事になりますので、現在の情勢とは異なる部分がございます。当時の市場の空気と、普遍的な知見を皆様にお届けできれば幸いです。

また、こちらは無料版記事のため、最新の情報や個別企業の解説についてはカットしております。

<FG Free Report では割愛>となっている箇所に関心をお持ちになられた方は、是非、下記ご案内よりプレミアム会員にお申し込みください。

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。

これは投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。

勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。